速覧 Restaking リーダー:EigenLayer のビジネスロジックと評価推演

はじめに

イーサリアムの上海アップグレードが完了するにつれて、多くのLSDプロジェクトのビジネスは急成長を遂げ、LSD資産のユーザー数と純資産も大幅に増加しました。一方で、年末のカンクンアップグレードの近づきやOPスタックのオープンに伴い、今日はRollupの年でもあり、Rollupモジュールに関連するさまざまなサービス、例えばDA層、共有ソーター、RaaSサービスなども盛況を呈しています。そして、LSD資産に基づいてRestakingの概念を提唱し、多くのRollupやミドルウェアにサービスを提供するEigenLayerは、今年も注目度が高まり続けています。3月には5億ドルの評価で5000万ドルの大規模な資金調達を完了し、そのトークンのOTC価格は最近、驚くべき20億ドルに達したと伝えられ、公チェーン級プロジェクトの評価レベルに匹敵しています。

筆者は本記事でEigenLayerのビジネスロジックを整理し、EigenLayerのプロジェクト評価を試算し、以下のいくつかの質問に答えようとします:

- Restakingサービスとは何か、顧客層は誰か、どのような問題を解決しようとしているのか?

- Restakingモデルの普及を妨げる障害は何か?

- EigenLayerの5億、さらには20億ドルの評価は高いのか?

以下の記事内容は筆者の発表時点での段階的な見解であり、商業的な観点からの評価と解釈が中心で、プロジェクトの技術的な詳細にはあまり触れていません。本記事には事実や見解の誤りや偏見が含まれる可能性があり、議論のための参考としてのみご利用ください。他の投資研究業界からの指摘を期待しています。

EigenLayerのビジネスロジック

EigenLayerのビジネスを整理する前に、以下にいくつかの高頻度用語を紹介します:

ミドルウェア:Middlewareは、ブロックチェーンの基盤サービスとDappの間のサービスを指し、Web3分野では、典型的なミドルウェアにはオラクル、クロスチェーンブリッジ、インデクサ、DID、DA層などがあります。

LSD:流動性ステーキング派生物(Liquid Staking Derivatives)の略で、例えばLidoのstETHなどがあります。

AVS:アクティブバリデーションノードサービス(Actively Validated Services)の略で、プロジェクトに安全性と分散化の保証を提供する分散ノードシステムを指し、最も典型的なのは公チェーンのPoSシステムです。

DA:データの可用性(Data Availability)の略で、データ可用性は主に他のプロジェクト(例えばRollup)が自分の取引データをDA層にバックアップし、必要に応じてDA層からすべての過去の取引記録にアクセスし復元できることを指します。

ビジネス範囲

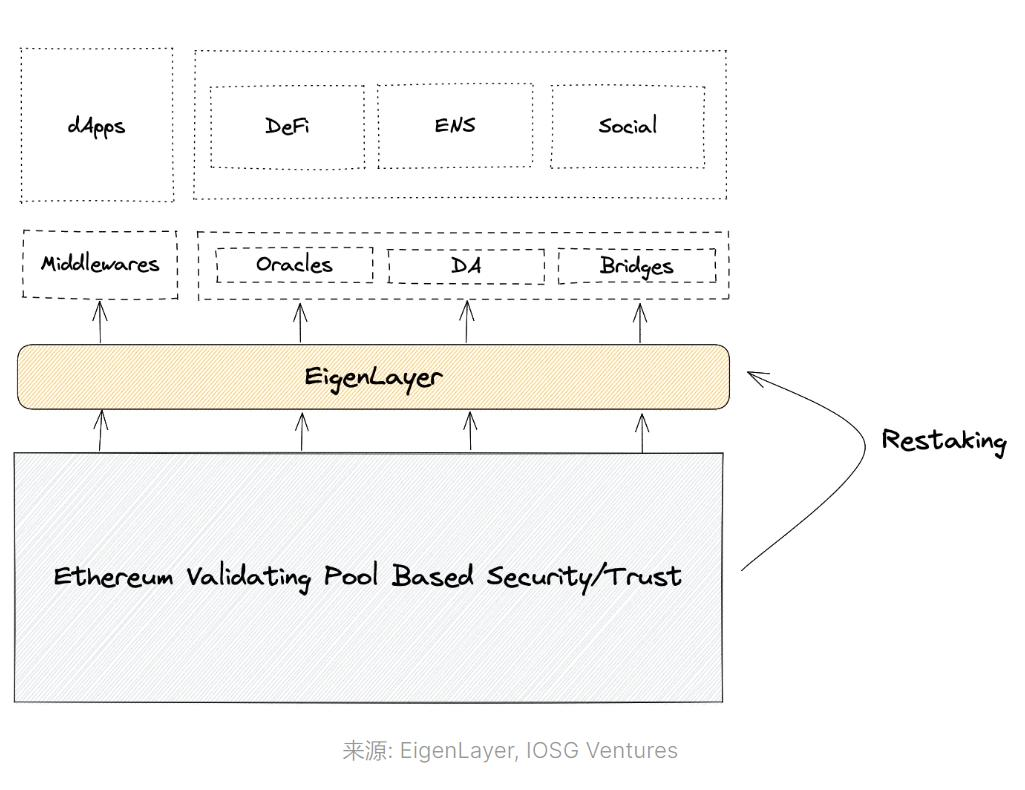

EigenLayerは、トークン経済的安全性(cryptoeconomic security)のレンタル市場を提供しています。

トークン経済的安全性(cryptoeconomic security)とは、さまざまなWeb3プロジェクトがプロジェクトを安定して運営しつつ、無許可で分散化された属性を持つために、ネットワークの主要サービス提供者(バリデーター)がトークンをステーキングする形でプロジェクトに参加する必要があることを指します。バリデーターが契約を履行できない場合、そのステーキングしたトークンは没収されます。

EigenLayerはプラットフォームとして、LSD資産の保有者から資産を募集し、募集したLSD資産を担保として、AVSを必要とするミドルウェアやサイドチェーン、Rollupに対して便利で低コストのAVSサービスを提供します。EigenLayerはLSD提供者とAVS需要者の間で需要マッチングサービスを提供し、専門のステーキングサービスプロバイダーが具体的なステーキングの安全保障サービスを担当します。

さらに、EigenLayerの背後にある親会社はDA層も構築しており、DA層サービスを必要とするRollupやアプリケーションチェーンにデータ可用性サービスを提供しています。この製品は「EigenDA」と呼ばれ、EigenDAはEigenLayerとビジネスの相乗効果を生むことを目指しています。

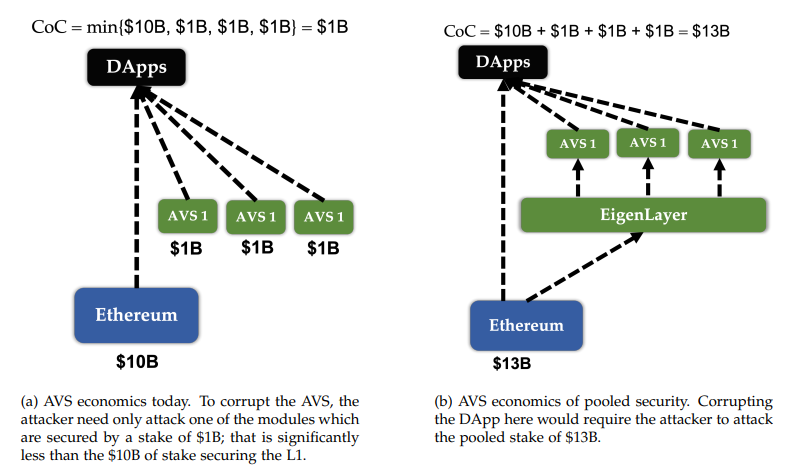

EigenLayerが解決しようとしている痛点は以下の通りです:

各種プロジェクトに対して:独自に信頼ネットワークを構築する高コストを削減し、EigenLayerプラットフォーム上のステーキング資産とノードオペレーターを直接購入することで、自前で構築する必要がありません。

出典:EigenLayerホワイトペーパー

出典:EigenLayerホワイトペーパーイーサリアムに対して:イーサリアムLSDの使用シーンを拡大し、ETHをより多くのプロジェクトのネットワークセキュリティ担保にし、ETHの需要を増加させます。

LSDユーザーに対して:LSD資産の資本効率と収益をさらに向上させます。

ビジネスユーザー

EigenLayerがサービスを提供するユーザーは三者に分かれ、それぞれのニーズは以下の通りです:

LSD資産提供者:この種のユーザーの主なニーズは、イーサリアムLSD資産の基礎的なPoS報酬に加えて収益を得ることであり、自分のLSD資産をステーキング資産としてノードオペレーターに提供することを望み、没収リスクを負う可能性があります。

ノードオペレーター:EigenLayerを通じてLSD資産を取得し、AVSサービスを必要とするプロジェクトにノードサービスを提供し、プロジェクトから提供されるノード報酬や手数料から収益を得ます。

AVS需要者:自分に安全を提供するAVSを必要としながら、コストを削減したいプロジェクト(例えば、LSD資産をノードオペレーターの担保として使用するRollupやクロスチェーンブリッジ)を指し、彼らはEigenLayerを通じてこの種のサービスを購入し、自前でAVSを構築する必要がありません。

EigenDAの需要者は主にさまざまなRollupやアプリケーションチェーンです。

EigenLayerのビジネス詳細

ユーザーは、イーサリアムネットワークにステーキングされているトークン(stETH、rETH、cbETHなど)をEigenLayer市場に二次ステーキングすることができ、ステーキングサービスプロバイダーはユーザーのトークンを適切なセキュリティネットワークの需要者とマッチングし、これらのプロジェクトにAVSサービスを提供します。AVSの基盤資産はユーザーがEigenLayerにステーキングしたトークンであり、プロジェクトはユーザーに一定の「セキュリティ料金」を分配する必要があります。

製品進捗

現在、EigenLayerはLSDのrestake機能のみを立ち上げており、LSD資産に基づくノード運営のステーキングやAVSサービスはまだ開発されていません。これまでに2回行われたLSD資産の預金活動では、預金はすぐに上限に達しました(預金者は主にEigenLayerの潜在的なエアドロップ報酬を求めています)。ユーザーは32の整数単位のETHを直接預けてRestakeに参加することもできます。預金に制限がある中で、現在EigenLayerは約15万のステーキングETHを累積しています。

画像出典:https://app.eigenlayer.xyz/

画像出典:https://app.eigenlayer.xyz/

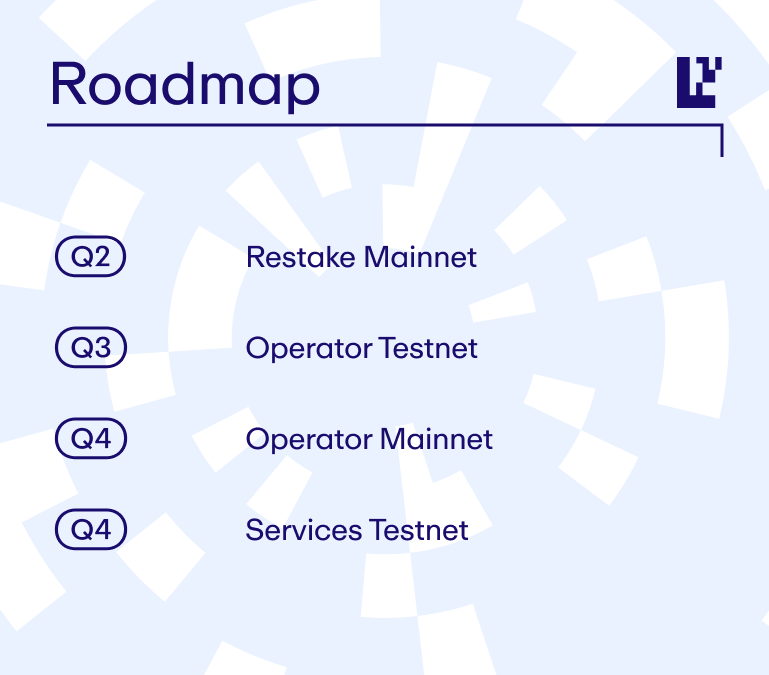

EigenLayerの公式に発表されたロードマップによると、現在のQ3の主要なタスクはオペレーターのテストネット(ノードオペレーターのテストネット)の開発であり、Q4には正式にAVSサービスのテストネットの開発が開始される予定です。

https://docs.EigenLayer.xyz/overview/readme/protocol-features/roadmap

https://docs.EigenLayer.xyz/overview/readme/protocol-features/roadmap

EigenDAの最初の明確なユーザーは、OP仮想マシンのフォークに基づくRollupプロジェクトのMantleであり、現在MantleはEigenDAのテスト版を使用してDAを行っています。

トークン経済モデル

EigenLayerはトークンを持つプロジェクトですが、トークン情報やトークンモデルはまだ確定しておらず、開示されていません。

EigenLayerのチームと資金調達の背景

コアチーム

創業者兼CEO:Sreeram Kannan

創業者兼CEO:Sreeram Kannan

ワシントン大学のコンピュータ工学の准教授であり、EigenLayerの背後にある親会社Layr Labsの創設者であり実質的な支配者でもあります。ブロックチェーン関連の論文を20篇以上発表しています。インド科学研究所で電気通信の学士課程を修了し、イリノイ大学シャンペーン校で数学の修士号と情報理論および無線通信の博士号を取得し、その後カリフォルニア大学バークレー校でポスドク研究員として勤務し、現在はワシントン大学で教鞭を執り、ワシントン大学ブロックチェーンラボ(UW-Blockchain-Lab)の責任者を務めています。

創業者兼最高戦略責任者:Calvin Liu

創業者兼最高戦略責任者:Calvin Liu

アメリカのコーネル大学で哲学と経済学を専攻し、卒業後はデータ分析、企業コンサルティング、戦略業務に従事し、Compoundで戦略責任者として約4年間勤務した後、2022年にEigenLayerに参加しました。

COO:Chris Dury

COO:Chris Dury

ニューヨーク大学スティーンズビジネススクールでMBAを取得。クラウドサービス製品のプロジェクト管理の豊富な経験を持っています。EigenLayerに参加する前は、Domino Data Lab(機械学習プラットフォーム)の製品シニアバイスプレジデントを務め、アマゾンAWSでゼネラルマネージャーおよびディレクターを務め、ゲーム開発者向けのクラウドサービスプロジェクトをリードしました。2022年初頭にEigenLayerに参加しました。

データ出典:https://www.linkedin.com/company/eigenl/

データ出典:https://www.linkedin.com/company/eigenl/

EigenLayerのチームは急速に成長しており、現在の従業員数は30人以上で、ほとんどの従業員はアメリカのシアトルにいます。

Layr LabsはEigenLayerの背後にある親会社で、Sreeram Kannanによって設立され(設立年は2021年)、EigenLayerの他にEigenDAとBabylon(同様に暗号経済的安全性サービスを提供するプロジェクトですが、主にCosmosエコシステムにサービスを提供)という2つのプロジェクトがあります。

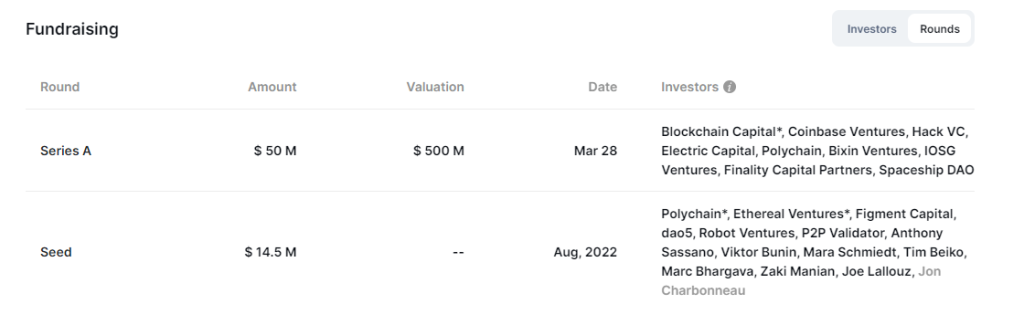

資金調達状況

EigenLayerは現在、22年のシードラウンドで1450万ドル(評価不明)と、23年3月に完了したAラウンドで5000万ドル(評価5億ドル)の2回の公開資金調達を行っています。

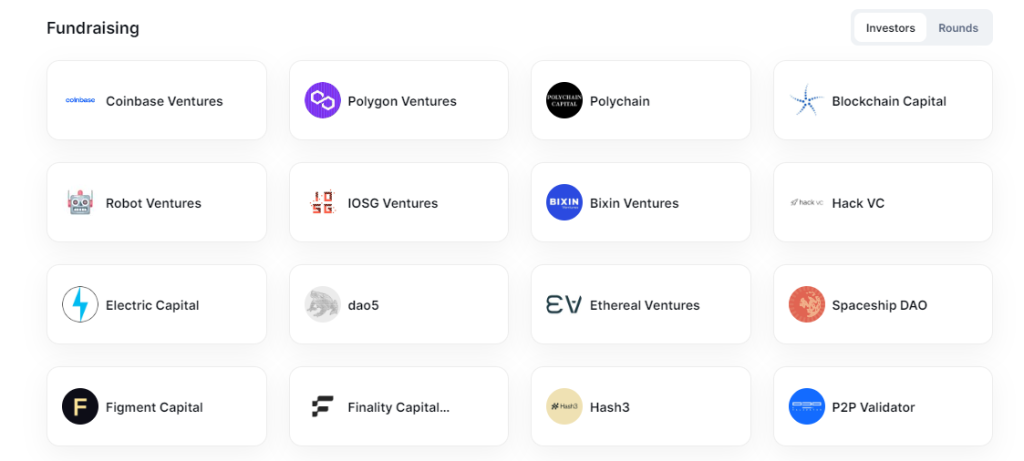

その中で比較的有名な投資機関は以下の通りです:

データ出典: rootdata.com

データ出典: rootdata.com

23年同期、親会社のLayr Labsも約6448万ドルの株式資金調達を完了しており、詳細はSECへの報告資料に記載されています:https://www.sec.gov/Archives/edgar/data/1936115/000156761923004289/xslFormDX01/primary_doc.xml

Restakingビジネスの市場規模、推進ストーリーと課題

市場規模予測

EigenLayerはrestakingという新しい概念を提唱し、「cryptoeconomic security as a Service」のサービスを提供しています。その顧客層にはミドルウェア(オラクル、ブリッジ、DA層)やサイドチェーン、アプリケーションチェーン、Rollupが含まれ、解決しようとしている痛点は、これらのプロジェクトの分散型ネットワークセキュリティコストを削減することです(自前で信頼ネットワークを構築する場合と比較して)。

理論的には、トークンのステーキングを入場条件とし、ゲーム理論的メカニズムでネットワークのコンセンサスを維持し、分散化を保つプロジェクトはすべて潜在的なユーザーです。この市場の具体的な規模は現在正確に測定することが難しいですが、楽観的に見れば、3年以内に100億ドル規模に達する可能性があります。

イーサリアムのETHステーキング額は現在420億ドルで、プロジェクトの総時価総額は約2000億ドル(以上は2023年8月30日のデータ)で、イーサリアムチェーン上の資金総規模は3000-4000億ドルです。EigenLayerの将来の主要顧客は比較的小さく新しいプロジェクトであることを考慮すると、絶対的なリーダーであるイーサリアムの約400億ドルのPoSステーキング規模に対し、EigenLayerがサービスを提供するプロジェクトのステーキングビジネス規模は短期的には10-100億ドルの範囲になると考えられます。

プロジェクトビジネスと期待成長の推進ストーリー

需要側:

- カンクンアップグレードの到来とOPスタックのオープンにより、中小型Rollupやアプリケーションチェーンが急速に発展し、低コストのAVSに対する総需要が増加しました。

- 公チェーン、Rollup、アプリケーションチェーンのモジュール化トレンドの発展により、イーサリアム以外のより安価なDA層の需要が増加し、EigenDAの拡張がEigenLayerへの需要を増加させ、ビジネス間に協調性があります。

供給側:

イーサリアムのステーキング率の向上、ステーキングユーザー数の増加が豊富なLSD資産と保有者の規模を提供し、彼らはLSD資産の資金効率と収益を向上させる強い意欲を持っています。今後、EigenLayerはETH以外のLSD資本を引き入れることも期待されています。

問題と課題

- AVSの需要者にとって、EigenLayerプラットフォームで担保資産と専門的なバリデータノードの組み合わせサービスを購入することで、どれだけコストを削減できるのかは不明です。イーサリアムのLSD資産を担保として使用することは、必ずしもイーサリアムの100億ドル規模の安全性を直接引き継ぐことを意味しません。実際、プロジェクトの経済的安全性は、借りたイーサリアムLSD資産の総規模とバリデータノードの運営品質によって決まります。これは自前でAVSを構築するよりも迅速かつ簡便かもしれませんが、節約できるコストの比率はそれほど多くないかもしれません。

- プロジェクトが他の資産をAVSの担保として使用する場合、自身のトークンの使用シーンが弱まります。EigenLayerはプロジェクト自身のトークンとEigenLayerの混合ステーキングモデルをサポートしていますが、それでもサービスの採用においてかなりの障害を引き起こす可能性があります。

- プロジェクトがEigenLayerを使用してAVSを構築する場合、EigenLayerへの依存性から、長期的な発展の中で受動的になることを懸念し、将来的には「首を絞められる」可能性があります。プロジェクトが成熟した後、プロジェクトは自身のトークンをネットワークセキュリティの担保資産として使用する可能性があります。

- プロジェクトがLSD担保を安全担保として使用する場合、LSDプラットフォーム自体の信用と安全リスクを考慮する必要があり、リスクが一層重なります。

競合他社

restakingは比較的新しい概念で、EigenLayerが初めて提唱したものであり、現在のフォロワーは少ないですが、EigenLayerにとって潜在的な顧客の比較対象は主に自前の安全ネットワークを構築するか、EigenLayerに安全ネットワークを外注するかです。現時点では、EigenLayerはその提案の優位性と便利さを証明するために、より多くの顧客事例が必要です。

評価推演

新しいビジネスプロジェクトとして、EigenLayerは明確な対標プロジェクトや対標時価総額が不足しています。したがって、プロジェクトの年次プロトコル収入とPSを予測することで、プロジェクトの評価を推算します。

正式な評価を行う前に、いくつかの前提を仮定する必要があります:

- EigenLayerのビジネスモデルは主にAVSサービス利用者から安全サービス料を徴収することであり、サービス料の90%はLSDの預金者に、5%はノードオペレーターに、EigenLayerの手数料率は5%です(この基準はLidoと一致しています)。

- AVSサービス利用者は、年間で自分が借りているLSD資本に対して平均10%の安全サービス料を支払います。

10%を選んだ理由は、現在主流のPoS系プロジェクトがPoSステーキング者に提供する年次報酬が基本的に3-8%の範囲にあるためであり、EigenLayerを使用するのは多くが新しいプロジェクトであることを考慮すると、初期のインセンティブ比率はより高くなるため、筆者は10%を平均の安全サービス料比率として選択しました。

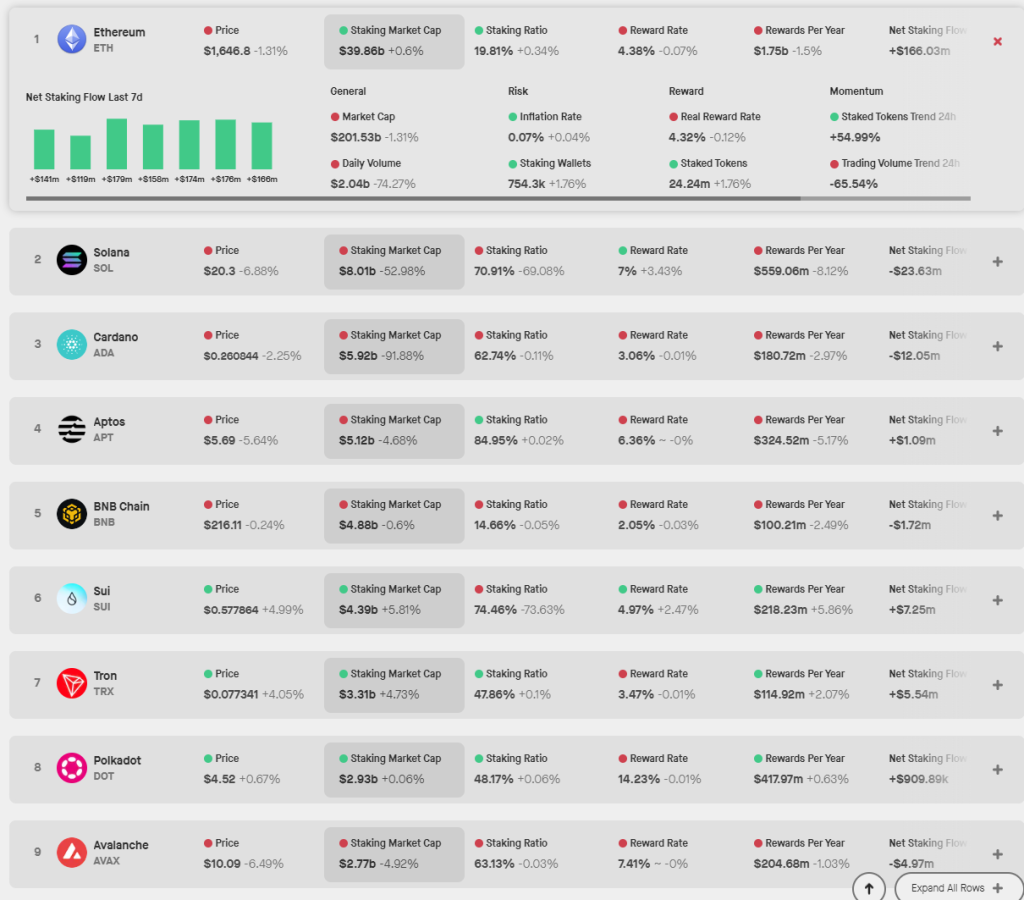

各大L1のPoS報酬比率、データ出典:https://www.stakingrewards.com/

各大L1のPoS報酬比率、データ出典:https://www.stakingrewards.com/

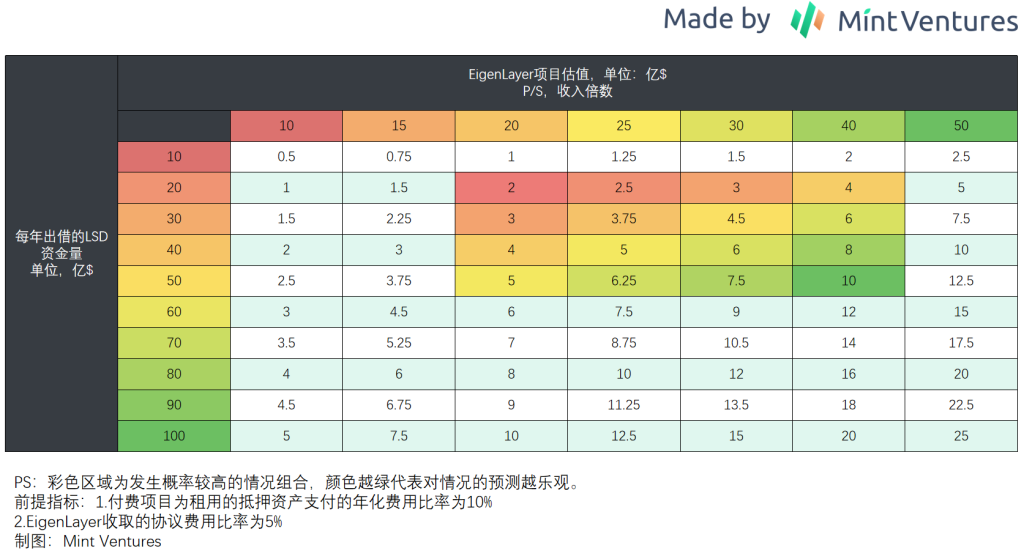

以上の仮定に基づき、筆者はEigenLayerが貸し出すLSD資産の量と対応するPSに基づいて、以下のプロジェクト評価範囲を得ました。評価のカラフルな部分は、筆者が高い確率で評価される範囲だと考えるもので、色が緑に近いほど予測が楽観的です。

筆者が「LSD資産の年出借量20-50億」と「PSが20-40倍」の範囲を高い評価確率の範囲と判断した理由は以下の通りです:

- 現在、前十大公チェーンのPoSステーキングトークンの時価総額は約730億ドルであり、AptosとSuiを含めると近く820億ドルですが、これら2つのプロジェクトのステーキングは主に未解放のチームや機関トークンから来ているため、慎重を期してこれらの異常値を除外しました。筆者はEigenLayerのLSDシェアが総PoSステーキング市場の2.5%-6.5%程度を占めると仮定し(注意:これは直感的な推測です)、それに対応する20-50億ドルの市場額を見込んでいます。2.5%-6.5%のシェアが合理的かどうかは、読者の判断に委ねます。

- PSの値を20-40倍とするのは、Lidoの現在の25倍PS(23年8月30日のデータ、全流通時価総額を基準とした時価総額)を基準にしており、新しいストーリーが初めて登場した際にはより高いプレミアムを享受する可能性があります。

以上の推算に基づき、2-10億ドルはEigenLayerの合理的な評価範囲である可能性があり、5億ドルの評価でプロジェクトに投資した一次投資者たちは、トークンのロック解除に関するさまざまな制約を考慮すると、あまり安全マージンを残していないかもしれません。もし本当に噂通り、20億ドルの評価でEigenLayerトークンをOTCで購入したい投資者がいるのであれば、より慎重であるべきです。

もちろん、以上の評価はEigenLayer全体のプロジェクトの評価推演であり、具体的なトークンの時価総額は、そのトークンがビジネスの中でどれだけ捕捉能力を持つかによって決まります。例えば:

- プロトコルの収入のうち、どれだけの比率がトークン保有者に帰属するのか?

- 回収や配当以外に、トークンがビジネスの中で比較的剛性的な使用シーンを持ち、それに対する需要を増加させるのか?

- EigenDAはEigenLayerと同じトークンを共有し、トークンにより多くのシーンと需要を提供するのか?

1、2のポイントが不足している場合、EigenLayerトークンの内在的価値がさらに弱まります。3に意外なサプライズがあれば、トークンの価値が増加します。

さらに、EigenLayerが登場する際の時価総額は、その時の市場の牛熊環境にも依存します。

市場の答えを静かに待ちましょう。