칸쿤 업그레이드 완료, LRT 트랙이 이더리움 생태계를 촉진할까?

随着坎昆升级的完成,以太坊及其相关生态代币价格在近期表现亮眼。同时,模块化概念项目和以太坊 Layer 2 项目陆续推出主网,进一步推动了当前市场对以太坊生态的看好。流动性再质押(Liquid Restaking)叙事也因 EigenLayer 项目的爆火而开始吸引资本的关注。

하지만, ETH -> LST → LRT는 이더리움 생태계의 촉매제인가, 아니면 대부분 사람들이 말하는 것처럼 중복된 구조인가?

본 연구 보고서는 LRT 트랙 생태 상황을 중심으로 LRT 트랙의 현황, 기회 및 미래에 대해 자세히 설명합니다. 현재 많은 LRT 프로토콜은 토큰을 발행하지 않았으며, 프로젝트의 동질성이 심각합니다. 그러나 KelpDAO, Puffer Finance, Ion Protocol은 다른 LRT 프로토콜과 명확히 구별되는 발전 경로를 가지고 있어 긍정적으로 평가됩니다. LRT 트랙의 미래는 여전히 빠르게 성장하는 틈새 시장입니다. 후오비 연구소는 앞으로 소수의 주요 프로젝트만이 성공할 것이라고 예측합니다.

이 발표는 HTX Ventures 산하의 Research 팀에서 작성되었습니다. HTX Ventures는 후오비 HTX의 글로벌 투자 부서로, 투자, 인큐베이션 및 연구를 통합하여 전 세계에서 가장 우수하고 유망한 팀을 식별합니다.

LRT 트랙 배경

캔쿤 업그레이드가 가까워짐에 따라 이더리움 및 관련 생태 토큰 가격이 최근에 눈에 띄게 상승했습니다. 동시에 모듈화 개념 프로젝트와 이더리움 Layer 2 프로젝트가 잇따라 메인넷을 출시하여 현재 시장에서 이더리움 생태계에 대한 긍정적인 전망을 더욱 촉진했습니다.

유동성 스테이킹 프로젝트는 이더리움 생태계에서 큰 비중을 차지하고 있으며, 또 다른 내러티브인 재스테이킹(re-staking)은 EigenLayer 프로젝트의 폭발적인 인기로 인해 자본의 관심을 끌기 시작했습니다.

"재스테이킹" 개념은 2023년 6월 Eigenlayer에 의해 처음 제안되었습니다. 이는 사용자가 이미 스테이킹된 이더리움 또는 유동성 스테이킹 토큰(LST)을 재스테이킹하여 이더리움의 다양한 분산 서비스에 추가적인 보안을 제공하고 추가 보상을 얻을 수 있도록 합니다. Eigenlayer가 제공하는 재스테이킹 서비스를 기반으로 유동성 재스테이킹 토큰(LRT) 관련 프로젝트가 등장하게 되었습니다.

LRT는 중복된 구조인가? LRT의 진화 경로를 살펴보자

LRT 유동성 재스테이킹 토큰은 LST를 스테이킹한 후 얻는 "재스테이킹 증명서"를 의미합니다.

그렇다면,

이 재스테이킹 증명서 LRT는 어떻게 탄생했을까요?

ETH -> LST → LRT는 대부분 사람들이 말하는 것처럼 중복된 구조일까요?

이것은 LRT의 진화 경로를 추적해야 합니다.

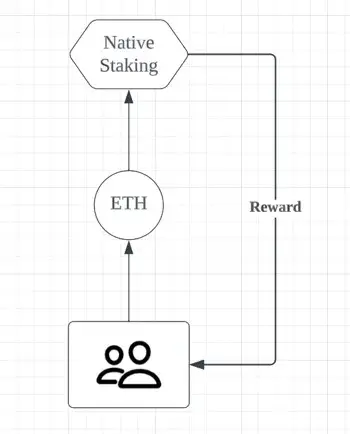

Phase 1: 이더리움 원주율 스테이킹

이더리움이 PoS 메커니즘으로 업그레이드된 후, 이더리움 네트워크의 보안을 유지하기 위해 채굴자의 신분이 검증자로 바뀌었으며, 데이터 저장, 거래 처리 및 블록체인에 새로운 블록 추가를 담당하고 보상을 받습니다. 검증자가 되기 위해서는 이더리움에 최소 32개의 ETH와 연중무휴 인터넷에 연결된 전용 컴퓨터를 스테이킹해야 합니다.

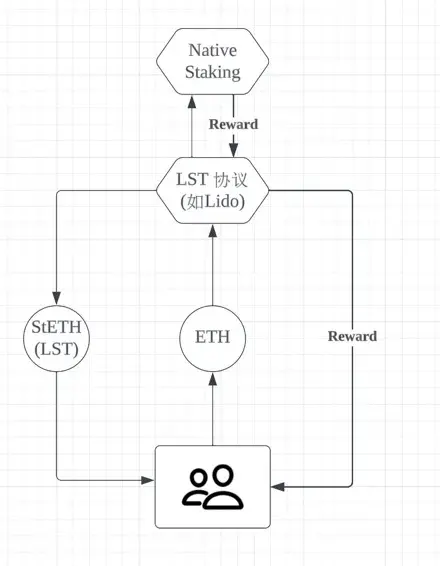

Phase 2: LST 프로토콜의 탄생

공식 스테이킹 요구 사항이 최소 32개의 ETH이며, 상당 기간 출금이 불가능한 상황에서 스테이킹 플랫폼이 등장하게 되었으며, 이들은 주로 두 가지 문제를 해결합니다:

진입 장벽 낮추기: 예를 들어 Lido는 임의의 수량의 ETH를 스테이킹할 수 있으며 기술적 장벽이 없습니다.

유동성 해방: 예를 들어 Lido에서 ETH를 스테이킹하면 stETH를 얻을 수 있으며, stETH는 DeFi에 참여하거나 거의 동등한 ETH로 교환할 수 있습니다.

간단히 말해, 이는 "모임"과 같습니다.

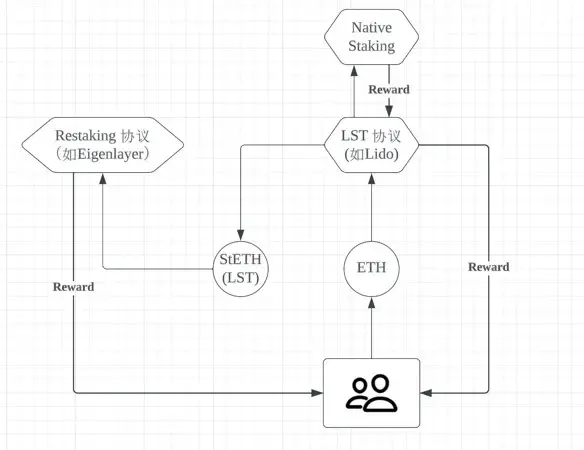

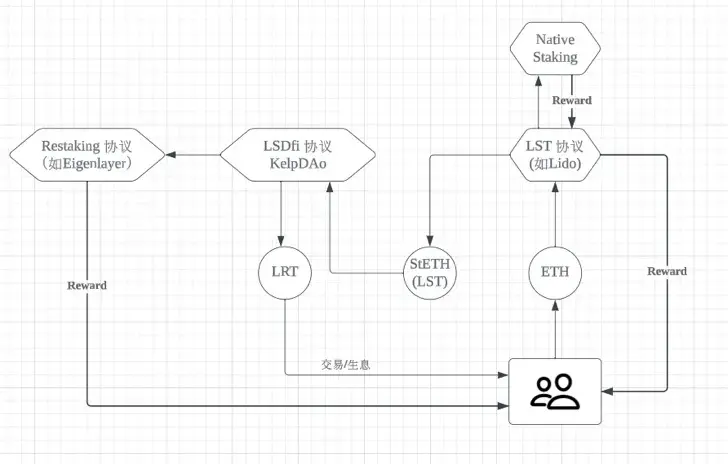

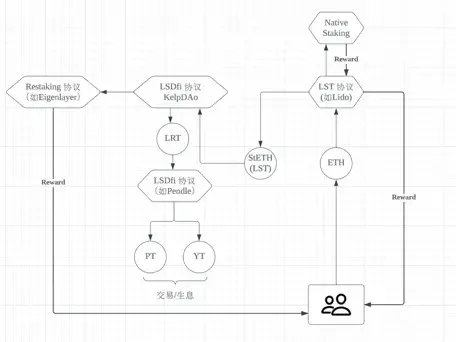

Phase 3: 재스테이킹 프로토콜의 탄생

이더리움 생태계의 발전과 함께, 유동성 스테이킹 토큰 자산(LST)을 다른 네트워크와 블록체인에 스테이킹하여 더 많은 수익을 얻을 수 있으며, 동시에 새로운 네트워크의 보안성과 분산화 행동을 높이는 데 기여할 수 있다는 것을 발견하게 되었습니다.

가장 대표적인 프로젝트는 Eigenlayer로, 재스테이킹의 이면 논리는 주로 두 가지로 나눌 수 있습니다. 하나는 ETH 내 생태계의 보안성을 공유하는 것이고, 다른 하나는 사용자가 더 높은 수익을 추구하는 것입니다.

재스테이킹은 사이드체인 및 미들웨어(DA Layer/브리지/오라클 등) 간의 보안성을 공유할 수 있어 이더리움의 네트워크 보안을 더욱 유지할 수 있습니다. 보안 공유는 블록체인이 다른 블록체인의 검증 노드의 가치를 공유하여 자신의 블록체인의 보안을 강화할 수 있도록 허용합니다.

사용자 측면에서 보면, 스테이킹은 수익을 찾고, 재스테이킹은 더 많은 수익을 찾는 것입니다.

Phase 4: LRT의 탄생

재스테이킹 프로토콜이 생긴 후, LST를 재스테이킹하여 수익을 얻을 수 있다는 것을 발견했습니다. 그러나 LST 토큰을 스테이킹하면 유동성이 잠기는 것처럼 보입니다. 이때, 프로젝트들은 기회를 발견하고, 사용자가 LST 자산을 재스테이킹 프로토콜에 넣어 수익을 얻도록 도와주며, 사용자에게 "재스테이킹 증명서"를 발급합니다. 사용자는 이 "재스테이킹 증명서"를 사용하여 담보 및 대출 등 더 많은 금융 작업을 수행하여 재스테이킹 중 유동성 잠금 문제를 해결할 수 있습니다. 여기서의 "재스테이킹 증명서"가 바로 LRT입니다.

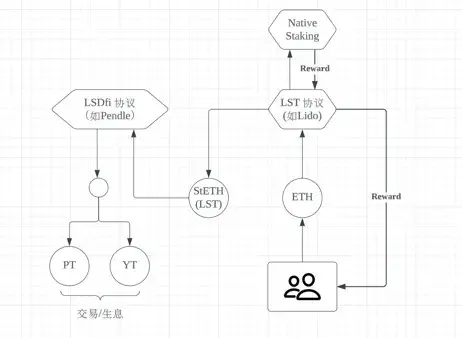

Phase 5: Pendle 프로토콜이 LRT의 폭발을 촉진하다

사용자가 LRT를 얻은 후, 일련의 금융 작업을 수행하고자 할 때, 이 LRT는 어디로 가야 하며, 어떤 금융 작업을 해야 할까요? 이때 Pendle은 매우 정교한 솔루션을 제공합니다.

Pendle은 분산형 이자 거래 시장으로, PT(Principal Token, 원금 토큰)와 YT(Yield Token, 수익 토큰)의 거래를 제공합니다.

수익형 달러와 최근의 유동성 재스테이킹 토큰(LRT)의 출현으로 인해 수익형 토큰의 종류가 점차 확장되고 있으며, Pendle은 이러한 암호화폐의 수익 거래를 지속적으로 지원하고 있습니다. Pendle의 LRT 시장은 특히 성공적이며, 본질적으로 사용자가 장기 에어드롭 기회를 미리 판매하거나 배치할 수 있도록 허용합니다(여기에는 EigenLayer가 포함됩니다). 이러한 시장은 Pendle에서 가장 큰 시장이 되었으며, 압도적으로 앞서 있습니다:

LRT의 맞춤형 통합을 통해 Pendle은 Principal Token이 기본 ETH 수익, EigenLayer 에어드롭 및 LRT 발행과 관련된 모든 에어드롭을 잠글 수 있도록 허용합니다. 이는 Principal Token 구매자에게 연간 30% 이상의 수익률을 창출합니다.

한편, LRT가 Pendle에 통합된 방식 덕분에 Yield Token은 일종의 "레버리지 포인트 유동성 농사(leverage point farming)"를 허용합니다. Pendle의 교환 기능을 통해 우리는 1 eETH를 9.6 YT eETH로 교환할 수 있으며, 이는 EigenLayer와 Ether.fi 포인트를 누적하게 됩니다. 마치 9.6 eETH를 보유하는 것과 같습니다.

사실, eETH의 경우 Yield Token 구매자는 Ether.fi의 2배 포인트를 받을 수 있으며, 이는 실제로 "레버리지 에어드롭 농사(leverage airdrop farming)"입니다.

Pendle을 활용하여 사용자는 ETH 기준의 에어드롭 수익(시장에 대한 EigenLayer 및 LRT 프로토콜의 에어드롭 기대치를 기반으로)을 잠글 수 있으며, 레버리지 유동성 채굴도 가능합니다. 올해 AVS가 LRT 보유자에게 에어드롭할 것이라는 추측이 있을 수 있으므로, Pendle은 이 시장 세분화를 계속 주도할 가능성이 높습니다. 이런 의미에서, $PENDLE은 LRT와 EigenLayer 수직 분야의 성공에 대한 훌륭한 위험 노출을 제공합니다.

요약:

위 글에서는 LRT가 어떻게 탄생했는지에 대한 과정을 설명했습니다. 그렇다면,

ETH -> LST → LRT는 대부분 사람들이 말하는 것처럼 중복된 구조일까요?

이 질문의 답은 상황에 따라 다르게 논의해야 합니다.

단일 DeFi 생태계 내에서 LST를 스테이킹하여 재스테이킹 증명서를 생성한 후, 해당 증명서를 다시 스테이킹하고 유동성을 잠그는 명목으로 거버넌스 토큰을 발행하여 2차 시장에서 거래를 통해 재스테이킹의 기대 가치를 반영하는 것은 중복된 구조입니다. 이는 하위 단계의 자금이 상위 단계의 자산에 반영되도록 하여, 시장이 특정 토큰에 대한 기대를 초과 인출하게 하며, 실제 가치 증가가 발생하지 않습니다.

Eigenlayer + Pendle을 중심으로 한 전형적인 재스테이킹 모델을 살펴보면,

Eigenlayer를 통해,

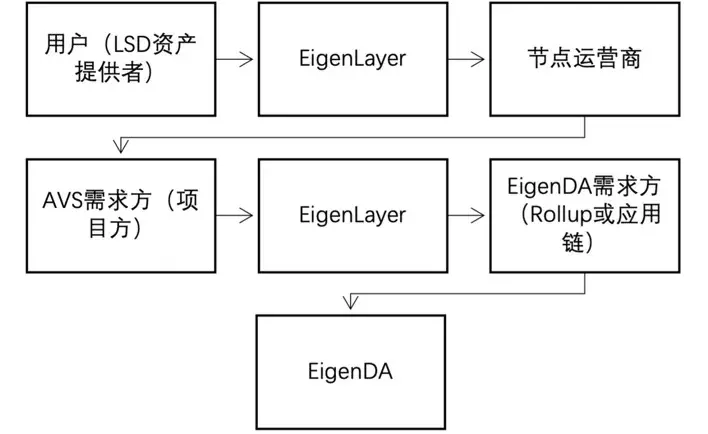

사용자는 LSD를 EigenLayer에 반복적으로 스테이킹합니다.

반복 스테이킹된 자산은 AVS(적극적 검증 서비스)에 제공되어 보호 역할을 합니다.

AVS는 애플리케이션 체인에 검증 서비스를 제공합니다.

애플리케이션 체인은 서비스 비용을 지불합니다. 비용은 스테이킹 보상, 서비스 수익 및 프로토콜 수익으로 나누어 스테이커, AVS 및 EigenLayer에 분배됩니다.

Pendle을 통해,

사용자는 ETH 기준의 에어드롭 수익(시장에 대한 EigenLayer 및 LRT 프로토콜의 에어드롭 기대치를 기반으로)을 잠글 수 있습니다.

레버리지 유동성 채굴

LRT는 생익 자산으로서 훌륭한 응용 시나리오를 갖게 됩니다.

이 모델의 본질은 이더리움의 보안을 공유하기 위한 것이며, 이 메커니즘을 통해 보안을 공유하는 프로젝트는 해당 서비스에 대한 비용을 지불해야 하며, 긍정적인 자금이 생태계에 유입됩니다. 이는 절대 중복된 구조가 아니라 매우 합리적인 경제 모델입니다.

간단히 말해, 이번 LRT 내러티브 시작의 핵심 동력은 다음 두 가지 주요 조건이 있습니다.

LRT 기본 자산의 수익 능력

LRT의 응용 시나리오

첫째, LRT의 기본 자산의 수익 능력은 Eigenlayer가 제공하며, Eigenlayer의 에어드롭 및 실용성 서비스 수익이 포함됩니다. 아래에서 Eigenlayer에 대해 자세히 설명할 것입니다.

둘째, LRT 응용 시나리오 Pendle은 좋은 사례를 제공합니다.

그렇다면 아래에서는 재스테이킹의 가장 핵심 프로젝트인 Eigenlayer에 대해 소개하고, 다른 LRT 프로젝트를 정리할 것입니다.

LRT 트랙 생태 상황(중점 소개)

EigenLayer-재스테이킹 미들웨어

EigenLayer 소개

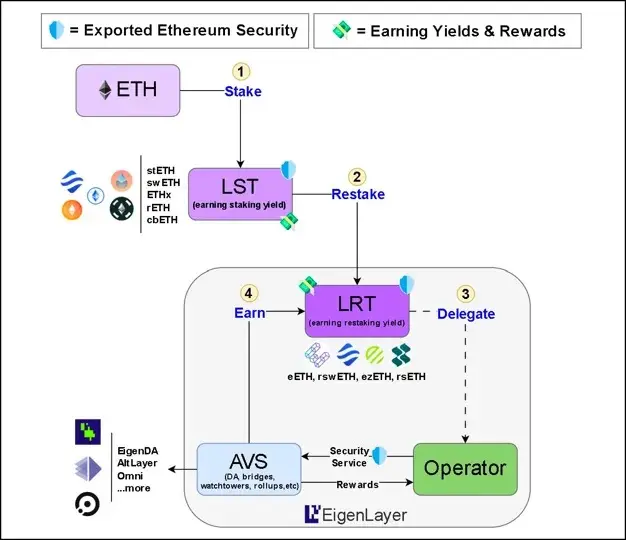

EigenLayer는 이더리움의 재스테이킹 집합체로, 이더리움의 스마트 계약 미들웨어입니다. 이는 합의 계층의 이더(ETH) 스테이커가 이더리움 생태계 위에 구축된 새로운 소프트웨어 모듈을 검증하도록 허용합니다.

EigenLayer는 경제적 권리 플랫폼을 제공하여 모든 스테이킹 보유자가 모든 PoS 네트워크에 기여할 수 있도록 허용합니다. 비용과 복잡성을 줄임으로써 EigenLayer는 Cosmos 스택 내 표현 혁신을 위한 L2 채굴의 길을 효과적으로 열었습니다. EigenLayer를 사용하는 프로토콜은 이더리움 기존 스테이커로부터 경제적 안전성을 "임대"하고 있으며, 이 ETH를 여러 애플리케이션에 대한 보안으로 재사용하고 있습니다.

요약하자면, EigenLayer는 재스테이커가 다양한 네트워크와 서비스의 검증에 참여하도록 하여 제3자 프로토콜의 비용을 절감하고 동시에 이더리움의 보안을 누리며, 재스테이커에게 다중 수익과 유연성을 제공합니다.

제품 메커니즘

미들웨어 프로젝트에 대해 EigenLayer는 그들이 네트워크를 빠르게 시작할 수 있도록 도와줄 수 있으며, 이후 자체적으로 토큰을 발행하더라도 자신이 발행한 토큰 기반 모델로 전환할 수 있습니다. EigenLayer는 마치 보안 서비스 제공자와 같습니다. DeFi의 경우, EigenLayer를 기반으로 다양한 파생상품을 구축할 수 있습니다.

- EigenLayer의 전체 LST/LRT 내 제품 논리

- 사용자가 EigenLayer 프로세스를 통해

EigenLayer AVS 자세히 설명

EigenLayer의 또 다른 중요한 새로운 개념은 AVS(적극적 검증 서비스)입니다.

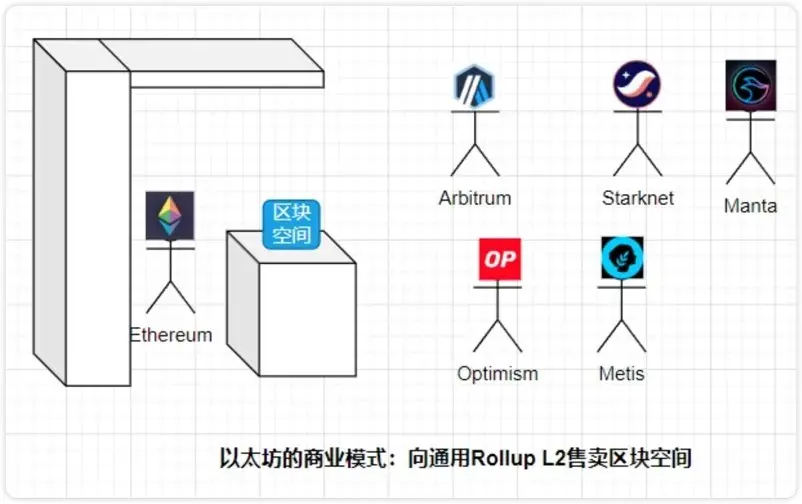

재스테이킹은 이해하기 쉽지만, AVS는 이해하기 다소 복잡합니다. EigenLayer의 AVS를 이해하기 위해서는 먼저 이더리움의 비즈니스 모델을 이해해야 합니다. 비즈니스 관점에서 이더리움 메인넷과 이더리움 생태계 Rollup L2 간의 관계를 살펴보면, 현재 이더리움의 비즈니스 모델은 일반 Rollup L2에 블록 공간을 판매하는 것입니다.

이미지 출처: Twitter 0x Ning 0x

일반 Rollup L2는 GAS를 지불하여 L2의 상태 데이터와 거래를 이더리움 메인넷에 배포된 스마트 계약의 유효성을 검증하고, 이를 calldata 형태로 이더리움 메인넷에 저장하며, 마지막으로 이더리움 합의 계층이 이러한 상태 데이터와 거래를 정렬하고 블록에 포함시킵니다. 이 과정의 본질은 이더리움이 Rollup L2 상태 데이터의 일관성을 적극적으로 검증하는 것입니다.

EigenLayer의 AVS는 이 구체적인 과정을 새로운 개념인 AVS로 추상화한 것입니다.

이제 EigenLayer의 비즈니스 모델을 살펴보겠습니다. EigenLayer는 재스테이킹 방식을 통해 이더리움 PoS 합의의 경제적 안전성을 저급(저사양) 모델로 추상화하여, 합의 안전성이 약해지지만 비용은 저렴해집니다.

저급 AVS이기 때문에, 그 목표 시장은 합의 안전성 요구가 매우 높은 일반 Rollup L2가 아니라, 다양한 Dapp Rollup, 오라클 네트워크, 크로스체인 브리지, MPC 다중 서명 네트워크, 신뢰 실행 환경 등 합의 안전성 요구가 낮은 프로젝트들입니다. 이는 PFT(Product Market Fit)에 적합합니다.

이미지 출처: Twitter 0x Ning 0x

AVS 적극적 검증 서비스 제공 프로젝트

현재 EigenLayer에 포함된 AVS는 약 13개 정도이며, 더 많은 AVS 서비스 제공업체가 EigenLayer의 개발 문서를 통해 AVS에 합류하고 있습니다. 이러한 프로젝트는 RaaS 개념과 높은 연관성을 가지며, 대부분 Rollup 프로젝트의 안전성, 확장성, 상호 운용성 및 분산화에 기여하며, Cosmos 생태계로도 확장됩니다.

우리가 잘 아는 EigenDA, AltLayer, Near 등이 있으며, 아래에서 AVS 관련 프로젝트의 특징을 정리하겠습니다.

Ethos: Ethos는 이더리움의 경제적 안전성과 유동성을 Cosmos에 연결하는 것을 목표로 합니다. Cosmos Consumer 체인은 일반적으로 원래의 스테이킹 토큰을 사용하여 네트워크 안전성을 보장합니다. ATOM 스테이킹이 일부 크로스체인 안전(ICS)을 제공하지만, Ethos는 이더리움의 경제적 안전성과 유동성을 Cosmos와 연결하고 있습니다. Ethos의 영감은 Mesh Security(한 체인에서 다른 체인의 스테이킹 토큰을 사용하는 것)에서 비롯되어 추가 노드 없이 경제적 안전성을 높이는 구조입니다. 이러한 구조의 장점은 ETHOS가 파트너 체인으로부터 토큰 에어드롭(및 수익)을 받을 가능성이 높다는 것입니다. 동시에 ETHOS 토큰 자체도 Eigenlayer의 ETH 재스테이커에게 에어드롭될 것입니다.

AltLayer: Eigenlayer와 협력하여 출시된 새로운 프로젝트인 Restaked rollup은 세 가지 AVS를 도입했습니다: 1) 빠른 최종성; 2) 분산화된 정렬; 3) 분산화된 검증. ALT의 토큰 경제학은 매우 정교하여, ALT와 재스테이킹된 ETH를 동시에 스테이킹해야 이 세 가지 AVS를 보호할 수 있습니다.

Espresso: Espresso는 분산형 Layer 2의 정렬기에 중점을 둡니다. AltLayer는 실제로 Espresso를 통합하여 개발자가 AltLayer 스택에 배포할 때 AltLayer의 분산화된 검증 솔루션과 Espresso Sequencer를 선택할 수 있습니다.

Omni: 이더리움의 모든 Rollups를 통합하는 것을 목표로 합니다. Omni는 EigenLayer의 재스테이킹을 통해 보호되는 "통합된 글로벌 상태 계층"을 도입합니다. 이 상태 계층은 애플리케이션의 크로스 도메인 관리를 통합합니다.

Hyperlane: 모든 Layer 1과 Layer 2를 연결하는 것을 목표로 합니다. Hyperlane을 사용하면 개발자가 체인 간 애플리케이션을 구축할 수 있으며, Hyperlane Permissionless Interoperability는 Rollups가 복잡한 거버넌스 승인 없이 Hyperlane에 연결할 수 있도록 허용합니다.

Blockless: 네트워크 중립적인 애플리케이션(nnApp)을 채택하여 사용자가 애플리케이션을 사용하는 동안 노드를 실행하고 네트워크에 자원을 기여할 수 있도록 합니다. Blockless는 EigenLayer 기반 애플리케이션에 네트워크를 제공하여 우발적인 벌금을 최소화합니다.

기타 주목할 만한 AVS 프로젝트:

Lagrange: LayerZero, Omni 및 Hyperlane의 또 다른 경쟁자로, 모든 주요 블록체인에서 일반 상태 증명을 생성할 수 있는 크로스체인 인프라를 제공합니다.

Drosera: 취약점을 억제하기 위한 "사건 대응 프로토콜"로, 해커 공격이 발생할 경우 Drosera의 Trap이 이를 감지하고 취약점을 줄이기 위한 조치를 취합니다.

Witness Chain: 재스테이킹 기능을 사용하여 Diligence의 증명을 수행하고 Rollups의 안전성을 보장하며, 위치 증명을 통해 물리적 노드를 분산화합니다.

EigenLayer 제품 특징 요약

EigenLayer의 제품 특징은 다음과 같이 요약할 수 있습니다:

EigenLayer는 스테이킹, 인프라 미들웨어 및 DeFi 세 가지 블록을 동시에 연결하는 "슈퍼 커넥터"입니다.

EigenLayer는 이더리움 재스테이킹에서 다리 역할을 하며, 이더리움 암호 경제 안전성의 외연입니다. EigenLayer의 시장 수요와 공급은 매우 견고합니다.

EigenDA는 이더리움 Rollup-centric 로드맵 하의 확장 솔루션인 Danksharding의 선행 탐색 버전입니다. 간단히 말해 "분할 저장의 청춘판"입니다.

EigenLayer 생태 관련 프로젝트

이더리움 LRT 프로젝트 정리

이더리움의 LRT 프로토콜 수는 현재 약 15개이며, 9개는 이미 출시되었고, 6개는 테스트넷에 있습니다. LRT 프로토콜의 대부분은 Eigenlayer를 기반으로 재스테이킹 수익을 얻으며, 주로 3가지 유형으로 나뉩니다:

Liquid-LSD 재스테이킹: 사용자가 스테이킹한 LST를 통합 관리하여 Eigenlayer 등 외부 재스테이킹 프로토콜에 넣고, 사용자는 담보 증명 토큰인 Liquid Restaking Token (LRT)을 받습니다(이러한 프로토콜에는 KelpDAO, Restake Finance, Renzo가 포함됩니다). 이 유형의 프로토콜은 동질성이 심각하며, 기술과 혁신성이 제한적입니다.

Liquid Native 재스테이킹: 원주율 유동 재스테이킹은 etherf.fi 또는 Puffer Finance와 같은 소액 ETH 노드 서비스를 제공하는 프로젝트를 의미하며, 노드 내의 ETH를 EigenLayer에 재스테이킹합니다.

프로토콜은 Eigenlayer 프로토콜을 기반으로 최적화하여 보안 및 검증 서비스를 제공하며, 동시에 LRT 비즈니스를 전개합니다(이러한 프로토콜에는 SSV가 포함됩니다). 이러한 프로토콜의 발전은 주로 프로토콜 자체와 Eigenlayer 간의 경쟁 관계에 따라 달라지며, 노드를 유치하기 위한 돌파구를 찾아야 합니다.

대부분의 LRT 프로토콜은 메커니즘 혁신에서 3가지 측면에서 출발합니다:

Eigenlayer보다 더 강력한 보안을 제공합니다.

Eigenlayer는 분배 전략 문제를 가지고 있습니다: AVS 수가 증가함에 따라 재스테이커는 운영자에 대한 분배 전략을 적극적으로 선택하고 관리해야 하며, 이는 매우 복잡할 것입니다. LRT 프로토콜은 사용자에게 분배 전략의 최적 솔루션을 제공합니다.

EigenLayer의 LST 예치금에는 수량 제한이 있으며, 원주율 ETH 예치금에는 제한이 없지만, 대부분의 사용자는 32개의 ETH를 보유하고 EigenLayer와 통합된 Ethereum 노드를 운영해야 하므로 이를 얻기가 어렵습니다. 그러나 일부 LRT 프로토콜에서는 이 제한이 해제될 수 있습니다.

구체적인 프로젝트 및 상황은 다음과 같습니다:

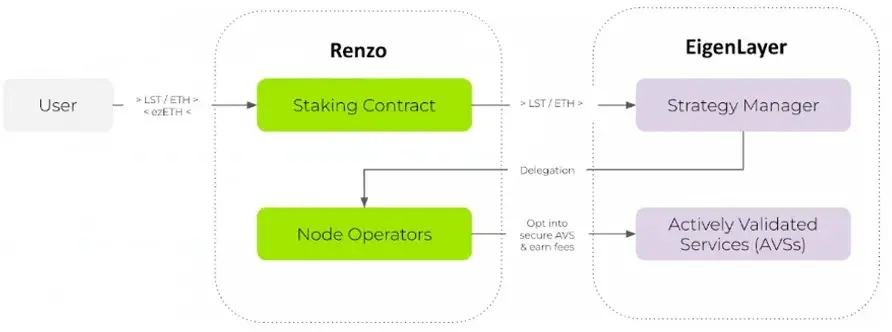

Renzo

Renzo는 Eigenlayer에서 최적화되었으며, 최종 사용자 재스테이킹의 복잡한 프로세스를 추상화했습니다. 재스테이커는 운영자 및 보상 전략의 선택과 관리에 대해 걱정할 필요가 없습니다. 사용자가 더 큰 수익을 위한 AVS 분배 전략에 투자할 수 있도록 포트폴리오를 구축하는 데 도움을 줍니다. 또한 Renzo에 토큰을 예치할 때 한도 제한이 없으며, 이는 Renzo의 TVL 급증의 주요 요인 중 하나입니다.

자금 조달 상황: 1월에 320만 달러의 시드 라운드 자금을 완료했다고 발표했으며, Maven 11이 주도하고 SevenX Ventures, IOSG Ventures, OKX Ventures 등이 참여했습니다.

비즈니스 논리:

사용자는 ETH 또는 LST를 Renzo 프로토콜에 스테이킹하고, 사용자는 동등한 가치의 $ezETH를 받습니다.

Renzo는 LST를 Eigenlayer의 AVS 노드에 스테이킹하지만, Renzo는 노드에 스테이킹된 LST의 가중치를 조정하여 최적의 수익을 얻습니다.

현황: 아직 토큰을 발행하지 않았으며, $ezETH는 LRT 토큰에 해당합니다. 재스테이킹 수익을 얻기 때문에 가격이 ETH보다 높으며, 현재 217,817개가 발행되었고, TVL은 $777.7m입니다. 수수료 문제는 재스테이킹 수익 상황에 따라 적절히 부과됩니다. 커뮤니티 상황은 현재 트위터 팬 수가 51.7K입니다.

KelpDAO

KelpDAO는 Stader Labs의 지원을 받는 LRT 프로젝트로, 비즈니스 모델은 Renzo와 유사합니다. Renzo와 다른 점은 rsETH의 출금 방식으로, Renzo는 7일 이상 걸리지만 KelpDAO는 AMM 유동성 풀을 제공하여 언제든지 $rsETH를 교환할 수 있습니다.

비즈니스 논리:

stETH 등 LST를 Kelp 프로토콜에 예치하면 rsETH 토큰으로 교환할 수 있으며, Node Delegator 계약은 LST를 Eigenlayer의 Strategy Manager 계약에 스테이킹합니다.

KelpDAO는 EigenLayer와 연동되어 사용자가 재스테이킹을 통해 EigenLayer 포인트를 얻고, LRT를 사용하여 유동성을 확보하며, 동시에 LST의 수익을 누릴 수 있습니다.

현황: 아직 토큰을 발행하지 않았으며, TVL은 $718.76m이고, 전체 성과는 Restaking Finance보다 우수합니다. 프로토콜은 수수료를 부과하지 않으며, 이는 KelpDAO의 현재 큰 장점 중 하나입니다. 커뮤니티 데이터는 트위터 팬 수가 23.6K이며, 상호작용은 적습니다.

Restake Finance ($RSTK)

RSTK는 EigenLayer에서 첫 번째 모듈화 유동성 재스테이킹 프로토콜로, 사용자가 LST를 Eigenlayer 프로젝트에 투입하도록 돕습니다. 전체 비즈니스 논리는 혁신이나 경쟁력이 없습니다. 토큰 경제 모델은 특별한 점이 없습니다. 토큰 가격은 재스테이킹 개념과 Eigenlayer 프로젝트의 인기로 인해 한동안 크게 상승했지만 최근에는 부진한 성과를 보이고 있습니다.

비즈니스 논리:

사용자는 유동성 스테이킹으로 생성된 LST를 Restake Finance에 예치합니다.

프로젝트는 사용자의 LST를 EigenLayer에 스테이킹하고, 사용자는 재스테이킹 증명서로서 reaked ETH(rstETH)를 생성할 수 있도록 합니다.

사용자는 rstETH를 가지고 다양한 DeFi에서 수익을 얻고, EigenLayer 보상 포인트도 얻습니다(현재 EigenLayer는 토큰을 발행하지 않았습니다).

토큰 기능:

거버넌스

스테이킹하여 프로토콜 수익의 배당금을 얻습니다.

현황: TVL은 $15.5m에 도달했으며, 4,090개의 rstETH가 유통되고, 고유 주소 수는 2,500개 이상이며, 사용자 수는 750명을 초과합니다. 커뮤니티 데이터는 트위터 팬 수가 12.8K이며, 상호작용은 적습니다.

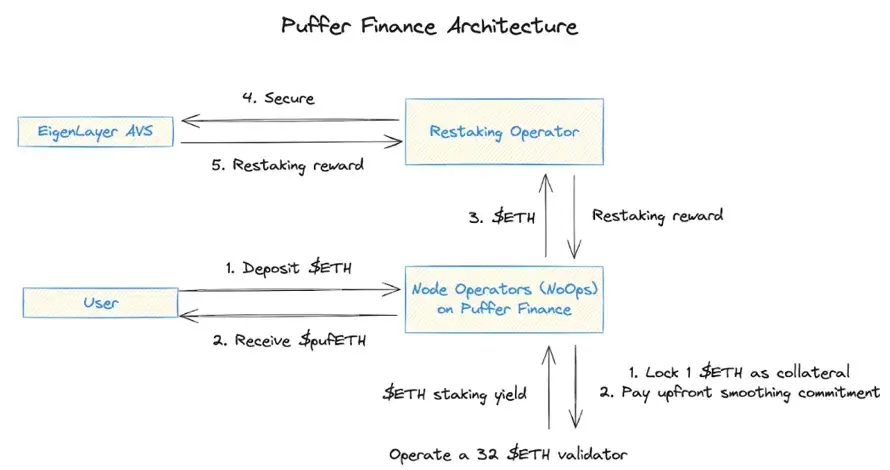

Puffer Finance

Binance Labs의 투자로 인해 Puffer는 최근 인기가 높습니다. Puffer Finance는 반벌금 유동성 스테이킹 프로토콜로, Liquid Native 재스테이킹 유형의 제품입니다. Puffer Finance는 Jump Crypto가 주도한 시드 라운드에서 총 615만 달러의 자금을 확보했습니다. Puffer는 Layer 2 네트워크도 개발할 예정입니다.

장점:

Eigenlayer의 재스테이킹 노드 요구 사항은 32개의 ETH이지만, Puffer의 재스테이킹 기능은 2개의 ETH로 진입 장벽을 낮추어 소규모 노드를 유치하려고 합니다.

보안성: secure-signer 및 RAVe(원격 증명 검증)

비즈니스 논리:

- 사용자는 $ETH를 스테이킹하여 $pufETH를 얻고, Puffer의 노드 운영자는 $ETH를 두 부분으로 나누어 한 부분은 이더리움 검증자에게 스테이킹하고, 다른 부분은 Eigenlayer의 재스테이킹에 참여합니다.

현황: 스테이킹 기능이 개발되었으며, 총 365,432개의 pufETH가 발행되었고, TVL은 $1.40b에 도달했습니다. 커뮤니티 상황은 현재 LRT 프로토콜 중 트위터 팬 수가 가장 많은 프로젝트로, 213.7K입니다.

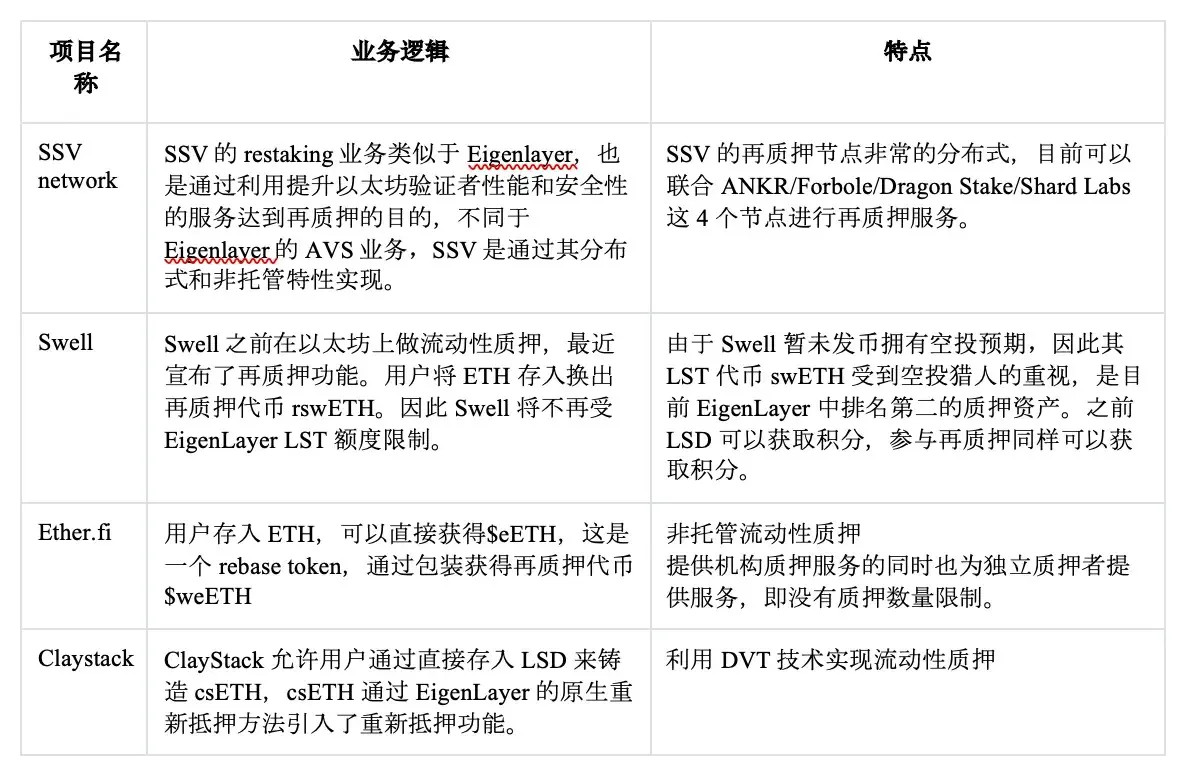

유동성 스테이킹 + 재스테이킹 서비스

이러한 프로젝트는 원래 유동성 스테이킹 트랙에서 자리를 잡고 있었으며, 재스테이킹 트랙으로 전환하면서 다음과 같은 장점이 있습니다: 1. 프로토콜 내에서 이미 많은 ETH를 스테이킹하고 있어 직접 재스테이킹 토큰으로 전환할 수 있습니다; 2. 사용자 그룹이 고정되어 있어 사용자가 LRT 프로토콜을 찾을 필요가 없습니다. 현재 Swell과 Ether.fi는 Eigenlayer 네트워크에서 LRT 프로젝트 중 두각을 나타내고 있으며, 예치금 기준으로 이미 선두 자리를 차지하고 있습니다.

기타 LRT 프로토콜

요약

현재 많은 LRT 프로토콜이 토큰을 발행하지 않았으며, 프로젝트의 동질성이 심각합니다. 그러나 KelpDAO, Puffer Finance, Ion Protocol은 다른 LRT 프로토콜과 명확히 구별되는 발전 경로를 가지고 있어 긍정적으로 평가됩니다.

일부 LRT 프로토콜이 발행한 토큰 순위에 따르면, ether.fi의 수량이 가장 많고, 그 다음이 Puffer Finance와 Renzo입니다.

실제 이익을 기준으로 할 때, LRT는 유동성을 창출하기 위한 투기적 레버리지에 더 가깝습니다. 레버리지란 원래 자산이 여전히 하나뿐이지만, 토큰의 매핑과 권리의 잠금을 통해 원래 ETH를 지속적으로 레버리지하여 여러 개의 파생상품 증명서를 생성할 수 있다는 의미입니다.

이러한 파생상품 증명서는 유리한 상황에서 유동성을 크게 활성화하여 시장의 투기 행동을 촉진합니다.

그러나 파생상품을 발행하는 각 프로토콜은 유동성으로 서로 연결되어 있으며, A를 보유하면 B를 빌릴 수 있고, B를 빌리면 C를 활성화할 수 있습니다. 만약 A 프로토콜 자체에 문제가 발생하고 규모가 크면, 발생하는 위험은 연쇄적입니다.

LRT 트랙 미래 예측

전반적으로 LRT 트랙은 빠르게 성장하는 틈새 시장입니다. LST 트랙은 약 5%의 안정적인 수익을 제공할 수 있으며, 이는 약세장 단계에서 일정한 매력을 가지고 있습니다. LRT 트랙의 수익은 Eigenlayer와 같은 재스테이킹 서비스 프로젝트의 능력에 달려 있으며, 최종 수익이 사용자에게 LRT 트랙에 대한 지속적인 관심과 자금 유입을 유도할 수 있습니다. LRT 트랙은 여전히 초기 단계에 있지만, 프로젝트의 동질성이 심각하며, 트랙이 수용할 수 있는 자금이 제한적입니다. 미래에는 소수의 주요 프로젝트만이 성공할 것으로 예측됩니다.

위험:

벌금 위험: 악의적인 활동으로 인해 스테이킹된 ETH를 잃을 위험이 증가합니다.

집중화 위험: 너무 많은 스테이커가 EigenLayer 또는 다른 프로토콜로 이동하면 이더리움에 시스템적 위험을 초래할 수 있습니다.

계약 위험: 각 프로토콜의 스마트 계약에 위험이 존재할 수 있습니다.

다층 위험 중첩: 이는 재스테이킹의 핵심 문제로, 이미 존재하는 스테이킹 위험과 추가 위험을 결합하여 다층 위험을 형성합니다.

미래 기회:

LRT와 다른 DeFi 프로토콜의 다중 조합, 예를 들어 대출.

보안성 향상: DVT 기술을 활용하여 노드 운영 위험을 줄일 수 있으며, 예를 들어 SSV 및 Obel;

다중 체인 확장: 여러 Layer 2 또는 PoS 체인에서 LRT 프로토콜을 발전시키는 것, 예를 들어 @RenzoProtocol 및 @Stake_Stone;

우리 소개

이 발표는 HTX Ventures 산하의 Research 팀에서 작성되었습니다. HTX Ventures는 후오비 HTX의 글로벌 투자 부서로, 투자, 인큐베이션 및 연구를 통합하여 전 세계에서 가장 우수하고 유망한 팀을 식별합니다. 블록체인 10년 산업의 선구자로서, HTX Ventures는 산업 내 최첨단 기술과 신흥 비즈니스 모델의 발전을 촉진하며, 협력 프로젝트에 대한 전방위적인 지원을 제공합니다. 여기에는 자금 조달, 자원 및 전략적 상담이 포함되어 장기적인 블록체인 생태계를 구축합니다. 현재 HTX Ventures는 여러 블록체인 트랙을 가로지르는 200개 이상의 프로젝트를 지원했으며, 일부 우수 프로젝트는 후오비 거래소에 상장되었습니다. 또한 HTX Ventures는 가장 활발한 펀드 오브 펀드(FOF) 투자자 중 하나로, IVC, Shima, Animoca 등 세계 최고의 블록체인 펀드와 협력하여 블록체인 생태계를 공동 구축하고 있습니다.

참고 문헌:

- SevenX Ventures: LRT 유동성 재스테이킹의 구조와 기회

https://foresightnews.pro/article/detail/51837

- 재스테이킹 토큰(LRT) 내러티브 재점화: 끝없는 유동성 중복 구조 속에서 높은 잠재력 프로젝트 기회를 찾다

https://www.techflowpost.com/article/detail_15548.html

- 유동 스테이킹 경관

https://docs.google.com/document/d/1gtVgo9n2JbnZR-HFYbnsJ9nmPUGt4SYUdPXZdNHeQBY/edit

- Pendle 폭등의 배경: 에어드롭을 노리고 레버리지, EigenLayer 재스테이킹 내러티브의 승자

https://www.techflowpost.com/article/detail_16101.html

- 재스테이킹 트랙 대정리, "스테이킹의 해" 놓치지 말아야 할 프로젝트는?

https://s.foresightnews.xyz/article/detail/52874

- 재스테이킹 시장의 봄바람이 다가오고 있을까? 재스테이킹 트랙 잠재력 프로젝트 정리

https://www.odaily.news/post/5192591

LRT에 대한 해석: https://twitter.com/0xNing0x

LRT에 대한 해석(HaoTian): https://twitter.com/tmel0211

면책 조항

HTX Ventures는 본 보고서에 언급된 프로젝트 또는 기타 제3자와의 관계가 보고서의 객관성, 독립성 및 공정성에 영향을 미치지 않음을 확인합니다.

본 보고서에서 인용된 자료 및 데이터는 모두 합법적인 경로에서 수집된 것이며, 자료 및 데이터의 출처는 HTX Ventures가 신뢰할 수 있다고 판단하며, 그 진실성, 정확성 및 완전성에 대해 필요한 검증을 수행했지만, HTX Ventures는 그 진실성, 정확성 또는 완전성에 대해 어떠한 보증도 하지 않습니다.

보고서의 내용은 참고용으로만 제공되며, 보고서의 결론 및 견해는 관련 디지털 자산에 대한 투자 조언을 구성하지 않습니다. HTX Ventures는 본 보고서 내용을 사용하여 발생한 손실에 대해 책임을 지지 않으며, 법률 및 규정에 명시된 경우를 제외합니다. 독자는 본 보고서에만 의존하여 투자 결정을 내리지 말고, 독립적인 판단 능력을 잃지 말아야 합니다.

본 보고서에 포함된 자료, 의견 및 추정은 연구자가 본 보고서를 최종화한 날의 판단을 반영하며, 향후 산업 변화 및 데이터 정보 업데이트에 따라 견해 및 판단이 변경될 가능성이 있습니다.

본 보고서의 저작권은 HTX Ventures에 있으며, 본 보고서 내용을 인용하려면 출처를 명시해야 합니다. 대량 인용이 필요한 경우 사전에 알려주고 허용된 범위 내에서 사용해야 합니다. 어떤 경우에도 본 보고서를 왜곡하거나 삭제하거나 수정해서는 안 됩니다.