「DeFiの夏」から「DeFi 2.0」へ、流動性インセンティブプログラムの改善について

原文标题:《DeFi 2.0 と流動性インセンティブ化》

原文作者:Chainlink

原文编译:Yangz,元宇宙之道

摘要:

DeFi エコシステムの最初の「通貨レゴ」、LP トークンや分散型ステーブルコインは、DeFi のさらなる発展の条件を整えました。

DeFi 2.0 はエコシステム内の新しい用語で、主に初期の通貨レゴの上に構築された新興プロトコルのサブセットを指し、現在の DeFi エコシステムを推進することを目的としています。主に流動性供給とインセンティブの形で進められています。

これらの新しい金融要素の追加により、全体の DeFi 経済は急速により友好的で、安全で、アクセス可能になっています。

分散型金融、一般に DeFi と呼ばれるものは、ブロックチェーンに基づく革新の中で最も影響力があり、成功した波の一つです。内蔵されたスマートコントラクト機能を持つブロックチェーンと Chainlink などの安全なオラクルネットワークの推進により、DeFi は広範な分散型アプリケーションを指し、これらのアプリケーションは既存の伝統的金融サービスを打破し、新しい金融要素を解放しました。

DeFi プロトコルは、その固有の非権限化の組み合わせの利点とオープンソース開発文化の推進により、金融プロトコルに基づく成熟したモデルを継続的に推進し、反復しています。DeFi エコシステムは急速に発展し、過去数ヶ月で流動性に焦点を当てた DeFi プロジェクトの台頭が新たな DeFi 革新の波をもたらしました。これが DeFi 2.0 です。

DeFi 2.0 は、より大きなブロックチェーンコミュニティ内の新興用語で、主に以前の DeFi の進展に基づく DeFi プロトコルのサブセットを指し、収益農業、貸出などが含まれます。DeFi 2.0 プロトコルの注目すべき主要な焦点の一つは、ネイティブトークンを持つオンチェーンプロトコルが直面する流動性制限を克服することです。

この記事では、DeFi 2.0 運動を創出する条件を整えた過去の革新を考察し、DeFi 2.0 プロトコルが解決しようとする流動性の問題を紹介し、次に DeFi 2.0 エコシステムが導入する効用と新しい金融モデルを深く探ります。

1. 早期 DeFi の発展

早期の DeFi 先駆者である Uniswap、Bancor、Aave、Compound、MakerDAO などは、発展する DeFi 経済のための堅固な基盤を築き、エコシステムに多くの重要で組み合わせ可能な「通貨レゴ」を導入しました。

Uniswap と Bancor は最初の分散型自動マーケットメーカー(AMM)であり、ユーザーにトークンをシームレスに交換する能力を提供し、流動性を犠牲にすることなく実現しました。Aave と Compound は分散型貸出を導入し、預金に対してオンチェーンの収益を提供し、非権限化の方法で運営資金を得ることができました。MakerDAO はエコシステムのユーザーが分散型ステーブルコインを保有し、取引できるようにし、暗号通貨のボラティリティに対するヘッジを提供しました。

これらのプロトコルを通じて、ユーザーは信頼できる取引プラットフォーム、摩擦のない貸出、安定したペッグ通貨を得ることができました。これは伝統的金融市場に広く存在する三つのコア金融要素です。しかし、これらの DeFi ベースのサービスの背後にあるインフラは、透明性とユーザーコントロールの面で中央集権的な組織とは完全に異なります。これらの分散型サービスの背後にあるさまざまな技術的実装は、DeFi 革新の基盤です。

連鎖する DeFi 革新

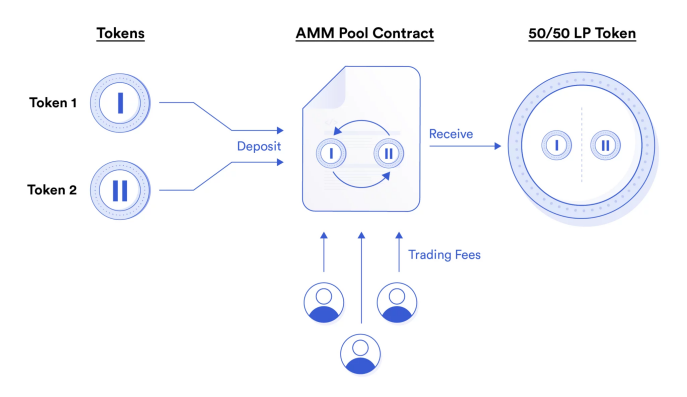

ブロックチェーン特有の DeFi 革新の核心的な例は、自動マーケットメーカー(AMM)分散型取引プラットフォーム(DEX)プロトコル内の流動性提供者(LP)トークンです。DEX は効果的に中央集権的なオーダーブック取引プラットフォームの代替品として機能しますが、最も人気のある DEX は恒常的な製品自動マーケットメーカー(CPAMM)と呼ばれる AMM モデルを採用しています。

AMM 内の分散型流動性プールはトークン交換を促進するために使用され、個々の流動性提供者は通常、各暗号通貨の等量を提供して取引プラットフォームの流動性プールに貢献します。見返りとして、彼らは流動性プール内のシェアと交換を促進することで得られた手数料を表す LP トークンを受け取ります。

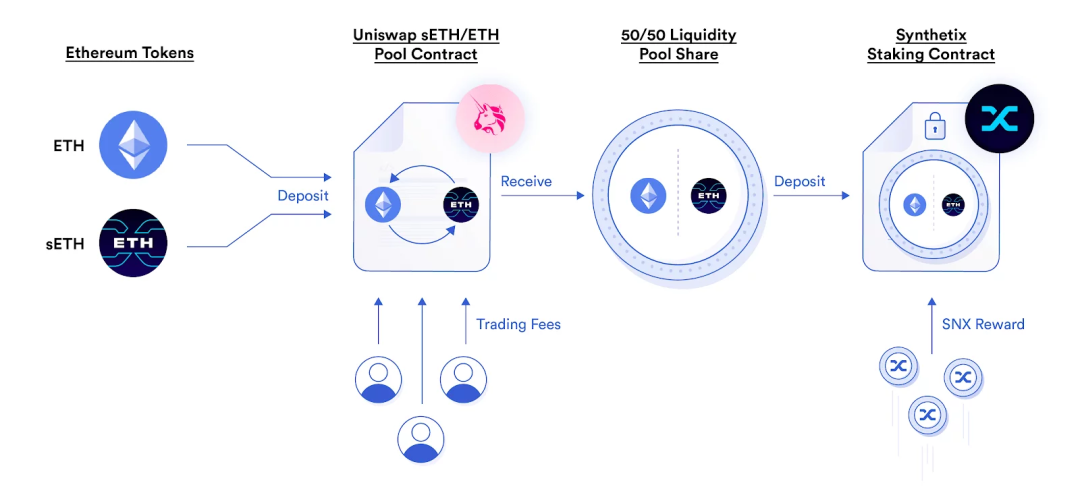

LP トークンは DeFi 革新の級連流動性を引き起こしました。なぜなら、これらは他の DeFi プロトコルによってさまざまな方法で迅速に採用されたからです。例えば、Aave や Compound などの貸出プロトコルは、ユーザーに基礎となる預金を代表するレシートトークンを提供するというアイデアを反復し、現在は aTokens や cTokens として知られています。

AMM と LP トークンの非権限化の性質は、DeFi スタートアップに権限を与え、もはや中央集権的な取引プラットフォームの上場プロセスを経る必要がなくなりました。十分な流動性があれば、新しく発行されたトークンは即座に DEX で取引可能です。しかし、十分な流動性がなければ、DEX のトークン交換機能は有用性が制限され、スリッページの存在により、ユーザーは大規模な交換を行うために天文学的な価格を支払う必要があります。これが、現在の DeFi に存在する最も顕著な問題の一つである流動性問題を引き起こしました。

2. 流動性問題

DeFi 経済の初期以来、流動性は多くの新興 DeFi プロジェクトの挫折の源でした。全体のエコシステムはトークンによって導かれ、トークンはチームが参加者のインセンティブを調整し、ユーザー手数料から報酬を集め、より大きな DeFi エコシステムの一部となる手段として機能します。しかし、ユーザーに強力な流動性源を提供するために、AMM プロトコルでトークンを取引するために、DeFi チームは大量の資金プールを確保する必要があります。

この問題の部分的な答えは、AMM プロトコルの第三者流動性提供者に見出されます。これにより、十分な資金を持つ独立した個人がトークンペアに流動性を提供できるようになり、チームは他者から十分な流動性を得ることができるようになります。しかし、最終的なユーザーは新しいトークンに流動性を導く動機がほとんどありません。なぜなら、それは自らを一時的な損失のリスクにさらすことを意味し、交換の最小手数料収入を得るためです。彼らはこのリスクを負うための十分な経済的理由を必要とします。

これが鶏と卵の問題を引き起こします。十分な流動性がなければ、スワップによるスリッページはユーザーが DeFi プロトコルのエコシステムに参加することをためらわせます。ユーザーがトークン取引を通じて参加しなければ、十分な手数料が発生せず、第三者の行為者がトークンを集めて流動性を提供するインセンティブが生まれません。

したがって、別の重要な DeFi 革新が誕生しました。LP トークンに基づく報酬は、新しい DeFi プロトコルが流動性を導く主要な方法となり、このプロセスは収益農業と呼ばれています。

収益農業

収益農業(流動性マイニングとも呼ばれる)の出現は、2020 年の夏に DeFi 活動の急増を引き起こし、ブロックチェーン愛好者によって「DeFi の夏」と呼ばれました。

収益農業の背後にあるアイデアはシンプルです。ユーザーは AMM プロトコルで取引ペアに流動性を提供し、LP トークンを受け取った後、その LP トークンをステーキングしてプロジェクトのネイティブトークンで支払われる報酬を得ます。この実装方法は鶏と卵の問題を解決し、第三者流動性提供者にトークンに流動性を提供するための説得力のある経済的理由を提供します:つまり、より多くの収益です。AMM スワップでより大きな累積手数料を生み出すだけでなく、より深い流動性のインセンティブの下で、彼らはステーキングを通じてより多くのプロジェクトのネイティブトークンを獲得することで、さらに多くの収益を得ることができます。

収益農業の導入により、新しい DeFi プロジェクトは運営を開始し維持するために十分な流動性を導くことができ、エコシステムに参加するユーザーのスリッページを低減しました。これにより、DeFi プロトコルの数が指数関数的に増加し、収益農業がユーザーと DeFi プロジェクトの創始者の参入障壁を低下させたことが証明されました。

収益農業の限界

非常に効果的であるにもかかわらず、長期的な収益農業プログラムの特別な制限により、それ自体では流動性問題を完全に解決することはできません。収益農業は初期の流動性を導く点では優れていますが、持続可能な長期的な流動性を確保するためには、長期的な計画が前提となる必要があります。

これは、収益農業には供給の希薄化という固有の特徴があるためです。創始チームは流動性提供者にネイティブトークンを配分し、追加の収益源を提供して流動性提供者がその流動性を AMM プールにロックするようにインセンティブを与えます。しかし、より多くのトークンが第三者流動性提供者に配分されるにつれて、総トークン供給の中でますます多くの割合が借用された流動性に与えられ、流動性提供者はいつでも流動性を取り除き、得た LP ステーキング報酬を売却することができます。DeFi チームは、ステーキング報酬が消散した場合、流動性提供者が残るかどうかを確定することができず、ステーキング報酬を長期間高水準に保つことは、ネイティブトークンの供給をますます希薄化させることになります。

プロジェクトが異なるクロスチェーン AMM に拡張し、同じチェーン上の AMM プロトコルにさまざまな収益農業措置を講じることを求めるにつれて、各プロジェクトのために深い流動性プールを構築する必要があります。これは、前述の制限を悪化させます。新興の DeFi プロジェクトは、多くの AMM プロトコルへの供給拡張を細かくバランスさせる必要がありますが、効果的に行うための人員、手段、情報が不足していることが多いです。

第三者流動性提供者は、高リスクの保有量に流動性を提供するために十分なインセンティブを得る必要があります。新しく発行されたトークンはしばしば高いボラティリティを持ち、無常損失のリスクが増加し、AMM プロトコルの取引手数料や収益農業プログラムの収益を相殺します。これは、第三者流動性提供者のインセンティブ構造が不一致であることを示し、流動性提供と収益農業のリスクを管理するための選択肢がほとんどありません。

収益農業は DeFi プロジェクトに流動性を導くための影響力のある方法ですが、長期的なリスクがないわけではありません。ほとんどの DeFi プロジェクトにとって、収益農業プログラムを運営し流動性を導くことは必要であり、健全ですが、プロジェクトチームはトークン供給と長期戦略に注意を払い、負の影響を避ける必要があります。

3. DeFi 2.0 と持続可能な流動性の追求

流動性の観点から、DeFi 2.0 は流動性供給とインセンティブに関連する一般的な問題を根本的に解決したいと考える新興の DeFi プロジェクトを指します。これらは収益農業モデルの代替と補完を提供し、プロジェクトに長期的に維持できる流動性源を提供する方法を提供します。しかし、ブロックチェーンに基づくネイティブトークンプロジェクトは、どのように健康な流動性を維持し、理想的に分配するのでしょうか?

OlympusDAO とプロトコル所有の流動性

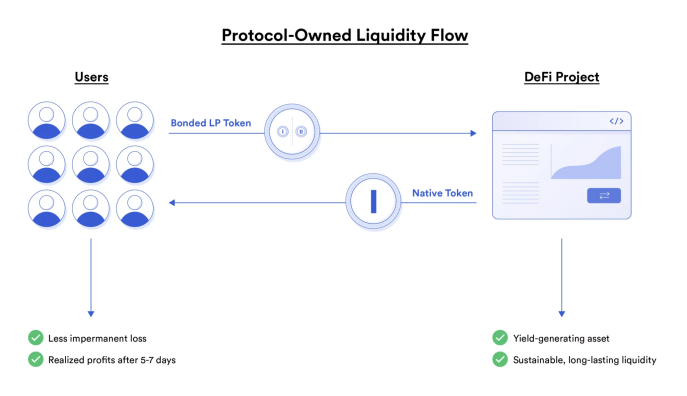

2021 年、DeFi コミュニティで台頭した解決策の一つは、OlympusDAO の債券(ボンディング)モデルで、プロトコル所有の流動性(POL)に焦点を当てています。

その債券(ボンディング)モデルを通じて、OlympusDAO は収益農業のスクリプトを逆転させました。OlympusDAO は供給を拡大する取り組みを通じて流動性を借りるのではなく、債券を通じて第三者から LP トークンを割引価格で交換し、プロトコルのネイティブトークンと引き換えにします。これにより、プロトコルとそのプロトコルを使用するプロジェクト(例えば、債券即サービス)に利点を提供します。債券を通じて、プロトコルは自らの流動性を購入し、流動性の退出の可能性を排除し、持続可能なプールを構築し、プロトコルに収益を生み出すことができます。

一方、ユーザーは LP トークンを債券交換することでインセンティブを得ます。なぜなら、プロトコルはトークンの割引を提供するからです。例えば、トークン X の価格が 500 ドルで、割引が 10% の場合、ユーザーは 450 ドル相当の LP トークンを債券化して 500 ドルのトークン X を得ることができます。その結果、純利益は 50 ドルとなり、短い帰属スケジュール(通常約 5 日から 1 週間)に依存して、アービトラージャーが価値を引き出すのを防ぎます。

流動性に重点を置いた債券のもう一つの重要な側面は、債券価格が動的に変化し、ハードキャップを持つことができる点です。これはプロトコルにとって重要な目的を持ち、トークン交換の流動性の速度と交換の流動性の総量を制御することを可能にします。

プロトコルのトークン供給の拡張速度を制御する方法として、あまりにも多くのユーザーが債券を購入すると、割引率は低下し、場合によっては負の数になることもあります。プロトコルは、期待される流動性の量をハードキャップを通じて決定することもでき、この場合、債券はもはや利用できず、正確に決定されたパラメータに基づく供給拡張をさらに制御します。

再調整されたインセンティブ

この多面的なモデルは、第三者流動性提供者とオンチェーンプロトコル間のインセンティブメカニズムを再調整するのに役立ちます。独立した第三者流動性提供者と比較して、プロトコルは無常損失を受け入れる条件が整っています。第三者流動性提供者は市場の他のすべての流動性プールや収益農業プロトコルの機会コストに直面していますが、プロトコルには流動性を維持するための追加の動機があります。なぜなら、それはそのネイティブトークンで取引するユーザーの低価格交換を確保し、各自のエコシステムへの参入コストを低下させるのに役立つからです。

最終的に、OlympusDAO の債券モデルは、プロトコルが長期的かつ持続可能な方法で低流動性のリスクを軽減することを可能にします。収益農業と組み合わせることで、DeFi プロトコルは、初期の流動性導入から持続可能な長期成長まで、成長段階を詳細に計画するためのより多くのツールを持つことができます。

Tokemak リアクターによる流動性の導入

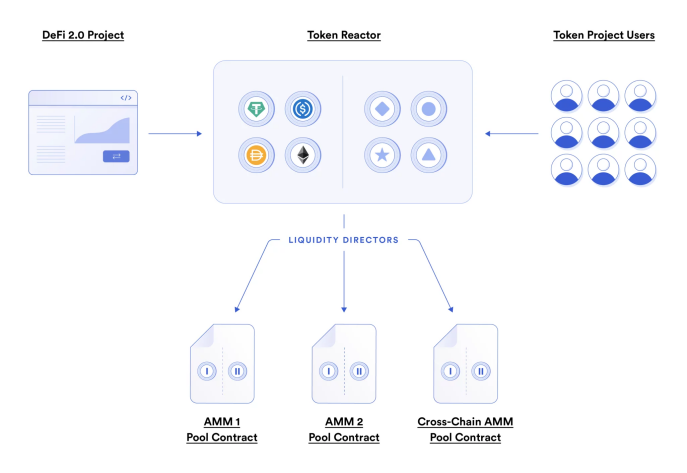

流動性に焦点を当てたもう一つの DeFi 2.0 プロジェクトは Tokemak で、流動性と流動性の流れを最適化することを目的とした DeFi プロトコルです。簡単に言えば、Tokemak のスケールは、二つの異なる当事者--Tokemak プロトコルと流動性提供者(LPs)--を通じて流動性を促進し、流動性の管理者(LDs)を通じて流動性を効果的に分散させることを目指しています。

以下はその運用モデルです。LP トークンの内容を考慮してください。流動性提供者は、特定の交換ペアにおいて等量の二つの通貨を提出することが求められ、重みの移動と価格の変動が無常損失を引き起こします。この問題を解決するために、Tokemak プロトコルはステーブルコインと第一層資産の準備金を保持し、新興トークンの基礎ペアとして機能します。これが流動性ペアの一側面を構成します。Uniswap 上のトークン X-ETH 流動性プールに対して、Tokemak の準備金は ETH を提供します。

その後、独立した第三者流動性提供者と DeFi プロジェクトが集まり、流動性のトークン X 側を構成します。この時、流動性管理者(LDs)が焦点となります。流動性管理者は、Tokemak のネイティブトークンをステーキングすることで流動性の流れを制御し、これら二つの単辺流動性プールを使用して、流動性を広範な AMM プロトコルに導きます。

流動性の流れと方向のバランス

このシステムの最終的な結果は、Tokemak を通じて流動する流動性が、全体の DeFi エコシステムにおける効率的かつ持続可能な流動性の方向性を満たすことに貢献することです。

流動性管理者は投票メカニズムに基づいて流動性を移動させ、流動性提供者は単辺流動性を提供することで Tokemak のネイティブトークンを獲得します。各側が得る可変収益は、流動性管理者と流動性提供者の間の最適な比率を実現するためにバランスを取ります。これにより、提供される流動性の量が最適な管理者の数を持つことが保証されます。

これにより、新興の DeFi プロジェクト、特に DAO によって運営されるプロジェクト、農民や流動性提供者が恩恵を受けることができます。基礎的なレベルで、Tokemak の単辺資産配分は、DeFi プロジェクトがステーブルコインや第一層資産の流動性を必要とせず、ネイティブトークンのみで初期流動性を導くことを可能にします。Tokemak リアクターは、DAO ベースのプロジェクトに集団的な意思決定の流動性構造を提供し、同時に第三者流動性提供者と無常損失を軽減する収益農民に代替収益の選択肢を提供します。

他の DeFi 2.0 の進展

DeFi 2.0 プロトコルの別のサブセットは、以前の収益生成メカニズムと資産に基づいて新しい金融ツールを構築することです。

この点での主要な例は Alchemix で、これは「無清算」設計の自己返済型貸出プラットフォームです。このプロトコルは、担保資産に 1:1 でペッグされた代表的なトークンを貸し出します。例えば、DAI ステーブルコインを担保として発行することで、ユーザーは 50% の金額を alDAI として借りることができます。その後、関連する担保は収益を生むプロトコルに預けられ、徐々に増加します。

代表トークンと収益を生む担保の組み合わせにより、Alchemix は無清算の貸出プラットフォームを提供し、ユーザーが同時に消費と貯蓄を行うことを可能にし、担保が収益を得るにつれて、ローンの元本が減少します。

Abracadabra という別の DeFi 2.0 プロトコルは、同様のメカニズムを採用していますが、そのシステムは MakerDAO と関連しています。ユーザーは収益を生む担保を発行し、交換として MIM ステーブルコインを受け取り、担保のリスクを保持しながら収益を得て、ユーザーに流動性を解放します。

初期の革新、AMM プロトコル、分散型ステーブルコイン、オラクルがなければ、流動性債券、流動性流動メカニズム、または収益を生む担保は存在し得ません。AMM LP トークンと分散型ステーブルコインの初期段階から今日の DeFi 2.0 プロトコルまで、各プロジェクトは分散型経済を構築するための貴重な反復です。

4. DeFi における通貨レゴ

DeFi 経済が単位としてどのように移動するかを概念化する際、通貨レゴは有用な比喩です。最先端の革新と新技術は組み合わせることができ、それぞれのブロックは他のブロックの上に構築され、部分の合計以上のものを創造します。

DEX と LP トークンは、ブロックチェーン業界で最も際立った通貨レゴの一つであり、トークンのスケール化されたオンチェーン交換を実現し、収益農業を可能にしました。最初の波の分散型ステーブルコインは、過剰担保プロセスとリスク軽減を通じて、更新されたステーブルコイン設計と分散型貸出プラットフォームの基盤を築きました。Chainlink のオフチェーンデータと計算サービスは、無数の DeFi アプリケーションに必要な基盤インフラを提供し、これらの革新を実現しました。

これらの通貨レゴは単独で考慮されるべきではなく、相互に関連するエコシステムとして考えられるべきであり、他の構成要素をサポートし、接続し、強調して新しい可能性を創造します。Chainlink Price Feeds と AMM LP トークンを組み合わせることで、動的な収益農業が実現可能になります。ステーブルコインを AMM に統合することで、ユーザーは分散型取引プラットフォームで取引する際に必要な安定性を得ることができます。

DeFi 2.0 の導入により、新しい世代の通貨レゴがその前身の基盤の上に構築され、分散型金融環境がその参加者にとってより効果的、友好的、有用なものとなることを目指しています。通貨レゴは積み重ね続けています--追加のブロックはすべて DeFi エコシステムに新しい価値と機会をもたらします。