美聯儲突發,釋放重磅信號!

作 者丨吳斌 陳植,21世紀經濟報導

編 輯丨包芳鳴 張銘心

北京時間4月18日晚間至19日凌晨,多位美聯儲高官密集發聲,釋放重磅信號!甚至罕見提及了加息的可能性。

美聯儲官員密集放風!

4月19日凌晨,亞特蘭大聯儲主席博斯蒂克表示,如果通脹停滯不前,將別無選擇,只能做出回應,如果通脹停滯或朝相反方向發展,必須持開放態度提高利率,控制通脹非常重要,如果通脹下降速度超出預期,可能會提前降息,前景風險整體上平衡。

有"美聯儲三把手"之稱的美國紐約聯儲主席威廉姆斯警告稱,如果數據顯示,美聯儲需要加息,以實現目標,那麼美聯儲就會加息。

另外,紐約聯邦儲備銀行對外釋放貨幣政策信號,預計美聯儲可能要到2025年才會停止收縮其資產負債表。 據券商中國梳理,有"新美聯儲通訊社"之稱的華爾街日報記者Nick Timiraos認為,與美聯儲主席鮑威爾講話對比,"美聯儲三把手"提到加息場景,對市場相對更具有殺傷力。

受美聯儲"鷹派"言論打壓,美股市場再度集體跳水。

截至收盤,標普、納指均連跌五日,標普跌0.22%,創去年10月以來最長連跌日;納指跌0.52%,連續四日刷新2月21日以來收盤低位;道指勉強收漲0.06%。

截至收盤,標普、納指均連跌五日,標普跌0.22%,創去年10月以來最長連跌日;納指跌0.52%,連續四日刷新2月21日以來收盤低位;道指勉強收漲0.06%。

各期限美債最新情況

各期限美債最新情況

週四(4月18日),美債收益率集體收漲,2年期美債收益率漲5個基點報4.993%,3年期美債收益率漲5.5個基點報4.828%,5年期美債收益率漲5.5個基點報4.679%,10年期美債收益率漲4.2個基點報4.636%,30年期美債收益率漲2.5個基點報4.73%。

美國降息仍需更多信號

據CME"美聯儲觀察",美聯儲5月維持利率不變的概率為98.7%,加息25個基點的概率為1.3%。美聯儲到6月維持利率不變的概率為79.9%,累計降息25個基點的概率為16.3%。牛津經濟研究院經濟學家Nancy Vanden Houten對21世紀經濟報導記者表示,我們追蹤的數據中大約有一半的指標顯示勞動力市場在3月份收緊,這與美聯儲降低通脹的努力背道而馳。勞動力市場強勁意味著美聯儲需要在更長時間內保持較高利率,確保通脹可持續下降。

在Houten看來,富有韌性的勞動力市場、強勁的消費者支出以及高於預期的通脹數據削弱了美聯儲對通脹達到2%的信心,美聯儲首次降息可能會推遲至9月。

國金證券首席經濟學家趙偉對21世紀經濟報導記者表示,美聯儲降息的迫切性不高,但阻力也沒有想象的那麼大。2024年適時降息仍是美聯儲的基準假設,6~9月是最佳降息"窗口期",降息時點正在後移,全年度降息2次左右。但這並不是沒有條件的,過度寬鬆的金融條件將增加後續通脹的不確定性,進而壓縮美聯儲降息的空間。

在Houten看來,富有韌性的勞動力市場、強勁的消費者支出以及高於預期的通脹數據削弱了美聯儲對通脹達到2%的信心,美聯儲首次降息可能會推遲至9月。

國金證券首席經濟學家趙偉對21世紀經濟報導記者表示,美聯儲降息的迫切性不高,但阻力也沒有想象的那麼大。2024年適時降息仍是美聯儲的基準假設,6~9月是最佳降息"窗口期",降息時點正在後移,全年度降息2次左右。但這並不是沒有條件的,過度寬鬆的金融條件將增加後續通脹的不確定性,進而壓縮美聯儲降息的空間。

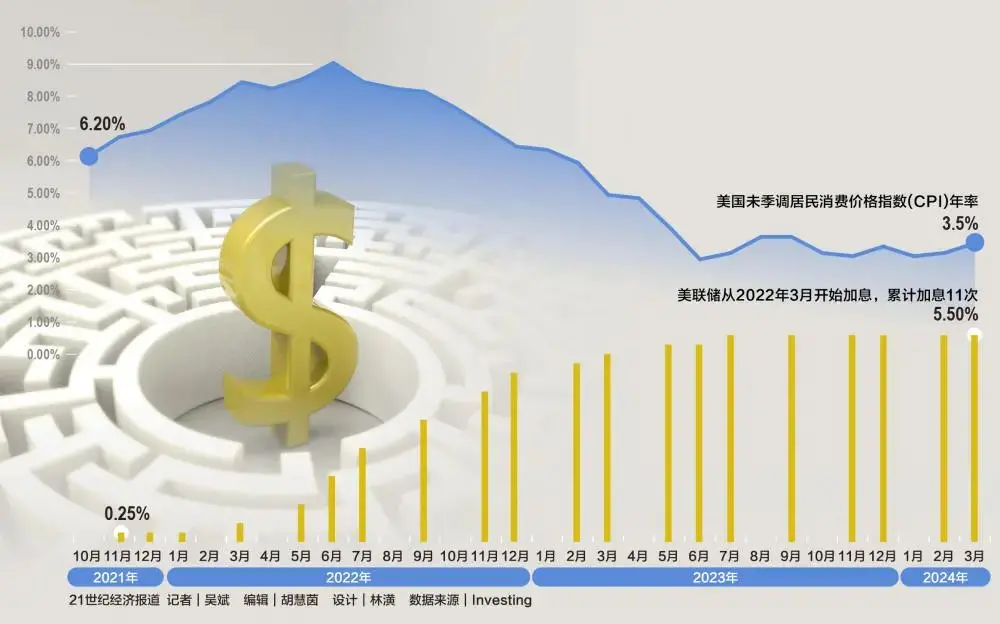

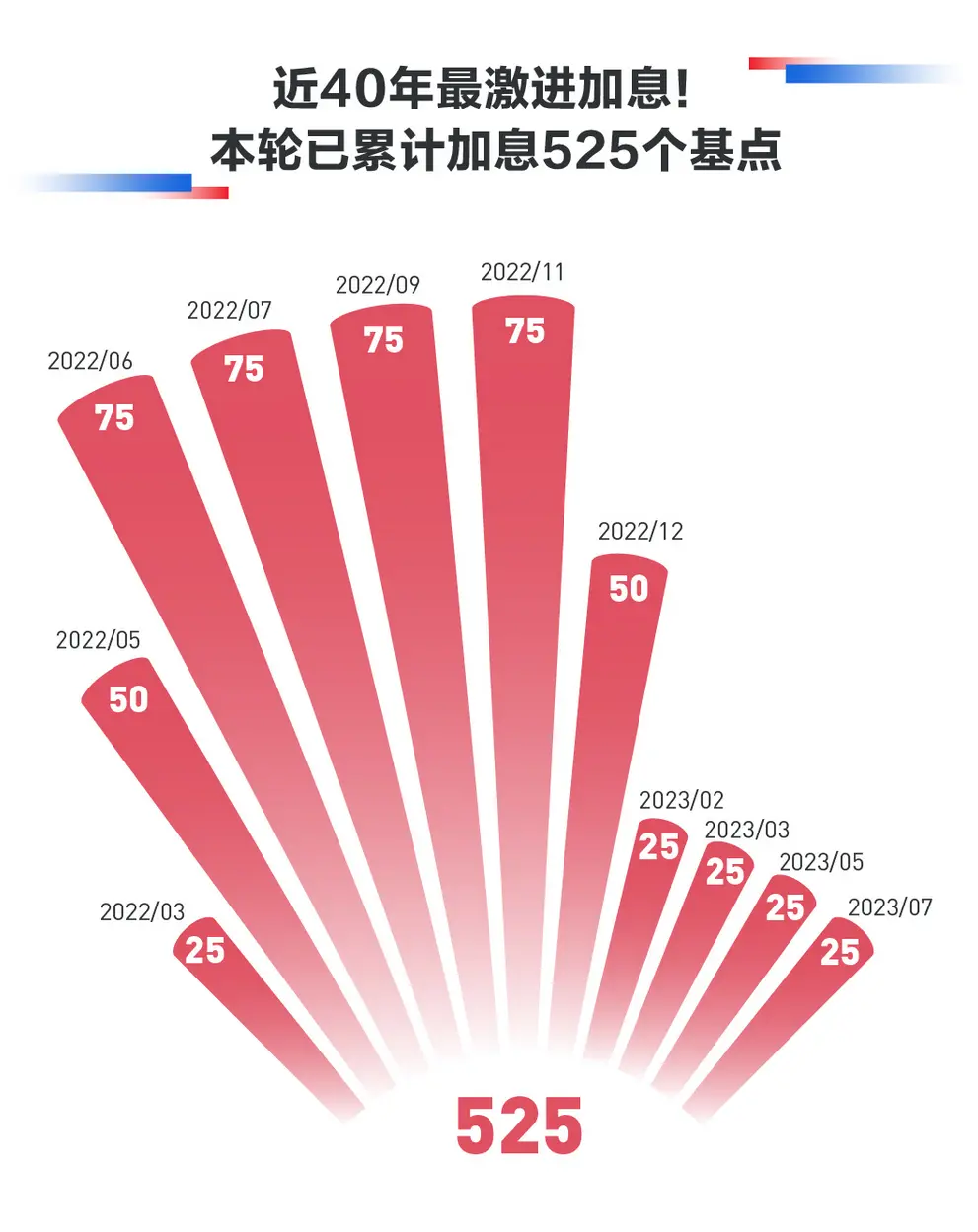

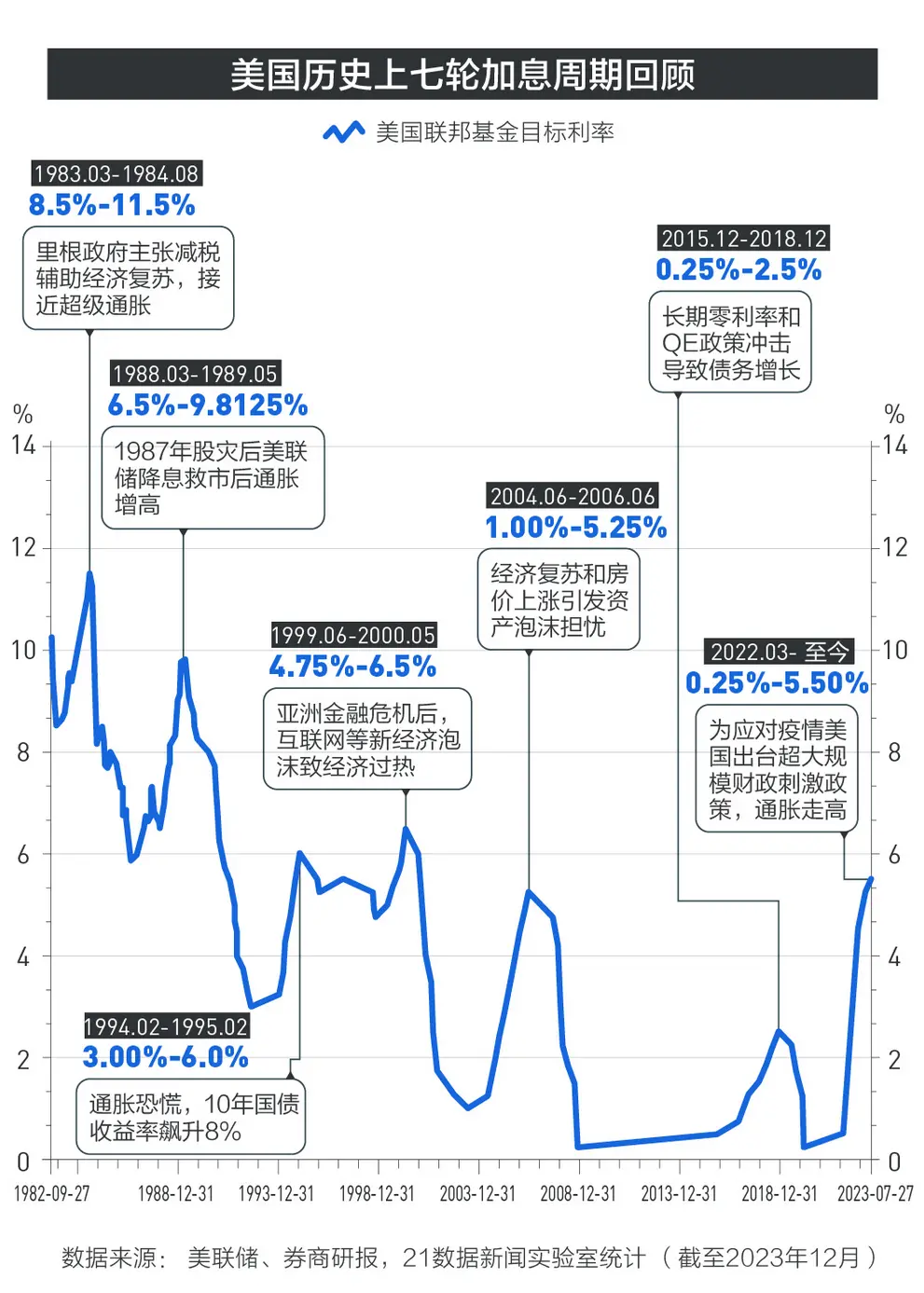

圖源/21數據新聞實驗室統計

整體而言,對美國經濟的樂觀情緒目前佔據主導地位,美聯儲降息的緊迫性也低了一分。交易員現在預計美聯儲今年只會降息一到兩次 ,遠少於2024年年初預期的大約6次,也低於美聯儲3月點陣圖預測的3次。一些投資者和經濟學家甚至認為美聯儲今年可能根本不降息。【詳見→】

圖源/21數據新聞實驗室統計

整體而言,對美國經濟的樂觀情緒目前佔據主導地位,美聯儲降息的緊迫性也低了一分。交易員現在預計美聯儲今年只會降息一到兩次 ,遠少於2024年年初預期的大約6次,也低於美聯儲3月點陣圖預測的3次。一些投資者和經濟學家甚至認為美聯儲今年可能根本不降息。【詳見→】

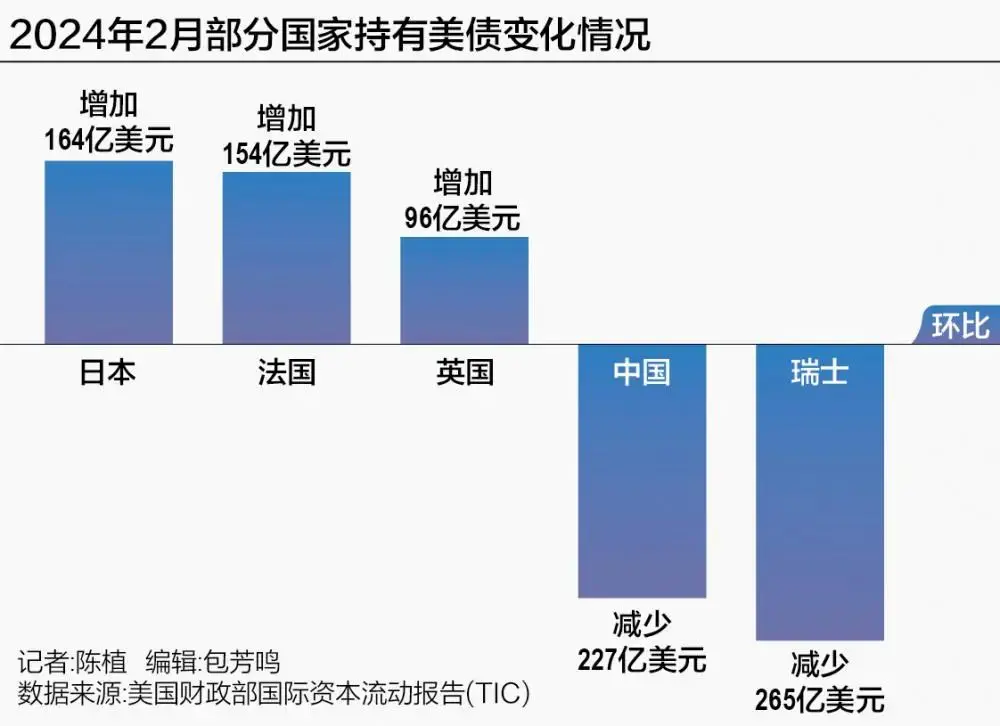

2月中國減持227億美元美債

受美聯儲延後降息步伐預期升溫影響,2月全球央行的美債交易策略再度分化。 4月18日凌晨,美國財政部公布最新的國際資本流動報告(TIC)顯示,2月,日本、法國、英國持有美國國債規模分別環比增加164億美元、154億美元、96億美元。截至2月底,日本持有美國國債的規模達到1.1679萬億美元,創下2022年8月以來的最高值。 相比而言,2月中國持有的美國國債規模環比減少227億美元,總持倉規模降至7750億美元,逼近2009年以來的最低值。

但是,中國不是2月減持美國國債力度最大的國家,2月瑞士減持了265億美元的美國國債。

"貨幣戰爭"箭在弦上!多國央行交易分化

一位華爾街對沖基金經理分析說,各國的美債交易策略之所以出現分化,很大程度與它們各自的貨幣政策走勢與儲備資產配置安全性要求有著密切關係。

當前,強勢美元正讓亞洲貨幣遭遇一場全面風暴。

截至4月19日早盤,美元指數最新情況

截至4月19日早盤,美元指數最新情況

隨著美元升值給亞洲貨幣帶來貶值壓力,韓國和日本政府官員罕見地共同出手,一起對匯市進行口頭干預。

亞洲貨幣保衛戰箭在弦上!

具體而言,儘管日本進入貨幣政策收緊周期,但日本央行對激進加息"猶豫不決",加之市場預期美聯儲持續延後降息步伐,導致日元---美元的利差劣勢將在更長時間維持歷史高位,導致大量日本資金紛紛投資美國國債賺取無風險利差。

類似狀況也出現在英國與歐洲部分國家身上。由於市場預期英國與歐洲央行降息步伐快於美聯儲,英國與歐洲資本紛紛減持收益率趨降的當地國債,轉投收益率相對較高的美國國債。

相比而言,中國等國家貨幣政策"以我為主",更關注美聯儲延後降息步伐所帶來的美債價格下跌(美債收益率高企)風險,相應減持部分美債以提升儲備資產保值效應。

在該對沖基金經理看來,受美聯儲降息步伐延後預期升溫影響,多 國央行可能會減持短期美國國債,因為其價格跌幅更易受到美聯儲延後降息步伐的影響。與此對應的是,這些國家則會增持中長期美國國債以獲取更高的美債資產配置組合收益率。

4月18日,美國財政部發行130億美元20年期國債。作為衡量海外需求的指標,由外國央行等機構通過一級交易商或經紀商參與競標的間接競標者(Indirect Bidders)獲配比例達到74.7%,為2023年2月以來的最高值,僅僅略低於歷史最高紀錄。究其原因,此次發行的20年期美國國債中標收益率達到4.818%,創下歷史第二最高值,呈現較高的持有到期策略收益回報。

多位業內人士指出,未來,多國央行的美債交易策略仍將繼續分化,原因是近日美元大漲導致非美貨幣大幅下跌,或令一些國家不得不減持美債以籌集美元,用於干預匯市穩定本國貨幣匯率。

"甚至此前連續5個月增持美債的日本也可能加入減持美債的陣營。"一位新興市場對沖基金經理分析說。此外,受國際地緣政治風險持續升級影響,未來不同類型國家對美債的配置趨勢也將不斷分化------西方國家仍可能繼續增持美債規模,但越來越多新興市場國家則會加快外匯儲備資產配置多元化步伐。

"若一個新興市場國家外匯儲備裡的美債等美元資產占比越高,表明這個國家貨幣匯率對美元的依賴度越高,一旦美元走強導致其貨幣匯率大幅貶值,反而會加劇這個國家的資本流出壓力,不利於其金融穩定。"他直言。