벤처 캐피탈 시장의 일반적인 현황: 경쟁이 치열하고, 수익이 특정 분야에 집중됨

저자:DEZ

편집:심조 TechFlow

위험 투자 산업의 현황은 어떠한가? 만약 당신이 위험 투자자에게 현재 시장에 대한 의견을 묻는다면, 다음 세 가지 일치된 답변을 들을 수 있을 것이다:

A) 시장이 너무 혼잡하다

B) 경쟁이 극도로 치열하다

C) 수익이 상위에 집중되어 있다.

이는 특히 위험 투자자가 스타트업 생태계에서 중요한 역할을 하고 있다는 점을 고려할 때 흥미롭고 일관된 의견이다. 그렇다면 위험 투자는 사라져가는 자산 클래스인가? 물론 아니다. 그러나 구조적 도전에 직면해 있는가? 의심의 여지가 없다.

매크로 관점에서 그 이유를 살펴보자.

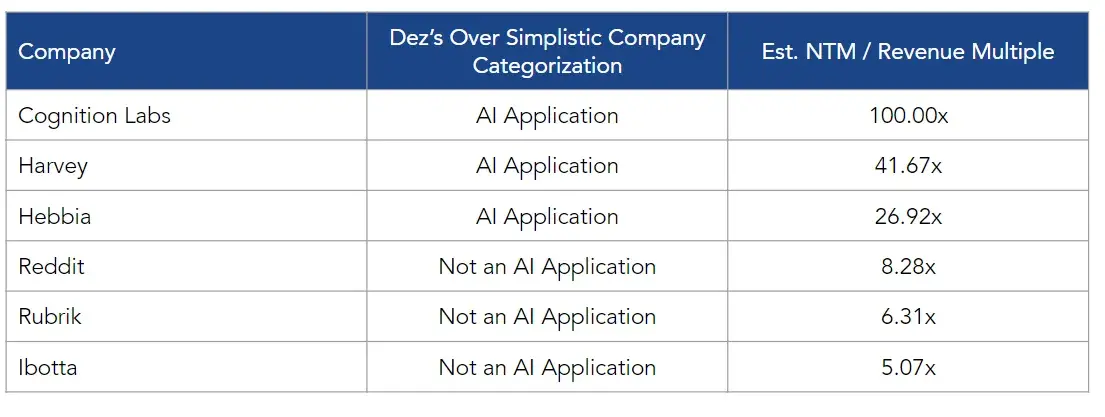

2024년 현재, 세 개의 주목받는 위험 투자 지원 기업이 상장되었다: Reddit, Rubrik 및 Ibotta. 이번 주 초 기준으로 이 세 회사는 각각 약 100억 달러, 60억 달러 및 20억 달러의 기업 가치를 가지고 있으며, 향후 12개월 내에 12억 달러, 9.22억 달러 및 4.15억 달러의 수익을 실현할 것으로 예상된다.

이들 회사는 대규모, 자본이 풍부하며 잘 알려진 기업으로, 수천에서 수백만의 충성 고객을 보유하고 있다. 이들 회사는 소위 "격차"를 넘어 효율적으로 운영되는 상장 기업이 되기 위해 노력하고 있다. 이러한 수십억 달러의 성공 사례는 위험 투자자의 꿈으로, 우리의 경력을 크게 향상시킬 수 있다.

그러나 장기적으로 자본 수익이 위험 투자자에게 유일하게 중요한 사항임에도 불구하고, 우리는 (산업으로서) 우리의 작업의 핵심 부분인 가격 책정에 대해 여전히 의구심을 갖는 것을 기꺼이 중단하고 있다.

지난 몇 주 동안, 초기 스타트업 환경은 AI 원주율 회사와 기타 모든 회사의 두 가지 유형으로 계속 분화되고 있다.

AI 원주율 회사는 응용 프로그램, 추론 및 최전선/심층 기술 모델 계층에 집중하고 있다. 이러한 기업인 Hebbia는 최근 7억 달러의 가치로 자금을 조달했다, Cognition Labs는 현재 20억 달러로 평가받고 있으며 (단 6개월 만에, 매우 놀랍다), Harvey는 15억 달러의 가치로 자금 조달을 완료할 예정이다.

사실, 우리는 이러한 가치가 드물게 존재하는 자금 조달 환경에 살고 있는 것이 아니다. 실제로, 그것들은 상당히 일반적이다. Glean( 20억 달러의 가치 ), Skild AI( 15억 달러의 가치 ) 및 Applied Intuition(60억 달러의 가치)와 같은 다른 회사들도 이 추세를 강화하고 있다. 나는 Hebbia, Cognition 및 Harvey 이 세 회사에 대해 특히 잘 알고 있으며, 이들은 몇 가지 장점을 가지고 있다:

그들은 돈을 벌고 있다: 보고에 따르면, Hebbia의 수익은 1300만 달러이며 이미 수익을 내고 있고, Cognition의 수익은 500만에서 1000만 달러 사이일 것으로 보이며, Harvey의 수익은 2000만 달러를 초과한다.

그들은 자신의 브랜드와 인재 밀도를 구축하고 있다: 그들의 직원 구성원을 살펴보면 많은 아이비 리그 졸업생과 기술 전문가들이 있다.

그들은 유명 브랜드 고객을 보유하고 있다: 예를 들어, PwC, KKR (Kohlberg Kravis Roberts & Co.), T-Mobile, Bridgewater Associates, 미국 공군, Centerview Partners 등이 있다.

그들은 응용 소프트웨어의 세대 교체를 대표한다: 작업 흐름이 아닌 작업 결과에 더 집중하고 있다 (즉, 나를 도와주지 말고, 직접 나를 도와줘).

그러나 의심스러운 유니콘 가치에도 불구하고, 그들은 모두 "격차" 안에 단단히 자리 잡고 있다. 그들이 상장하는 날까지 생존할 수 있을지에 대한 보장은 없다. 이 분야의 경쟁은 매우 치열하다. 그들이 구축한 기술은 안정화될 수 있으며, 최종 고객에게 충분히 명확한 투자 수익을 제공하지 못할 수 있다. 또한, 상장 기업의 동료들은 수익 규모에서 20배 더 크며, 미래 12개월 수익의 5배에서 8배로 평가받고 있으며, 20배에서 100배의 미래 수익 평가가 아니다.

이것이 위험 투자 산업이 직면한 구조적 도전이다: 자본은 과잉이지만, 투자할 수 있는 양질의 자산은 극히 드물어 지속 불가능한 가치 상승을 초래하고, 결국 주식 가치를 해친다. 그러나 이러한 미친 가치 중 일부는 사후적으로 상대적으로 저렴하게 보일 수 있다. 오늘날, 실제로 지속적이고 세대 간의 회사들이 구축되고 있지만, 어떤 회사가 Webvan 이 될지, 어떤 회사가 Doordash 이 될지 명확하게 구별할 수 있는 사람은 없다.

(번역자 주: 즉, 어떤 회사가 결국 실패할지, 어떤 회사가 큰 성공을 거둘지 예측하기 어렵다는 의미이다.

Webvan: 1999년에 설립된 온라인 식료품 배달 회사로, 관리 부실, 시장 수요 저평가 등의 이유로 2001년에 파산했다. Webvan은 종종 스타트업 실패의 전형적인 사례로 사용된다.

Doordash: 2013년에 설립된 온라인 음식 배달 플랫폼으로, 빠르게 확장하여 2020년에 성공적으로 상장되어 수십억 달러의 기업 가치에 도달했다. Doordash는 스타트업 성공의 전형적인 사례이다.)

Doordash와 같은 회사는 투자자에게 막대한 수익을 가져다주었고, 이는 다시 위험 투자라는 자산 클래스에 대한 새로운 관심을 불러일으켰다. 이러한 순환은 계속 반복되며, 2040년에는 유사한 가격 불균형이 발생할 새로운 투자 기술에 대해 논의할 수 있을 것이다. 이것이 현재 위험 투자의 현황이다. 이를 더욱 명확히 하기 위해, 위험 투자 현황에 대한 몇 가지 주제가 매우 분명하다고 생각한다:

- 우리는 유동성이 낮은 시기에 있으며, 시장 주기의 바닥 근처에 있다. 2022년은 글로벌 금융 위기 이후 IPO가 가장 적었던 해였으며, 2023년에도 뚜렷한 개선이 없었다.

- 응용 소프트웨어는 지속적으로 주어지는 선물로, 1996년 이후 모든 IPO의 8%를 차지하고 있지만, 위험 투자 하위 산업으로서 성숙해가고 있다. 이로 인해 투자 가능한 시장 기회가 줄어들고 있다.

- 위험 투자는 그 어느 때보다 경쟁이 치열하다. 지난 20년 동안 위험 투자라는 자산 클래스는 4배 이상 성장했다. 이는 "당신의 이익률은 나의 기회"를 반영한다.

- 독특한 자산으로 여겨지는 것에 대해 가격은 더 이상 고려 사항이 아니다. 100배의 수익 배수가 수용되고 점점 더 보편화되고 있다.

내 핵심 주장을 단순화해야 한다면, 700만 달러를 40억 달러로 만드는 과정은 종종 경쟁을 끌어들이며, 경쟁은 현재 위험 투자 상태의 결정적인 요소이다. 가격 책정, 거래 속도, 거래 과정의 강도, 모든 것은 경쟁에서 비롯되며, 오늘날 위험 투자 분야의 경쟁 역학은 "두 도시의 이야기"를 통해 충분히 드러난다; 현재 AI 원주율 회사와 기타 모든 회사가 있다.

이제 진정한 질문은, 만약 이것이 위험 투자의 현황이라면, 그 다음은 무엇인가? 나는 나만의 생각과 전략을 실행 중이지만, 지금은 그 생각을 보류하겠다. 동시에, 여러분 모두 즐거운 한 주 되시고, 투자에 성공하시길 바란다.

의문을 피하기 위해, 나는 이들 회사와 직접 대화하지 않았다. 이 데이터는 공개 기록과 개인 대화에서 수집한 추정치이다.

이 점을 명확히 하고자 하는데, 나는 이것들이 성공의 전제 조건이라고 말하는 것이 아니라, 인재 밀도를 집결시키는 강력한 초기 지표라는 것이다.