加密狗万物精讲第15篇 : pStakeを例に、中小市値トークンがBinanceに上場する可行性を深く解析する

目標を【二次市場で1年で50万稼ぐ】に設定した場合、何を仕込むべきかわからず、あちこち探す必要はありません。取引所の動向を見て買うだけで、良い利益が得られます。

この記事では、pStakeを例に、どのようなプロジェクトがBinanceが新たに発表した「Binance上場プロジェクト公開募集計画」に適合するのかを明確に説明します。深く理解すれば、皆さんは市場情報、プロジェクトの基本面、技術面に基づいて市場を見極めることができ、自分自身の投資ロジックを徐々に形成し、KOLの推奨によって損失を被ることはなくなるでしょう。

この記事は主に以下の3つの部分に分かれています:

- 第一部:初心者段階、市場情報に基づいて無思考で賭ける(バカラのプレイスタイル)

- 第二部:オールマイティ段階、基本面に基づいてプロジェクトを浅く分析する(バカラで何度か利益を上げた後、牌面を研究し始めるが、大多数の人はここで止まる)

- 第三部:覚醒と変革の段階、より多くのデータを支えに探し続け、検証と反証を繰り返し、最終的に決定を下す

第一部、初心者段階

二次市場では、多くの人がこの段階にいます。彼らは、どんなに良さそうな情報を見ても無思考で賭けることを好みます。これは初心者が利益を上げる方法であり、バカラをプレイするようなものです。初心者は勝率が比較的高く、皆が利益を上げることができます。

しかし、初心者がバカラをプレイする際、彼らは何も知らないように見えますが、実際には自分なりの方法があります。彼らはテーブルの情報に基づいて賭けを行います。例えば、長い連勝に賭けたり、バンカーに賭けたり、逆に賭けたりします。

暗号通貨の世界でも同様です。初心者はしばしば利益を上げることができますが、多くの人はどう始めればよいかわかりません。実際、暗号通貨の世界でも情報に基づいて利益を上げることが可能です。

一、具体的な操作ロジックは?

例えば、Binance取引所が「Binance上場プロジェクト公開募集計画」を発表する前日、Binance研究所は「今週の主要市場イベントとチームの見解」という紹介文を発表しました。その中には多くのプロジェクトが言及されており、これらのプロジェクトを詳しく研究すれば、いくつかはBinance取引所に上場する可能性があります。

https://x.com/BinanceResearch/status/1792183556438941790

https://x.com/BinanceResearch/status/1792183556438941790

二、1つの記事が暗号通貨取引に与える影響は?

1つの記事が価格上昇に与える影響はそれほど大きくありません。重要な発表が行われる前に、すでに多くの資金が価格を押し上げています。この時点では、これは「誘いの信号」(すでに上場しているプロジェクトにとって)です。誘いの信号を早く発見できれば、バカラで「長い連勝」に賭けるのと同じように、一定の利益を得る可能性があります。この可能性は非常に大きいですが、短期的な取引にのみ適しています。長期的には適していません。

したがって、ここで言いたいのは、1つの記事を見て長期的に賭けるのはあまりにも軽率だということです。私たちがするべきことは、研究機関が初めて選別したプロジェクトを選び、自分で再度研究し、利益の余地があるかどうかを確認することです。もしBinance上場の期待があるなら、他のプロジェクトと比較して上場できるかどうかも確認する必要があります。

🔸ここではBinance Labsが投資したBNB Chainの流動性ステーキングプロトコル @pStakeFinanceを例に、トークンがBinanceに上場する可能性を分析してみましょう。

🩸この記事はあくまで事例分析であり、投資のアドバイスではありません。事例を見た後は、自分でシミュレーションを行い、自分で決定することをお勧めします。

三、Binance Labsが投資したからといって必ずBinance取引所に上場するのか?

まず、Binance LabsとBinanceの関係を明確にしましょう:

🔸 Binance Labsは2018年4月に正式に設立され、かつてはBinanceのベンチャーキャピタル部門でしたが、現在は独立したテーマに分離されています。

3月までに、Binance Labsは約250のプロジェクトに投資しており、未発行のトークンが40件、Binanceに上場していないプロジェクトが20件以上あります。

投資の分野に関しては、Binance Labsの投資領域は非常に広範で、Web3関連のほとんどのトラックをカバーしています。これには、パブリックチェーン、プロトコル、インフラ、NFT、チェーンゲーム、メタバース、DeFi、CeFiなどが含まれます。

Binance Labsは特にインフラ、安全性、データ分析などの分野を重視しています。これらの分野は、暗号通貨業界の発展の核心であり、Binance Labsが優先的に考慮する投資方向でもあります。

🔸キーワードを抽出:インフラ、安全性

四、 「Binance上場プロジェクト公開募集計画」の要件

🔹 評価要件:各トラックの中小型市場価値

🔹 コミュニティユーザーのために大量のトークン配分を確保(エアドロップ、コミュニティ報酬など)

🔹 適切な流通量

🔹 自給自足のビジネスモデル

これらの要件に基づいて、$pStakeが上場要件を満たしているか見てみましょう。

第二段階、オールマイティ段階の情報

多くの新入社員の投資銀行員と同様に、研修期間を経て、基本面情報を探し回ります。私のように、無駄な情報を探し回り、忙しそうに見え、専門的に見えますが、実際には価値がなく、ただのオールマイティな内容です。

この段階は、多くの初心者が「無思考で稼ぐ」から「稼げなくなる」段階であり、多くのブロガーもこの段階にいます。

pStakeFinanceの基本面について

(一)インフラと安全性を重視

pSTAKE Financeは、Binance Labsが投資した流動性ステーキングインフラであり、Ceffu Global(Binanceの保管サービス)と統合された唯一のBNB Chain LSTで、最低の流動性ステーキング手数料で機関投資家や大口投資家がBNBステーキング市場に参入できるようにしています。

現在、$BNBの時価総額は880億ドルですが、BNBの総供給量の0.29%しか流動性ステーキングされておらず、ETHは11.5%が流動性ステーキングされています。

現在のイーサリアムの流動性ステーキングの状況を基にBSCを推測すると、BSCの流動性ステーキングが11.5%に達すれば、100億ドルの市場が生まれ、現在の状況で40倍の成長が見込まれます。

もし40倍の成長が達成できれば、これはpSTAKE、BNB Chain、Binanceのすべてが望んでいることです。なぜなら、PoSブロックチェーンにとって、高いステーキングはネットワークの安全性を保証するからです。

pSTAKE Financeの紹介については、以前の記事で分析済みなので、ここでは繰り返しません。過去の関連内容:

https://link.medium.com/Xk8dXgSjZJb

(二)pSTAKEトークン情報

🔹 $pSTAKEの現在のFDVは4100万で、中小型市場価値の要件を満たしています。

🔹 トークン総量:500,000,000

🔹 流通量:468,888,892

🔹 流通率:93.78%

🔹 FDV:41,696,389

🔹 MC:39,101,947

(三)トークン分布

トークン保有の観点から見ると、80%のトークンがプロジェクトのスマートコントラクトと大口投資家に保有されており、上位20のアドレスが合計4.13億PSTAKEを保有し、総量の82.65%を占めています。

トークンは投資機関とプロジェクト側に集中しており、吸収が基本的に完了していることを示しており、好材料の発表を待っています。

多くの読者はこの記事がここで終わると思うかもしれませんが、それは浅はかです。確かに多くのブロガーは基本面と保有構造を分析した後に終わります。

しかし、ここでは終わりません。私たちはさらに進んで見ていきます。

第三段階、覚醒と変革の段階

この記事をここまで読んだプレイヤーは、基本的に変わろうとしている人たちです。

多くの人はこの段階に到達できません。なぜなら、この段階では情報収集とデータ分析が必要で、継続的に検証し、反証し、最終的に入場するかどうかを決定する必要があるからです。

このプロセスは非常に苦痛で孤独であり、時には数日間研究して、研究したプロジェクトが今は適切でないことに気づくこともあります。その一方で、市場で偶然見つけた草コインが数倍に跳ね上がるのを見て、何度もこのような状況を経験すると、深く分析することを諦めてしまいます。

本稿ではpStakeを例に、皆さんが深いデータを通じてプロジェクトがBinanceの要件を満たしているかどうかを判断し、仕込むかどうかを決定できるように試みます。

具体的な内容は以下の通りです:

一、Binanceが探している:中小型市場価値プロジェクト --- データ分析

「Binance上場プロジェクト公開募集計画」では、各トラックの中小型市場価値プロジェクトを探していると述べていますので、中小型市場価値の特徴とトラック内で既に発行されたプロジェクトを見てみましょう。

(一)各市場価値の段階的特徴と可能な戦略

上の図からわかるように:

- 中型市場価値範囲:5000万〜1億ドル。この範囲のプロジェクトは比較的安定しており、初期の成功を収めています。プロジェクトの構築は比較的整っており、流動性が強く、強力なコミュニティが形成されています。

- 小型市場価値範囲:1000万〜5000万ドル。市場の弾力性が徐々に形成され、構築も比較的成熟しており、流動性が徐々に構築され、コミュニティが発展しています。しかし、持続的な発展が必要で、コミュニティの魅力を高め、突破口を探す必要があります。

(二)トラック内で既に発行されたプロジェクトの市場価値比較

RootDataの統計によると、LSDトラックには155のプロジェクトがあり、そのうち41のプロジェクトが発行済みで、発行率は26.45%です。大多数のプロジェクトはまだ開発中です。

RootData X影響力指数ランキングを通じて、ここではランキング上位33名をサンプル分析として収録しています。

その中でFDVが3000万〜8000万の中小型プロジェクトは6つあり、Binanceに上場しているのはStaFiのみです。

FDVを見るだけでは何も示しません。それはVCの自己満足に過ぎず、トラック内のランキングにしか過ぎないかもしれません。

二次市場の個人投資家にとって、私たちはMCを見ることが重要です。データ表を再整理することで、小型市場価値プロジェクトと中型市場価値プロジェクトを簡単に見分けることができます:

- 番号9、12、13は中型プロジェクトで、Binanceに上場しているのはStaFiのみで、初期のETH上LSDリーダーに該当します;

- 番号15、8、10、14、16は小型プロジェクト範囲で、Binanceに上場しているものはありません。しかし、ここでpStakeのMC:FDVが1に非常に近いことがわかります。これは統計表の中で唯一Binance Labsが投資したプロジェクトで、MC:FDV値が1に最も近いプロジェクトです(これは重要です)。

pStakeは155のLSDの中でBNB Chain流動性ステーキングインフラとして発表されており、その極めて低い手数料により、pStakeはBNB Chain上のユーザーが避けられない流動性ステーキングプロトコルとなっています。

拡張:投資家がMC:FDV数値を参考にする理由

- 現在の投資家は低MC、高FDVプロジェクトに対して慎重な態度を持っています。FDVが高すぎてMCが低すぎる場合、市場の需要が低く、トークンが少数の人に集中していることを示し、流通していないトークンが大量に存在することを示します。人々はトークンの価格がさらに下がると考え、受け皿になることを拒否します。

- 市場はMC:FDV数値が1、または1に近いトークンを好みます。例えば、今月17日にBinanceに上場した$notは、トークンが上場してから5日以内にエアドロップで価格が下落した後、トークン価格は上昇し、一週間で70%上昇しました。

注意が必要なのは、比率が1:1のトークンは短期的に価格が上昇する可能性がありますが、広範な採用率やユーザーの持続的な新規購入の興味がなければ、その価格はしばしば下がるということです。

(三)プロジェクトの評価におけるロックされた資産に基づく評価

時価総額とTVL比率を使用することで、市場がプロジェクトをどのように評価しているかを深く理解できます。

- 時価総額が5000万未満のプロジェクトの中で、比率が最も高いのはTenet Protocolで、最も低いのはMarinade、pSTAKE Financeは中程度です。

この指標は、伝統的な株式市場のPERに似ており、時価総額がTVLに対して高いほど、価格が高いことを示します。

簡単に言えば:

- 高い比率は資産の価格が過大評価されている可能性を示す;

- 低い比率は資産の価格が過小評価されている可能性を示し、同トラックの資産と比較して投資家にあまり好まれないことを示します。

もし私たちがK線を見れば、トークンの動きが上の評価と一致していることがわかります。これは、プロジェクトを見る際に横の比較を行う必要があることを示しています。

小型市場価値の中で、pSTAKE Financeの時価総額とTVL比率は中程度であり、トークンの動きは比較的安定しており、コミュニティの期待に応えています。pSTAKE Financeがすべきことは、インセンティブ政策を出し、TVLに力を与えることです。

二、Binanceが探している:中小型市場価値プロジェクト --- 基本面分析

上記のデータ分析を通じて、二次市場でトラック内の潜在的なプロジェクトを発見できますが、データがどれほど良くても、Binanceは時にはそのトークンを収録しないこともあります。

pSTAKE Financeを例に、再度「Binance上場プロジェクト公開募集計画」に戻り、Binanceの発表に適合するプロジェクトがあるかどうかを見てみましょう。

(一)評価

評価の方法は多くあり、各データプラットフォームも関連データを公開して評価を計算することができますが、他の手法を用いるダイヤモンドハンドも多くいます。例えば:

- NVT比率は、市場価値と取引量の関係を評価する指標です。NVTが高いと、ネットワークが取引量に対して過大評価されている可能性があり、NVTが低いと、ネットワークが取引量に対して過小評価されている可能性があります。pSTAKE Financeの24時間NVT値は30.26、Strideの24時間NVT値は1326、Lidoの24時間NVT値は1.28です。pSTAKE Financeは過大評価も過小評価もされていないプロジェクトで、市場は比較的安定しています。

- 時価総額とTVL比率、上記で述べた時価総額とTVL比率は、プロジェクトがどのように評価されているかを深く理解することができます。pSTAKE Financeのこの比率は5.11で、中程度の数値であり、プロジェクト側がTVLに力を与え、ユーザーがそのBNB Chain流動性プロトコルの位置付けを一般的に受け入れる必要があります。

pSTAKE Financeの流通時価総額は3700万(5月30日)、完全希釈時価総額は4000万で、小型市場価値の範囲に属します。

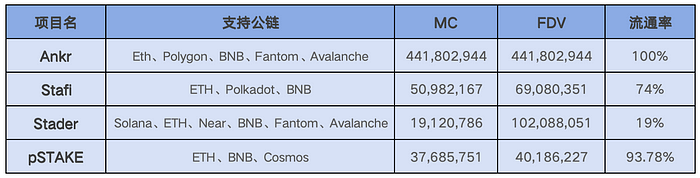

BNB流動性ステーキングを行っているのは4社:Ankr、Stader、Stafi、pSTAKEです。

- Ankrのトークンはすでにすべてリリースされており、ボーナス期間は終了しています;

- Stafiはリリースが少なく、公式の動きも少ないため、今後のプロジェクト運営を見守る必要があります;

- Staderは現在、各方面で正常に運営されており、今後のプロジェクト運営状況を見守る必要があります;

- pSTAKEのトークンは現在93.78%リリースされています(5月30日)、pSTAKEはBinance Labsが投資したプロジェクトで、BNB Chainとの密接な協力関係があり、持続的に注目する価値があります。

(二)トークンエコノミー

この記事では公開情報に基づいて議論します。これは多くのネットユーザーがアクセスできる基本情報であり、基本情報を用いてプロジェクトを見るのは比較的直感的です。

「Binance上場プロジェクト公開募集計画」におけるトークンエコノミクスの要件は3つあります:

- コミュニティユーザーのために大量のトークン配分を確保(エアドロップ、コミュニティ報酬など)

- TGE期間中の適切な二次市場流通量

- 非コミュニティユーザーへの配分を減少させる

pSTAKE FinanceのMC:FDV値は0.94で、1に非常に近く、トークンは基本的にリリースされ尽くしています。

比率が1のトークンは短期的に価格が上昇する可能性がありますが、広範な流動性や持続的なユーザーの購入興味がなければ、その価格はしばしば下がります。

最近、pSTAKE Financeは新しいエアドロップ活動を開始し、2000万枚のトークン(価値1,606,779ドル)がユーザーにエアドロップされます。

小結:上記の基本面は「Binance上場プロジェクト公開募集計画」におけるトークンエコノミクスの要件を満たしています。

(三)ビジネスおよび製品

「Binance上場プロジェクト公開募集計画」におけるプロジェクトのビジネスおよび製品に関する要件は3つあります:

- 良好な製品市場適合度

- 自給自足のビジネスモデル

- 技術革新、デザイン革新者を優先

pSTAKE FinanceはPOSチェーンのインフラに関するものであり、どのPOSチェーンでも避けられない重要なもので、製品市場適合度が高いです;

pSTAKE Financeはより多くの優良資産との協力を求めており、$ATOM、$OSMO、$DYDX、$STARS、$BNB、$ETHなどのステーキング機能を開通していますが、Solという優良資産はまだ開通していません。これは親会社Persistenceのスタイルではなく、プロジェクト側がすでに展開している可能性があり、公式発表を待っているかもしれません。

pSTAKE Financeプラットフォームでステーキングを行うと、システムは手数料を徴収し、利益を支払い、親会社PersistenceのLRDモデルを通じてビジネスの閉ループを完成させます。

ビジネスモデルの紹介は以下を参照:

https://link.medium.com/7RGGHZgI0Jb

技術面では、pSTAKE Financeは親会社Persistence(すでに複数のパブリックチェーンにステーキングプロトコル技術サポートを提供)に基づいて構築された流動性ステーキングプロトコルであり、一般に言われるLSTソリューションです。多くの人はPersistenceをCosmosのEigenlayerに例え、Cosmos上のLST、LRTの基盤技術ソリューションを統合しています。彼らの関係は以下の通りです:

まとめ

最近、Binanceは「Binance上場プロジェクト公開募集計画」を発表しました。この記事では、Binance Labsが投資したpSTAKE Financeを例に、取引所が好むさまざまな指標を用いてプロジェクトを深く分析しました。トークンを分析したからといって必ずしも価格が上がるわけではなく、プロジェクトを分析したからといってすぐにBinanceに上場するわけではありません。具体的には市場の動向に基づく必要があります。