Uniswap v4 は、現在の DEX が直面しているどのような問題を解決しましたか?

著者:雨中狂睡

Uni v4 草案の発表は非常に心を躍らせる出来事であり、トークンのエンパワーメントとは無関係で、具体的な発売日も発表されていませんが、二つの核心的な革新を提案しています。一つは Hook、もう一つは The Singletonです。この二つの核心的なアップグレードを分解する前に、現在の DEX が直面しているボトルネックについて話しましょう⬇️

業界は DEX に対して変わらず楽観的な態度を持っています。なぜなら、彼らが行っていることは取引と保管を分散化することであり、トレーダーは手数料、価格、決済の不透明さを心配する必要がなく、すべてがブロックチェーン上で確認可能だからです。Uniswap は DEX の波を引き起こし、誰もが許可なしに取引できるようにし、流動性の提供を可能にしました。

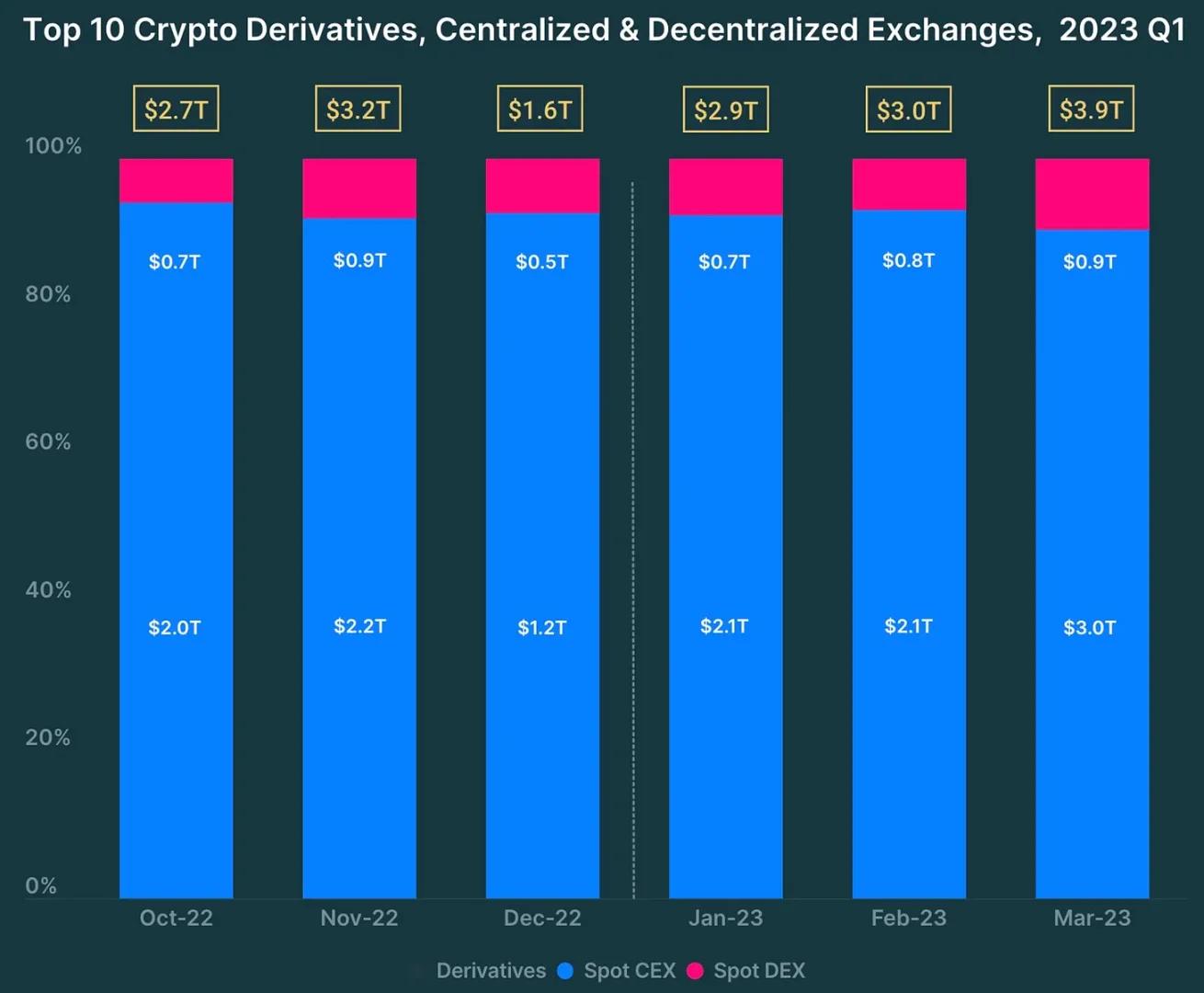

しかし、ビジョンがいかに素晴らしくても、DEX は CEX と直接競争することができません。その理由は周知の通りで、MEV、価格の優位性がないこと、GAS 料金、LP が利益を得られないことなどです。Coingecko が作成した図からもわかるように、CEX は依然として圧倒的な優位性を持っています。(おそらく Q2 の DEX データは少し良くなるでしょう。なぜなら、ブロックチェーン上で一波の Meme ブームを経験し、取引量が急増したからです。)

一、では、Uni v4 はどのような物語を語っているのでしょうか?

カスタマイズ性(Hook)と極限のコスト削減(The Singleton と記帳)。

極限のカスタマイズ性:Hook 機能は誰でもカスタムコントラクトを使用して流動性プールを展開できることを許可します。この文は少し抽象的ですが、公式が言及した例(TWAMM 注文の実行、指値注文、動的手数料、内部化された MEV 配分メカニズム、カスタムオラクル)を基に、いくつかの例を拡張します------Hook がどのように異なる開発者のニーズに応じたカスタム実行ロジックをサポートするか:

1、Camelot 製品が実現した機能:流動プールの可変手数料と LP に追加報酬を提供します。v4 がリリースされた後、デプロイ者は直接 Uniswap 上にこのようなプールを展開できます。将来的には、meme を発行する際にも Uniswap v4 を通じてさまざまな取引税を設定できます。以前の参考例は $AIDOGE で、取引税や $ARB を使用して $AIDOGE の流動性を促進することなどです。しかし、Hook の利点は、これらのニーズを満たしながら、他の構造の余地もあることです。

2、他のプロトコルも Uniswap v4 の Hook 機能を基にいくつかの機能を実現できます。例えば、オーダーブック取引では、価格がトレーダーにとってより友好的になります。では、Perp DEX も v4 LP を基に製品を構築できるのでしょうか?私はそれが素晴らしい想像だと思います。将来的には大規模な Uniswap エコシステムが登場し、これが Uniswap の競争優位性を構成するでしょう。要するに、Hook は Uniswap の流動性のコンポーザビリティとスケーラビリティを大幅に向上させました。

しかし、@WinterSoldierxz が指摘したように、Hook はシンプルな JavaScript 関数であり、独自の欠点(依存配列など)があります。Hook にはいくつかの短所がありますが、プログラミングの難易度から見ると、JavaScript のハードルは低く、開発者は迅速に流動性プールや製品を構築できます。

極限のコスト削減:The Singleton はすべての LP コントラクトを単一のコントラクトに設定し、LP の作成やマルチホップ取引(プール間ルーティング取引)のガス料金を削減します。

さらに、v4 の記帳機能も注目に値します。頻繁な取引コストを削減するだけでなく、マーケットメーカーを DEX の領域に引き入れました。

二、では、最初に提起した DEX の現在の困難に戻り、v4 はどのような問題を解決したのでしょうか?

1、MEV:v4 の流動性提供者の内部化された MEV 配分メカニズムは、現在の MEV 問題を緩和する機会があります。

2、価格:マーケットメーカーと指値取引の導入はこの問題を緩和します。

3、ガス料金:これは v4 が主に解決しようとしている問題で、Layer2 に計算すると、この料金はさらに低くなります。

4、LP の収入:LP の収入が不足している理由は三つの側面から来ています:(1)取引量不足;(2)ガス料金;(3)無常損失。取引量不足の本質的な原因は、DEX が製品力の面で CEX に劣るためであり、v4 はこの問題を解決することに取り組んでいます。また、ガス料金の削減は v4 が主に解決しようとしている問題です。無常損失はオーダーブックマーケットメイキングによって解決する必要があります------将来的には、開発者が Uniswap v4 を基にした指値取引所を構築する可能性があります。

三、他に注意すべきことは何ですか?

ブログの一節で、Uniswap は「範囲外の流動性を貸出プロトコルに預け入れる」と述べています。これは、Uniswap の余剰流動性が貸出プロトコルに流動性を提供する能力を持つことを意味します。

私の考えでは、Uniswap の野心は大きく、開発者が v4 を基に構築することを許可する一方で、公式チームも Hooks を通じて新しい製品を構築する可能性があります。例えば、貸出プロトコルやステーブルコインプロトコルなどです。現在、かつての DeFi 巨頭たちは関連分野の拡張を始めています。例えば、MakerDAO は貸出プロトコルを導入し、Curve や AAVE はステーブルコインを導入しました。v4 は Uniswap の前進の契機となるかもしれません。

さらに、Uniswap v4 はネイティブ ETH を取引ペアに戻しました。これもユーザーのガス料金を削減するための取り組みです。

他の DEX にとって、今後の DEX フォークは基本的に競争力を持たないでしょうが、iZumi のように製品面でより多くの競争力を持つ革新的な DEX が登場するでしょう。Uniswap v4 に関して彼らは「iZUMi: Uni V4 の指値機能を利用して次世代の「オンチェーンバイナンス」を実現する方法」という記事を書いており、個人的には非常に良い内容だと思います。

また、suzhu の新しい CEX OPNX についても触れておく価値があります。OPNX は厳密には CEX ですが、その製品は Uniswap v4 と同様の記帳モデル(ただし、モデルのみ)を採用しています。取引者は OPNX に資金を預けて担保とし、その後製品内で取引を行います。

私の見解は、現在 Uniswap が市場の視野を再び DEX トラックに引き戻したことは良いことであり、後続者にとっても良いアイデアを提供しています。しかし、Curve、TraderJoe、iZumi など、DEX トラックに既に存在する競争者を無視することはできません。