デジタル人民元と支付宝などの第三者決済は一体どのような関係にあるのでしょうか?

この記事は01ブロックチェーンに掲載され、著者:ザリン、ユリン。

5月10日、#デジタル人民元とWeChat、Alipayの関係# の話題がWeiboのトレンドランキングに登場しました。

中央銀行デジタル通貨研究所の所長ム・チャンチュン氏は、WeChat、Alipayとデジタル人民元は同じ次元にないと述べています。WeChatとAlipayは財布であり、デジタル人民元はその財布の中に入っているお金です。テンセントとアリババのそれぞれの商業銀行は運営機関に属しているため、デジタル人民元とは競争関係にありません。

01ブロックチェーンはこの話題について深く探討したことがあり、関連内容を再度掲載することで、読者がデジタル人民元をよりよく理解する手助けになればと思います。

現段階では、デジタル人民元(DC/EP)の研究開発試験が着実に進行中です。デジタル人民元はデジタル形式の法定通貨であり、同時に電子決済手段でもあります。その発行と普及は、中国の決済システム、特にAlipayやWeChat Payを代表とする第三者決済プラットフォームに深遠な影響を与えるでしょう。

デジタル人民元は本質的に第三者決済と対立するものではなく、前者は「お金」であり、デジタル形式の法定通貨です。後者は「財布」であり、通貨の決済運用の施設やシステム、方法であり、通貨の流通にサービスを提供します。したがって、厳密な意味で言えば、デジタル人民元とAlipay、WeChat Payなどの第三者決済には競争関係は存在しません。

ただし、デジタル人民元の試験運用において、零細決済シーンでの使用過程では、依存する決済端末や決済体験が現行の第三者決済と多くの面で重なり合っています。同時に、デジタル人民元を使用した決済は、第三者決済に比べて安全性、利便性、費用コストなどの面で相対的な優位性を持っています。その中でも費用コストの優位性が第三者決済に衝撃を与える重要な要因となり、第三者決済プラットフォームに流量の圧迫をもたらし、さらなる衝撃を与える可能性があります。

しかし、具体的な影響の程度はデジタル人民元の普及速度と強度によります。デジタル人民元の発行と普及の初期段階では、主にユーザーの習慣形成やシーン開発に重点が置かれるため、第三者決済への影響はあまり明確ではないかもしれません。同時に、第三者決済機関がデジタル人民元の運営システムに参加する深さにより、関連する影響にも多くの変数が存在します。

しかし、デジタル人民元がもたらす衝撃を受ける一方で、第三者決済は自身の技術力とデータ蓄積を活かして、デジタル人民元のウォレット開発、ユーザー体験の向上、デジタル人民元の越境決済探索などの分野で新たな機会を見出すことも可能です。

一、デジタル人民元 vs 第三者決済:「お金」と「財布」、両者は競争関係ではない

デジタル人民元:お金としての電子決済手段

デジタル人民元(DC/EP、正式名称:Digital Currency Electronic Payment)は、中国人民銀行が発行するデジタル形式の法定通貨であり、電子決済手段です。主にM0、すなわち流通中の現金として位置付けられています。実際の使用では、主に小額高頻度の零細決済シーンで使用されます。(詳細については『デジタル人民元の概要:属性、経緯、動機及び目標』を参照)

デジタル人民元のシステム設計には以下の5つの要点があります:[1]

- 中国中央銀行が統一して発行し、中央集権的な管理を維持する;

- 「中央銀行------商業銀行」の二層運営モデルを採用する;

- 広義のアカウントを基盤とし、銀行口座の緩やかな結合機能をサポートする;

- デジタル人民元は中央銀行が一般に提供する公共製品として位置付けられ、利息を計算せず、取引手数料を徴収しない;

- 制御可能な匿名性、二重オフライン決済をサポートする。

上記の5つの設計要点の中で、第4点はデジタル人民元が中央銀行から一般に提供される公共物であり、利息を計算せず手数料を徴収しない「現金」であることを示しています。総合的に見ると、デジタル人民元は高度な権威性と安全性を持ち、現金と既存の電子決済ツールの利便性を融合させ、制御可能な匿名性機能を実現し、ユーザーのプライバシー保護にも配慮しています。

第三者決済:財布としての電子化決済チャネル

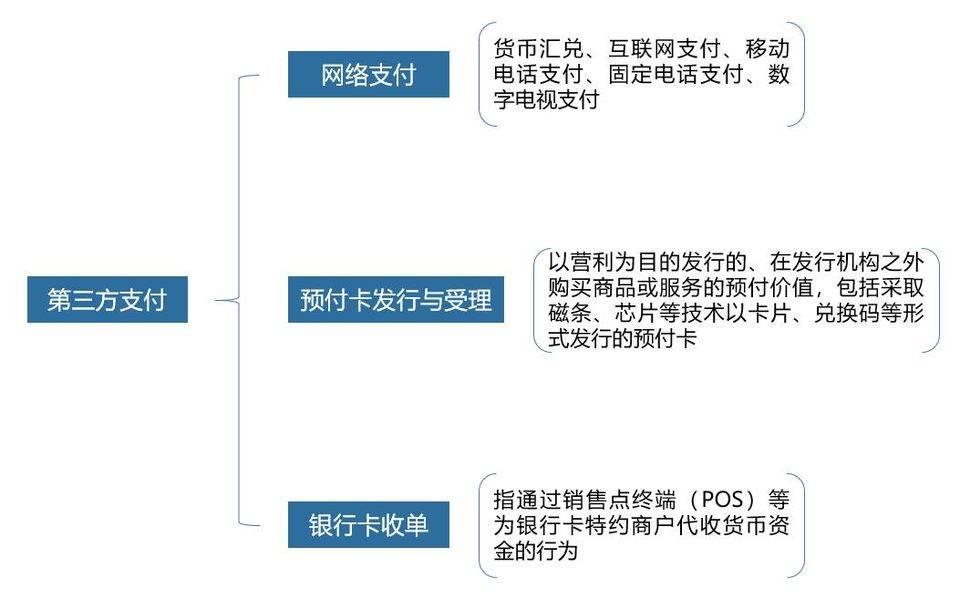

中国人民銀行が2010年に発行した『非金融機関決済サービス管理办法』によれば、第三者決済とは、非金融機関が受取人または支払人として提供するネット決済、プリペイドカードの発行と受理、銀行カードの受取および中国人民銀行が定めるその他の決済サービスを指します。

図:中央銀行が許可した第三者決済業務の分類、資料出所:『非金融機関決済サービス管理办法』

第三者決済機関は決済システムにおいて主に仲介サービスの役割を果たし、主な収益モデルは決済サービス料金と取引手数料を徴収することです。第三者決済はその決済の利便性とユーザー体験、製品革新などの面での優位性を活かし、中国の零細決済分野で最も主要な決済手段となっています。特にAlipayとWeChat Payを代表とするモバイル決済は、豊富なシーンの利点と完全なサービスエコシステムを活かし、消費者の日常生活のあらゆる面に浸透し、零細シーンにおける重要な金融インフラとなっています。

しかし、明確にする必要があるのは、決済手段としての役割は通貨の重要な機能の一つに過ぎないということです。さまざまな決済ツールはある程度、通貨の異なる媒体や表現形態と見なされることもありますが、通貨と決済ツールは信用支援、決済の即時性、アカウントとの依存関係、法的支払い能力などの面で大きな違いがあります。デジタル人民元を理解するためには、まずその本質が一種の通貨であり、人民元のデジタル化であり、中国の現行法定通貨システムの一部であることを明確にする必要があります。

簡単に言えば、第三者決済は電子化された決済チャネル/方式であり、いわば「財布」に相当し、デジタル人民元はその財布の中のお金に相当します。本質的に言えば、両者は競争や代替関係にはありません。

しかし、依存する決済端末や決済体験の面では、デジタル人民元と現行の第三者決済には多くの重なりがあり、現行の第三者決済に多くの影響を与える可能性があります。

二、挑戦:費用コストの優位性が第三者決済に影響を与える可能性

モバイル決済が第三者決済の発展を牽引し、市場は寡占状態に

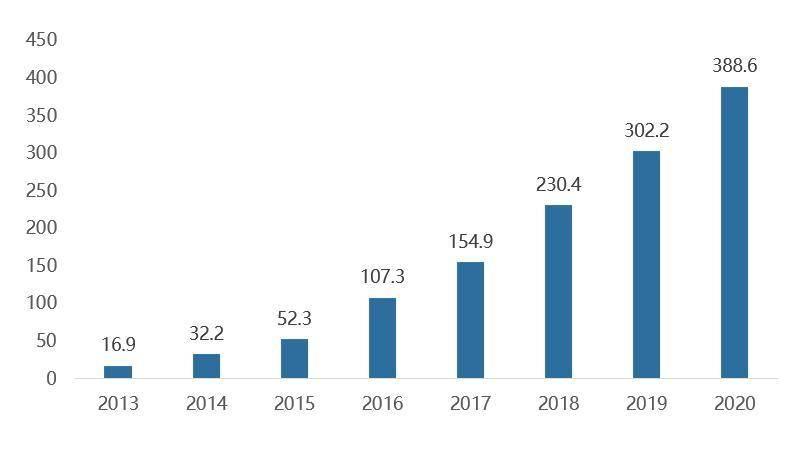

第三者決済は中国の決済システム、特に電子決済システムにおいて重要な役割を果たしています。過去数年、第三者決済の取引規模は持続的に成長しています。

図:2013-2020年の第三者決済総合取引規模(単位:兆元)、資料出所:中国産業情報網

中国人民銀行が発表した『2019年決済システム運営全体状況』によれば、2019年、銀行は電子決済業務を2233.88億件処理し、それに対して非銀行決済機関のネット決済業務処理量は7199.98億件に達しました。

モバイルインターネット、4G、5Gネットワークの急速な発展とスマートフォンの普及に伴い、オフラインのQRコード決済やNFCなどの決済方法が普及し、モバイル決済の規模が大幅に増加し、大きな市場シェアを占めるようになりました。2019年末までに、モバイル決済の取引全体規模の割合は62.8%に増加し[2]、第三者決済業務の主要な成長点となっています。

モバイル決済市場では、Alipayと財付通(WeChat Pay)が大部分の市場シェアを占めています。データによれば、2020年第2四半期時点で、第三者モバイル決済市場におけるAlipayと財付通(WeChat Pay)の市場シェアはそれぞれ55.6%と38.8%であり[3]、合計で94.4%のモバイル決済市場シェアが2つのプラットフォームによって占められています。

デジタル人民元決済システムの現行第三者決済システムに対する比較優位性

本質的には、デジタル人民元(「お金」)と第三者決済(「財布」)は比較できませんが、デジタル人民元ウォレットを基に構築された決済システムは、現行の第三者決済システムと比較することができます。

表:デジタル人民元決済と第三者決済の比較、資料出所:01ブロックチェーン、零壹智庫

デジタル人民元の決済は、第三者決済に比べて安全性、利便性、費用コストなどの面で一定の比較優位性を持っています。

安全性

主に決済システムを支える主体の信用レベルと決済データのプライバシー保護に現れます。

まず、デジタル人民元と現行の第三者決済システムの信用レベルは異なります。現行の第三者決済システムはプラットフォームの商業信用に支えられていますが、デジタル人民元は国家信用に支えられています。

次に、決済データのプライバシー保護の観点から見ると、デジタル人民元は暗号技術に基づいて「制御可能な匿名性」を実現し、プライバシー保護技術を通じてユーザーデータの安全を確保し、敏感情報の漏洩を防ぎ、可用性を損なうことはありません。同時に、関連データの使用権限の管理を実現し、一定の条件下で追跡可能性を確保します。中央銀行のみが全ユーザーの身分情報と取引履歴を取得できます。一方、現行の第三者決済はサービスを提供する際に、決済アカウントに基づいて厳格なKYCを行う必要があり、第三者決済機関は関連する法律規定やユーザーの承認の下でユーザーデータを収集・使用することができます。

利便性

アカウントの総合的な結合設定や、二重オフライン決済を含むさまざまな決済技術の融合による利便性が含まれます。

デジタル人民元は広義のアカウントシステムを基盤として、銀行口座の緩やかな結合を実現します。つまり、第三者決済ツールを使用しない、銀行口座を持たない一般の人々にとって多くの制限が省かれます。この観点から見ると、デジタル人民元はより広範な人々をカバーすることができます。

さらに、デジタル人民元は既存のさまざまな電子決済方法や技術を統合して決済を行うことができ、国家法定デジタル通貨としての法的効力に基づいて、現行の第三者決済チャネルの互換性のない現象を打破することができます。また、二重オフライン決済機能の実現は、極端な環境(信号が悪い、ネットワークがない)での決済取引のニーズにも応えられます。

費用優位性

現行の第三者決済サービスシステムでは、商業者や消費者は取引決済時に必ず第三者決済、ネットワーク連携、銀聯などの仲介機関を通じて行う必要があり、相応の費用が発生します。デジタル人民元システムは中央銀行に直接接続され、決済と同時に清算が行われるため、中間段階を省略し、消費者には一切の費用がかからず、商業者にとってはサービス費用を削減する余地があるため、より魅力的です。

三、焦点:デジタル人民元の可能な費用優位性が第三者決済に与える影響

「断直連」後の第三者産業の変局

2017年8月、中央銀行決済清算司は『非銀行決済機関のネット決済業務を直連モデルからネットワーク連携プラットフォーム処理に移行する通知』を発表し、「2018年6月30日以降、決済機関が受理する銀行口座に関わるネット決済業務はすべてネットワーク連携プラットフォームで処理すること」と明確に要求しました。これがいわゆる第三者決済の「断直連」です。

「断直連」は第三者決済産業の直連構造、監督方式、収益モデル、将来の発展方向を直接変えました。「断直連」以前、第三者決済機関は商業銀行に直連し、しばしば複数の商業銀行に準備金口座を開設していました。準備金は、第三者決済機関が顧客の委託に基づいて決済業務を行うために実際に受け取った前受け金です。これらの資金の所有権はユーザーに属し、第三者決済機関の名義で商業銀行に保管され、第三者決済機関が商業銀行に資金移動指令を発起します。準備金の利息は理論的にはユーザーに属するべきですが、実際には一般的に第三者決済機関が所有し、第三者決済機関の重要な収入源となっています。特に、相当部分の準備金は同業協定預金の形で商業銀行に保管されており、金利が比較的高いです。第三者決済機関はこれらの準備金口座を通じて、銀行間資金清算を行い、範囲を超えた業務を行い、事実上中央銀行や清算機関の銀行間清算機能を行使しています。

2018年6月29日、中央銀行は急報を発表し、2018年7月9日以降、毎月第三者決済機関の顧客準備金集中預託の割合を段階的に引き上げ、2019年1月14日までに100%の預託を実現することを要求しました。これにより、第三者決済機関の「断直連」の意味が拡大しました。

「断直連」以降、第三者決済の収益は主に決済サービス料金と、流量優位性に基づく派生業務から得られています。第三者決済機関にとって、現在の競争優位は流量、シーン、エコシステムにあります。

可能な変局:デジタル人民元決済システムがもたらす衝撃

デジタル人民元を基に形成された決済システムが最も衝撃を与え、侵食する可能性があるのは、正に第三者決済の流量とシーンであり、それによってサービス料金収入や派生業務に影響を与えることになります。デジタル人民元は電子決済手段として、第三者決済に対する潜在的な影響や衝撃を無視することはできません。

- 流量の侵食と仲介サービス料金収入の減少

デジタル人民元は中央銀行の負債であり、中央銀行の清算システムに直接接続されています。アカウントに依存せず、通貨の権利移転を完了することで決済全プロセスが完了するため、「決済即清算」の特性を持っています。また、公共物としてのデジタル人民元の投与と流通は無料で行うことができ、これにより効率を高めると同時にユーザーの取引コストを削減します。現在、第三者決済機関は決済時に情報流と資金流が瞬時に同期できず、まず記帳プロセスを完了し、その後清算を通じて資金移転を行う必要があります。ユーザーが使用する際には時間差を感じることはありませんが、それでも「決済即清算」のデジタル人民元と比較すると効率差が存在します。また、商業サービスとして、第三者決済が提供する決済サービスは有料であり、これらの機関の主要な収入源は決済仲介サービスから得られています。

今年、深圳の羅湖区でのデジタル人民元のレッドパケット試験から見ると、商業者はデジタル人民元を受け取った後、リアルタイムでそのデジタル人民元を関連する決済口座に無料で転送できます。これは、現金としてのデジタル人民元が直接銀行口座の預金に変わることを意味します。以前は現金を受け取った後、銀行に預ける時間を省き、AlipayやWeChat Payからの引き出し手数料も節約できるため、商業者にとってデジタル人民元の受け取りサービスを導入する強い動機となります。もしますます多くの商業者がデジタル人民元を支持するようになれば、デジタル人民元のさまざまなアプリケーションシーンでの普及と使用は、第三者決済プラットフォームの流量を侵食し、結果的に第三者決済機関の決済サービス料金収入を減少させる可能性があります。

- デジタル人民元に基づく決済派生業務が決済の高地を占有する鍵となる可能性

現行の第三者決済業務モデルから見ると、決済業務から得られる流量、データ、シーンの優位性に基づいて、第三者決済プラットフォームはユーザーに派生サービスを提供することで他の収入を得ることがよくあります。

これらの派生サービスは大きく2つのカテゴリに分けられます。一つは金融サービスで、借入や資産運用などのサービスです。この種の業務は主に第三者決済プラットフォームの流量優位性に基づき、関連する金融機関と協力してチャネルの流入を促進し、そこから利益を得ます。もう一つは、決済プラットフォームが蓄積したユーザーの決済行動に関するビッグデータなどから派生した信用調査やリスク管理などの関連業務です。例えば、Alipayがユーザー向けに提供する芝麻信用分や、アリババグループが主打するリスク管理サービスの製品「アリシールド」などです。

デジタル人民元の発行と普及は、アプリケーションシーンの探索やユーザーベースの拡大に一定の時間が必要であるため、短期的には第三者決済に明確な影響を与えないかもしれません。しかし、一部のデジタル人民元運営主体(主に商業銀行)のユーザーベースが増加し、アプリケーションシーンが深まるにつれて、その基盤の上に派生業務を拡大することで、一定の程度で決済業界の「高地」を占有する鍵となる可能性があります。

- デジタル人民元に関連する運営データ管理の道筋が不明確であることが重要な変数となる

現在、第三者決済プラットフォームを通じて行われる決済では、詳細なデータは基本的にプラットフォームによって保存・管理されており、プラットフォームが顧客に対してターゲットを絞ったサービスを提供するための重要な根拠となっています。しかし、デジタル人民元に関連する流通データが運営機関間でどのように管理されるかは明確ではないため、デジタル人民元のデータ管理の道筋が不明確であることも、運営機関が決済分野で差別化競争を実現する上での重要な変数となります。

しかし、現在知られている情報から見ると、まず中央銀行が全データを掌握し、デジタル人民元の運営データを通じて相応の政策調整を行うことができます。次に、運営機関(大部分は商業銀行)はデジタル人民元に関連する流通データを保存する可能性がありますが、データを保存できない場合もあり、単にデータ転送の中継として機能し、最終的には中央銀行と接続される必要があります。

ただし、データが運営機関に保存できる限り、たとえ暗号化方式で転送・保存されていても、運営機関が提供できる個別化サービスには影響しません。しかし、現在の中央銀行のレベルでデジタル人民元のデータ管理がどのように行われるかについての情報は少なく、これは運営機関が決済市場で差別化競争を行う上での不確実性であると考えられます。

四、変局下の第三者決済産業の機会

デジタル人民元の発行は、第三者決済産業に多くの不確実性をもたらす可能性がありますが、第三者決済サービスプロバイダーは変局の中でも自身の長期的な蓄積を活かして多くの機会を捉えることができます。

まず、第三者決済機関は自身の技術蓄積を活かしてデジタル人民元のウォレット開発サービスを提供できます。デジタル人民元の交換、決済、管理などはデジタルウォレットのサポートが必要であり、ウォレットはデジタル人民元の決済システムにおいて中心的な役割を果たします。第三者決済機関はデジタル人民元ウォレット開発の基準を把握した上で、自身の決済アカウント開発における技術蓄積を活かして技術移転を行うことができ、自身のデジタル人民元運営を技術的にサポートするだけでなく、他のデジタル人民元運営機関にもウォレット技術のサポートを提供できます。

次に、第三者決済機関は既に蓄積したユーザーデータ(特にユーザー行動データ)を基に、ユーザー体験の向上に注力することができます。デジタル人民元の前期普及の鍵の一つはユーザー体験です。もし第三者決済機関がデジタル人民元のユーザー使用体験を良好に保つことができれば、プラットフォームに相当数のユーザーを留めることができます。

さらに、第三者決済機関はシーンのカバー範囲において優位性を持っており、デジタル人民元の前期普及にはこれらの機関のシーンサポートが依然として必要です。第三者決済機関は今後、他のデジタル人民元運営機関とのシーン協力と差別化競争をうまく処理する必要があります。

最後に、一部の第三者決済機関はすでに越境決済分野で多くの実践を行っています。デジタル人民元の現在の試験運用は越境決済にはまだ関与していませんが、将来的には人民元の国際化のために関連する探索が必要になる可能性があり、第三者決済機関は自身の関連経験を活かして準備を整えることができます。

注釈

[1] ファン・イーフェイ:デジタル人民元M0の位置付けに関する政策的意義の分析、中国金融新聞網

[2] データ出所:国盛証券

[3] データ出所:アイリサーチ