Dragonfly パートナー:ステーブルコインの進化の青写真と究極の形態について探る

著者:Haseeb Qureshi、Dragonfly Capital 管理パートナー 翻訳:Perry Wang

アメリカ合衆国議会が今年の年末に提案した安定法案(STABLE Act)は、暗号業界に多くの議論をもたらしました。この法案は、ステーブルコインの発行者が銀行ライセンスを取得することを要求しています。

法案が通過して法律となれば、ステーブルコインの準備金は銀行預金のように規制されることになります。現在、ステーブルコインは今日の暗号エコシステムの事実上の通貨となっているため、上記の状況が実現すれば、ステーブルコインにとっては大きな挫折となるでしょう。

暗号業界は迅速に激しい反応を示しました。一時、取引所、ウォレットプロバイダー、起業家たちはこの法案とその可能な結果を強く非難しました。

現在、ダモクレスの剣はまだ下がっていません。なぜなら、安定法案は議会で立法化されない可能性があるからです。しかし、アメリカ合衆国大統領金融市場作業部会は、ステーブルコインに関連する規制声明を発表し、ステーブルコインの保有者はユーザー身分確認(KYC)を受けるべきだと述べました。

この声明には法的効力はありませんが、時代の精神が変わったことを示しています。

過去数年間、ステーブルコインは膨大な成長を遂げ、規制の干渉をほとんど受けていませんでした。この状況は持続可能なのでしょうか?安定法案は今後の出来事を予示しているのでしょうか?TetherのステーブルコインUSDTや分散型ステーブルコインはどのように変化するのでしょうか?

私の考えは非常にシンプルです:規制は一方向に進展しています。中央集権的なステーブルコインは徐々により多くの制限を受け、暗号経済は分散型ステーブルコインへと推進されるでしょう。

それは一夜にして実現することではありません。しかし、最終的にはそのような状況が訪れると考えています。

まずはステーブルコインを振り返り、次に私の見解を読者にお伝えします。

一、暗号通貨の起源

最初に、中本聡がビットコインを発明し、分散型デジタル通貨を創造しました。初期の頃、ビットコイン(BTC)は確かに「分散型デジタル通貨」でした。

2018年以前、BTCは暗号通貨の計価資産でした。もし暗号通貨で商品を購入したい場合、BTCを使用することができ、他の暗号通貨は世界的な流動性を持っていませんでした。BTCはほぼすべての暗号取引の準備通貨です。多くのICOの資金調達もBTCとETHを通じて行われました。

しかし、BTCは完全に理想的な通貨ではありません。価格の変動が激しく、10分間のブロック生成間隔と1時間の確認時間があるため、理想的な取引手段にはなり得ません。

そのため、2018年にICOバブルが崩壊した後、私たちは暗号通貨の第二段階、TetherのUSDTステーブルコイン時代に突入しました。これは現在私たちが経験している段階です。

USDTはステーブルコインであり、「許可不要」のプログラム可能なデジタルドルです。最も一般的なステーブルコインは法定通貨で担保されたステーブルコインであり、基本的には銀行口座に保有されているドルの借用証書(IOU)に相当します。技術的には、各USDTはTether Limitedが発行したIOUであり、彼らがバハマのDeltec銀行に保有するドル預金を受け取る権利を与えます。

私はこれをステーブルコインとは呼びたくなく、USDTを暗号ドルと表現する方が適切だと考えています。「暗号ドル」は、根本的に新しい通貨現象であることを明確に示しています。

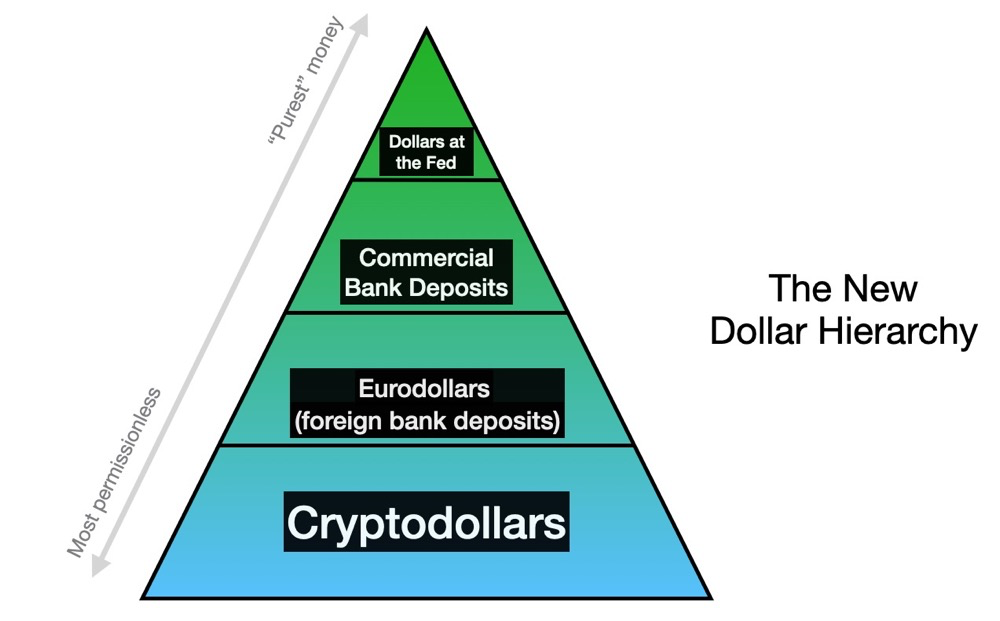

暗号ドルは通貨システムの新しい階層として見ることができます。これは、政治的権限のない許可不要のERC-20トークンに変換された抽象的な通貨資産としてのドルです。これはアメリカの銀行システムから切り離されています。

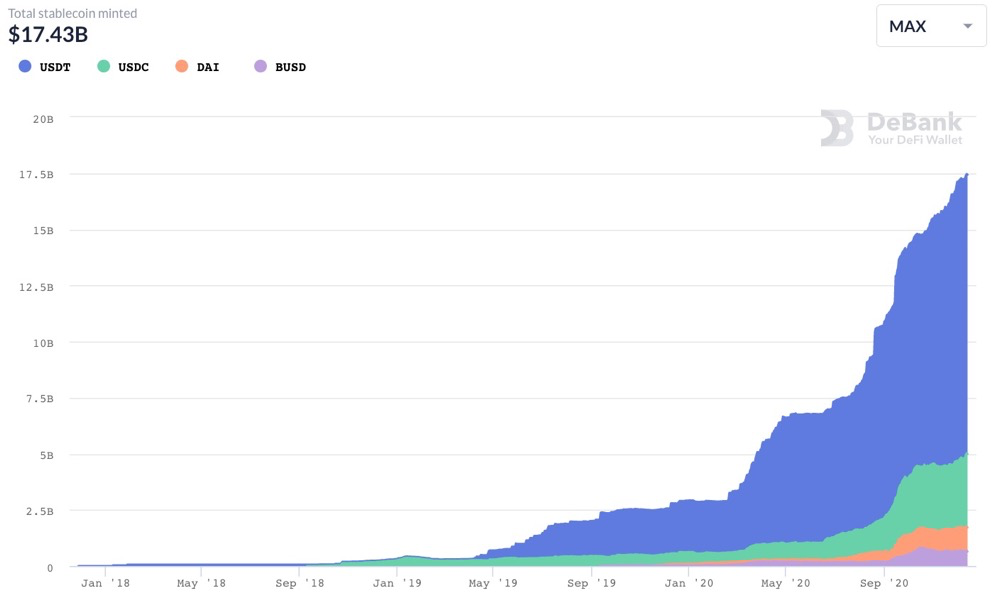

USDTは唯一の暗号ステーブルコインではありません。しかし、現在のところ、驚異的な成長を遂げ、市場シェアで首位を占めています。

発行者提供のステーブルコイン、出典:Debank

しかし、USDTには注目すべき論争の歴史があり、現在、アメリカ合衆国司法省、商品先物取引委員会(CFTC)、ニューヨーク州検事総長事務所の調査を受けています。

Tetherは2019年に、USDTの供給が100%ドルで裏付けられていないことを認めましたが、時間が経つにつれてその供給量は単調に増加しています。このため、なぜTetherのUSDTがCircleとCoinbaseによって規制され支持されているUSDCよりも好まれるのか疑問に思うかもしれません。

答えは簡単です:USDTは世界で最も主要なステーブルコインであり、最初にこの市場に参入したからです。長い間存在しているため、世界で最も流動性が高く、需要が最も大きく、最も信頼できる中立的なステーブルコインとなっています。(アジアでは、規制が厳しいUSDCに対して、Tetherの曖昧な規制地位はプラス要素となっています。)

ほとんどの暗号通貨取引所はUSDTで価格付けされた取引ペアを最も多く提供しています。USDTの取引量はBTC自体を上回っています。言い換えれば、USDTは現在、暗号通貨分野の準備通貨です。

二、USDTの支配はどれくらい続くのか?

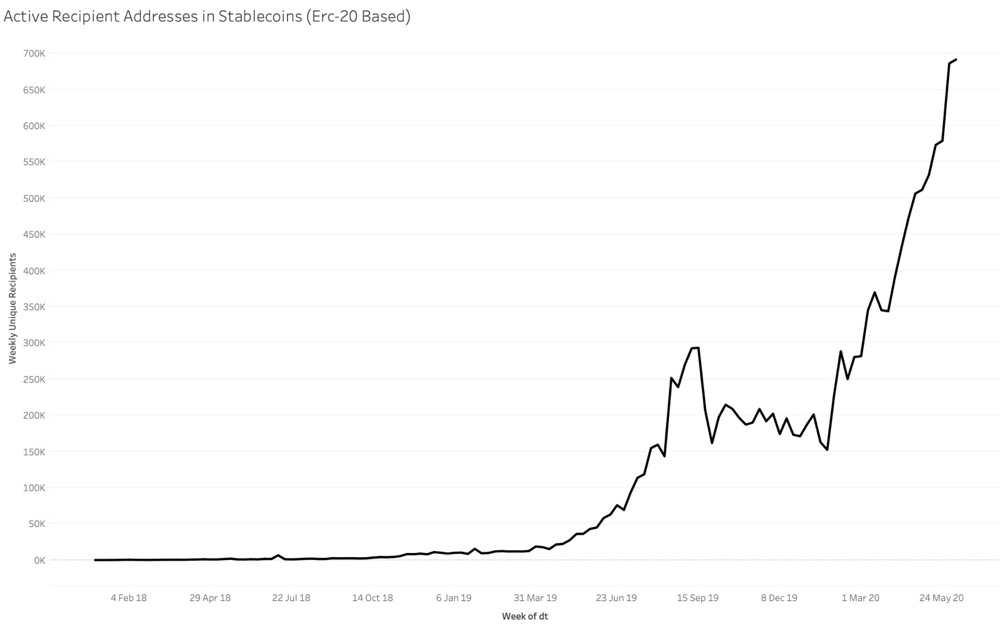

USDTの市場シェアは急速に増加しています。注目を集めるにつれて、世界中の人々が暗号通貨がどこからでもオープンなドル資金の流れにアクセスするためのより良い方法であることに気づくことを期待しています。暗号通貨は真のグローバルなデジタルキャッシュです。これにより、特に為替管理が厳しい国々で国際的に大きな魅力を持つことになります。

例えば、中国では法律により、各市民は年間5万ドルの外貨購入枠しか持てません。ほとんどのBRICS諸国も同様の政策に直面しています(アルゼンチン、イラン、レバノンのように深刻なインフレに直面している国々は言うまでもありません)。

どの国/地域に関わらず、ほとんどの国際取引はドルで行われます。ドルは事実上の国際ビジネスの共通通貨です。これにより、アメリカ政府は巨大な特権を持ち、軍事力だけでなく、世界の金融インフラを掌握することで外交政策を実行することができます。

しかし、各国はアメリカの強力な金融覇権に対してますます不満を抱いています。今日の国際貿易、特に中露国境地域では、USDTの使用が増加しています。これにより、企業はドルの経済的安定性と中立性を受け入れつつ、アメリカの制裁から切り離されています。

新型コロナウイルスのパンデミックの後、世界の新興中産階級はますます通貨の安全性と多様性を求めるようになるかもしれません。多くの人々にとって、許可不要の暗号通貨は彼らの入場ゲートとなるでしょう。

活発なイーサリアムステーブルコイン受取アドレス(主にUSDT)の増加、出典:Joel John

暗号通貨の未来は明るいです。しかし、USDTはその明るい未来を見るために十分な長さ生き残ることができるのでしょうか?

これは暗号業界の核心的な厳しい問題です。

三、自由準備通貨

USDTは本質的に自由準備通貨です。

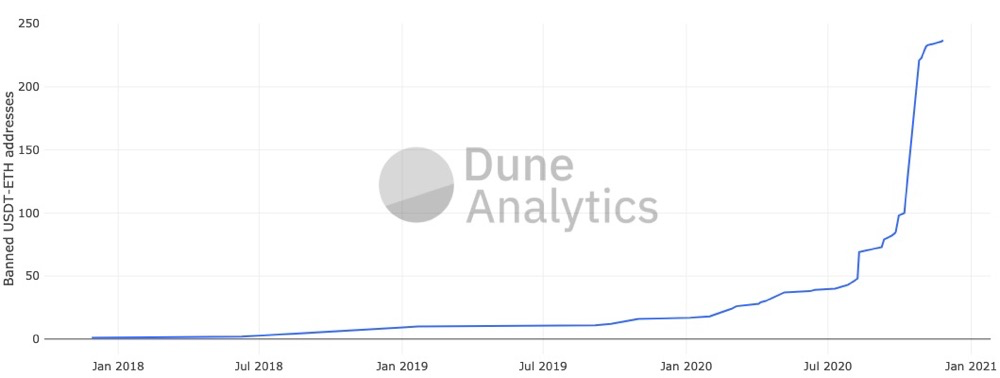

思い出してください、USDTは複数のアメリカの機関や検察官の調査を受けており、これまでのところ、ほとんど有力な弁護証拠はありません。彼らはその準備金について全面的な監査を行ったことがありません。Tetherは確かにその入場と退場のゲートで顧客の身分確認(KYC)を行っていますが、この非常に弱いコンプライアンスの隠れ蓑では、アメリカ政府の規制を逃れることは難しいでしょう。Tetherは数百万のトークン保有者の中から250のアドレスをブラックリストに載せています。

誰もがこの状況が持続不可能であることを知っています。USDTの市場規模が大きくなるほど、標的が大きくなるのです。

時間の経過とともに禁止されたTetherアドレス(総アドレスの0.1%未満)、出典:Dune Analytics

もちろん、Tetherはこれを十分に理解しています。現在、彼らは銀行とのビジネス関係を利用して猫とネズミのゲームを行っており、ある銀行から別の銀行へと移動しています(ウェルズ・ファーゴ、オランダ国際グループ、ノーブルバンク、デルテック) 、資金を受け入れる銀行を見つけるまで。

これは永遠には続かないでしょう。最終的には、Tetherは閉鎖されるか、規制によって排除されるでしょう。

そうです:Tetherが閉鎖されるその日が壊滅的な結果を引き起こすでしょう。

暗号市場は押収され、取引所は混乱に陥り、数百万の暗号トレーダーが資産を凍結され、価格が暴落するでしょう。(これはビットコインの再度の死を宣告することになります。)

しかし、いつものように、暗号通貨は最終的に死から甦るでしょう。塵が落ち着いた後、私たちは暗号通貨の第三段階に入ることになります。

オーダーブックは新しい暗号通貨を中心に再構築されるでしょう。国際的な暗号通貨市場はすぐにこの新しい基準を認識し、営業を再開することを渇望するでしょう。

しかし、TetherのUSDTを置き換えるのはどのような暗号ドルなのでしょうか?

四、RUSDの台頭

現在、TetherのUSDTと競争しているのは規制されたステーブルコイン、例えばUSDC、BUSD、TUSD(すぐにFacebookの暗号プロジェクトLibra「Diem」として知られるものが参入予定)です。どのステーブルコインがこの戦いに勝つかを心配する必要はありません。勝者を「RUSD」、つまり規制されたドルと呼びましょう。

RUSDはUSDTと同様の直感的な機能を持ちますが、よりコンプライアンスがあり、信頼性があります。時間が経つにつれて、RUSDは国際市場におけるUSDTの役割を引き継ぎ、許可不要で非政治的なドルの需要を満たすでしょう。

これが最後の段階でしょうか?世界のドルの究極の形態でしょうか?

私はそうは思いません。私の見解では、第三段階、つまりRUSD時代も終わりを迎えるでしょう。

五、デジタルキャッシュの呪い

現在、法定通貨で支えられたステーブルコインは現金として効果的に見なされています。どこにでもいる誰もが、望む任意の金額を任意の人に支払うことができます。これらのトークンがその基盤となるドルに交換されるときだけ、合法的なチェックポイントに達します。それ以前は、これらのトークンの流通には何の意味のある法的監視も行われていません。

これらのステーブルコインが制裁を受けたり、法律上現金と見なされることが禁止されたりする状況を想像してみてください。JP Koningが指摘するように、すべての銀行がそれらを採用し始めるのではないでしょうか?ステーブルコインは、アメリカの銀行秘密法を回避する手段となるでしょう。この世界のバージョンでは、誰もが5000万ドルを即座に世界の他の誰かに自由に送金でき、質問をする必要もなく、事後にどちらの身元も確認できません。

この状況が続けば、ステーブルコインは史上最も強力な銀行ハッカーとなるでしょう。銀行預金が金融規制のターゲットとなると、デジタルキャッシュに比べて大きく劣ることになります。これが規制当局に認められれば、ステーブルコインが世界の大部分のドル決済を飲み込むのは時間の問題です。

私はこれが不可能だとは言っていません!しかし、私はそれに対して深刻な疑念を抱いています。

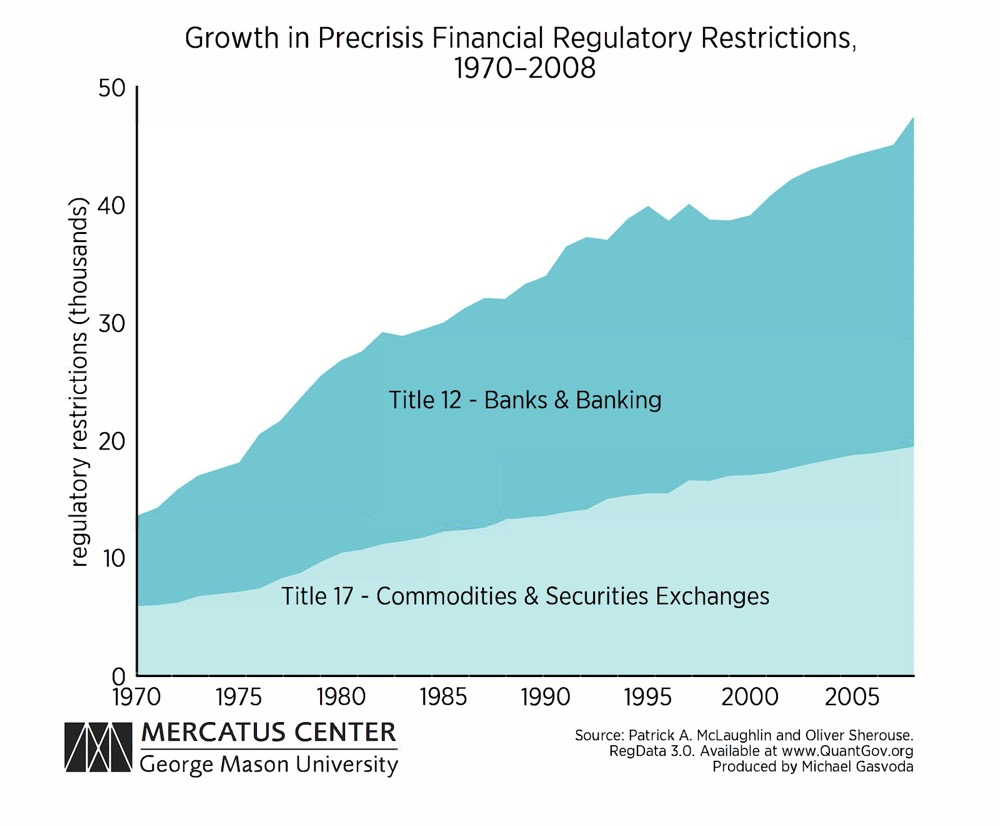

過去50年間、規制の発展は一方向に進んできました:ますます厳格な金融規制、国内外の政策とグローバル金融システムに対する経済的支配の組み合わせです。この傾向は、9/11や2008年の金融危機の後にさらに加速しました。

出典:Mercatus Center

もちろん、アメリカ政府が祝福を送るかどうかにかかわらず、許可不要のデジタル通貨は最終的に存在するでしょう。しかし、規制当局はその必然性を認め、アメリカ政府が自らのデジタルドルを制裁することを許可するでしょうか?

私は彼らが帳簿への誘惑に抗うことができないと疑っています。敵のアドレスを禁止し、同盟国に報酬を与え、通貨システムを通じて政策目標を追求することになるでしょう。もし彼らがそうすれば、このバージョンのデジタルドルは現在の銀行システムと何の違いもなくなるでしょう。

現在、「革新」に対する高い追求のために、「RUSD」は存続しています。しかし、安定法案の設計者であるウィラミット大学の助教授ロハン・グレイは、規制当局の見解を簡潔に紹介しました:これらの法定通貨に基づくステーブルコインは、全額準備のデジタル銀行に過ぎないのではないでしょうか?

彼らの負債は本当に現金として、銀行預金ではなく永久に見なされるべきなのでしょうか?アメリカの規制機関はこの問題を監視する衝動を抑えることができるでしょうか?アメリカの愛国者法施行後の短い歴史は、そうではない可能性があることを示しています。

最近、マネーロンダリング規制のグローバル基準を策定する国際政府間組織である金融活動作業部会(FATF)も、ステーブルコインは「決してマネーロンダリング対策の範囲を超えてはならない」と述べました。同様に、アメリカ金融安定委員会(FSB)も最近、ステーブルコインを規制する際には「同じビジネス---同じリスク---同じルール、基盤技術に関係なく」という原則に従うよう規制当局に促しました。欧州中央銀行総裁も最近これに同意しました。

現在、これらのRUSDは「デジタルキャッシュ」として規制のレーダーに入っています。しかし、誤解しないでください:規制当局はそのようなものが存在することを望んでいません。

現金には、何の匿名性や追跡不可能性が必要でしょうか?現金は経済の可読性を低下させるため、国家の敵です。現金が存在しなくなれば、政府はそれが再発明されることを決して許可しません。

今日、RUSDが評価される唯一の理由は、今日のRUSDの規模が小さすぎて規制当局の実質的な関心を引いていないからです。現在、彼らは主に暗号通貨の投機取引に使用されており、無害な娯楽です。ドルの大環境の中で、彼らは地図上でほんの小さな点に過ぎません(全体として、すべてのRUSDステーブルコインの発行総額は200億ドル未満であり、商業銀行のドル預金の約1%に過ぎません)。

それでは、どのような要因が規制者の介入を引き起こし、暗号通貨の盛宴を阻止する引き金となるのでしょうか?

私は二つのシナリオを想像できます。一つは、RUSDの発行が急増し、世界的な需要の高まりに応じることです。ステーブルコインが指数関数的に増加することを懸念し、アメリカ合衆国議会が強硬手段を講じる可能性があります。

第二のシナリオは、ブラックスワンイベントによって引き起こされる可能性があります。例えば、誰かがステーブルコインをテロリストに資金提供しているという見出しや、専制国家がステーブルコインを使用してアメリカの制裁を回避しているという報道です。その際、暗号通貨を即座に規制する声が高まるでしょう。

注意してください、私はRUSDが完全に歴史の舞台から消えるとは思っていません。彼らはおそらく、KYCなしで小額の残高を許可されるでしょうが、一定の規模を超えた場合、アカウントはKYCを受けなければならないでしょう。あるいは、彼らは銀行のように規制され、すべての暗号通貨保有者にKYCを強制することになるでしょう。RUSDは利用規約を強化し、アカウントの詐欺行為を積極的に監視しなければならなくなるでしょう(現在はあまり厳格ではありません)。

このようなことが起こると、RUSDは世界の暗号ドル需要を満たす満足のいく解決策ではなくなるでしょう。彼らはアメリカで機関用途に使用されるでしょうが、非アメリカの個人や金融サービスから排除された人々にとっては、規制が厳しすぎて手が届かなくなるでしょう。RUSDは本質的に機能強化された銀行預金となるでしょう。

その時が来るまで、またその時に、私たちはステーブルコインの第四段階に入ることになります:分散型暗号ドルが優位に立つ段階です。

六、暗号ドルの究極の形態

この記事のここまで、私は分散型ステーブルコインについて何も言及していません。これは意図的です:上記のポイントに到達するまで、分散型ステーブルコインが実際に採用される機会はありません。

なぜ私はこんなに時間がかかると言うのでしょうか?なぜ他のすべての手段が行き詰まるまで、分散型ステーブルコインが勝つ機会がないのでしょうか?

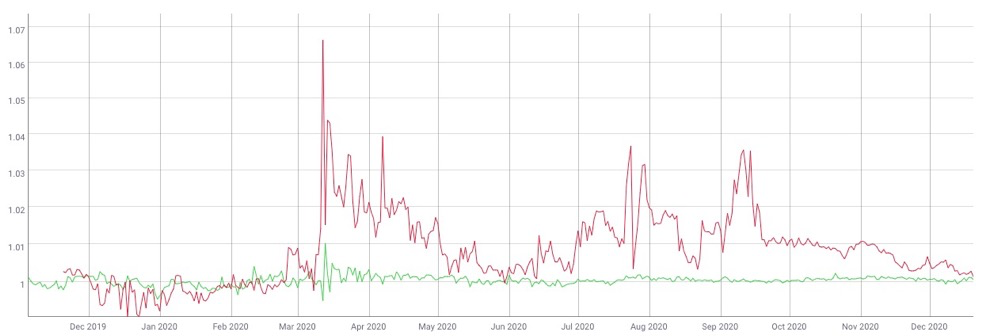

ステーブルコインの主な特徴は、その価値が1ドルであることです。しかし、分散型ステーブルコインの価格の固定は常に相対的に弱いため、中央集権的なステーブルコインと比較して劣位にあります。

2020年のUSDTの価格固定(緑線)とDaiの価格固定(赤線)の関係、出典:Coinmetrics

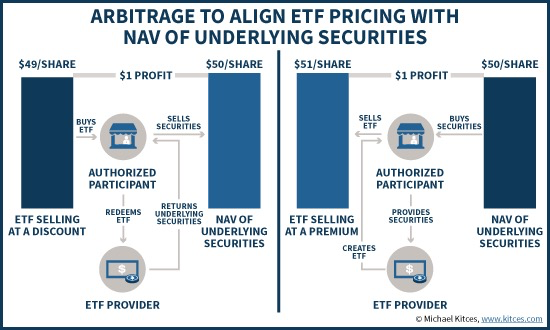

法定通貨で支えられたステーブルコインは、創造---償還サイクルを通じてその価格固定を維持します。これはETFに似ています。価格が高すぎる場合、アービトラージャーはドルを投入して新しいステーブルコインを発行し、そのステーブルコインを公開市場で販売して利益を得ることができます。価格が低すぎる場合、彼らはステーブルコインを購入し、それをドルに交換して利益を得ることができます。これらはすべて迅速かつ低リスクの操作であり、アービトラージャーやマーケットメーカーがステーブルコインとドルの固定を迅速に確保することを可能にします。

ETFの創造---償還アービトラージのデモ、出典:Michael Kitces

暗号ネイティブのステーブルコインは異なります。彼らの価格固定力は弱いため、実際のアービトラージが存在せず、中央銀行が価格帯目標を設定するような運用方法になります。金融政策は遅く機能し、通貨が固定から外れると中央銀行はリアルタイムで反応しようとします。投機家は固定がすぐに回復することに賭けるかもしれませんが、これはアービトラージではありません。むしろ「金融政策の将来の有効性に対する短期的な投機」と表現するのが最適です。

しかし、このメカニズムは非常に効果的です!それは確かに分散型のステーブルコインを生み出しました。現在のDaiがその証拠であり、2018年にETH担保が1年間で約95%の価格下落を経験したにもかかわらず、Daiは生き残り、ドルとの固定を維持しました。ブラックサーズデーにおいても、ETH担保が1日で50%以上価格暴落したにもかかわらず、Daiは難を逃れました。

私たちは、分散型価格固定の背後にあるメカニズムが高度に動揺した市場で機能することができることを知っています。しかし、彼らは中央集権的なステーブルコインほど繁栄していないことも知っています。そのメカニズムがはるかに複雑であるため、この状況は驚くべきことではありません。

分散型ステーブルコインは、ドル価格に固定されたステーブルコインと正面から対抗することはできません。しかし、分散型ステーブルコインには一つの利点があります:それは確かに検閲耐性を持っています。

残念ながら、市場はこれを全く気にしていません。現在、中央集権的なステーブルコインに対する大規模な検閲は行われていません。

もしこれらの中央集権的なステーブルコインが実際に検閲を受けていないのであれば、USDTが提供するものはDaiが提供するものと同じであり、流動性が高く、価格固定がより厳密です。現在の実際の目的において、DaiはUSDTよりも劣るステーブルコインです。

しかし、この状況は最終的に変わるでしょう。

検閲の刃が下りるでしょう。なぜなら、規制当局は真に無規制のデジタルキャッシュを容認しないからです。彼らが法定支援のステーブルコインに規制を施すと、ステーブルコインの中で検閲耐性を持つものだけが価値を持つようになり、Dai、Celo、またはESDなどの資産だけが暗号業界に適した計価資産となるでしょう。

これが、私が分散型暗号ドルが暗号世界の未来の通貨の長期的な見通しになると信じる理由です。私は彼らが根本的にグローバル金融の風景を変えると信じています。

しかし、これがすぐに起こることはありません。ここで明確なタイムラインを示すのは難しいですが、完全に顕在化するまでに3年以上かかる可能性があります。その時、世界には他の多くの変化があるため、どんなに遠くに見える予測も避けられないほど曖昧になるでしょう。

現在、安定法案は立法提案です。それ自体が結末ではなく、未来の結末の前兆です。

同時に、私は投資家として分散型の暗号ステーブルコインに期待しています。長期的には、彼らは世界のどこでも分散的にドルを得るための唯一の真に長期的に有効な方法です。

利害関係者:DragonflyはMKR、CELO、ESDプロジェクトに投資しています。