“灰度效應”重現,現貨 ETF 上市究竟給灰度帶來了什麼?

作者:念青,ChainCatcher

近日,灰度推出專注於 MakerDAO 治理代幣 MKR 的信託基金Grayscale MakerDAO Trust。消息公布後,MKR 在一小時內上漲超過 5%,突破 2100 美元,近7日上漲14.7%。

上週三,灰度還推出了Grayscale Bittensor Trust和Grayscale Sui Trust。TAO 和 SUI 兩個代幣在整體動盪的市場行情中連漲近一週。SUI 的價格也突破了1美元,7天漲幅超65%,且連續幾天上榜ChainCatcher項目熱搜榜。

7月,灰度還推出了一只投資於一籃子去中心化人工智慧代幣的基金Grayscale Decentralized AI Fund,其中代幣包括 TAO、FIL、LPT、NEAR 和 RNDR。消息發布後,AI 板塊迎來普漲,灰度這只基金中的代幣在短時間內均迎來了超過 5% 的漲幅。

久違的"灰度效應"。

作為曾經的比特幣巨鯨"貔貅",灰度曾因大舉囤幣成為整個加密市場的焦點。甚至有觀點認為上一輪的牛市就是"灰度牛",持續不斷的囤幣直接推動了比特幣價格的上漲。

獨屬於灰度的光輝歲月持續了兩年。在經歷了2022-2023年FTX崩潰引發的連環爆雷帶來的流動性危機、與美SEC就GBTC 轉化成現貨 ETF 的拉鋸戰之後,灰度眼前的日子顯得格外"歲月靜好"。

在今年的比特幣、以太坊現貨ETF推出後,灰度推出新基金的動作明顯加快。據灰度官網的產品頁面顯示,除了今年推出的這幾只新的基金外,其他產品幾乎都是在2022年之前成立的。例如與Solana、Litecoin、Stellar、Zcash、Chainlink、Decentralized等其他加密投資產品相關的信託。此外,灰度也在積極招聘ETF產品高級助理,以支持灰度ETF業務的增長和發展。

比特幣、以太坊現貨ETF的上市究竟為灰度帶來了什麼?

作為比特幣現貨 ETF 上市的重要推動者,灰度和GBTC也因此迎來轉機。不過,作為世界上最大的數字貨幣資產管理公司,在資產占比最大 GBTC和ETHE 轉為 ETF 後,也面臨著其他競爭者的挑戰。尤其是像貝萊德和富達這樣的傳統資管巨頭。

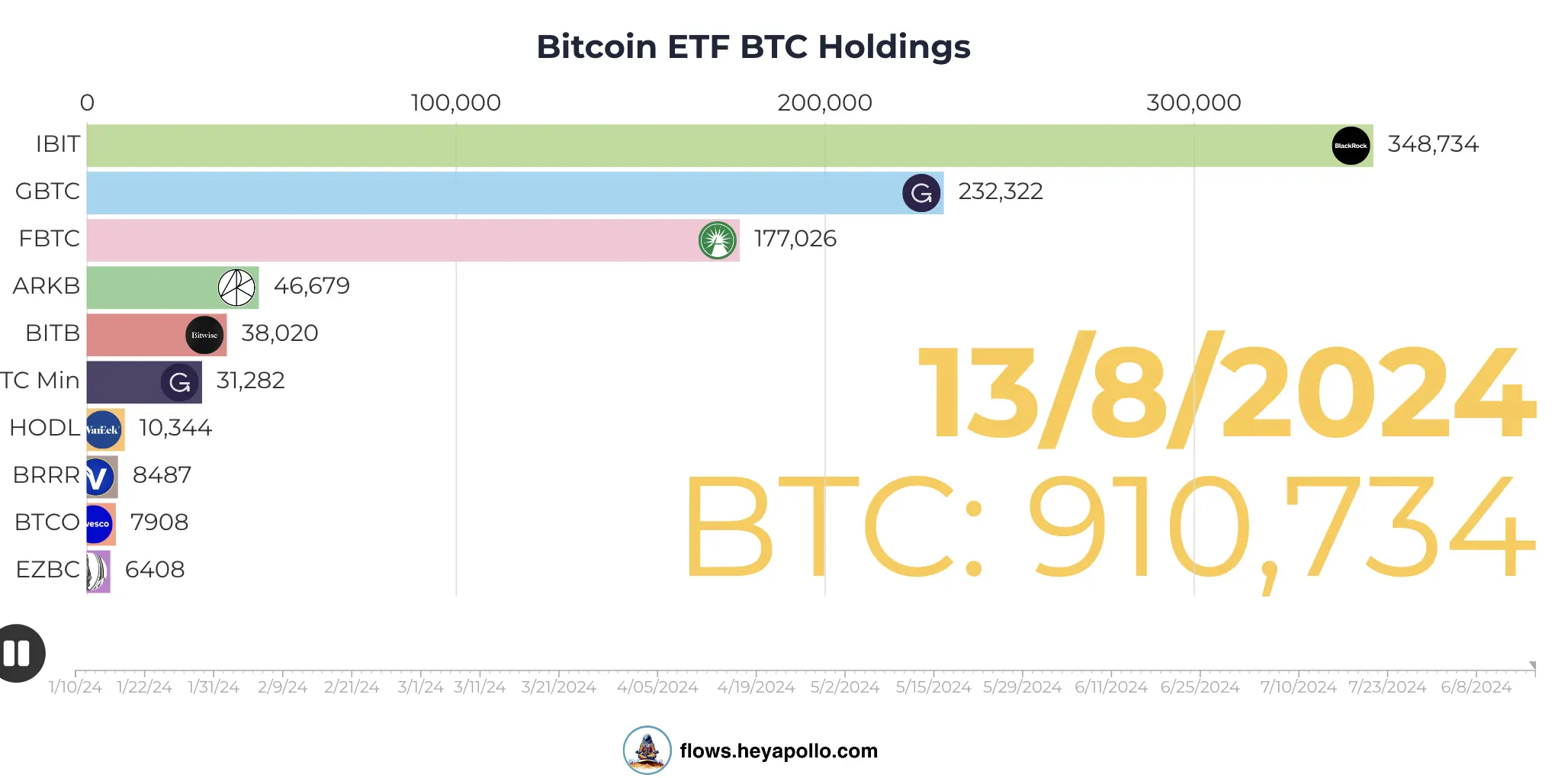

GBTC自1月作為ETF 上市後已累計流出超過38萬枚BTC,目前仍有 232,792 枚BTC。相比之下,貝萊德已經持有 348,165 枚BTC,早在5月就超越了灰度,富達持有176,656枚BTC,位居第三。

此外,據The Block 統計的"灰度的GBTC和ETHE收益(預估)"數據顯示,灰度兩只基金的收入在2022年熊市期間陷入低谷,2023年8月底贏得SEC的訴訟後開始回升,但隨著 GBTC、ETHE 轉為 ETF後,收入又開始下降。

注:這張圖表估算了 Grayscale 從 GBTC 和 ETHE 獲得的總收入。計算方法為每月美元總持有量乘以 Grayscale 的費用。GBTC 在成為信託基金時收取 2% 的年費,成為 ETF 後降至 1.5%,ETHE 的年費為 2.5%。

本文將系統梳理灰度的發展歷程,探究灰度為什麼值得我們密切關注。

背景與歷史

灰度由 Barry Silbert 於 2013年創立。

灰度在最開始只成立了比特幣信託,並於2014年確定了不可贖回條款 ,在2015年實現了GBTC在OTC市場挂牌。2017年之後,灰度開始將產品多元化,推出了以太坊、Litecoin、ZCash、Solana、Chainlink等加密信託。

Barry Silbert從2012年開始個人投資比特幣,在2013年投資了Coinbase、Bitpay、Ripple等如今的加密巨頭。此外,Barry Silbert 還創立了比特幣場外交易平台Genesis Trading的雛形部門。2015年,Barry Silbert將這兩大業務與其個人的投資業務進行整合,成立了DCG(Digital Currency Group)。

DCG逐漸發展成了一家擁有資管公司、礦業公司、借貸、媒體(CoinDesk)旗下子公司包括了資管公司灰度(GrayScale)、媒體 、礦業公司 Foundry 等。DCG 還直接投資了160余個項目。

灰度效應

觀點普遍認為,本輪牛市是由機構帶動的。其實早在上一輪,機構的高調進場已初具規模。2020年8月,MicroStrategy 宣布進入比特幣市場,SEC 及審計部門批准了 MicroStrategy 將比特幣納入到自己的資產負債表,這成為了市場上一個重要風向標(距離現在正好四周年了)。

在特斯拉、MicroStrategy 等上市公司的帶動效應下,越來越多的北美地區上市公司開始進行效仿。一些傳統上市公司開始在業務層面和資產儲備層面轉向比特幣。

但傳統機構持有BTC等加密資產在監管流程上仍較為複雜,因此灰度推出的合規加密信託開始成為受限制的機構投資者買入BTC等資產的重要渠道。可以說,灰度直接為BTC的增長動力引入了機構投資者。

2020年下半年,出手大方、一直買入BTC的灰度開始備受關注。灰度GBTC新增BTC數量一度占據100天產量的33%,一週購入上萬枚BTC。由於只進不出,"灰度什麼時候砸盤"一度成為幣圈的"達摩克利斯之劍"。此外,灰度也成為了市場的風向標,推出的新幣種信託往往也會帶動相關幣的價格上漲。因此,灰度的購入甚至和Coinbase、幣安一樣,擁有了"上幣效應"。

"灰度效應"的直接推動力在於其溢價(每份GBTC的市場流通價值>內含比特幣的價值)的存在。

由於GBTC 是美國少數受監管的產品之一,因此GBTC在當時很受機構投資者的歡迎。再加上灰度基金的二級市場鎖倉政策和無法在一級市場上贖回資產的規定,使得市場必須支付一定的風險溢價給投資者,灰度基金在當時的溢價率普遍偏高,平均資產溢價率能達到 20%。因此,除了傳統機構,灰度的GBTC還吸引了一大批套利者。

套利機器

當時GBTC持倉最多的機構分別為借貸公司BlockFi、加密對沖基金三箭資本和木頭姐的方舟投資(AKR)。

GBTC 因為持續的高溢價,成為了眾多對沖基金套利的重要工具。而且,對沖基金等大型投資者有辦法以低於普通交易員的價格買入 GBTC 股票。灰度允許大型投資者可直接用BTC現貨兌換GBTC 股票。

於是,這些套利者們購買BTC、存入灰度、在 GBTC 解鎖期結束後以更高的價格傾銷給二級市場的散戶和機構。此外,三箭資本長期以超低利率無抵押借入BTC轉化成GBTC,然後又抵押給同屬於DCG 的借貸平台Genesis,獲得流動性。

在 2020-2021 年牛市的高峰期間,GBTC 股份價值超過了基礎比特幣的價值。但自 2021 年 2 月底開始,GBTC 開始呈負溢價狀態。溢價消失之後,"灰度效應"隨即失效。

隨後,BlockFi、三箭資本紛紛破產,跌下神壇。灰度的GBTC 也從牛市的加速器迅速成為了熊市期間的粉碎機。

相关阅读:《成敗皆套利,灰度 GBTC 如何"坑殺"三箭資本、BlockFi等冤種機構?》

受連環爆雷的牽連,DCG 帝國一度面臨史上最大困境:Genesis宣布破產重組;灰度最大信託GBTC 折價超過40%,而SEC拒絕批准轉型ETF,灰度不斷嘗試要約收購市場GBTC 並清算基金;CoinDesk傳出以兩億美金出售。

現貨 ETF 核心推動者

2021年10月,灰度在一眾競爭者申請比特幣現貨ETF的壓力下,向SEC提交了將其 GBTC 轉換為比特幣現貨 ETF 的申請。隨後,這一決定被SEC多次推遲,最終在最後期限的2022年6月,這一申請最終被拒絕。當時灰度的CEO Michael Sonnenshein 隨即發聲明表示要向 SEC 提出訴訟。同年10月,灰度正式向法院提交開庭的訴訟文件。

灰度在兩項陳述中指控 SEC 的裁決"武斷、反復無常",甚至是在比特幣現貨 ETF 與期貨 ETF 之間造成"不公平的歧視"。

此時的灰度可謂正面臨"至暗時刻",如果 GBTC 無法轉換比特幣 ETF,灰度將嘗試要約收購等方式返還部分投資者資金。

2023年1月,灰度提交下一份訴訟簡報,再次質疑 SEC 拒絕將 GBTC 轉為比特幣 ETF 的決定。

2023年 8月底,灰度贏得訴訟。美國聯邦上訴法院裁批准灰度的審查請求,並撤銷SEC的命令,要求 SEC 必須審查 Grayscale 的 ETF 請求。

8 月 29 日,灰度比特幣信託基金(GBTC) 成交量創下 2022 年 6 月以來新高,GBTC 股價當日上漲 18% 至近 21 美元。灰度勝訴也為整個頹廢的加密市場帶來一線生機,比特幣價格也飆升 7% 至近 28,000 美元。此外,灰度打贏官司更是為貝萊德、富達等巨頭的ETF申請鋪平道理。

加速佈局

美國監管的放行讓灰度轉危為安,但同時也引入了更有力的競爭對手。上文我們提到,1 月 11 日以來,GBTC 總資產淨值跌至 138.7 億美元,加密資管的格局因為傳統資管公司的進入已經發生了巨變。灰度不得不進行新佈局,加速推出新的產品。

近三月,灰度就已經推出了6只新的加密信託。

除了今年推出的這幾只新的基金外,其他產品幾乎都是在2022年之前成立的。例如與Solana、Litecoin、Stellar、Zcash、Chainlink、Decentralized等其他加密投資產品相關的信託。此外,灰度也在積極招聘ETF產品高級助理,以支持灰度ETF業務的增長和發展。

據灰度官網顯示,目前灰度已推出21只加密信託和5只ETF產品,據Coinglass數據顯示,其總持倉金額約為213.5億美元。信託管理費一般為 2.5%,ETF產品的費率在0.15%-2.5%之間。

除BTC外,灰度持有的其他資產一覽:

此外,灰度也在考慮美國之外的國際市場。今年 4 月,灰度披露,計劃將其加密基金產品擴展至歐洲地區。公司正在與當地合作夥伴召開會議,討論如何在歐洲地區推出灰度產品套件。在確定推出產品時,灰度將考慮投資者行為和當地法規的影響。

總體而言,ETF 的推出讓深陷 FTX 事件影響的灰度轉危為安,也進一步推動整個加密市場上行。同時,對於灰度而言,其產品在費率方面仍存在改進空間,尤其是面臨一眾有力的競爭者,存在更多的挑戰。不過,近期MKR、SUI 等代幣的上漲,說明市場仍願意為"灰度效應"買單。