Grayscale:美國大選與宏觀經濟如何影響比特幣

來源:Grayscale;

編譯:鄧通,金色財經

在即將到來的選舉中,重要的宏觀政策問題將包括政府赤字和債務規模、通貨膨脹和美聯儲獨立性以及美國在世界上的角色。

比特幣是一種與美元競爭的替代貨幣系統。 因此,影響經濟或美元前景的美國政府政策也可能對比特幣產生影響。

Grayscale Research 認為,美元可能會貶值,而我們認為比特幣可能會受益於政策變化,這些政策變化會導致 (i) 美國政府債務增加,(ii) 美聯儲獨立性受到侵蝕和通脹風險加大, (iii) 美國在海外的領導地位下降。

隨著比特幣接近歷史新高,參加 2024 年選舉的候選人已經開始權衡加密貨幣市場話題。 例如,前總統特朗普在本週接受 CNBC 采訪時表示,比特幣已經"獲得了生命",他允許支持者用比特幣購買商品。 [1] 在選舉之前,Harris Poll 代表 Grayscale 進行的一項調查表明,加密貨幣投資者可能會關注候選人對比特幣的看法,以及有關下屆國會可能出台的加密立法的任何線索。

但比特幣也是一種宏觀資產:它是一種替代貨幣體系和與美元競爭的"價值儲存手段"。 因此,美國大選中的宏觀經濟和地緣政治問題(例如赤字支出金額和美國在世界上的角色)可能會影響對最大加密貨幣的需求。 我們認為,增加美元貶值風險的選舉結果可能在中期內對比特幣有利。

宏觀問題#1:政府赤字和債務

在一定程度上,政府債務上升可能會對一國貨幣產生負面影響。[2] 對於經濟規模大、制度成熟的美國來說,美元面臨的風險主要來自"雙赤字"機制。 該理論認為,由於政府債券的邊際需求可能來自外國投資者,因此預算赤字和貿易赤字往往會同時擴大。

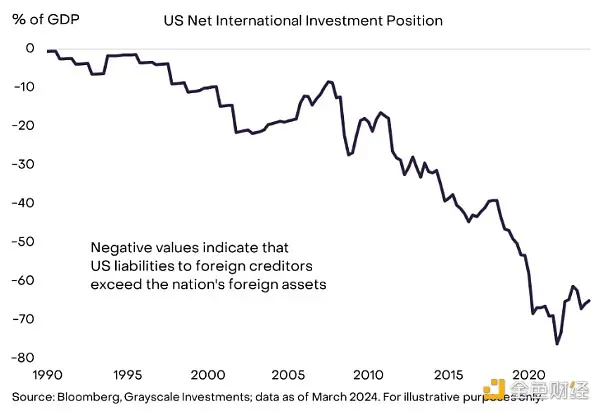

大約一半的美國政府債務由海外投資者持有,聯邦政府預算赤字歷來導致貿易赤字擴大。 [3] 此外,對於整個國家來說,國際負債(即外國人的債務)數量遠大於國際資產數量,美國的淨負債目前總計占GDP的65%(圖表1)。由於聯邦債務存量預計將在未來幾年大幅增加[4],因此海外投資者對美國政府債券的興趣可能會更加有限或沒有興趣,並開始遠離美元,可能轉向其他替代品,例如比特幣。

圖表1:外國投資者可能失去購買美國國債的興趣

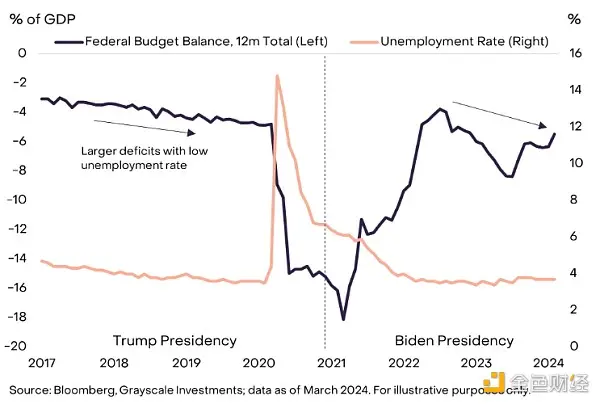

特朗普總統和拜登總統都留下了政府債務不斷上升和順周期預算赤字的記錄,儘管大流行使解讀這兩種情況的歷史記錄變得更加複雜。在大流行之前[5],儘管失業率下降,特朗普總統仍導致公共債務水平上升,預算赤字擴大(圖表 2)。[6] 政府分析師還估計,2017 年稅法在中期增加了預算赤字。 [7] 大流行之後,拜登總統在聯邦預算赤字增加、失業率保持在歷史低位的時期也進行了類似的執政。 此外,兩位候選人都沒有在第二任期內優先考慮平衡預算。 特朗普總統表示,他希望實施額外減稅,而估計拜登總統的綠色能源投資計劃將大幅擴大赤字。 [8]

圖表 2:特朗普總統和拜登總統均在巨額預算赤字下執政

由於兩位候選人領導下的公共債務都可能增加,因此更重要的考慮因素可能是任何一方是否同時控制白宮和國會。 根據目前的做法[9],在國會獲得簡單多數的政黨就可以通過財政策立法,特朗普總統和拜登總統都在任期開始時在統一政府下頒布了重大立法。 對比特幣的影響:如果一黨同時控制白宮和國會,需求可能會上升,因為通過擴大赤字的立法會更容易。

宏觀問題#2:通貨膨脹和美聯儲獨立性

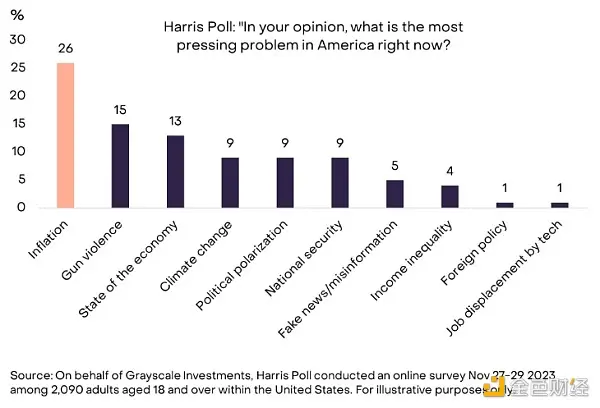

灰度與 Harris Poll 合作,調查了可能的選民對加密貨幣和即將到來的選舉的看法。 引人注目的是,受訪者表示,通貨膨脹是該國最緊迫的問題(圖表 3)。

圖表 3:通貨膨脹是美國最緊迫的問題

我們認為,比特幣可以被視為一種"價值儲存"資產,可以對沖美元貶值------通貨膨脹或名義貶值導致購買力受到侵蝕。 這次選舉可能影響美元貶值風險的一種方式是通過其對美聯儲獨立性的影響。 學術研究發現,獨立的中央銀行------那些負責維持低而穩定的通脹且不受民選官員日常控制的中央銀行------更有能力實現價格穩定。 [10] 因此,削弱央行獨立性的行動可能會增加中期高通脹和美元貶值的可能性。 美聯儲主席傑羅姆·鮑威爾的任期將於 2026 年到期,因此下一任總統將有機會塑造該機構。

在任期間,特朗普總統經常公開批評美聯儲,例如,他對鮑威爾的選擇"一點也不高興",並稱 FOMC(聯邦公開市場委員會)的政策選擇"相差甚遠"。[11] 他最近繼續批評,稱鮑威爾具有"政治性",並表示任何降息舉措都旨在"幫助民主黨"。 [12] 相比之下,拜登總統採取了更為傳統的路線,表示他降低通脹的方法遵循以下原則:"尊重美聯儲,尊重美聯儲的獨立性"。 [13] 對比特幣的影響:如果特朗普總統當選,並且市場認為他有可能在第二任期內削弱美聯儲的獨立性,那麼需求可能會上升。

宏觀問題#3:美國在世界上的角色

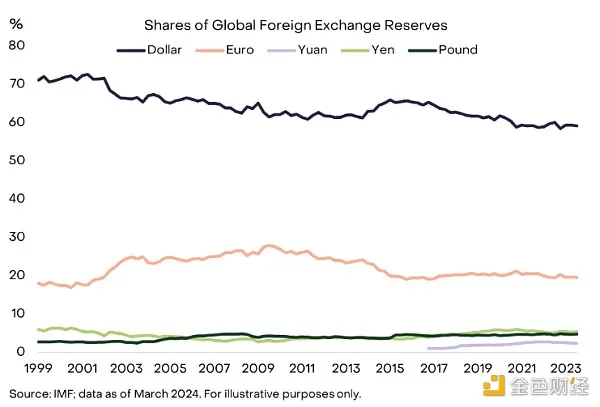

在美國以外,許多最大的美元持有者都是外國政府。 例如,對於大多數國家來說,美元在外匯儲備(政府官方持有的外國資產)中占據最大份額(圖表 4)。 因此,國際對美元的需求可能受到經濟和政治因素的影響。 例如,擁有美國軍事基地的國家通常在外匯儲備中持有更多美元。 [14] 由於對美元的需求取決於政治和經濟,下一任總統減少美國地緣戰略影響力的行動可能會削弱對美元的需求,而這反過來又可能為比特幣等競爭對手的貨幣體系打開空間。

圖表 4:美元主導全球貿易和金融

特朗普總統對美國國際承諾的負面看法比拜登總統更多,他的言論和行動偶爾會引發與盟友的摩擦。 特朗普經常批評北約,讓美國退出跨太平洋夥伴關係協定(TPP),對多種進口商品(包括來自加拿大、墨西哥和歐盟的產品)徵收關稅,並向日本和韓國施壓。 韓國將為美國軍事保護提供更大的財政激勵。 [15] 作為候選人,特朗普曾提出全面提高10%的關稅,並表示對中國的關稅將超過60%。 [16]

拜登政府為現有聯盟和多邊機構提供了更多支持。 例子包括對北約和烏克蘭資金的支持(在他最近的國情咨文中得到了強調)以及對 TPP 的更積極的態度。 拜登政府還放棄了主要的新關稅。 然而,在俄羅斯入侵烏克蘭後,美國及其盟國制裁了俄羅斯央行------這或許是近年來美元國際角色最重要的政策決定。 這一行動導致俄羅斯經濟"去美元化"------從美元轉向黃金和其他貨幣。 未來,其他面臨制裁風險的國家也可能會嘗試擺脫美元,實現多元化。 對比特幣的影響:更多的孤立主義政策或積極使用域外制裁可能會打壓美元並支持比特幣等替代品。

選票上的比特幣

除了 11 月份投票中的宏觀政策問題外,加密貨幣投資者還將關注特定行業立法的指導。 上屆國會辯論了幾項加密立法。 其中包括兩項綜合法案[17],即 McHenry-Thompson 法案和 Lummis-Gillibrand 法案,兩者都涉及加密資產交易所的註冊要求以及 SEC 和 CFTC 對加密資產的管轄權。 加密貨幣投資者將關注的另外兩項重要法案包括"穩定幣法案",該法案旨在提高穩定幣的監管透明度[18],以及專注於防止加密貨幣非法金融活動的"數字資產反洗錢法案"。 [19]

無論美國的加密貨幣監管環境如何演變,推動美元和比特幣上漲的宏觀經濟和地緣政治趨勢似乎都可能會持續下去。 我們認為,這些趨勢包括巨額政府預算赤字和債務上升、通脹上升且波動更大以及對機構的信任度下降。 比特幣是與美元競爭的另一種"價值儲存手段"。 如果美國經濟和美元的長期前景惡化,我們預計對比特幣的需求將會上升。

對於總統選舉,兩位候選人都曾擔任過總統,因此投資者可以從他們之前的言論和行動中部分評估連任的影響。 鑒於歷史記錄,如果特朗普或拜登也控制國會,政府債務可能會繼續上升。 儘管美國經濟健康,但再次出現巨額赤字可能會給美元帶來下行風險。 同樣,任何增加通貨膨脹風險和/或減少外國政府對美元需求的政策都可能導致貨幣貶值,並可能使美元的競爭對手(如其他國家貨幣、貴金屬和比特幣)受益。

參考資料

[1] 資料來源:CNBC。

[2] 經濟學家認為,政府過度借貸可以通過三個主要渠道影響一國貨幣:(i) 由於違約風險而產生"財政風險溢價",(ii) 由於政府所堅持的"財政主導地位" ,央行將利率維持在過低的水平,以幫助政府借貸融資,或(iii)通過"雙赤字"效應。 有關這些主題的代表性研究文獻,請參閱 Carlson 和 Osler,"貨幣風險溢價的決定因素",紐約聯邦儲備銀行工作文件,1999 年 2 月; Calomiris,"財政主導地位和零利率銀行準備金要求的回歸",聖路易斯聯邦儲備銀行評論,2023 年第 4 季度; Bluedorn 和 Leigh,"重新審視雙赤字假說",國際貨幣基金組織財政策會議,2011 年 6 月。

[3] 例如,參見 Kumhof 和 Laxton,"財政赤字和經常賬戶赤字",國際貨幣基金組織 2009 年 10 月工作文件。

[4] 資料來源:國會預算辦公室,"預算和經濟展望:2024 年至 2034 年",2024 年 2 月。

[5] 我們認為美國大流行爆發期為 2019 年 3 月至 2022 年春季。

[6] 2016年12月至2019年2月,公眾持有的聯邦政府債務從占GDP的76%增加到占GDP的80%; 資料來源:Grayscale Investments 根據彭博社數據計算。

[7] 資料來源:國會預算辦公室,"預算和經濟展望:2018 年至 2028 年",2018 年 4 月。

[8] 資料來源:國會預算辦公室,"預算和經濟展望:2024 年至 2034 年",2024 年 2 月。

[9] 通過調節,該過程通常要求擴大赤字的政策變化在十年預算評分窗口結束之前到期。

[10] 有關該主題的介紹,請參閱"為什麼中央銀行獨立很重要",世界銀行研究和政策簡報,2021 年 11 月。

[11] 資料來源:CNBC。

[12] 資料來源:福克斯商業頻道。

[13] 資料來源:Politico。

[14] 資料來源:Eichengreen、Mehl 和 Chitu,"火星還是水星? 國際貨幣選擇的地緣政治。" NBER 工作論文,2017 年 12 月。另請參閱 Goldberg 和 Hannaoui,"外匯儲備中美元份額的驅動因素"。 紐約聯邦儲備銀行員工報告,2024 年 3 月。

[15] 資料來源:路透社。

[16] 資料來源:美國有線電視新聞。

[17] 兩項綜合法案指的是1.《21世紀金融創新與技術法案》(McHenry-Thomson Bill)和《負責任的金融創新法案》(Lummis-Gillibrand Bill)。

[18] 美國國會。

[19] CoinDesk。