Nansen 解碼 CEX 格局:信任危機與破局之路

撰文:Osgur Murphy O Kane、Frank Fu、Yohji Van Weert

編譯:Luffy,Foresight News

關鍵要點

- FTX 的崩潰和客戶資金的流失嚴重影響了加密用戶對中心化交易所(CEX)的信任。用戶現在要求交易所提供更多的透明度和保護措施。

- 許多交易所開始提供資產儲備證明。幣安和 Bitget 等交易所增加了保護基金。請注意,如果沒有負債明細,這些並不能保證交易所的償付能力。

- 幣安在市場上一直保持著主導地位,但它並不是 FTX 退出市場後的唯一受益者。繼 FTX 之後,Bitget 的衍生品交易量顯著增長,而幣安和 OKX 則繼續維持著在衍生品業務領域的有利地位。

- FTX 崩盤後,交易所平台幣 MX、BGB 和 OKB 價格表現強勁。

- 在競爭激烈環境中,成功的交易所將優先考慮安全性、透明度、用戶信任和生態系統建設。同時,滿足用戶的需求、提供強大的功能集以及出色的用戶體驗也很重要。

一、近期 CEX 格局一覽

FTX 是 CeFi 的典型代表,得到了諸多知名人士的認可,甚至贊助了體育場館。然而在幕後,該交易所一直在將客戶資金與其做市商 Alameda 混在一起,致使客戶存款虧損 40 億美元,並最終申請破產。FTX 事件引起了整個行業的衝擊波,人們對中心化交易所的信心直線下降。本報告旨在研究 FTX 之後的 CEX 格局以及我們看到的總體趨勢。

二、重新關注信譽

FTX 事件嚴重損害了用戶對 CEX 的信任。從那時起,用戶要求交易所提高透明度,重點放在儲備證明和保護基金上。

1、儲備證明

許多交易所開始提供儲備證明(PoR)以應對信任危機。儲備證明是指 CEX 公開聲明其儲備資產的行為。這通常通過獨立審核來完成,其目的是提供透明且可驗證的證據,證明交易所有足夠的資產儲備來支付客戶存款。

雖然這是朝著正確方向邁出的一步,但 PoR 並不能保證交易所在沒有相應的負債明細情況下的償付能力。責任證明(A Proof of Liabilities)將是一種更有說服力的方式,但它是鏈下的,需要獨立審計。而且審計本身已被證明是有問題的,FTX 在崩潰前也進行過審計。

以下是 Nansen 上幣安儲備證明的示例:

來源: Nansen

Nansen 關於交易所儲備證明的更多數據,請查看。

2、保護基金

保護基金的目的是在客戶資產丟失的時候提供補倉。通過建立保護基金,交易所旨在讓他們的客戶相信,如果發生黑客攻擊,交易所將有資金來支付存款(只要資金規模超過黑客攻擊的規模)。這種方案可以被視為客戶存款的超額抵押。

在保護基金之外,實施風險管理的最佳實踐,例如在多個地址分散存儲資金,對於有效減輕各種黑客攻擊的影響也至關重要。FTX 崩盤後,幣安將其基金的美元價值從 7.35 億美元增至 10 億美元。同樣,Bitget 將其保護基金從 2 億美元增加到 3 億美元。

下表列出了業內最大的交易所保護基金。值得注意的是,在撰寫本文時,幣安和 Bitget 是僅有的兩家公開了保護基金錢包地址的中心化交易所:

儲量證明應該成為交易所行業的最低標準,但是,如上所述,這些都是交易所的積極指標還不足以保證其償付能力。

三、CEX 的格局變化

1、總交易量

幣安保持了相對穩定的交易量,以 FTX 暴雷為分界點,之前 6 個月的月均交易量為 4700 億美元,之後 5 個月的月均交易量為 4284 億美元。這意味著幣安交易量下降了大約 10%,保持相對穩定。請注意,交易量可能是衡量交易所成績的重要指標,但這個指標也可以通過對敲交易等方式進行操縱。

以下是 FTX 事件後幾個月內 10 家選定交易所的月交易量。請注意,這並不代表整個行業,而是受用戶歡迎的、有一定名氣的交易所。

來源: Nansen

來源: Nansen

2、現貨交易量

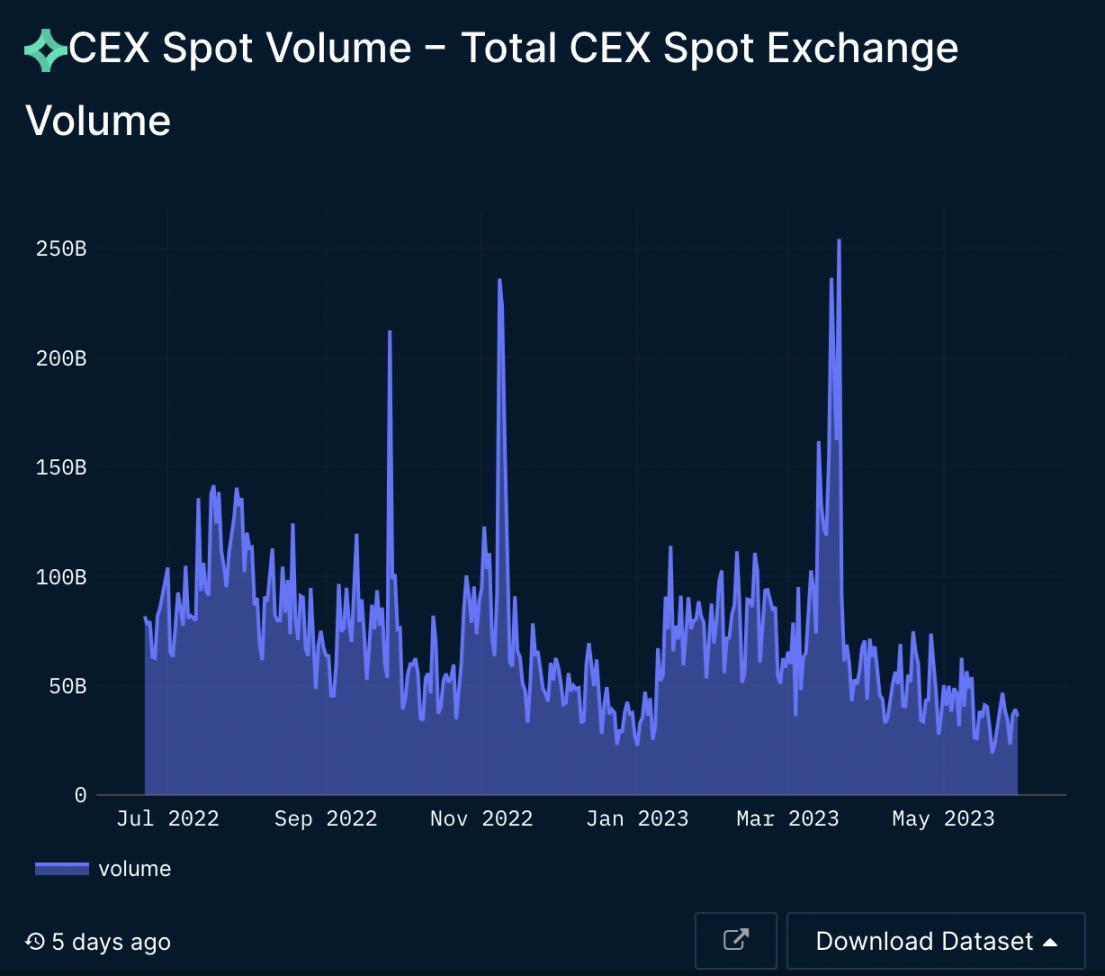

來源: Nansen

數據顯示,在 FTX 崩盤後的 6 個月內,現貨交易量略有下降。3 月下旬的大幅飆升可歸因於 Arbitrum 空投狂潮。大多數交易所的現貨交易量都受到了衝擊,Bybit 和 Kraken 是例外,它們採取了措施設法增加了交易量。

與此同時,同期 DEX 交易量保持相對穩定。這可能是由於 FTX 崩潰後人們對中心化交易所的信任度下降,以及監管的進一步不確定性。

數據截至 2023 年 5 月 31 日

3、衍生品交易量

請注意,這並不代表整個行業,而是一些受用戶歡迎的交易所。

來源: Nansen

加密衍生品交易量出現小幅下滑。交易量在 11 月初 FTX 崩盤後出現飆升,隨後普遍下跌。但是,自今年 1 月中旬以來,交易量已經恢復並保持在崩盤前的水平。

數據截至 2023 年 5 月 31 日

FTX 最初以其領先的衍生品業務而聞名。衍生品交易量在頂級 CEX 中有所下降,但 Bitget 除外,他們在 FTX 之後的 6 個月內衍生品交易量反而實現了增長。

在 FTX 崩盤後的一段時間內表現相對較好的交易所包括:

- Bitget

- Bybit

- 幣安

總體而言,Bitget 在設法獲取更多交易量方面表現出色。Bybit 和幣安出現小幅下滑,但總體上保住了大部分交易量(並擴大了市場份額),而其他交易所的跌幅則更大一些。這也可能是因為加密熊市下交易活動普遍下降的趨勢。

4、上線代幣種類

不同的交易所採用不同的上市策略。例如,幣安只上線那些在其他地方表現出相當大市場熱度和交易量的項目。相比之下,Gate.io 採取了更為寬鬆的方式,並上線了大量尚未上市項目的代幣進行首次交易所發行(IEO)。

自 FTX 崩潰以來,一些交易所對用戶的需求和市場趨勢更加敏感。我們以 BRC-20 為例,它在推出後的 3 個月內增長到 10 億美元的市值。

首批上線 BRC-20 的四家交易所是 Gate、Bitmart、Digfinex 和 Bitget。

- Gate.io:5 月 8 日上線 ORDI

- Bitmart:5 月 8 日上線 ORDI

- Digfinex:5 月 9 日上線 ORDI

- Bitget:5 月 10 日上線 ORDI

快速上線新代幣是滿足用戶不斷變化的需求的關鍵,許多交易者可以從新代幣中獲益。但是,交易所必須在保護用戶免受詐騙的同時權衡上市幣種。這對於維護交易所的聲譽很重要,這也是 Coinbase、幣安和 Kraken 等最大的交易所對上市採取更保守策略的原因。然而,上線代幣慢可能會給交易所帶來不利影響,例如錯過熱門代幣的交易量和最近的 memecoin 浪潮等。

5、合規性

即將出台的針對 DeFi 和加密貨幣的法規可能會給交易所帶來一些重大挑戰。SEC 主席 Gary Gensler 認為幾乎所有代幣都是證券,這或將導致許多交易所無法在美國運營。如果美國採取這一官方立場,可能會在全球範圍內為 CEX 帶來嚴峻的問題。

交易所對 KYC 和反洗錢措施也有不同的要求。這些對於交易所的合法性以及確保其能夠在各個司法管轄區繼續運營非常重要。此外,被發現因保護措施不足而助長犯罪活動的 CEX 會名譽受損。一個例子是 zachXBT,他聲稱使用與朝鮮黑客組織 Lazarus 有關聯的電子郵件註冊了一個名為"Kim Jong-Un"的 Gate.io 帳戶。

來源: 推特

6、平台幣

一些交易所推出了自己的平台幣來激勵他們平台上的用戶。下圖顯示了市值排名前 10 的平台幣及其在 FTX 崩盤後的表現。表現突出的是 MX、BGB 和 OKB,這三種代幣在熊市中表現非常強勁,並保持在歷史高位附近。

來源: Nansen

(1)MX

MX 為交易所的用戶提供額外的實用性和收益。此外,MEXC 每季度將其利潤的 40% 用於回購和銷毀 MX,以將代幣的流通供應量保持在 1 億枚。

(2)BGB

BGB 的實用性涉及通過降低費用、獲得獨家產品等來改善 Bitget 的用戶體驗。預計 Bitget 將在不久後為 BGB 推出回購和銷毀計劃。在這裡閱讀更多信息。

(3)OKB

OKB 也是平台上眾多產品和福利的訪問憑證。它根據「季節性市場和經營業績」,每個季度進行一次回購和銷毀。在上一份報告中,他們在 3 個月內回購和銷毀了相當於 1.77 億美元的 OKB。

回購和銷毀對代幣價格的影響是有争议的,有人認為它沒有創造任何價值。然而,憑藉穩定的現金流,回購的購買力可能有助於更強勁的代幣表現。

(4)BNB

BNB 是迄今為止市值最大的 CEX 代幣。它是 BNB Chain 的 Gas 代幣,也可以解鎖幣安的各種功能和權益。BNB 有一個銷毀機制以保持大約 1 億 枚的供應量,銷毀量取決於 BNB 的價格和本季度 BNB Chain 上生成的區塊數量。

數據截至 2023 年 5 月 31 日

上表顯示了 CEX 平台幣從去年 12 月至今年 5 月 31 日的市場表現。MX、WOO 和 BGB 的表現都非常出色,而 HT 的跌幅最為明顯。

7、業績記錄

交易所的業績記錄對其合法性很重要。事實上,大多數 CEX 在都經歷過黑客攻擊,其中一些甚至一蹶不振。自 2012 年以來,黑客攻擊導致的損失超過 28.5 億美元。自從 FTX 崩潰以來,沒有一家頂級交易所直接遭到黑客攻擊。但是,黑客事件還是經常發生,包括:

- GDAC 于 2023 年 4 月遭到黑客攻擊,損失 1300 萬美元。

- Bittrue 于 2023 年 4 月遭到黑客攻擊,損失 2300 萬美元。

CEX 仍然容易受到黑客攻擊,這使得強大的風險管理和保護基金比以往任何時候都更加重要,以確保客戶不會在不可預見的情況下遭受損失。

四、CEX 的最新趨勢

CEX 也越來越多地投入到 Web3 產品的開發。例如,Coinbase 不僅提供托管錢包服務,還計劃推出在 OP 堆棧上運行的 L2(Base)。幣安顯然已經推出了 BNB Chain,並且非常積極地投資於更廣泛的生態系統。同樣,Bitget 推出了 MegaSwap,這是一種 DeFi 聚合器,使用戶能夠方便地交換代幣,類似於通常的 DEX。此外,鑒於 NFT 市場在上一輪牛市中取得的巨大成功,幣安和 Coinbase 等主要交易所推出了自己的 NFT 平台,旨在獲取部分 NFT 交易量和相關費用。

1、跟單交易

CEX 的另一個流行功能是跟單交易。它允許用戶在平台上複製頂級交易者的策略。

與鏈上跟單交易的一個重要區別是,交易者需要明確授權交易所允許其他人複製他們的交易。相反,鏈上複製交易是無需許可的,任何人都可以從任何地址複製交易策略。

提供跟單交易的一些交易所是:

- Bitget

- ByBit

- OKX

- Gate.io

上述交易所提供現貨和期貨交易的跟單交易服務。

根據官方數據,Bitget 的跟單交易有超過 10 萬名帶單交易員和 49 萬名跟單交易員。帶單交易員可以通過分享他們的策略賺取高達 8% 的佣金,並且需要有特定的要求和申請流程。

Bybit 表示,已有 15 萬名跟單交易員使用了他們的跟單交易功能,他們可以複製來自 7,000 多名交易員的策略。帶單交易員可以按照 7 天贏率、3 周贏率和 7 天 PnL 排序,並有權獲得跟單交易者產生的利潤的 10%。可以自定義各種參數,包括資金大小、槓桿、止損和其他相關因素。

OKX 上有 58 種代幣可供跟單交易,1,489 名帶單交易員可供選擇。費用與常規交易費用相同,帶單交易者獲得 10% 的利潤分成。用戶最多可以跟單五個不同的交易者。該功能提供點差保護,可設置最大投資金額。帶單交易員每天最多可以進行 50 筆交易,並且只能以市價單平倉。

Gate.io 目前有 828 名帶單交易員,他們收取跟單交易員產生的利潤的 5%。

跟單交易時需要考慮的事項包括業績記錄、績效指標、交易策略、風險調整和社區參與(關注者數量)。分散選擇要複製的交易者以降低整體投資組合風險也被認為是一種不錯的做法。

2、交易所生態業務

許多用戶越來越期望 CEX 參與並為更廣泛的加密生態系統做出貢獻。

(1)Coinbase

2023 年 2 月,Coinbase 宣布推出 BASE 測試網,這是一個在以太坊上使用 OP 堆棧構建的 Optimistic Rollup。它符合 Superchain 的願景,其中將有許多使用 OP 堆棧構建的互連 Rollup。Coinbase 已與 Optimism 核心開發團隊合作,並承諾在未來將排序器去中心化。這似乎表明 Coinbase 在鏈上和更廣泛的生態系統中的進展。

(2)幣安

FTX 崩盤後,幣安部署了 10 億美元的"復甦基金",為因市場動蕩而陷入困境但其他方面表現良好的項目提供資金。截至 3 月,已有 18 個組織加入該基金,資金規模達到 11 億美元。這表明交易所對更廣泛行業的承諾和責任。

(3)Bitget

今年 4 月,Bitget 宣布了一項專注於亞洲的 1 億美元風險投資基金。它已開始擴展到加密生態系統,並於 2023 年 3 月收購了 Bitkeep。該交易所還與 fetch.ai 和 CORE DAO 合作,共同開發其生態系統。

五、誰會是贏家?

歷史告訴我們,人們不會願意"把雞蛋放在同一個籃子"。不同的交易所實現不同的目的,並且根據全球監管的發展,可能存在一些大型的、地理上和法律上分散的交易所。積極為生態做貢獻的交易所,理應獲得更多用戶的青睞和信任。最重要的是,除了強大的功能集和出色的用戶體驗之外,交易所還需要證明自己是安全、透明和"值得信賴"的。此外,交易所還需要確保其業務符合即將出台的法規,因為全球監管機構正在尋求實施其數字資產框架。這可能會對許多交易所的運營模式產生重大影響。

六、結論

FTX 崩盤對整個行業來說是一場災難性的事件,尤其是對 CEX 而言。這給 CEX 的透明度和存款人保護帶來了更大的挑戰。自 FTX 事件以來,儲備金證明基本上已成為行業標準。但部分交易所還正在採取進一步措施,例如保護基金,幣安和 Bitget 在 FTX 倒閉後增加了保護基金的資金。

幣安一直保持著領先地位,但是,它並沒有壟斷 FTX 留下的市場。與 DEX 現貨交易相比,我們觀察到 CEX 現貨交易相對下降。大多數衍生品交易平台的交易量都出現了下降,Bitget 是個例外,它在 FTX 之後的幾個月裡交易量略有增加。

儘管交易所努力變得更加透明,但它們仍必須遵守更高的標準。儲備證明和保護基金是改進措施,但不能保證安全。成功的交易所需要始終為用戶提供最好的功能,同時通過提高透明度、保護基金和參與生態系統來建立信任。

本報告為 Nansen 與 Bitget 合作撰寫。