對標MakerDAO,Liquity如何實現110%抵押率和更高效的資金清算? |DeFi捕手

本文系鏈捕手原創文章,作者Loners liu。

穩定幣作為DeFi世界的基石,由MakerDAO生成的穩定幣 DAI 幾乎被整合到了現存的每一款 DeFi 應用中,但在去年312之後DAI的溢價問題以及MakerDAO 低效的清算機制也反映了其脆弱性。去年5月份,Dfinity前區塊鏈研究員 Robert Lauko 設計了一種名為「Liquity」的基於以太坊的借貸協議,包括實現自動化的即時清算、無需人工治理自動錨定目標價格,清算抵押率僅為 110%。

Liquity團隊在今年2月份發布了最新一版的白皮書,相較於第一各版本在機制設計上也發生了不少變化,鏈捕手通過對最新白皮書的解讀,結合測試網的實際體驗,從來介紹下本期DeFi捕手的新項目Liquity。

一、Liquity 協議的背景與介紹

目前的借貸協議通常會向借款人收取利率以維持已發行穩定貨幣的掛鉤,因此可能對出現短時的高利率,利率的波動不利於借款人的借款。通常情況下,治理代幣持有者需要管理其系統的經濟係數(例如,設置費率),以實現協議的最佳利益。在實踐中,鏈上治理一直是一個困難且備受爭議的話題,大多數用戶更多的是為了治理收益去參與投票。

又因為借貸協議在抵押品拍賣和固定價格拋售在設計,往往需要用戶進行超額抵押,進一步造成了資金利用率低。最後,由於缺乏直接套利周期,各協議生成的穩定貨幣通常不能按面值贖回,也不能保證固定價格。

Liquity則具有不需要拍賣機器人、無需治理,低抵押率等優勢。用戶可以通過 Liquity 協議自主地完成抵押、贖回等操作。在清算方面,liquity 分成了三個部分,分別是穩定池清算、債務重新分配、全局清算。

Liquity 在去年9月宣布完成由 Polychain Capital 領投的 240 萬美元的種子輪融資,參投方包括 a_capital、Lemniscap 和 1kx。Liquity 由一支 5 人組成的小型團隊開發完成,創始人 Robert Lauko 是 Dfinity 的前區塊鏈研究員,早期員工還包括之前曾在 MakerDAO 負責業務開發的Ashleigh Schap。

二、Liquity 協議的主要優點

1、無息利率

和 Maker 不同,Liquity 雖然沒有穩定費 / 利率機制,但鑄幣用戶需要支付一次性發行費,並在贖回抵押品時支付一次性贖回費。鏈捕手在其Kovan測試網上測試發行目前一次性發行費為10 LUSD(LUSD是與美元掛鉤的穩定幣,用於在Liquity協議上支付貸款)即10美元。

但贖回底層資產以太坊並不是無條件的,該費用基於一定的算法生成,如下圖:

總的說來,贖回費與兩個變量有關,一個是與上一次贖回操作的時間間隔,另一個則是兌換 LUSD 數量占總發行量的百分比。也就是說,間隔上次贖回操作的時間越短,費用越高,著與上一次贖回活動的間隔拉長逐漸衰變,最終趨近於零。贖回兌換 LUSD 數量占總發行量的百分比越高,支付的費用越高。每一次產生的贖回費用會從贖回的抵押資產 ETH 中扣除。

為了激勵穩定池規模的增長,系統將會把部分收益以增長代幣 GT 的形式獎勵給系統中的核心貢獻者,在 Liquity 系統中,核心貢獻者是指第三方前端開發者和穩定池中的 LQTY 提供者。

作為協議層,Liquity 將會把前端操作界面外包給第三方,並基於一個激勵模型(該模型還未最終成型)吸引多個第三方提供開發,任何人都可以參與,作為回報,可獲得增長獎勵代幣 GT,該代幣是每年進行一次減半的通縮模型。

2、110%的超低抵押率

一開始,Liquity官方設計在清算流程執行嚴格對命令,只有在抵押率低於110%才會觸發清算,這樣是為了更好的給借款人的資金提供更安全的保障。

但在以太坊主網上,如果嚴格按照抵押率去做清算,則攻擊者可以創建許多小額抵押品的Troves(存放抵押品的Vault,類似於Maker的Vault),通過減慢清算順序來堵塞系統。目前以太坊gas limit最高為12.5m,除非對抵押品的金額做一個最小規模的限制,不然即使Liquity可以允許一次性最多清算90-95個Troves,也會因為以太網絡的擁堵造成無法對抵押物及時清算。

鑒於LIquity系統嚴重依賴快速有效的清算,因此在清算系統設計上可以允許對任意數額的Troves進行清算,在極端行情下清算機器人會優先清算數額較大的Troves,對於數額較小的Troves可以較長的時間內不清算,因為對一款借貸協議來說,重要的不是清算的數量,而是未償還債務的金額。

3、債倉轉移

如果穩定池中的 LQTY 被清算消耗乾淨,Liquity 會自動轉入清算的第二個階段。在這個階段中,系統會將剩餘的抵押不足的「寶庫」分配給所有的現存「寶庫」,按比例重新分配其抵押率。也就是說,「寶庫」抵押率越高,其收到「來自清算頭寸」的債務和抵押品就越多。通過債倉轉移的機制,可以確保系統不會發生連鎖的清算。

假設,情況非常極端,整個系統的抵押率低於 150%,這時債倉轉移也解決不了清算問題。系統會啟動恢復模式。

4、恢復模式的設計

雖然流動性中的清算主要是通過用穩定池抵消一個Trove的債務來進行的,但如果穩定池在清算期間是空的或全部用完,系統就會重新分配債務和抵押品。因此,作為第二道防線,所有Troves合計對系統償付能力做出貢獻。

為了確保整個系統有足夠的抵押品來吸收清算,Liquity加入了一個恢復模式。如果總抵押率(TCR)降至150%以下,就會觸發這種特殊的操作模式,並延長清算Troves的條件。在恢復模式下,如果Troves的抵押率低於TCR,則可以進行清算。在正常模式下,只有低於110%的Troves才會被清算。

在恢復模式的初始版本中,抵押率高達150%的特洛伊木馬可以被清算。但是,我們將門檻改為TCR(根據定義,TCR低於150%),因為清算抵押率在TCR和150%之間的Troves實際上會使系統的總抵押率惡化。

在放寬嚴格的清算順序後,任何抵押率低於TCR的Trove現在可以在系統進入恢復模式時進行清算。清算損失最高占到Trove債務的50%,這對借款人來說是很苛刻的。事實也證明,這種過高的清算懲罰並不是激勵穩定性提供者的必要條件:只要LUSD的交易價格低於其1.10美元的硬性上限,只要清算的抵押品價值為清算債務的110%,清算應該是有利可圖的。

在恢復模式下,清算損失的上限為抵押品的110%。任何剩餘的部分,即高於110%(低於TCR)的抵押品,可以由被清算的借款人使用標準的網絡界面進行回收。

這意味著,如果借款人的Trove被清算,在恢復模式下將面臨與普通模式下相同的清算 "懲罰"(10%)。超過110%的Troves的清算只針對穩定池進行(即它們可以免於再分配),並且要求可以一次性清算全部債務。

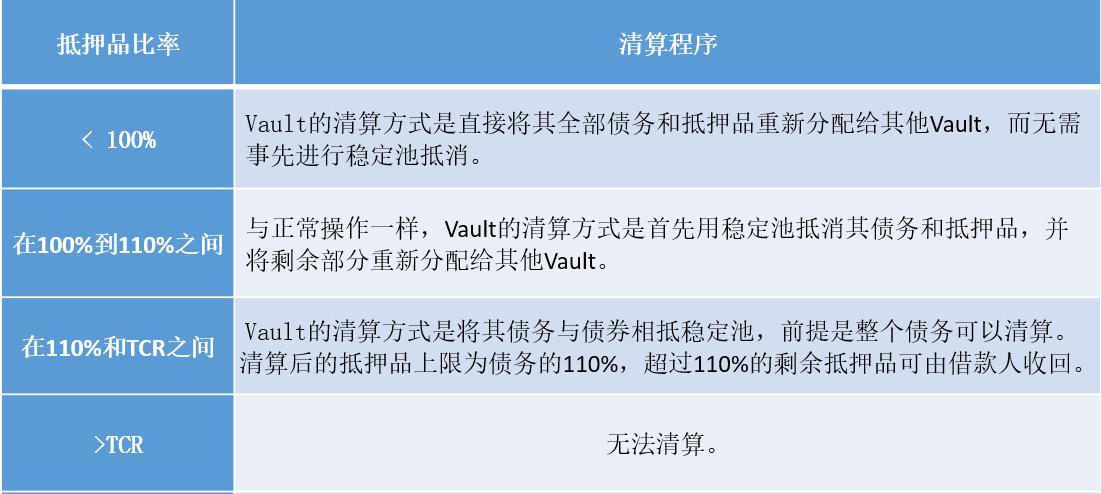

在恢復模式下,清算機制由以下規則描述:

這些變化激勵穩定提供者在恢復模式期間增加存款,進而提高系統的總抵押比率。