심층 데이터 분석: 솔라나가 정말 EVM 체인을 초월했나요? 유동성 풀 품질로 본 블록체인 경쟁 구도

저자:jpn memelord

출처:jpn memelord X 계정

편집:심조 TechFlow

최근 Solana가 모든 EVM 체인에서 거래량을 초과했다는 논의가 많습니다. 저는 이 현상이 일시적인 추세인지 아니면 기존 체인에 대한 진정한 혁신인지 판단하기 위해 주요 블록체인에서 유동성 풀의 품질을 심층적으로 연구하기로 결정했습니다. 함께 깊이 있는 논의를 나누길 환영합니다.

이번 분석 방법은 주요 주식 지수에서 주식 편입 기준을 참고했습니다.

세 가지 주요 기준은 다음과 같습니다:

- 확립된 거래 역사

- 높은 유동성

- 지속적인 거래량

이 기준은 유동성 풀에서도 유사하게 적용됩니다.

방법론 구축

다음 방법론 요약은 참고용입니다. 전체 자세한 내용은 SP Global의 방법론 문서를 참조하십시오.

- 적용 범위: 모든 구성 주식은 미국 회사여야 합니다.

- 시가총액 자격: 편입되기 위해서는 회사가 최소 145억 달러의 조정되지 않은 시가총액을 보유해야 하며, 유통 조정 시가총액은 조정되지 않은 최소 시가총액 기준의 50% 이상이어야 합니다.

- 공적 보유: 회사는 최소 0.10의 투자 가능 비중 요인(IWF)을 보유해야 합니다.

- 재무 실행 가능성: 회사는 최근 분기 및 최근 4개 분기(총합)에서 긍정적인 수익을 기록해야 합니다.

- 충분한 유동성과 합리적인 가격: 종합 가격 및 거래량을 사용하여 연간 거래액(기간 평균 종가에 역사적 거래량을 곱한 값)과 유통 조정 시가총액의 비율은 최소 0.75 이상이어야 하며, 평가일 이전 6개월 동안 매월 거래량은 최소 250,000주 이상이어야 합니다.

- 산업 대표성: 산업 대표성은 각 GICS® 산업의 지수 내 비중과 S&P 전체 시장 지수 내 비중을 비교하여 측정하며, 관련 시가총액 범위 내에서 회사 선택을 고려합니다.

- 회사 유형: 자격 있는 미국 거래소에 상장된 자격 있는 미국 보통주 모두가 편입될 수 있습니다. 부동산 투자 신탁(REIT)도 편입 자격이 있습니다. 폐쇄형 펀드, ETF, ADR, ADS 및 기타 특정 유형의 증권은 편입 자격이 없습니다.

주요 지수에 포함되지 않은 주식이 거래되고 있습니까? 답은 긍정적입니다.

그러나 이러한 주식은 전통 금융 세계의 "블루칩"을 구성하며, DeFi의 유사물을 찾는 것은 전통 금융이 DeFi 영역에 진입할 때 주목할 수 있는 목표를 평가하는 데 도움이 될 수 있습니다.

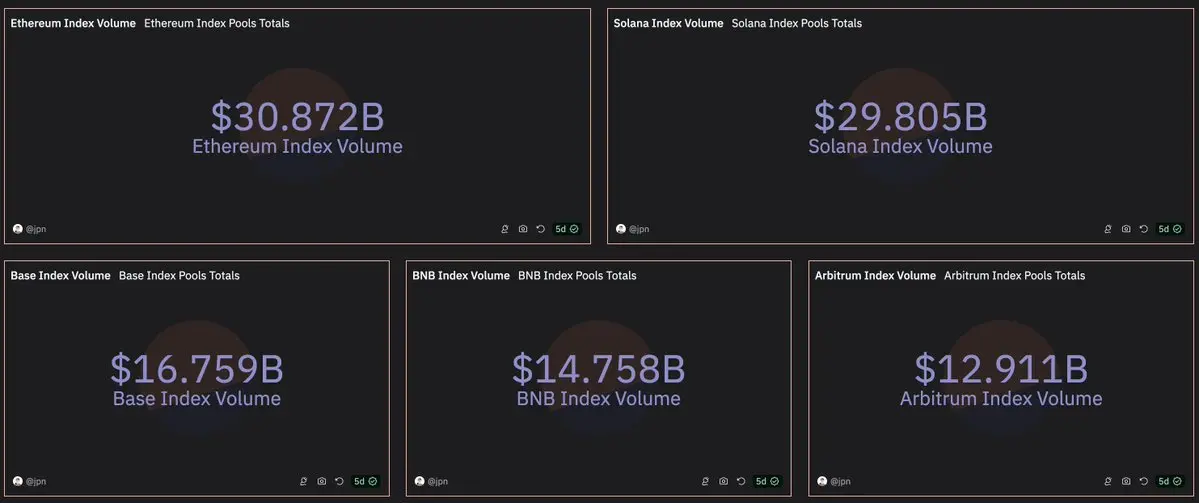

저는 Ethereum, Solana, BSC, @arbitrum 및 @base에서 모든 유동성 풀의 거래량 데이터를 수집하고 지난 30일의 총 거래량을 집계했습니다.

그 다음, 지난 30일 내에 생성된 풀에 대해 가중치를 조정하여 순위를 낮추어 "확립된 역사" 기준을 충족하도록 했습니다.

마지막으로, 각 풀의 거래량과 총 잠금량(TVL)에 대해 가중치를 부여하여 나머지 두 기준을 충족하도록 했습니다.

다음으로, 지난 30일 내에 생성된 유동성 풀에 가중치 조정을 적용하여 순위를 낮추어 "확립된 역사" 기준을 충족하도록 했습니다. 이후 각 풀의 거래량과 총 잠금량(TVL)에 대해 가중치를 부여하여 나머지 두 기준을 충족하도록 했습니다. 구체적인 공식은: Ln(TVL)/Ln(MAX(TVL)) * TVL_weight입니다.

이러한 스케일링 방법은 유동성이 좋은 풀에는 큰 영향을 미치지 않지만, TVL이 작은 풀의 순위를 낮추는 효과가 있습니다.

다음은 이러한 가중치 방법에 따라 도출된 "신규 품질" 상위 20위 순위입니다.

먼저 주목할 점은 Ethereum, Solana, Arbitrum 및 Base 각각이 상위 4위 안에 하나씩 대표 풀을 보유하고 있다는 것입니다!

이 풀들은 각 체인의 로컬 토큰을 USDC와 거래하는 "주요" 풀입니다.

또 다른 두드러진 특징은 Ethereum이 여전히 지배적인 위치를 차지하고 있으며, 이 순위에서 절반의 상위 자리를 차지하고 있다는 것입니다. 높은 TVL과 지속적인 거래량이 모든 체인에서 두드러진 성과를 나타내게 합니다.

저는 이것이 Blackrock이 Ethereum에 배치하기로 선택한 부분적인 이유라고 강하게 의심합니다.

심층 분석을 통해, 상위 두 풀은 특히 주목할 만합니다:

@AerodromeFi의 slipstream WETH-USDC 풀은 가장 높은 거래량을 기록하고 있으며, TVL이 가장 높은 풀은

@Uniswap의 Ethereum에서의 v3 WETH-USDC 풀입니다.

Dune 데이터 링크:

대부분의 블록체인에서 0.05% 수수료의 주요 유동성 풀은 상위 풀이지만, BNB 체인에서는 0.01% 풀도 상위 풀이라는 점이 다소 놀랍습니다.

또한, USDC가 더 많은 상위 풀에서 사용되고 있으며, USDT보다 더 많이 사용된다는 점도 예상 밖입니다.

각 체인에서 몇 개의 풀이 있습니까?

- Ethereum: 10

- Base: 5

- Arbitrum: 2

- BSC: 2

- Solana: 1

이번 분석에서 다른 모든 Solana 풀은 TVL(총 잠금량)이 부족하여 상위에 진입하지 못했습니다. 거래량은 많지만, 이러한 거래는 다른 체인보다 유동성이 현저히 낮은 상황에서 발생했습니다.

TVL을 고려하지 않을 경우, Solana는 상위 150개 풀에서 상당한 거래량을 기록하고 있지만, 모든 EVM 체인을 초과하는 데는 미치지 못하며, Ethereum을 초과하지도 못했습니다(매우 근접하긴 했지만).

모든 풀에서 거래된 상위 20개 자산은 다음과 같습니다:

- 스테이블코인: USDC, USDT, DAI, pyUSD

- 주요 암호화폐: ETH, BNB, SOL, cbBTC, WBTC 및 wsETH

- 기타: AERO

놀랍게도, Aero는 스테이블코인도 아니고 암호화폐 시가총액 상위 5위 안에도 들지 않는 유일한 토큰입니다.

각 체인 상위 25개 풀의 TVL:

- Ethereum: 10.4억 달러

- Base: 3.1억 달러

- BNB: 1.94억 달러

- Solana: 1.81억 달러

- Arb: 1.55억 달러

분명히, Ethereum은 여전히 승자이지만, Base는 다른 체인에서 선두를 차지하고 있습니다.

또한, 주목할 점은 Base의 5개 풀 중 4개가 Aerodrome에서 나왔다는 것으로, 이는 Uniswap이 Arbitrum과 Ethereum에서 지배적인 위치를 차지하고 있음에도 불구하고 해당 체인에서 그들의 두드러진 선두 위치를 보여줍니다.

요약

Solana의 대부분 거래량은 유동성이 낮은 풀에서 발생하며, 그 중 상당 부분은 Pump Fun에서 발생합니다. (링크)

Ethereum은 여전히 DeFi의 지배자이지만, Base는 거래량이 가장 높은 풀을 보유하고 있어 예상치 못한 강력한 도전자가 되고 있습니다.

이러한 관심은 나쁜 일이 아니지만, 저는 DeFi에 깊이 들어가고자 하는 성숙한 투자자들이 더 깊은 유동성 풀에서의 지속적인 경제 활동에 더 관심을 가질 것이라고 생각합니다. 어떤 동물 코인이 이번 주 또는 오늘 인기 있는지보다는 말입니다.

이 분석은 추가 탐색 및 개선할 수 있는 많은 측면이 있습니다:

자동화된 TVL 지표 계산

TVL에만 국한되지 않고 유동성 깊이(클리어링 풀의 자본 효율성이 매우 높음)를 고려해야 합니다.

풀의 수수료 등급을 고려해야 합니다.

저는 다음 몇 주 내에 두 번째 분석 부분을 발표할 예정입니다.