이더리움 VC의 “EBOLA” 딜레마: 투자 논리가 토큰 부담에 감염될 때

저자:Yash Agarwal

편집:심조 TechFlow

이더리움 벤처 투자자들은 EBOLA 에볼라에 직면해 있습니다------이더리움의 논리 결여(Ethereum Bags Over Logic Affliction).

(심조 주:여기서 EBOLA는 영어에서 이중 의미를 가지며, 표면적으로는 에볼라 바이러스에 감염된 것을 의미하지만, 실제로는 많은 이더리움 관련 자산(가방)을 보유한 투자자들이 합리적인 논리적 사고를 무시하거나 억압하는 상태를 설명합니다.)

저는 이 고도로 전염성이 강한 질병의 기원과 이를 예방하기 위한 백신 접종 방법에 대해 설명하겠습니다.

2주 전, choppingblock, hosseeb, 그리고 dragonflyxyz의 tomhschmidt는 이더리움과 솔라나에 대한 논의에서 일련의 주장을 제기했습니다.

대체로 솔라나는 다음과 같은 특성을 가지고 있습니다:

→ 불완전한 벤처 투자 생태계

→ 이더리움보다 낮은 자본량

→ 메모코인 체인

→ 이더리움에서 시작하는 것은 미국에서 "창업"하는 것과 같으며, EV+가 더 많습니다.

우리는 이러한 주장을 검토하고:

--- 대형 펀드의 구조적 문제를 강조합니다.

--- 이것이 그들이 인프라 투자로 기울어지게 하는 방법을 설명합니다.

--- 더 나쁜 것은, 이것이 창립자들을 잘못된 조언에 빠뜨리게 하는 방법입니다.

마지막으로, 우리는 에볼라 감염을 피하는 전술적 조언을 공유할 것입니다.

제1장: 이더리움 벤처 투자자들은 고도로 전염성이 강한 에볼라(EBOLA)에 감염되었습니다

calilyliu가 말했듯이, 에볼라(EVM에 대한 편집증)는 이더리움 벤처 투자자들에게 영향을 미치는 질병입니다------이는 구조적 문제로, 특히 대형 "1급" 벤처 투자자들에게 해당됩니다.

dragonfly_xyz(6억 5천만 달러를 모금한)와 같은 예를 들면, 그들은 LP에게 인프라 중심의 주장을 제기했을 가능성이 있습니다.

대형 펀드는 구조적으로 ------ 예를 들어, 2-3년 내에 ------ 자본을 배치하도록 유도되며, 더 큰 라운드를 자금 지원할 의향이 있습니다→ 더 높은 평가를 부여합니다.

그들이 더 큰 라운드를 자금 지원하지 않으면 자본을 배치할 수 없고, LP에게 반환해야만 합니다.

롤업/상호 운용성/재질권과 같은 인프라 프로젝트는 10억 달러 이상의 FDV에 빠르게 도달할 수 있으며, 2021-2022년 수십억 달러의 인프라 퇴출을 고려할 때 ------ 인프라 프로젝트에 대한 투자는 EV+입니다.

하지만, 이는 그들이 스스로 만든 서사로, 실리콘밸리의 자본과 합법성 엔진에 의해 가속화됩니다.

이 서사는 상당히 설득력이 있지만, 문제는: 우리가 다음 EVM 인프라 스택을 고려할 때, 우리는 글로벌 통화 TCP/IP의 초기 비전에서 벗어나고 있는 것인가? 아니면 이러한 이유가 Paradigm, Polychain, a16z crypto와 같은 대형 암호 펀드의 펀드 경제에 의해 주도되고 있는 것인가요?

제2장: 에볼라는 창립자와 LP를 불편하게 합니다

인프라 브랜드가 높은 평가를 촉진하기 때문에; 많은 주요 EVM 애플리케이션이 이러한 높은 평가를 얻기 위해 L2를 발표하거나 출시하고 있습니다.

EVM 인프라를 쫓는 것이 너무 미친 듯이 진행되어, pudgypenguins의 창립자와 같은 최고의 소비자 창립자조차도 L2를 출시할 필요성을 느끼고 있습니다.

유통량이 적고 FDV가 높은 프로젝트에 대한 비판은 정당합니다; 그렇다면 영향력이 낮고 FDV가 높은 프로젝트는 어떤가요?

EigenLayer를 예로 들면------이더리움에서 단일 프로젝트로 1억 7천 1백만 달러를 모금했지만, 여전히 어떤 중요한 영향을 미치지 못하고 있으며, 수익을 창출하지도 못하고 있습니다. 이는 일부 벤처 투자자와 내부자(55%의 토큰을 보유)가 부유해지게 할 것입니다.

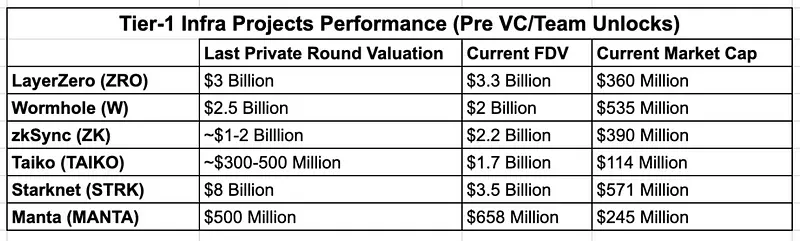

인프라 거품이 이미 터지기 시작했으며, 많은 1급 인프라 프로젝트가 이 주기에서 출시한 토큰은 그들의 사모 라운드 평가보다 낮아졌습니다.

주요 잠금 해제가 6-12개월 내에 이루어짐에 따라, 벤처 투자자들은 손실에 직면하게 될 것이며, 결국 누가 먼저 팔 것인가의 경쟁이 될 것입니다.

일반 시장에서 새로운 반벤처 투자 감정이 나타나는 이유가 있습니다; 이러한 감정은:

더 많은 벤처 투자 자금 = 더 많은 높은 FDV, 낮은 유통의 인프라입니다.

제3장: 나쁜 벤처 투자 조언의 묘지

벤처 투자자들의 압박으로 인해, 에볼라는 유망한 애플리케이션과 프로토콜에도 감염되었습니다. 소셜/소비자 애플리케이션에서 고빈도 DeFi에 이르기까지, 많은 것들이 이더리움에서 구축되었지만, 모뎀과 같은 성능과 감당할 수 없는 가스 요금으로 인해 실행 불가능하게 되었습니다------이로 인해 개념적으로 유망하지만 "개념 증명" 단계에서 벗어나지 못한 애플리케이션의 묘지가 생겨났습니다.

++LensProtocol++는 나쁜 인프라 조언의 가장 좋은 예 중 하나입니다.

StoryProtocol의 a16zcrypto가 주도한 1억 4천만 달러의 자금 조달은 "지식 재산권을 위한 블록체인"을 제공하기 위한 것으로, 1급 벤처 투자자들이 여전히 인프라 서사에 배팅하고 있음을 보여줍니다------유일한 진화는: "인프라"에서 "애플리케이션 특정 인프라"로의 변화입니다.

제4장: 구조적 붕괴의 위험 시장

현재의 위험 시장은 민간 시장과 공공 시장 간에 자본을 효과적으로 배분하지 못하고 있습니다.

암호화폐 벤처 투자는 수십억 달러의 자산을 관리하고 있으며, 기본적으로 다음 24개월 내에 특정 임무에 배치해야 합니다: 민간 시드 라운드에서 A 라운드 프로젝트까지.

공공 시장의 자본 공급 부족은 가격 발견을 악화시킵니다. 예를 들어, 2024년 이전 6개월 내에 출시된 모든 토큰의 총 FDV는 약 1000억 달러로, 이는 상위 10위에서 100위까지의 모든 토큰 총 시가총액의 절반에 불과합니다.

민간 위험 시장은 이미 위축되고 있습니다. Haseeb조차도 이를 인정합니다------이들 펀드의 규모는 이전 펀드보다 작으며, 이유는 명백합니다. 그들이 할 수 있다면, Paradigm은 이전 펀드의 100% 규모를 모금할 것입니다.

구조적 붕괴의 위험 시장은 단순히 암호화폐 문제만이 아닙니다.

암호화폐 시장은 분명히 공공 시장의 구조적 구매자로서 더 많은 유동성이 필요하며, 이는 이러한 붕괴된 위험 시장의 문제를 해결하는 데 도움이 될 것입니다.

제5장: 에볼라를 예방하기 위한 백신 접종

이제, 잠재적 해결책과 업계가 창립자와 투자자를 위해 무엇을 해야 하는지에 대해 논의해 보겠습니다.

투자자에게는------유동 전략을 선호하고, 공공 시장을 포용하여 규모를 확장하는 것이 좋습니다. 그와 맞서지 말고.

Arthur_0x가 지적했듯이, 효과적인 유동 암호화 시장은 활발한 기본 투자자의 존재가 필요합니다------유동 암호화 펀드는 광범위한 발전 가능성을 가지고 있습니다.

19/ Multicoin의 TusharJain_와 KyleSamani는 7년 전 이를 잘 요약했으며, 유동 펀드가 두 가지를 모두 실현할 수 있다고 제안했습니다------벤처 투자 경제(젊은 토큰에 투자하여 초과 수익을 얻는 것)와 공공 시장 유동성을 결합하는 것입니다.

20/ 이더리움과는 달리, 솔라나는 2023-24년의 평균 자금 조달 규모가 상당히 작으며, DePIN을 제외하고 거의 모든 첫 번째 라운드 자금 조달이 500만 달러 이하입니다.

ColosseumOrg 외에도, 주요 투자자는 Frictionless、6thManVentures、goasymmetric、BigBrainVC 등이 있습니다.

솔라나에서 유동 시장이 발전함에 따라, 유동 펀드는 개인 및 소규모 기관의 역투자가 될 수 있습니다.

대형 기관은 점점 더 큰 유동 펀드를 목표로 삼기 시작해야 합니다.

창립자에게는------제품 시장 적합성(PMF)을 찾을 때까지 낮은 시작 비용의 생태계를 선택하는 것이 좋습니다.

naval이 말했듯이, 무엇이 효과적인지 파악할 때까지 소규모를 유지하십시오.

이더리움에 비해 솔라나는 시작 비용이 낮습니다.

tarunchitra가 지적했듯이; EVM에서 충분한 참신성을 달성하고 좋은 평가를 보장하기 위해서는 일반적으로 많은 인프라 개발이 필요하며, 이는 본질적으로 자원 집약적입니다(예: 전체 애플리케이션이 Rollapp 열풍으로 변모).

애플리케이션은 시작하기 위해 충분히 높은 자금을 필요로 하지 않습니다; Uniswap, pumpdotfun, Polymarket 등이 그 예입니다.

솔라나는 "창업"의 최적 장소입니다. 그 이유는 다음과 같습니다:

→ 커뮤니티/생태계 지원

→ 확장 가능한 인프라

→ 빠른 전달 정신

솔라나는 단순한 메모코인이 아닙니다.

많은 사람들이 솔라나의 DeFi가 이미 죽었다고 주장할 수 있으며, 솔라나의 블루칩들이 Orca와 Solend/Save와 같은 성과가 좋지 않지만, 통계는 반대의 상황을 보여줍니다:

누군가는 솔라나 DeFi 토큰의 가격이 크게 하락했다고 주장할 수 있지만, 이더리움의 DeFi 블루칩도 마찬가지로 하락했으며, 이는 거버넌스 토큰의 가치 축적에 대한 구조적 문제를 강조합니다.

마지막 장: 애플리케이션 창립자에게의 조언

펀드가 클수록, 그들의 조언을 듣지 말아야 합니다.

1급 벤처 투자자와 높은 평가를 쫓는 것은, 특히 PMF를 찾지 못한 경우, 평가 부담과 시작 시 발견의 어려움을 초래하여 프로젝트 주위에 진정한 분산 커뮤니티를 구축하는 것을 더욱 어렵게 만듭니다.

자금 조달------소규모 자금 조달. 더 많은 커뮤니티 중심.

echodotxyz와 같은 플랫폼을 통해 천사 투자 그룹으로부터 자금을 조달하십시오------관련 창립자/KOL을 찾거나 alliancedao 또는 ColosseumOrg와 같은 액셀러레이터를 선택하십시오.

이는 과소평가되고 있습니다: 당신은 평가를 배분과 교환하여 강세장에서 시작합니다.

매우 초기 단계에서 superteam을 활용하십시오; 이는 지름길입니다.

소비자 중심------투기를 수용하십시오. 주목을 끌어내십시오.

벤처 투자자들이 여기서 수십억 달러가 퇴출되는 것을 보게 되면, 그들은 소비자 애플리케이션을 처리하기 위해 동일한 인프라 운영 매뉴얼을 따를 가능성이 높습니다. 우리는 이미 연간 1억 달러의 수익을 올리는 애플리케이션(예: pumpdotfun)을 보았습니다.

요약하자면;

벤처 투자자들의 강제 인프라 서사를 듣는 것을 중단하십시오.

유동 펀드가 번창할 때입니다.

소비자를 위해 구축하십시오. 투기를 수용하십시오. 수익을 추구하십시오.

솔라나는 낮은 시작 비용으로 실험하기에 최적의 장소입니다.