DeFi 유동성 트렌드가 시장 가격을 예측할 수 있을까?

원문 제목:Is DeFi Back in Business?

원문 저자: Glassnode, Alice Kohn

편집: 다릉 지혜

2023년, 사람들은 암호화폐 산업 규제에 대한 다양한 긍정적 및 부정적 소식을 접하고 있으며, 알트코인과 DeFi의 성과도 이러한 소식의 영향을 받고 있습니다. 최근 일주일 동안, MKR과 COMP가 뛰어난 성과를 보였으며, 본문에서는 DEX 유동성의 변화에서 Token 가격 예측 신호를 어떻게 추출할 수 있는지 탐구합니다.

요약

- 암호화폐 산업의 긍정적인 모멘텀과 DeFi의 발전이 투자자들의 DeFi Token에 대한 관심을 불러일으켰습니다.

- DeFi Token의 열기가 상승하면서 시장 조성자들이 각자의 Pool에 유동성을 증가시켰고, 이는 그들이 이러한 Token의 거래 및 가격 전망을 긍정적으로 보고 있음을 나타냅니다.

- Uniswap 거래량 분포에 대한 추가 분석 결과, 상당 부분의 거래가 MEV 봇에 의해 이루어졌으며, 이들 봇은 주로 ETH-스테이블코인 쌍에 집중하고 있습니다.

그 중 DeFi Token은 가장 강력한 성과를 보였으며, DeFi 가격 지수는 6월 11일의 저점 이후 56% 상승했습니다. 반면 GameFi 및 Staking과 같은 다른 시장은 부진한 성과를 보였습니다.

그림 1: 가격 지수 (이더리움 생태계)

그림 1: 가격 지수 (이더리움 생태계)

DeFi 지수는 시가총액 기준 상위 8개의 DeFi Token으로 구성되어 있으며, 거의 두 달간 상승세를 유지하고 있습니다.

그림 2: DeFi 블루칩 지수

그림 2: DeFi 블루칩 지수

상위 8개의 DeFi Token을 각각 살펴보면, MKR과 COMP가 이 상승세의 주요 동력이 되었음을 알 수 있습니다. 자세히 살펴보면, 이들의 성과는 최근 출시된 프로젝트의 펀더멘털과 밀접하게 관련되어 있으며, 전체 시장의 발전과는 다소 차별화됩니다.

6월 28일, Compound의 창립자이자 CEO인 Robert Leshner는 대출 프로토콜에서 퇴출하고 전통 시장과 블록체인 생태계를 연결하는 규제 금융 상품을 만드는 새로운 프로젝트를 시작한다고 발표했습니다. 이 발표 이후, COMP는 일주일 만에 83% 급등했습니다.

그림 3: Robert Leshner 발표

그림 3: Robert Leshner 발표

곧이어, MakerDAO는 5천만 달러(1,960만 달러) 이상의 DAI를 사용하여 MKR을 재구매하고 DAI와 함께 LP를 형성하여 Uniswap V2에 추가하는 스마트 소각 엔진을 시작했습니다. 이로 인해 MKR 가격은 이번 주에 43% 상승했습니다.

그림 4: DeFi 블루칩 지수: 주간 가격 성과

그림 4: DeFi 블루칩 지수: 주간 가격 성과

우리는 상위 8개의 DeFi Token의 DEX와 CEX 거래량을 분석했으며, DEX에 대한 관심이 다시 생겨나고 있음을 알 수 있습니다. DEX 거래량의 비율은 6월 초 3.75%에서 현재 29.2%로 증가했으며, 이는 2022년 하반기의 고점에 근접한 수치입니다.

그림 5: DeFi 블루칩 지수: DEX vs CEX 거래량 비율

그림 5: DeFi 블루칩 지수: DEX vs CEX 거래량 비율

Uniswap 거래액 분포

DEX 활동이 지속적으로 증가함에 따라, 최근 발생한 몇 가지 사건이 DEX 활동에 어떤 영향을 미쳤는지, 그리고 이해관계자에게 미치는 내재적 영향을 조사할 수 있습니다. 우리가 먼저 주목해야 할 것은 주요 DEX 중 하나인 Uniswap으로, 지난 주 주요 가스 소비자이기도 합니다.

현재 이더리움 메인넷에서 Uniswap 거래액은 주당 55.7억 달러로, 이전 몇 년의 수준에 비해 현저히 낮습니다. 2023년 초, LST(유동성 스테이킹 Token)에 대한 관심이 거래액 급증을 촉발했으며, "Memecoin" 거래액도 일시적으로 상승했지만 곧 안정세로 돌아갔습니다.

이 관점에서 최근의 BTC ETF 신청과 SEC-Ripple 사건은 Uniswap 거래 활동의 뚜렷한 증가를 초래하지 않았습니다.

그림 6: Uniswap 주간 거래액

그림 6: Uniswap 주간 거래액

다음으로 L2에서 Uniswap 거래액의 분포를 살펴보겠습니다. 상당 부분의 거래가 이더리움 메인넷에서 Arbitrum으로 이동한 것이 분명하며, Arbitrum의 3월 거래액 비율은 32%에 달했으며, 6월과 7월 동안 높은 수준을 유지했습니다. 이는 이더리움 메인넷에서 Uniswap 거래액이 낮은 이유 중 하나입니다.

그림 7: Uniswap: 각 체인의 주간 거래액 비율

그림 7: Uniswap: 각 체인의 주간 거래액 비율

MEV 봇 거래 비율 70%

Uniswap 거래 활동의 배경을 이해하는 또 다른 방법은 거래를 실행하는 거래자 유형을 살펴보는 것입니다. 2019년 이후, 우리는 Mempool을 모니터링하여 추가 이익을 얻을 수 있는 거래를 식별하는 다양한 유형의 MEV 봇이 등장하는 것을 보았습니다. 분석을 위해, 우리는 두 가지 유형의 MEV 봇에만 집중합니다: 아비트리지 봇과 샌드위치 봇.

아비트리지 봇의 목표는 서로 다른 거래 플랫폼에서 동일한 자산의 다른 가격을 통해 이익을 얻는 것입니다.

샌드위치 봇의 작동 원리는 목표 거래자(가정상 특정 구매자)의 거래 전에 자신의 거래를 삽입하여 해당 자산의 가격을 상승시키는 것입니다. 이후 샌드위치 봇은 자산을 다시 판매하여 가격 차이를 줄여 양쪽의 가치를 극대화합니다.

아래 그림은 Uniswap(이더리움에서)의 봇 거래액과 수동 거래액의 비율을 보여줍니다.

우리는 총 거래액 중에서 샌드위치 봇이 일반적으로 일일 거래액의 60% 이상을 차지한다는 것을 관찰했습니다. 올해 초부터 아비트리지 봇의 거래액 비율은 약 20%에서 10%로 감소했습니다. 동시에, 7월 초 이후 수동 거래자가 생성한 거래액 비율은 30% 증가했으며, 이는 DeFi Token 열풍 기간과 일치합니다.

참고: 서로 다른 유형의 봇은 서로 다른 거래액과 거래량을 생성할 수 있습니다. 예를 들어, 샌드위치 봇은 최소 두 번의 거래를 실행하며, 한 거래에서 생성된 거래액은 수동 거래자의 두 배입니다.

그림 8: 서로 다른 유형 거래의 거래액 비율

그림 8: 서로 다른 유형 거래의 거래액 비율

서로 다른 유형의 봇 공격이 거래량을 다르게 부풀릴 수 있으므로, 거래자 유형별로 분류된 일일 거래 수는 또 다른 비교 관점을 제공합니다.

우리는 USDC 탈피 또는 Memecoin 열풍과 같은 주요 사건 동안 수동 거래자가 매우 활발하다는 것을 볼 수 있습니다. 가격 변동이 커지고 "목표 거래자"가 유입됨에 따라 아비트리지 봇과 샌드위치 봇도 활발해져 수동 거래량 상승 기간 동안 그들의 활동이 세 배 증가했습니다.

그림 9: Uniswap: 서로 다른 거래 유형의 거래량 비율

그림 9: Uniswap: 서로 다른 거래 유형의 거래량 비율

아래 그림은 각 거래자 유형의 선호 Token과 자금 Pool을 보여주며, 모든 세 가지 거래자 유형이 가장 크고 유동성이 높은 거래 쌍인 ETH-USDC와 ETH-USDT를 선호한다는 것을 알 수 있습니다.

그림 10: Uniswap 서로 다른 유형 거래자 및 각 항목 비율

그림 10: Uniswap 서로 다른 유형 거래자 및 각 항목 비율

유동성 Pool 성과가 가격 예측을 반영

Uniswap V3 출시 이후, 유동성 제공자는 Pool 내의 지정된 가격 범위 내에서 유동성을 분배할 수 있습니다. 유동성을 무한한 가격 범위에 분산시키기보다는, 투자자가 예상하는 거래량이 가장 높은(수수료를 수취하기 위한) 가격 범위에 유동성을 보다 효과적으로 집중시키는 것을 선택하는 것이 좋습니다.

그림 11: Uniswap V3 가격 범위

그림 11: Uniswap V3 가격 범위

MakerDAO의 재구매 계획 발표 이후, Uniswap V3에서 Maker의 가장 성공적인 유동성 Pool은 MKR/WETH 풀로, 그 유동성이 현저히 증가했습니다.

해당 Pool에서 MKR이 대부분을 차지하고 있지만, WETH의 유동성 깊이는 700% 이상 증가했습니다. 이는 유동성 제공자가 MKR-WETH 거래 쌍의 거래량이 증가할 것이라는 신호를 보내고 있음을 나타냅니다.

그림 12: MKR-WETH 깊이

그림 12: MKR-WETH 깊이

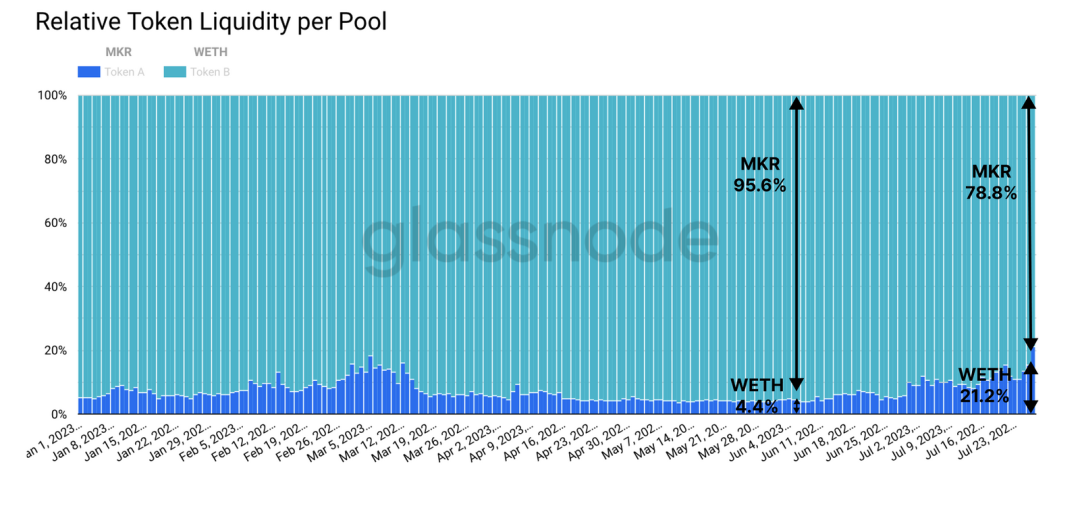

이 유동성 Pool의 구성을 연구한 결과, WETH의 비율이 증가하여 현재 총량의 21.2%를 차지하고 있음을 명확히 볼 수 있습니다. 이는 거래자들이 점점 더 WETH로 MKR을 구매하고 있다는 것을 의미하며, 즉 6월 초 이후 시장에서 MKR에 대한 수요가 명백히 증가하고 있음을 나타냅니다.

그림 13: 두 Token의 유동성 깊이

그림 13: 두 Token의 유동성 깊이

Uniswap의 유동성 Pool이 Token의 가격 발전을 예측할 수 있을까요? MKR-WETH 유동성을 분석한 결과, 유동성이 MKR/ETH 환율보다 훨씬 높은 가격에서 상승한다는 것을 발견했습니다.

유동성 제공자가 더 높은 가격 범위에 유동성을 추가함에 따라, 그들은 어느 정도 더 높은 가격 지점의 가스 비용에 대한 옵션으로 간주될 수 있습니다. 유동성 제공자가 합리적인 이익 추구자라고 가정할 경우, 그들의 유동성 변동은 옵션 시장에서 제공하는 가격 신호와 유사하게 관련 Token의 변동성과 가격 범위에 대한 예측을 제공할 수 있습니다.

그림 14: 가격 변동 중 유동성 분포

그림 14: 가격 변동 중 유동성 분포

결론

2023년, 디지털 자산 규제에 대한 긍정적 및 부정적 소식이 반복적으로 등장하고 있습니다. 최근 몇 주 동안, MKR과 COMP를 선두로 한 DeFi Token이 특히 뛰어난 성과를 보였습니다. 그러나 Uniswap에서의 거래 활동을 분석한 결과, DEX 거래 활동의 증가는 이러한 Token의 가격 변동에 영향을 미치지 않은 것으로 보입니다.

이에 대한 하나의 설명은 Arbitrum과 같은 L2에서의 거래액 비율이 지속적으로 증가하고 있으며, 인간 거래자의 수가 줄어들고 있다는 것입니다. 수동 거래가 적어짐에 따라 아비트리지 및 샌드위치 봇의 활동도 감소했습니다.

MKR의 경우, Uniswap Pool에 유동성을 제공하는 시장 조성자가 현저히 증가했으며, 이는 거래량 증가에 대한 일정 수준의 기대를 나타냅니다. 따라서 우리는 유동성의 분포가 관련 Token의 가격 범위에 대한 예측 신호를 잘 제공할 수 있다는 개념을 제안합니다.