"비관리""소액 투자자", 다섯 가지로 이해하는 EDX 규제 새로운 프레임워크

作者:Leo, LeftOfCenter, BlockBeats

6월 21일 아침, BTC가 급등했으며, 그 중 가장 중요한 이유는 월스트리트가 Crypto에 진입하고 있다는 것입니다. 미국은 자체 암호화폐 거래 플랫폼 EDX Markets를 시작하고 있습니다. 지난 몇 주 동안 SEC는 Binance와 Coinbase에 대한 규제를 강화하며 압박을 가했고, 업계는 각종 FUD로 가득 차 있으며, 암호화폐는 폭락했습니다. 많은 사람들은 미국 SEC의 타격 아래 암호화폐가 회복 불능 상태가 될 것이라고 생각했지만, 사실은 그렇지 않은 것 같습니다. SEC의 의도는 다른 곳에 있는 것 같습니다.

어젯밤, 매우 "새로운" 암호화폐 거래 플랫폼 EDX Markets가 출범을 발표하며 많은 관심을 끌었습니다. 이전의 암호화폐 거래 플랫폼과 비교할 때, 이번 EDX는 완전히 미국 국가팀의 진입으로, 그 뒤에는 Citadel Securities, Fidelity, Charles Schwab 등 월스트리트 세력이 지원하고 있으며, 글 작성 시점까지 이 플랫폼은 Charles Schwab, Citadel Securities, Fidelity Digital Assets, Paradigm, Sequoia Capital 및 Virtu Financial 등 업계 거물들에게 서비스를 제공하고 있습니다. 이 암호화폐 거래 플랫폼은 "규제 준수"의 전통 금융 진입 Crypto 플랫폼을 대표합니다. 그렇다면 EDX는 어떻게 규제를 준수하고 있을까요?

1. 비관리형

주류 암호화폐 거래소와 달리, EDX는 비관리형 거래소로, 이는 고객의 디지털 자산을 직접 처리하지 않고 기관 사용자에게 암호화폐와 법정화폐 거래를 실행할 수 있는 거래 플랫폼만 제공하며 외부에서 결제를 진행합니다.

LumidaWealth CEO Ram Ahluwalia(@ramahluwalia)는 EDX가 규제된 ATS로 발전하고 궁극적으로 "국가 증권 거래소"(예: 나스닥 또는 뉴욕 증권 거래소)가 되기를 원할 수 있다고 생각합니다. 이는 암호화폐 시장에 유리합니다. EDX는 연방 증권법을 암호화폐에 적용하고, 제3자 은행과 암호화폐 관리자를 통해 자산을 관리하여 이해 충돌을 최소화하고 자산 남용을 방지하고 있습니다. 이는 우리가 FTX, Celsius 및 DCG/Genesis 문제에서 본 것과 같습니다.

소위 비관리형 거래는 결제 프로세스를 의미합니다. 주류 암호화폐 거래소가 "고객이 암호 자산을 거래소가 관리하는 지갑에 입금하도록 요구하는" 것과 달리, EDX는 제3자 은행과 암호화폐 관리자가 고객 자산을 보유하도록 계획하고 있습니다. 실제 자산 거래는 이러한 제3자 회사 간에 직접 발생합니다.

양측 결제 단계에서 EDX Markets는 중개인으로서 각 당사자 간의 결제 의무를 계산하고 각 회원 및 권한 있는 관리인에게 해당 회원이 어떤 거래 상대방과 거래했는지, 거래 금액이 얼마인지 통지합니다. 회원은 EDX Markets가 수행한 결제 데이터를 검증하기 위해 자신의 거래 데이터를 독립적으로 소유합니다. EDX Markets는 법정화폐(현금) 또는 토큰의 전송에 참여하지 않으며, 이는 오직 권한 있는 관리인을 통해서만 이루어집니다. 마찬가지로 EDX Markets는 자금 흐름에 참여하지 않습니다. 결제는 회원과 그들의 권한 있는 관리인 간의 법적 계약에 따라 이루어지며, EDX Markets에 대한 청구는 필요하지 않습니다. 분쟁이 발생할 경우, EDX Markets는 재계산을 수행하지만, 분쟁 해결은 회원과 그들의 권한 있는 관리인 간의 계약 조건에 따라 달라집니다.

또한 EDX는 올해 말에 자체 청산소를 출시하여 결제 프로세스를 간소화할 계획입니다.

2. 비증권 토큰 및 거래 규칙

EDX 공식 웹사이트에 따르면, 현재 이 거래 플랫폼은 BTC, ETH, LTC 및 BCH의 현물 거래를 포함하여 4종의 토큰 거래만 지원하고 있으며, 이 네 가지 자산은 SEC에 의해 증권 자산으로 분류되지 않습니다. EDX에게 이러한 보수적인 거래 가능 자산은 이 거래 플랫폼이 SEC와 충돌하는 것을 피할 수 있게 해주며, 이는 EDX의 규제 준수 프레임워크의 일부입니다. 앞으로 증권과 암호화폐 토큰 정의 해석이 발표되면 EDX는 더 많은 암호화폐 토큰을 추가할 수 있습니다. 현재는 기관 거래만 지원하며, 기관이 EDX 거래 목록에 추가되려면 "회원 가입 심사"를 통과해야 거래를 진행할 수 있으며, 개인 투자자는 이 거래 플랫폼을 통해 거래할 수 없습니다.

거래 규칙에 있어 EDX의 일부 규칙은 전통적인 암호화폐 거래 플랫폼과 다릅니다. BlockBeats는 EDX가 현재 공개한 거래 규칙을 정리했습니다:

이 거래 플랫폼은 연중 365일, 24시간 거래가 가능하며, 거래 플랫폼이 별도로 통지하지 않는 한 유지보수나 시스템 업그레이드 등의 이유로 거래가 중단되지 않습니다. 이 경우 플랫폼 기관 사용자에게 사전에 정보를 제공합니다.

거래 플랫폼은 시장의 공정성을 유지하고 투자자 이익을 보호하기 위해 임의의 모든 토큰 거래를 중단하거나 정지할 권리를 가지며, 모든 미처리 및 미청산(미실행) 주문 지시를 취소하거나 특정 유형의 주문 지시(예: 제한 주문)로 제한할 수 있습니다. 거래 플랫폼은 이러한 "정지, 중단, 종료" 등의 행동의 지속 시간을 결정할 권리를 가지며, 기관 회원에게 통지합니다. 시스템은 거래 중지 토큰에 대한 모든 주문을 거부합니다.

새로운 토큰 상장 규칙은 전통적인 암호화폐 플랫폼과 크게 다릅니다:

거래 플랫폼이 새로운 토큰 거래를 상장할 경우, 거래 플랫폼은 새로운 토큰에 대한 모든 주문을 중단하고 해당 토큰의 가격 제시 기간을 시작합니다. 거래 플랫폼은 가격 제시 기간의 길이를 결정합니다. 가격 제시 기간 동안 회원은 시스템에 주문을 제출할 수 있지만, 이러한 주문은 실행되지 않습니다.

가격 제시 기간이 끝난 후, 거래 플랫폼은 제한 주문 거래 기간을 시작하며, 이 기간 동안 시스템은 제한 주문만을 수락합니다. 거래 플랫폼은 현재가 주문 거래 기간의 길이를 결정합니다. 현재가 주문 기간 동안 제출된 토큰 제한 주문은 통과할 수 있지만, 일반적인 토큰 시장 주문은 시스템에 의해 거부됩니다.

제한 주문 기간이 끝난 후, 거래 플랫폼은 공식 거래 기간으로 전환하며, 시스템을 열어 거래를 진행하고 모든 조건을 충족하는 주문은 시스템에 의해 수락됩니다.

이 시스템은 권한이 있는 회원이 주문을 입력하고 실행할 수 있도록 제공됩니다. EDX Markets를 통해 선별된 모든 회원은 공정하고 투명하며 공평하고 비차별적인 방식으로 이 시스템을 사용할 수 있습니다.

다른 거래 플랫폼과 비교할 때, EDX는 토큰 거래에 매우 신중하며, 절차가 많아 최대한 "비규제" 대열에 들어가지 않도록 하고 있습니다.

3. 개인 투자자에게 직접 서비스 제공하지 않음

Coinbase와 Binance의 선례를 고려하여, EDX Markets는 규제와의 충돌을 피하기 위해 개인 투자자에게 직접 서비스를 제공하지 않습니다. 대신 EDX는 소매 중개업체를 통해 주문 라우팅 서비스를 제공하여 개인 투자자의 매매 주문을 이 거래 플랫폼으로 전송합니다.

간단히 말해, EDX Markets는 비관리형 거래 플랫폼으로, 고객의 디지털 자산을 직접 처리하거나 개인 투자자에게 직접 서비스를 제공하지 않습니다. 대신 API 기반의 거래 접근을 제공하며, 전통적인 프론트엔드 사용자 인터페이스는 제공하지 않습니다. 또한 EDX Markets는 고객 자금을 직접 관리하지 않으며, 제3자 은행 및 전문 관리 서비스를 통해 고객 자금을 관리합니다. 자금의 이동은 EDX Markets를 "거치지" 않고 관련 서비스 제공자 간에 완료됩니다.

이는 전통적인 주식 시장의 운영 방식과 유사하며, 투자자는 뉴욕 증권 거래소나 나스닥에 직접 들어가지 않고 Fidelity 및 Charles Schwab과 같은 중개업체를 통해 주문을 제출합니다.

4. 시장 조성은 제3자여야 함

미국 증권 거래 위원회 SEC는 세계 최대 암호화폐 거래소인 Binance에 대해 13건의 혐의를 제기했으며, 그 중 하나는 "이해 충돌"입니다. 그 근거는 Binance CEO인 자오창펑의 거래 회사가 "해당 플랫폼의 거래량을 인위적으로 증가시키고 거래를 조작했다"는 것입니다.

대부분의 전통 금융 시장에서 거래소는 일반적으로 가장 경쟁력 있는 투명한 가격으로 매도자와 매수자를 중개하며, 시장 조성 작업은 일반적으로 독립적인 민간 회사가 운영하므로 "이해 충돌"이 발생하지 않습니다.

이러한 내부 시장 조성 모델은 중앙 집중식 거래소에서 일반적인 운영 방식이지만, 분명히 이 모델은 SEC가 생각하는 이상적인 규제 조건을 충족하지 않으며, 이는 SEC가 암호화폐 산업 거래소에 대한 고소를 제기할 때 나열한 증거 중 하나입니다.

미국 증권 거래 위원회 의장 Gary Gensler에 따르면, "이 스스로를 거래소라고 주장하는 암호화폐 거래 플랫폼은 여러 기능을 혼합하고 있으며, 전통 금융 분야에서는 뉴욕 증권 거래소가 헤지 펀드와 시장 조성을 운영하는 것을 보지 못했습니다." 즉, 그는 현재의 암호화폐 거래소가 거래, 시장 조성 및 관리 기능을 통합한 모델을 인정하지 않습니다.

《금융 타임스》는 익명의 소식통의 보도를 인용하여 Crypto.com이 항상 자체 시장 조성 팀을 보유하고 있으며 직원들이 내부 시장 조성자의 존재를 외부에 알리는 것을 금지했다고 보도했습니다. 우연히도, SEC가 Binance에 대한 소송을 제기한 직후 Crypto.com은 미국을 대상으로 하는 기관 거래 서비스를 종료했습니다.

이번에 EDX Markets가 구축한 이러한 새로운 규제 준수 거래 플랫폼은 시장 조성과 관리를 분리하려는 것으로 보이며, EDX는 순수한 거래 플랫폼으로 존재하고 제3자 은행과 암호화폐 관리자를 도입하여 이해 충돌을 최소화하고 자산 남용을 방지하고 있습니다.

주목할 점은 EDX Markets를 지원하는 재단 중 두 곳(Citadel과 Virtu)이 본래 월스트리트의 전문 시장 조성업체라는 점입니다. 따라서 EDX Markets의 미래 시장 조성 서비스는 Citadel과 Virtu라는 두 개의 월스트리트 주요 시장 조성업체가 제공할 가능성이 있습니다.

5. 전통 금융 기관의 강력한 지원

마찬가지로 EDX의 배후 지원자들은 월스트리트의 전통 금융 거물들로, 이는 이 플랫폼이 많은 주목을 받는 이유 중 하나입니다. 이 기관의 배후 지원자들은 Charles Schwab, Citadel Securities, Fidelity Investments, Sequoia Capital, Paradigm 등이 있습니다.

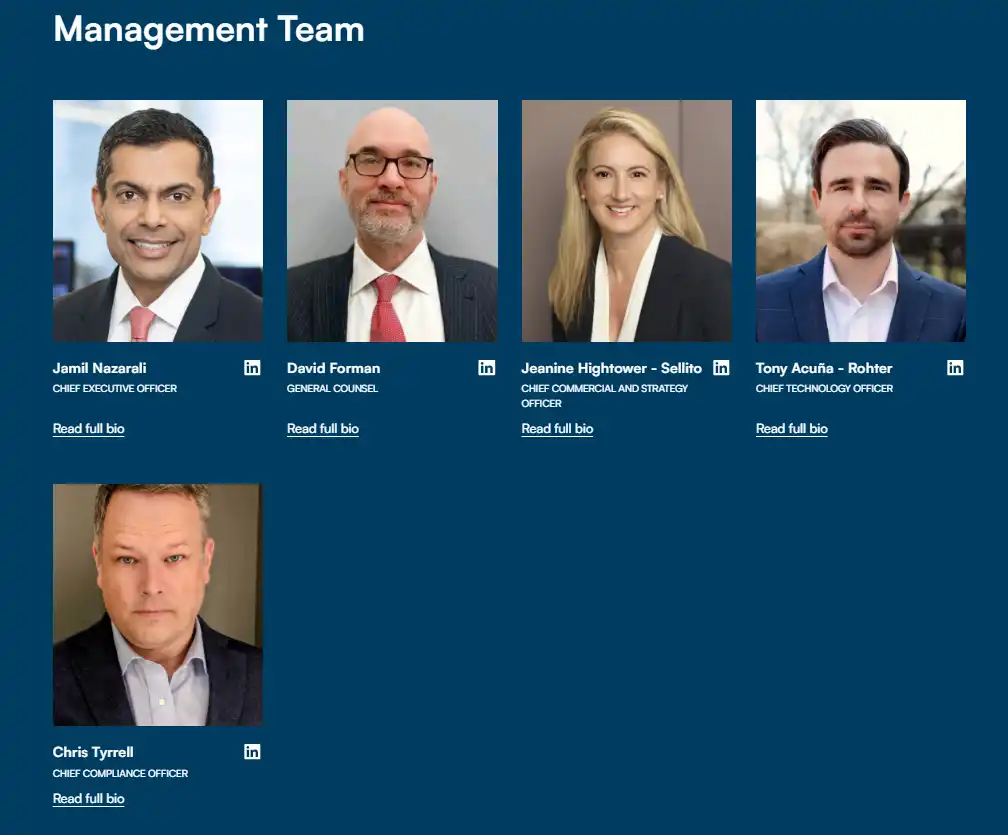

EDX Markets는 각종 금융 기관의 전 고위 임원들이 모인 화려한 창립 팀을 보유하고 있습니다. EDX Markets의 창립자 Jamil Nazarali는 EDX에 합류하기 전 Citadel Securities에서 글로벌 비즈니스 개발 책임자로 오랜 기간 근무했습니다. EDX Markets의 CTO Tony Acua-Rohter는 ErisX의 기술 이사로 재직했습니다. 총 법률 고문은 David Forman이 맡고 있으며, 그는 이전에 Fidelity Brokerage Services의 수석 법률 고문 및 Fidelity Digital Assets의 총 법률 고문으로 재직했습니다.