USDC의 공포가 가시고, 데이터가 당신에게 도대체 무슨 일이 일어났는지 알려줍니다

저자:Kaiko

편집:Peng SUN,Foresight News

3월 11일, 실리콘밸리은행이 파산한 몇 시간 후, 스테이블코인 USDC 발행사 Circle은 330억 달러의 준비금이 실리콘밸리은행에 보관되어 있다고 발표하여 시장의 공황을 일으켰고, 중앙화 및 탈중앙화 시장 모두 대규모 혼란에 빠졌다. 13일 오전, Circle CEO Jeremy Allaire는 USDC 준비금이 100% 안전하다고 발표했으며, 연준 등 기관들도 예금자들이 실리콘밸리은행 내 모든 현금을 인출할 수 있다고 밝혔고, 시장의 공황 감정은 점차 사라졌다.

마치 또 한 번 롤러코스터를 탄 듯, 암호화폐 시장은 하룻밤 사이에 극단적인 공황에 빠졌다가 다시 정상으로 회복되었다. 그렇다면 USDC에 도대체 무슨 일이 일어난 것일까? 무엇이 USDC의 탈피를 초래했으며, 어떤 연쇄적인 영향을 미쳤고, 위기 기간 동안 암호화폐 시장의 유동성 상황은 어땠으며, 시장은 어떻게 회복되었을까? 이 글에서는 이번 USDC 위기를 되짚어보며, 데이터를 통해 당시 도대체 무슨 일이 있었는지 알려준다.

1. 대규모 시장 혼란을 초래한 USDC 탈피

(1) CEX의 거대한 영향

USDC는 주로 DeFi 생태계에서 사용되기 때문에 CEX에서의 유동성은 상대적으로 낮다. 지난주까지 USDC는 CEX 총 거래량의 0.5%도 차지하지 않았다. 그러나 CEX는 지난 주말의 시장 혼란을 촉발하는 데 큰 영향을 미쳤다.

이는 거래자들이 알 수 없는 상황에서 오직 한 가지 생각만 하게 만들었기 때문이다: 자신이 보유한 USDC를 어디서 청산할 수 있을까.

오늘날 CEX에서는 8개의 USDC-USD 활성 거래 쌍만 존재하며, 이들은 USDC를 달러로 교환하는 실시간 환율로 기능한다. 지난 주말, Circle과 Coinbase가 USDC와 달러 간의 전환을 중단한 상황에서, 이 거래 쌍들은 유일한 출금 경로였다.

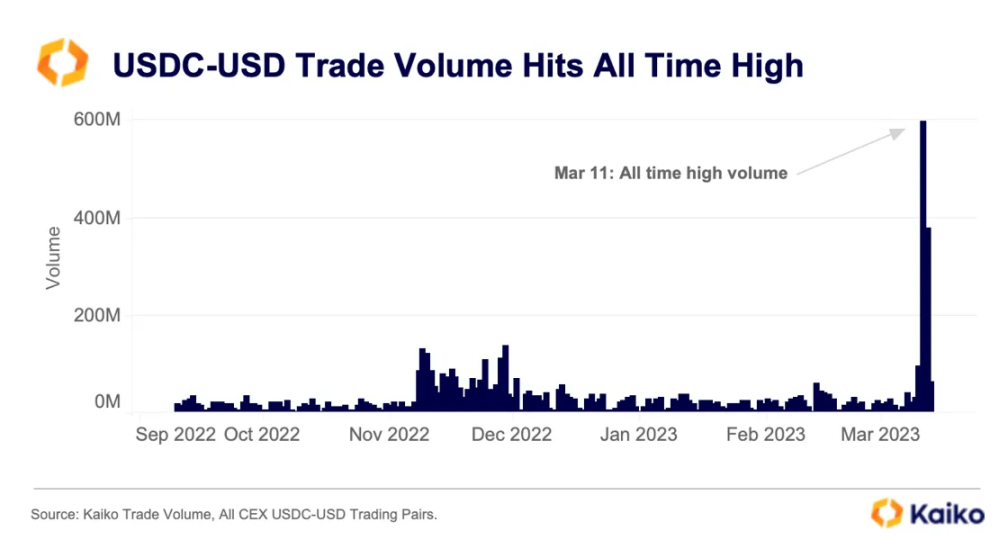

하지만 문제는 이 USD 거래 쌍의 유동성이 상대적으로 좋지 않다는 것이다: 3월 첫 주, 일일 평균 거래량은 2000만에서 4000만 달러에 불과했다. 지난 주 토요일, 이들 통화 쌍의 거래량은 역사적인 최고치인 6억 달러에 도달했으며, 그 중 Kraken이 가장 많은 유동성을 제공하는 USDC-USD 거래 쌍이었다.

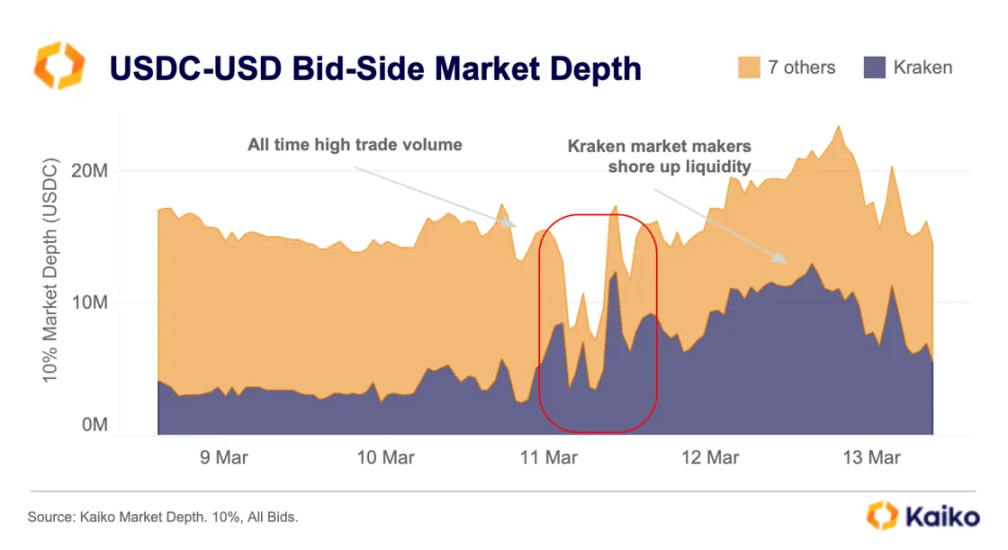

결국, 주문서가 대량의 매도 주문을 지원하지 못해 USDC 환율이 폭락했다. USDC 탈피 전, USDC-USD 주문서에는 2000만 달러도 안 되는 매수 호가만 있었고, 이는 수억 개의 매도 주문량을 지원할 수 없었다.

USDC-USD 거래 쌍에서 전례 없는 거래량이 발생했지만, 대부분의 암호화폐 시장 활동은 실제로 달러를 통해 이루어지지 않았다. 대부분의 거래자들은 USDC의 직접적인 달러 전환을 제공하지 않는 해외 거래소를 이용했으며, USDC-USDT 거래 쌍을 제공했다. 여기서 문제는 세계 최대 거래소인 Binance가 지난해 9월에 모든 USDC 거래 쌍을 상장 폐지했다는 것이다.

토요일 정오까지, Binance는 마침내 USDC-USDT 거래 쌍을 재상장했지만, 그때는 USDC가 유동성이 낮은 CEX에서 대폭 할인된 가격으로 거래되고 있었다. 그 후 얼마 지나지 않아, USDC-USDT 거래 쌍의 거래량은 990억 달러에 달하며 역사적인 최고치를 기록했으며, 거래자들은 탈피 가격으로 USDC를 번갈아 매도하거나 매수했다.

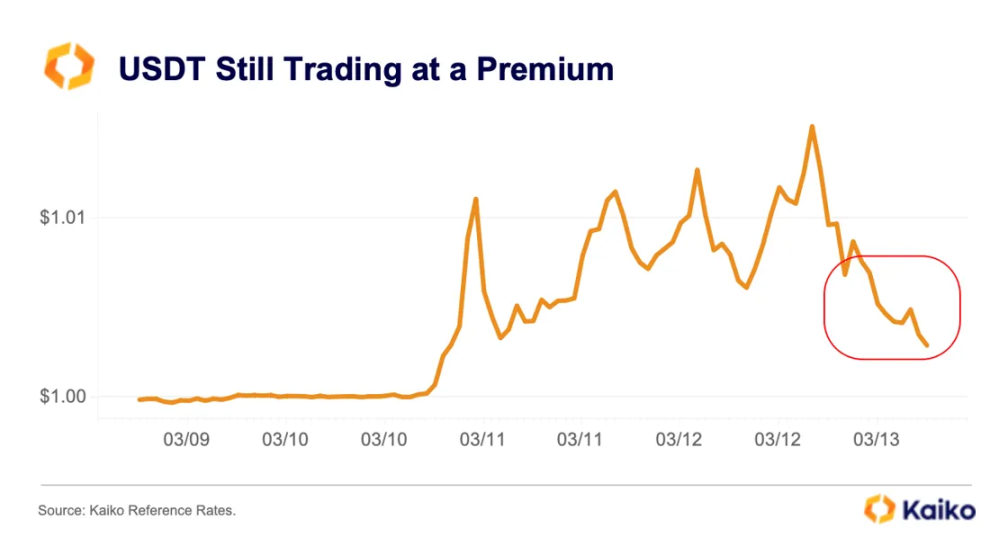

전반적으로 매도 주문이 매수 주문보다 많아 Tether의 달러 및 USDC 거래 프리미엄이 매우 높아졌다.

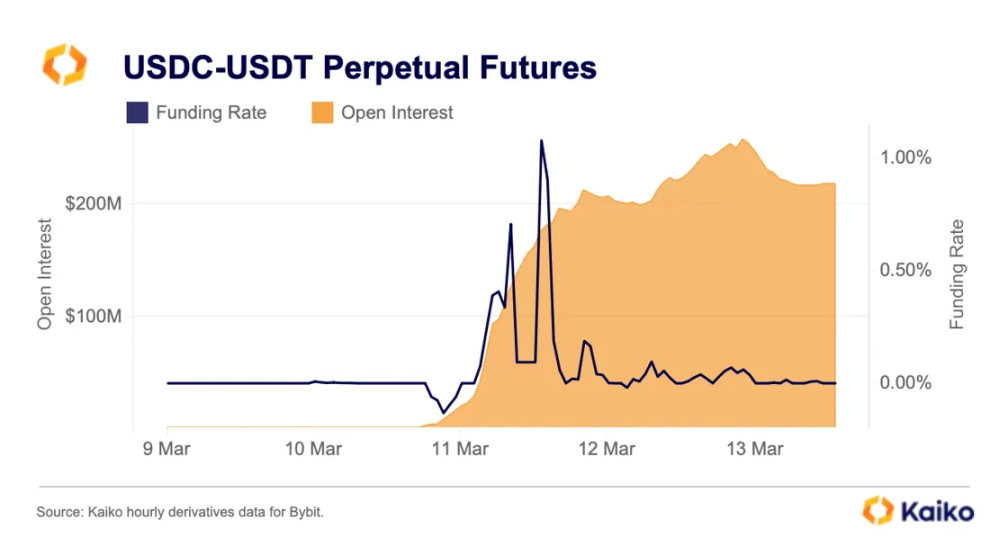

Binance가 대량의 USDC 거래 쌍을 재상장함에 따라, 파생상품 거래소들도 이러한 변동성을 이용하려고 했다. 이번 주 주말까지 거래자들은 거래 활동이 적은 Bybit에서만 거래할 수 있었다. 지난 주말, 미결제 약정은 2.56억 달러로 역사적인 최고치에 도달했다. 자금 금리는 여전히 -0.13%에서 1.08% 사이에서 변동하고 있으며, 거래자들은 동시에 매도와 매수를 하고 있지만, 13일 오전까지 정상 수준으로 회복되었다.

다른 몇몇 파생상품 거래소들도 주말 동안 USDC 영구 계약을 출시했으며, 그 레버리지는 Bitmex의 10배, OKX의 20배, Binance의 30배에 이른다.

그렇다면 이러한 거래소들이 USDC를 자주 사용하지 않는다면, 왜 CEX에서의 거래 활동이 더 넓은 시장의 동요 속에서 이렇게 큰 영향을 미쳤을까? 가장 직접적인 이유는 스테이블코인의 DeFi 가격 피드가 실제 달러 환율을 제공할 수 없기 때문이다. 왜냐하면 DEX에서 법정 통화를 거래할 수 없기 때문이다. 그래서 많은 프로토콜이 청산 수준을 결정하기 위해 탈중앙화 가격 오라클을 사용하며, 데이터는 대개 CEX에서 직접 가져온다.

또한 CoinGecko, Coinmarketcap 등 웹사이트가 가격 피드를 계산하는 방식도 이러한 현상에 기여한다. 이들은 대체로 중앙화된 시장에 의존한다. 주목할 점은 Curve가 가장 유동성이 좋은 시장 중 하나임에도 불구하고 CoinGecko나 CMC의 USDC 시장 페이지에 나열되지 않았다는 것이다.

전반적으로 유동성이 낮은 중앙화 현물 시장, 여러 USDC 파생상품 계약의 출현, 그리고 빠르게 퍼지는 암호화폐 가격 및 환율 웹사이트 스크린샷이 탈피 사건을 악화시켰다. 마치 은행의 인출 사태처럼, 서사가 현실이 되었고, DeFi 생태계를 잠식했다.

(2) DeFi가 USDC 탈피의 주요 충격을 받다

DeFi는 실제로 USDC 위에 구축되어 있다. 이 스테이블코인은 대출 프로토콜에 필수적인 안정성을 제공하며, 탈중앙화 스테이블코인(예: DAI) 준비금의 상당 부분을 차지한다. 많은 DeFi 프로토콜은 USDC가 절대 탈피하지 않을 것이라는 가정 하에 구축되었다.

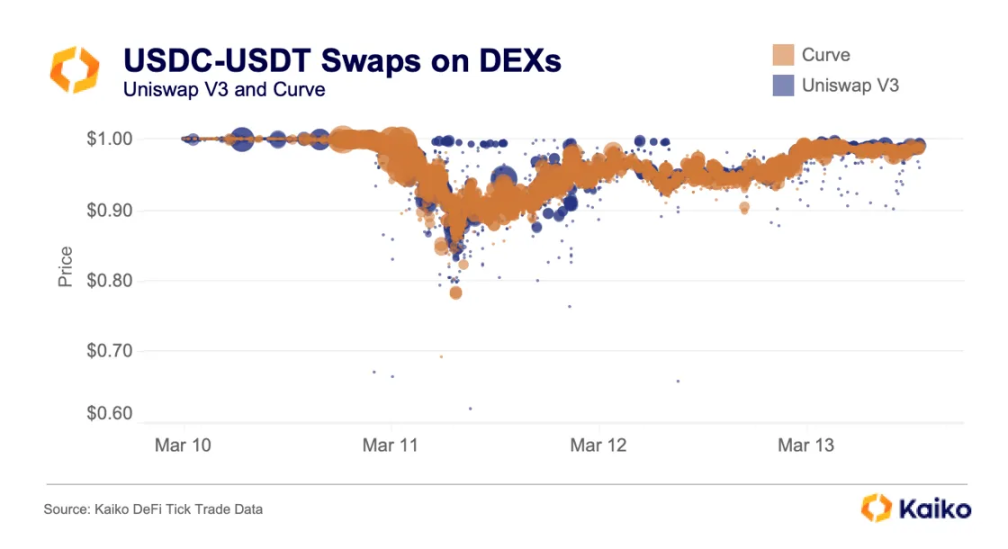

지난 주말, Uniswap과 Curve는 거래자들이 USDC를 ETH 또는 USDT와 같은 스테이블코인으로 교환하면서 역사적인 거래량을 기록했다. 3월 10일 이후, Curve와 Uniswap V3에서의 USDC-USDT 거래량은 거의 동일하며, 각각 59.1억 달러와 59.6억 달러에 달했다. Uniswap V3에서 USDC-USDT 환율은 0.6188:1의 저점에 도달했으며, Curve에서는 0.6911:1에 도달했다.

USDC 교환 열풍은 Curve 3pool을 심각하게 불균형하게 만들었으며, USDT의 풀 내 비율은 약 2%의 저점에 도달했다. 3월 13일, 3pool의 총 가치는 4억 달러도 안 되었으며, 그 중 거의 95%가 USDC와 DAI로 다시 한 번 시장의 USDT에 대한 강한 수요를 반영했다.

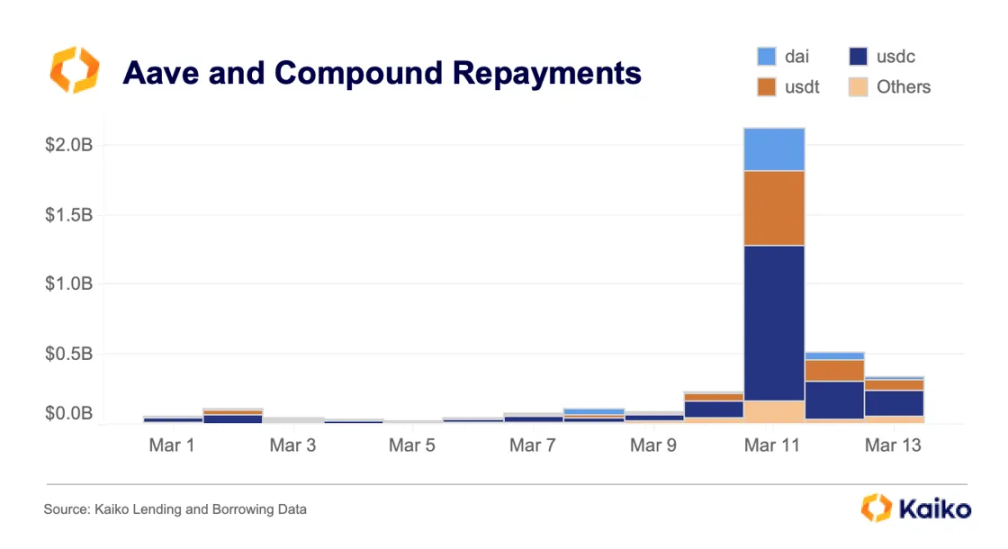

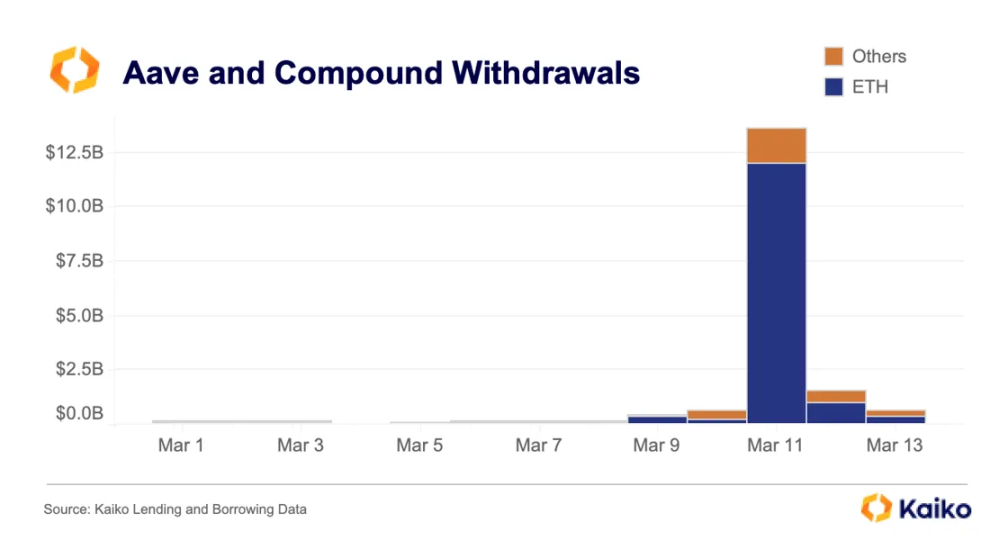

대출 풀도 영향을 받았다. 3월 11일, Aave와 Compound는 20억 달러 이상의 상환을 받았으며, 그 대부분이 USDC였다. 이는 차입자가 탈피로 인해 저렴한 가격으로 대출을 상환할 수 있었기 때문이다.

Compound에서 4억 달러를 인출하고, Aave에서 131억 달러를 인출했으며, 그 중 119억 달러는 ETH였다. 주목할 점은 이것이 TVL이 131억 달러 감소했다는 것을 의미하지는 않는다; 그날 Aave에는 136억 달러의 예치금이 있었으며, 로봇이 해당 프로토콜에서 특히 활발하게 활동했다.

전반적으로 DeFi 시장은 이틀 동안 엄청난 가격 불일치를 경험했으며, 전체 생태계에서 수많은 차익 거래 기회를 창출하고 USDC의 중요성을 부각시켰다.

2. 시장 유동성 상황

이제 시야를 넓혀 이들 은행의 파산이 시장에 얼마나 큰 충격을 주었는지 살펴보자.

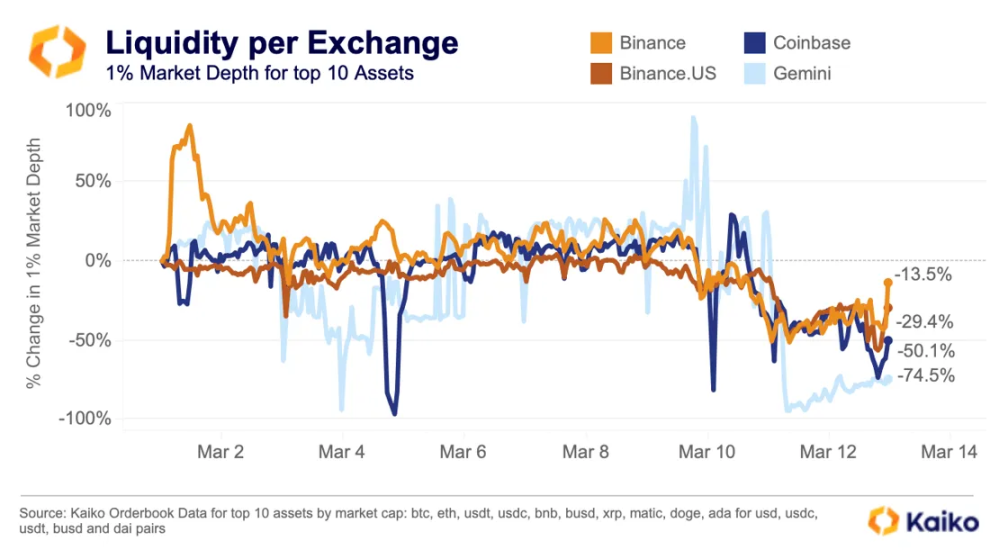

달러 결제 경로의 중단은 미국의 시장 조성자들이 거래소에서 유동성을 철수하고, 암호화폐 시장에서 유동성을 안전하게 회복할 수 있는 방법을 결정하고 있음을 의미한다.

따라서 미국 거래소는 유동성 측면에서 가장 큰 타격을 받았으며, Gemini의 시장 깊이는 3월에 74% 감소했고, Coinbase는 50%, Binance.US는 29% 감소했다. 반면, 더 많은 글로벌 시장 위험 노출 덕분에, 이번 달 현재까지 Binance의 유동성은 단 13% 감소했다.

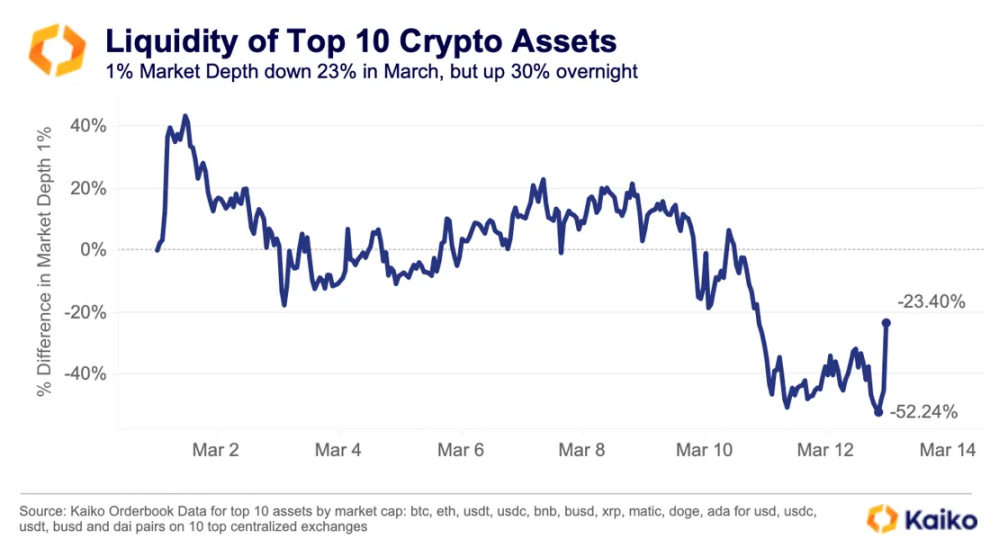

유동성이 전반적으로 감소할 때, 우리는 가격의 극심한 변동성을 볼 수 있으며, 유동성 부족은 구제 소식에 대한 반응에 분명히 영향을 미쳤다. 시가총액 상위 10개 암호자산 중, 3월 현재 실리콘밸리은행 예금자가 보상을 받을 것이라는 소식이 전해지기 전, 암호화폐 시장의 유동성은 52% 감소하여 그 뒤따르는 가격 변동성을 악화시켰다.

그러나 가격 효과가 거래소 USD 유동성의 회복을 촉진함에 따라, 시장 깊이는 하룻밤 사이에 1.25억 달러 이상 증가했으며, 비율은 30%에 달했다.

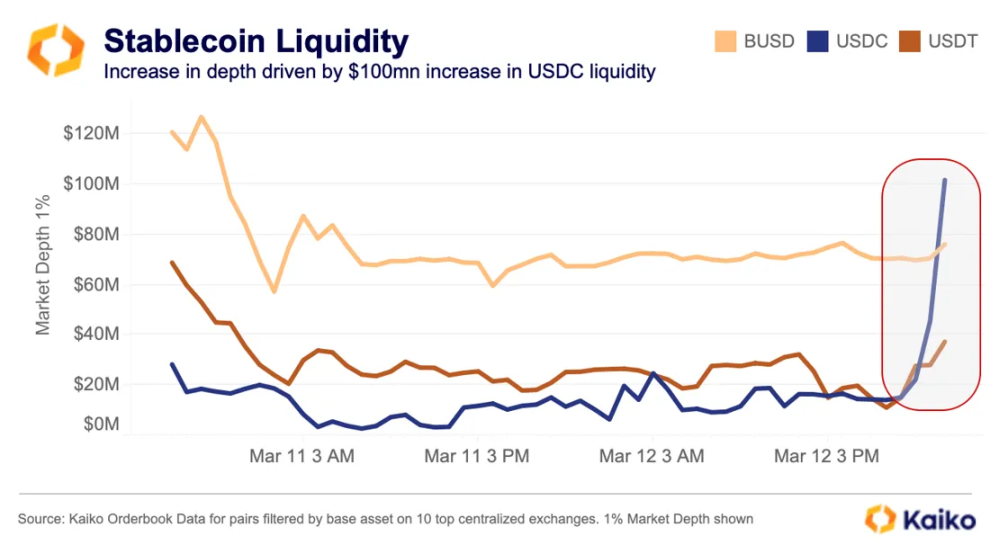

가격이 거래소 USD 유동성 데이터에 영향을 미치지만, 거래 쌍 수준의 유동성을 자세히 살펴보면, 상당 부분의 증가가 실제로 USDC 유동성의 회복에서 비롯된 것을 알 수 있다. 분명히 Circle은 월요일 오전에 실리콘밸리은행에서 330억 달러를 회수할 것이며, USDC는 다시 기준 환율에 가까워질 것이고, 시장 조성자들은 USDC에 대한 유동성을 다시 제공하기를 기꺼이 할 것이다.

USDC를 기초 자산으로 하여, 하룻밤 사이에 제공된 추가 유동성은 1억 달러를 초과하며, 그 중 6000만 달러 이상이 Binance에서 재상장된 USDC-USDT 거래 쌍에 속하고, Kraken의 USDC-USD 거래 쌍에도 2000만 달러의 유동성이 주입되었다.

3. 불황 반전: 바이낸스 산업 회복 기금

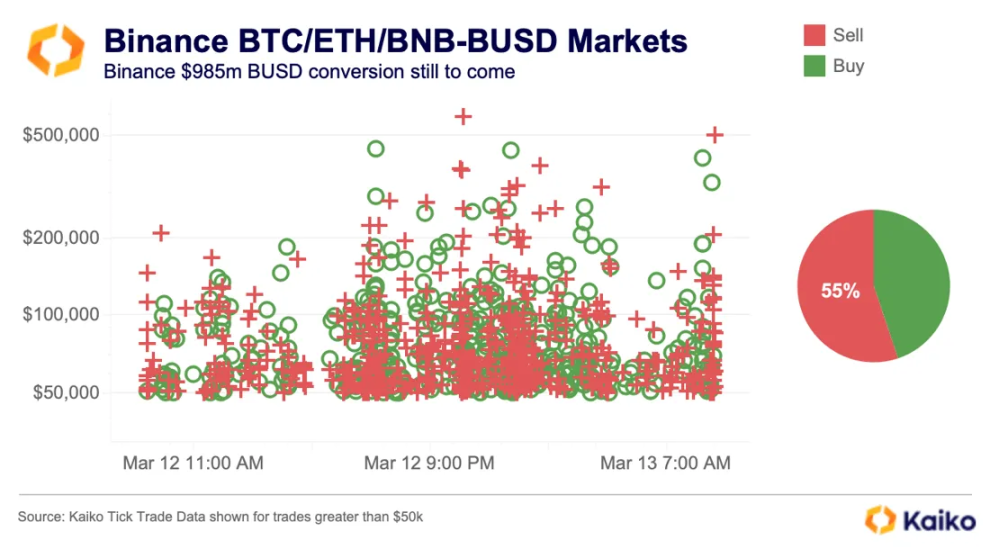

동시에, 바이낸스는 10억 달러 산업 회복 기금의 잔여 자산을 BUSD에서 BTC, ETH 및 BNB로 교환할 것이라고 발표했다. 이 발표는 스테이블코인 변동성 이후에 이루어졌으며, BUSD는 2.5억 달러의 준비금이 폐쇄된 Signature Bank에 보관되어 있어 영향을 받았다. 미국 정부 관계자들은 모든 예금자가 보상을 받을 것이라고 밝혔지만, 변동성과 유동성 측면에서 바이낸스는 분명히 BTC, ETH 및 BNB가 더 안전한 단기 선택이라고 판단한 것으로 보인다.

실리콘밸리은행 예금자가 보상을 받을 것이라는 소식이 전해진 후 시장이 반등했지만, BTC, ETH 및 BNB는 더 많은 긍정적인 자금이 유입될 가능성이 있으며, 바이낸스는 아직 BUSD를 위 자산으로 교환하지 않은 것으로 보인다. 우리의 거래 데이터에 따르면, 지난 24시간 동안 거래소 BUSD의 매도 주문은 여전히 매수 주문을 초과하고 있으며, 초과 매수 주문은 없다.

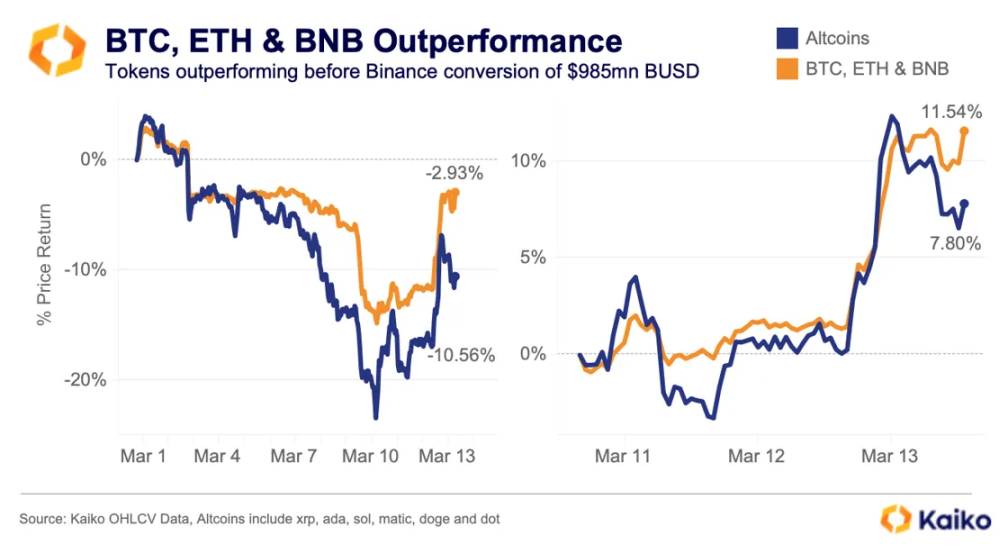

이 교환이 아직 완료되지 않았다는 점을 고려할 때, BTC, ETH 및 BNB는 단기적으로 시장을 초과할 가능성이 있다. 이번 달 이 세 가지 암호화폐는 여러 알트코인 바스켓보다 7.5% 더 나은 성과를 보였으며, 최근 시장 변동성의 영향을 받았음에도 불구하고 단 2.9% 하락했다. 3월 11일 시장이 바닥을 친 이후, 이 세 가지 암호화폐는 11.5% 상승했으며, 알트코인의 수익률은 7.8%에 그쳤다.

4. 결과

Silvergate와 Signature의 파산이 초래한 모든 결과는 아직 알려지지 않았지만, 나는 다음과 같은 몇 가지 잠재적인 결과를 생각해 보았다:

첫째, 시장 유동성에 대한 영향은 광범위할 것이다. Silvergate와 Signature의 폐쇄로 인해 암호화폐 시장 인프라는 후퇴했으며, 암호화폐 산업과 전통적인 은행 시스템의 관계는 더욱 단절되었다.

Silvergate 거래 네트워크(SEN), SigNet과 같은 실시간 결제 네트워크는 야간 및 주말 유동성을 관리하는 데 필수적이다. 이는 OTC 거래, 거래소 간의 차익 거래 및 정상 운영 시간 외의 스테이블코인 현금화 촉진을 포함한다. 이러한 솔루션이 사라지고 임시 대체 솔루션이 없는 상황에서, 법정 통화 입금이 악화될 가능성이 높아지고, 가격 변동을 초래할 수 있다.

연준이 새로 설립된 은행 정기 자금 조달 프로그램(BTFP)을 통해 시장 유동성을 개선했지만, 통화 정책의 불확실성이 증가하여 기관 거래자들의 회피 심리를 더욱 부추길 수 있다. 미국 금리 선물에 따르면, 시장은 연준의 최종 금리에 대한 예상치를 지난주 6% 근처에서 월요일 오전 5% 정도로 낮췄다. CME FedWatch 도구에 따르면, 다음 주 연준 회의에서 50bps 인상에 대한 예상은 며칠 만에 40%에서 0%로 떨어졌다.

전반적으로 암호화폐 산업은 다시 한 번 중대한 시장 위기를 겪었으며, 월요일 오전까지 시장은 비교적 안정된 상태에 있다.