ベンチャーキャピタル市場の一般的な現状:競争が激しく、リターンが特定の分野に集中している

著者:DEZ

編纂:深潮TechFlow

リスクキャピタル業界の現状はどうなっているのでしょうか?リスクキャピタリストに現在の市場についての見解を尋ねると、以下の三つの一致した意見が聞かれるかもしれません:

A)市場は過密である

B)競争は非常に激しい

C)リターンは上位に集中している。

これは興味深く、一貫したコメントであり、特にリスクキャピタリストがスタートアップエコシステムにおいて果たす重要な役割を考慮するとそうです。では、リスクキャピタルは消えつつある資産クラスなのでしょうか?もちろん、そうではありません。しかし、構造的な課題に直面しているのでしょうか?疑いなくそうです。

マクロ的な視点からその理由を探ってみましょう。

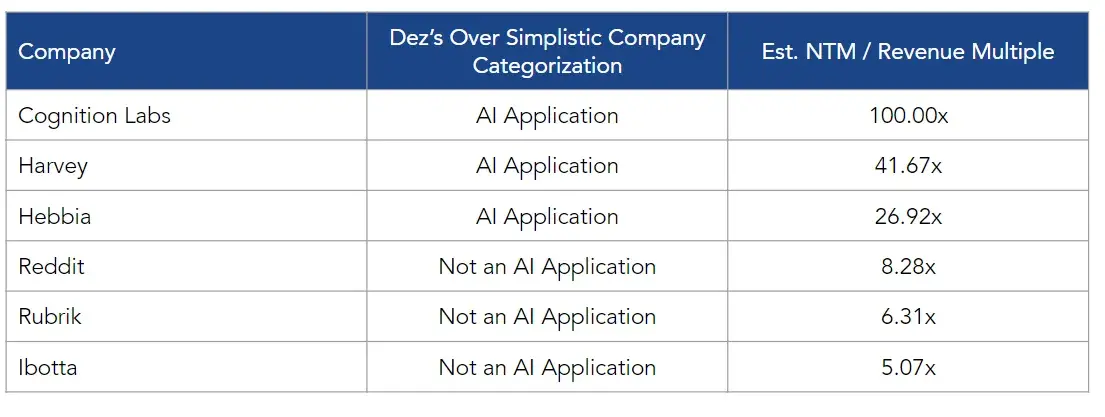

2024年現在、注目を集めるリスクキャピタル支援の企業が三社上場しています:Reddit、Rubrik、Ibottaです。今週初めの時点で、これら三社はそれぞれ約100億ドル、60億ドル、20億ドルの企業価値を持ち、今後12ヶ月で12億ドル、9.22億ドル、4.15億ドルの収益を見込んでいます。

これらの企業はすべて、大規模で資本が豊富であり、数千から数百万の忠実なユーザーを抱えています。これらの企業は「溝」を越え、高効率で運営される上場企業になるために努力しています。これらの数十億ドルの成功事例はリスクキャピタリストの夢であり、私たちのキャリアを大いに向上させることができます。

しかし、長期的にはリターンを生むことがリスクキャピタリストにとって唯一重要なことですが、私たち(業界として)は、私たちの仕事の核心部分である価格設定に関しては、依然として疑念を持つことをためらっています。

過去数週間で、初期のスタートアップ環境は二つのタイプに分化し続けています:AIネイティブ企業とその他のすべての企業です。

AIネイティブ企業は、アプリケーション、推論、最先端/深層技術モデル層に焦点を当てています。これらの企業は、Hebbiaが最近7億ドルの評価で資金調達を行い、Cognition Labsは現在20億ドルの評価を受けており(わずか6ヶ月後に非常に驚くべきことです)、Harveyは15億ドルの評価で資金調達を完了する見込みです。

実際、私たちはこれらの評価が少ない資金調達環境に住んでいるわけではありません。実際には、これらはかなり一般的です。他にも、Glean(20億ドルの評価)、Skild AI(15億ドルの評価)、Applied Intuition(60億ドルの評価)などの企業もこのトレンドを強化しています。私は特にHebbia、Cognition、Harveyの三社をよく知っており、いくつかの利点があります:

彼らは利益を上げている:Hebbiaの収益は1300万ドルで利益を上げており、Cognitionの収益は500万から1000万ドルの間で、Harveyの収益は2000万ドルを超えています。

彼らはブランドと人材密度を構築している:彼らの従業員構成を見てみると、多くのアイビーリーグの卒業生や技術のベテランがいることがわかります。

彼らは有名なブランドクライアントを持っている:PwC、KKR(コールバーグ・クラビス・ロバーツ)、T-Mobile、ブリッジウォーター・アソシエイツ、アメリカ空軍、Centerview Partnersなどです。

彼らはアプリケーションソフトウェアの世代交代を代表している:作業フローではなく、作業成果により多くの焦点を当てています(つまり、私のために作業を完了するのではなく、直接私のために作業を完了する)。

しかし、疑わしいユニコーン評価にもかかわらず、彼らは「溝」の中にしっかりと位置しています。彼らが上場の日まで生き残る保証はありません。この分野の競争は非常に激しいです。彼らが構築した技術は安定する可能性があり、最終顧客に対して十分に明確な投資リターンを提供できないかもしれません。また、上場企業の同業者は収益規模で20倍大きく、市場リーダーとしての地位を確立しており、今後12ヶ月の収益の5倍から8倍の評価を受けていますが、20倍から100倍の将来の収益評価ではありません。

これがリスクキャピタル業界が直面している構造的な課題です:資本は過剰ですが、投資可能な優良資産はほとんどなく、持続不可能な評価の上昇を引き起こし、最終的には株式価値を損なっています。しかし、これらの狂った評価の中には、事後的に見れば相対的に安価に見えるものもあります。今日、実際に真の、持続可能な、世代を超えた企業が構築されていることは確かですが、どの企業がWebvanになり、どの企業がDoordashになるかを明確に識別することはできません。

(訳者注:どの企業が最終的に失敗し、どの企業が大成功を収めるかを予測するのは非常に難しいということです。

Webvan:1999年に設立されたオンライン食料品配送会社で、経営不振や市場需要の過小評価などの理由で2001年に破産しました。Webvanはしばしばスタートアップの失敗の典型例として用いられます。

Doordash:2013年に設立されたオンライン食品配送プラットフォームで、急速に拡大し、2020年に成功裏に上場し、数十億ドルの企業価値を持つ会社となりました。Doordashはスタートアップ成功の典型的な例です。)

Doordashのような企業は、その投資家に多大なリターンをもたらし、これがリスクキャピタルという資産クラスへの新たな関心を呼び起こしました。このサイクルは繰り返され、2040年には新たな投資技術について議論することになるかもしれませんが、それもまた類似の価格の歪みが生じるでしょう。これが現在のリスクキャピタルの現状です。これをさらに明確にするために、リスクキャピタルの現状に関するいくつかのテーマが非常に明確であると考えています:

- 私たちは流動性の低い時期にあり、市場サイクルの底に近づいています。2022年は世界金融危機以来、最もIPOが少なかった年であり、2023年も明確な改善は見られませんでした。

- アプリケーションソフトウェアは常に贈り物を与え続けており、1996年以来、すべてのIPOの8%を占めていますが、リスクキャピタルのサブ業界として成熟しています。これにより、投資可能な市場機会は縮小しています。

- リスクキャピタルはこれまでにないほど競争が激しいです。過去20年間で、リスクキャピタルという資産クラスは4倍以上成長しました。これは「あなたの利益率は私の機会」ということを反映しています。

- ユニークな資産と見なされるものに対して、価格はもはや考慮事項ではありません。100倍の収益倍数が受け入れられ、ますます一般的になっています。

もし私が核心的な主張を簡略化しなければならないとしたら、700万ドルを40億ドルに変えると、競争を引き寄せることが多く、競争は現在のリスクキャピタルの状態を決定づける要因であるということです。価格設定、取引のスピード、取引プロセスの強度、これらすべては競争から生じており、今日のリスクキャピタル分野の競争ダイナミクスは「二つの都市の物語」によって十分に示されています;現在、AIネイティブ企業とその他のすべての企業があります。

今、本当に重要なのは、これがリスクキャピタルの現状であれば、どうするのかということです。私は自分の考えや戦略を実施していますが、今はそれらの考えを保留します。同時に、皆さんが素晴らしい一週間を過ごし、投資がうまくいくことを願っています。

疑問を避けるために、私はこれらの企業と直接話をしていません。これらのデータは、公開記録やプライベートな対話から収集した推定値です。

明確にする必要があるのは、これらが成功の前提条件であるとは言っていませんが、彼らは人材密度を集める強い初期指標です。