Pantera パートナー:Web3 プロジェクトの創設者はどのようにトークン配分を最適化すべきか?

原文标题: トークン配分の最適化 2023

原文作者: ローレン・ステファニアン、パンテラ・キャピタルのパートナー

原文编译: ルフィ、フォーサイトニュース

2年前、私たちは「トークン配分の最適化」という報告書を発表しました。これは、ネットワークトークンの配分について創業者がより良く考える手助けをするための分析報告書です。暗号分野のトレンドは瞬時に変化し、市場の熱意が再燃する中、ますます多くの創業者が自分のトークン配分モデルを策定し、トークンを発行し始めています。本報告書は最新のデータと更新された分析フレームワークを組み合わせており、創業者にとって貴重な参考となるでしょう。

お知らせしておきますが、プロトコルの創業者は通常、資金を調達してプライベート投資家やコミュニティにトークンを発行します。これらのトークンは一般的にガバナンス権を代表し、保有者(内部関係者、プライベート投資家、コミュニティ)が製品、サービス、またはプロトコルの意思決定プロセスに参加することを許可します。プロトコルには通常、固定のトークン供給量があり、チームはトークンを慎重に配分し、受取人のグループを最適化し、ユーザーやパートナーにトークンを配分する必要があります。

2022年の探索では、プライベートプレゼンテーションプラットフォーム、公共メディアの投稿、ブログ、そして2014年まで遡るGithubのREADMEから抽出したデータを利用して、トークン配分の主要なトレンドを探りました。現在、2年後に、私たちはデータセットを改善し、トークン配分の最新トレンドをさらに探求しました。

ご注意ください:本報告書は2024年3月に発表され、公開情報および集約された匿名のプライベートデータポイントを使用しています。本報告書の著者は、これらのトークン配分の正確性を独立して検証していません。

トークン配分の主要トレンド

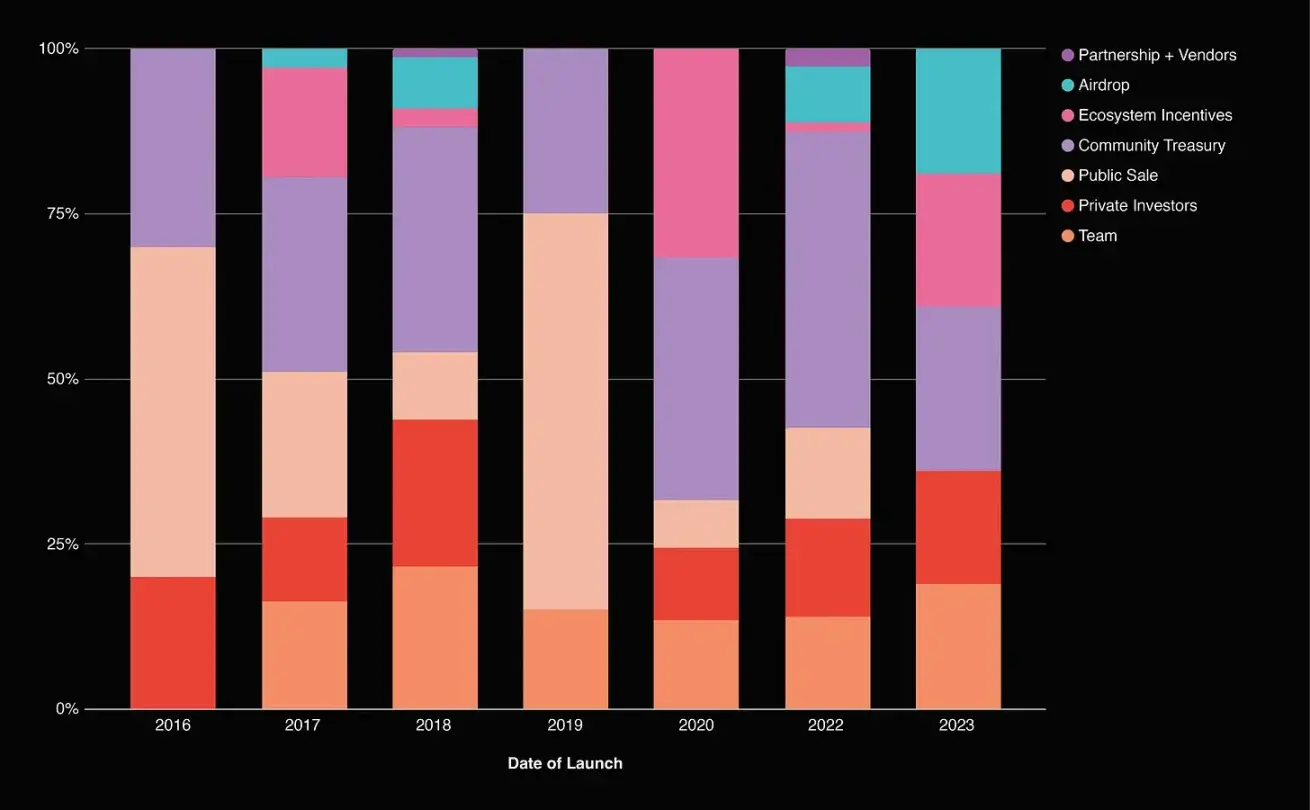

トークン配分は7つの主要な部分に分けられます:

· コアチーム

· プライベート投資家

· コミュニティ財政

· エコシステムインセンティブ

· エアドロップ

· 公開販売

· パートナーおよびサプライヤー

私たちは150以上のプロジェクトとプロトコルのトークン配分をまとめ、分野の明らかなトレンドをより包括的に分析しました。

チーム

これは創業者、過去および未来の従業員、アドバイザーのために予約されたトークン配分です。これらのトークンは通常、最も長いロックアップ期間を持ち、通常は投資家のロックアップ期間と一致します。

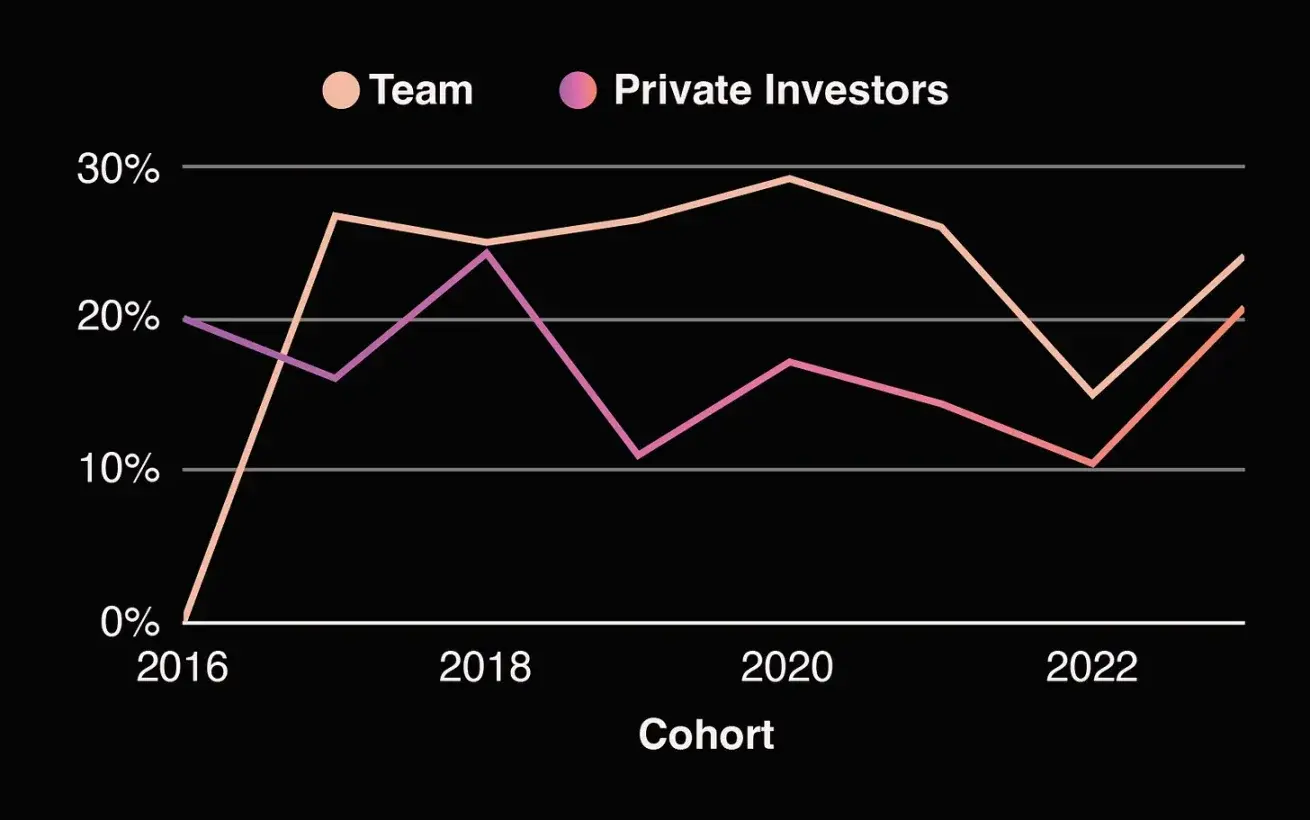

上の図のチーム配分にはコア貢献者、将来の貢献者、アドバイザーが含まれています。コアチームについてより詳細に知りたい場合は、下の図を参照してください。この図はコアチームの配分割合が徐々に増加していることを示しています。

コアチーム配分

チーム配分は、市場サイクルのどの位置にいるかと一定の関連性があるようです。これは驚くべきことではありませんが、注目に値します。暗号通貨の総時価総額が増加すると、チームに配分される資金も増加し、時価総額が縮小すると、チームに配分される資金も減少します。

チーム配分と暗号通貨時価総額の関係、出典:Market Cap

プライベート投資家

これは、将来のトークンまたは株式の権利を購入した資本提供者に配分される割合です。これらの権利は後にトークンに変換されます。これらのトークンにはロックアップ期間の制限があり、通常はコアチームと一致します。

プライベート投資家トークン配分

興味深いことに、私たちは投資家の配分がチームの配分と反比例することを予想していましたが、実際には、過去1年間でこの比率も上昇傾向にありました。現在、この比率は2018年の水準に大体一致しています。

チームとプライベート投資家配分の比較

最初、私はこれが2023年末の大規模な資金調達に関連している可能性があると考えましたが、業界の資金調達データを見ると、これはあまり意味がないことがわかりました。なぜなら、評価額の増加が資金調達額の増加を上回っているからです。

資金調達額の中央値

評価額の中央値

これは、創業者が最近の熊市の終了を待って、彼らがそれほど急を要しない資金を調達したことに関連している可能性があります。

公共投資家

これは一般に向けて販売されるトークン配分です。公開販売のトークンは以前「ICO」と呼ばれ、トークン発行時に販売され、すべて流通します。

予想通り、規制リスクのため、公開販売の割合は徐々に0に近づいています。

公開販売のトークン配分

エアドロップ

公共販売のトークンモデルの消失は、トークンをコミュニティにどのように配布するかという問題を引き起こしました。潜在的な方法の一つはエアドロップです。

エアドロップ配分

財庫

これらのトークンは、将来のガバナンスを通じて配分されるために保留されます。財庫トークンは通常、プロジェクトの「リザーブプール」と見なされ、投票提案を通じて異なる利害関係者に配分されます。

財庫の配分は時間とともに変動し、2022年にピークに達しました。その後は減少傾向にあり、他のカテゴリーの増加により財庫配分が減少する可能性があります。

エコシステムインセンティブ

これらのトークンは、立ち上げ時に成長計画のために指定され、ユーザーが事前に指定されたトークンプールから利益を得ることを許可します。インセンティブは公開販売の代替手段となっており、成長計画や流動性マイニングが含まれます。

エコシステムインセンティブの配分割合は減少していますが、エアドロップの割合が急速に増加していることを考えると、多くの創業者はインセンティブをより大きなカテゴリーと見なしている可能性が高く、この減少はエアドロップの大幅な増加と密接に関連していると考えられます。

エコシステムインセンティブ配分

パートナーおよびサプライヤー

これらのトークンは、法律、賃貸、第三者マーケティングなどの費用を支払うための資金プールを含みます。減少の理由は、これらの費用が分類されず、財庫と混同されているだけかもしれません。

プロジェクトタイプ別のトークン分布

各タイプのプロジェクトには独自の配分パターンがあります。

以下は各タイプのプロジェクトの具体的なパフォーマンスです。これらはパンデミック後の平均レベルであることに注意してください。

驚くことではありませんが、DAOはその財庫/財団により多くのトークンを配分する傾向があり、L1はエアドロップと(少なくとも2023年以前は)公開販売を優先します。L2はエコシステム成長インセンティブを優先する傾向があり、これらのインセンティブは後にエアドロップに使用される可能性があります。DAppはコミュニティインセンティブに最も多くの費用をかけていますが、必ずしもエアドロップを通じてではなく、流動性マイニングなどの他の方法を通じて行われます。

ここから、各細分類についてさらに詳しく探っていきます。

DAO

時間の経過とともに、DAOの配分にいくつかの変化が見られました。長年、コミュニティ資金は高水準を維持しており、チーム配分は徐々に減少し、基金配分は増加しています。不幸なことに、2023年以降、平均値を計算するための十分なデータはありません。

DAOのトークン配分明細

2022年「典型的な」DAOトークン配分

DApp

DAppのトークン分布を詳しく見ると、チーム配分は時間の経過とともに緩やかに減少しており(2014年以降に大幅に減少)、投資家配分とエアドロップ配分は増加しています。

DAppのトークン配分明細

インフラストラクチャ: L1とL2

非常に似ているため、以下の図はL1とL2のトークン配分を統合しています。時間の経過とともに、公開販売の配分は減少しています。長年、コミュニティ配分はわずかに変動しており、投資家とチーム配分は2023年に増加しています。2023年のトークン配分の大部分はエアドロップに使用されています。

L1とL2のトークン配分明細

典型的なL1とL2のトークン配分の違いを注意深く観察すると、L2はエコシステム成長プールのために少ない資金を保持し、公開販売とエアドロップにより多くの資金を配分する傾向があります。L2のチームも、配分割合が少ない傾向があります。

典型的なL1トークン配分:2023年のデータが不足しているため、2022年のデータのみ提供

典型的なL2トークン配分:2022年と2023年のデータ

インタビュー

上記のすべての図は、ある期間の歴史的平均値を示しています。今回は、創業者が初期のトークン発行時期における後悔や満足についての逸話データを共有します。

以下は彼らの評価です:

Livepeer

Livepeerは2017年に設立され、DAOガバナンスツールが登場する前のことで、暗号通貨がまだ始まったばかりの頃でした。

「私はトークンの配分方法に全体的に満足しています。最初は私たちが作成したMerklemineというアルゴリズム、分散型、オープンメカニズムを通じて配布され、その後、インフレーションを通じてトークンをネットワーク上のノードオペレーターや他のアクティブな参加者に配布し続けました。これにより、トークンはネットワークを直接支援する人々の手に渡り、すべての人がアクセスできるようになり、何千人ものユーザーがMerkleMineを通じてトークンを受け取る過程でLivepeerを発見しました。

私がどのような変更を加えるかというと、もしDAOベースのガバナンストールが6年前のネットワーク開始時にもっと成熟していて利用可能であったなら、コミュニティガバナンスの財政を実現するためにそれらを利用することが良かったでしょう。これは将来のエコシステムの成長に役立ち、トークンを直接ビデオ開発者やネットワーク報酬を直接受け取らない他の人々に送信できるからです。しかし、その時点では、これらのツールはまだ成熟しておらず、構築するのも非常に複雑だったため、最優先事項ではありませんでした。私たちはトークン配分を集中管理したくなかったので、大企業が管理する財庫を保持しませんでした。」

------ Livepeer創業者 ダグ・ペトカニクス

2018年設立の著名なDApp

「私たちにとって、トークン配分自体は最終的に良い結果をもたらしました。『もしも……だったら』と考えることはほとんどありません。

しかし、もし過去に戻れるなら、次の人々から資金を調達することにもっと重視したいです:1)積極的に量的取引を行える人、2)率直に意見を言える人、3)ガバナンスに積極的に参加する人。

創業者として、私たちが最も成功したことの一つは、過剰なシェアを占有しなかったことです。これにより、ネットワーク内の重要な参加者に報酬を提供する余地ができました。」

------2018年設立の著名なDeFiプロトコルの創業者

「最良」の方法とは?

2022年の報告書が発表された後、平均値が常に最良の水準ではないことが指摘されました。したがって、いくつかの最も注目すべき最近のクロスカテゴリーのトークン発行を逆算することは興味深いでしょう。

トッププロジェクトのトークン発行の逆分析

Layer 2

OP時価総額(2024年3月時点)

Optimismを見てみると、彼らはRPGFのための大規模な基金を持っており、これはプラットフォームへの参加を促す新しい戦略です。基金は通常、投資家やコア貢献者に一定の資金を提供し、エアドロップもその重要な構成要素です。

Optimismトークン配分、出典:https://community.optimism.io/docs/governance/allocations/

Layer 1

CelestiaはLayer 1プロトコルです。彼らは大部分のトークンを投資家に配分し、大部分をエコシステム開発者に配分しています。インセンティブ配分もかなりの割合を占めています。

Celestiaトークン配分、出典:https://docs.celestia.org/learn/staking-governance-supply

DApp

GMX時価総額(データは2024年3月時点)

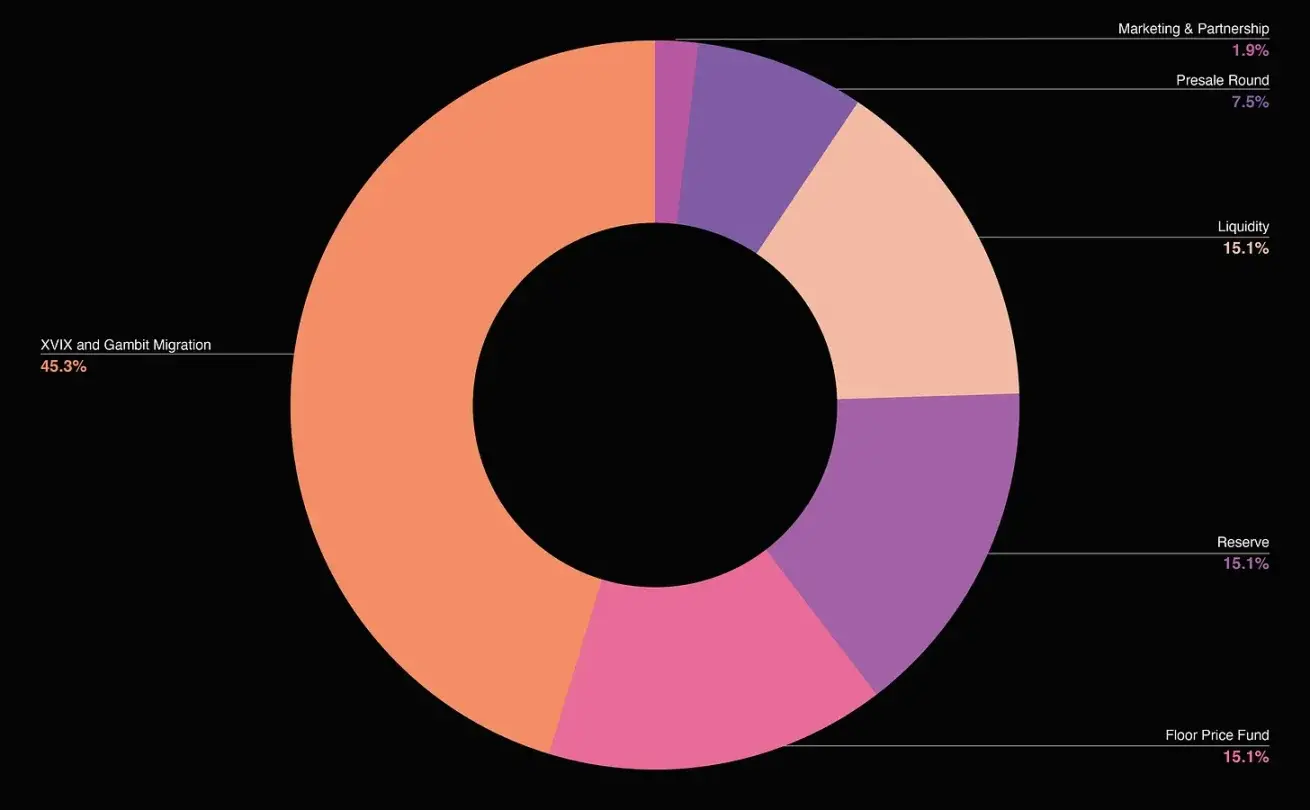

GMXはDeFi DAppとして、そのトークン配分はより複雑であり、その大部分はDAppの長期運営の要件を満たすために使用され、特に製品の正常な運営、つまり流動性準備金などに関連しています。

GMXトークン配分、出典:https://tokenomicsdao.substack.com/p/tokenomics-101-gmx

まとめ

最近のこの牛市の到来に伴い、過去1年間のトークン配分方法に大きな変化がありました。

チーム

· 2023年、各チームが得た配分額の平均は24%です。

· チーム配分は市場のタイミングに関連しており、この牛市ではチームがより大きな影響力を持つでしょう。

· チームと投資家の配分は必ずしも反比例するわけではなく、実際にはこの牛市では両者とも上昇傾向にあります。

プライベート投資家

2023年、プライベート投資家の平均配分割合は20%です。

コミュニティ財政

2023年、コミュニティ財庫の平均配分割合は28%です。

公開販売

2023年、公開販売の割合はほぼゼロです。

エコシステムインセンティブ

2023年、エコシステムインセンティブの平均配分割合は8%です。

エアドロップ

· 2023年、エアドロップの平均配分割合は20%です。

· エアドロップはコミュニティ構築の重要な要素となっており、エアドロップ戦略は重要です。

成功するトークン投放には、コミュニティの保有者やコアチームへの将来のインセンティブに大部分のトークンを配分する必要があります。

牛市では、チームが優位に立ち、ベンチャーキャピタルが参加を競い合います。創業者は前回の熊市で所有権を削減しましたが、現在の所有権の割合は2021年の最後の牛市の水準に戻っています。暗号分野の創業者が解決すべき課題の一つは、インセンティブとコアチームメンバーの初回トークン帰属時の半引退の間でバランスを取ることです。

さらに、エアドロップの人気は指数関数的に増加しており、暗号ユーザーの参加を引き起こしています------良いものも悪いものもあり、時間の経過とともに暗号ユーザーはますます洗練されてきています:ユーザーは単にプロトコル上にウォレットを設定するだけでなく、プロトコルをブリッジし、取引に参加し、プロトコルのGitHubにコードリクエストを提出するなど------これにより、ビルダーはしばしばフラストレーションを感じます。

暗号分野は瞬時に変化しており、私たちは常にマーケティング、エコシステム開発、資金調達、チーム報酬の革新を目にしています。興味深いことに、私たちはプロトコルに参加することでトークンを得る現実を受け入れたようですが、問題は参加時間を延ばし、ユーザーにあなたのプラットフォームの使用に慣れさせる方法です。

エアドロップフレームワークの一つの進化はポイント制度であり、ポイントはインセンティブ活動に使用され、創業チームが完全にコントロールする能力を保持します。これはコミュニティにとって不利かもしれません。なぜなら、これにより創業者はユーザーの参加を促すことができ、トークンを完全に配分することなくインセンティブを与えることができるからです。

RPGFも新興のトピックであり、公共施設を構築するためのインセンティブの一形態であり、エコシステムにツールを提供し、アクセスや構築を容易にします。公共施設は非常に重要なLayer 1およびLayer 2ですが、通常はベンチャーキャピタルの支援を受けていません。RPGFはこれらの公共施設の構築を促進し、エコシステム全体を強化するために使用され、エコシステム成長に分類されます。これまでに、1000以上の実体に3億ドル以上の資金が配分されています。