WealthBee マクロ月報:米国株式市場は「下落」、暗号市場は「逆境に立ち向かう」

著者:WealthBee、R3PO

6月中旬、アメリカの株式市場は調整に入り、「小牛市」は一時的に停止し、世界中の多くの株価指数は6月に反転の兆しを見せ、「上昇過熱」は「初期の冷却」を迎える可能性があります。それとは対照的に、今月の暗号通貨市場は「平穏ではない」ものの、暗号資産の価格は上昇トレンドを示し、新たな暗号牛市が到来しているのでしょうか?

まずはマクロ経済について話しましょう。今月最大のマクロニュースは、アメリカ連邦準備制度が利上げを一時停止したことです。これは間違いなく、世界の資本市場にとって一息つく機会を提供しました。アメリカ時間の6月14日、連邦準備制度は現在の5%から5.25%のフェデラルファンド金利目標範囲を維持することを発表し、市場の予想通りとなりました。2022年3月にこの利上げサイクルを開始して以来、連邦準備制度は10回連続で利上げを行い、累計利上げ幅は500ベーシスポイントに達しました。これは1980年代以来最も急激な利上げペースであり、「攻撃的」と言えます。アメリカは利上げを一時的に「停止」しましたが、パウエルはこれが連邦準備制度の利上げサイクルの完全な終了を意味するものではないと述べ、さらなる利上げを支持し、短期的には利下げはないと考えています。

アメリカが攻撃的な利上げの後に一時停止を選んだ理由は、まずアメリカの利上げが「初めて効果を示し始めた」からです。アメリカは今週、5月のCPI指数を発表し、前年比4%上昇しました。これは11回連続で増速が低下し、2021年3月以来の新低水準であり、市場の予想である4.1%を下回り、インフレ圧力が明らかに抑制されています。同時に、アメリカの5月のPPI増速は1.1%で、こちらも予想を下回り、産業分野でのインフレ圧力が緩和されていることを示しています。次に、アメリカは攻撃的な利上げの後、金融システムが巨大な圧力に直面しています。世界大型企業連合の報告によれば、5月の消費者信頼感指数は低下し、消費者の現在の雇用状況に対する評価が「深刻な悪化」を示しています。

市場が攻撃的な利上げ停止の喜びに浸っている中、6月22日、パウエルは再びタカ派的な発言をし、利上げに言及しました。その後、アメリカ株式市場やアジア太平洋の多くの株価指数は下落しました。しかし、株式市場の下落はすべてパウエルの発言によるものではなく、株式市場の短期的な上昇幅が過剰であったことも大きな要因です。

今年に入ってから、アメリカ株式市場はAIの波に乗り、テクノロジー株がアメリカ株式市場を牛市に導いています。NVIDIAの時価総額は1兆ドルを突破し、Adobe社は今月最高で25%を超える上昇を見せました。6月に入ってから、アメリカのナスダック指数は最高で7.43%、S&P500は最高で6.63%の上昇を記録しました。アジア太平洋市場のパフォーマンスも非常に良好で、特に日経225指数はアジア太平洋地域で最も目立つ指数であり、3月中旬以来連続して上昇し、33年ぶりの高値を記録し、6月の最高上昇幅は9.45%に達しました。

しかし、アメリカ株式市場もアジア太平洋株式市場も、その上昇傾向は調整を迎える可能性が高いです。アメリカの現在の経済基本面は予想を下回っています。アメリカの6月のMarkit製造業PMI初値は46.3で、予想の48.5、前値の48.4を下回り、6ヶ月ぶりの新低水準です。6月のMarkitサービス業PMI初値は54.1で、予想の54、前値の54.9を下回り、5ヶ月ぶりの新低水準です。また、6月のMarkit総合PMIのデータは53で、前値の54.3を下回っています。

欧米経済の低迷により、資本市場はアジア太平洋の新興市場に対して一般的に高い期待を寄せているため、今年に入ってからいくつかのアジア太平洋新興市場国の株式市場の動向も非常に良好です。しかし、ベトナムメディアのVnex Pressによれば、6月23日、ベトナムの急激な経済の低下の兆候が至る所に見られ、ベトナムの輸出は大幅に減少し、工場の生産も縮小しています。ベトナムは東南アジアで第二の経済大国であり、その悪化した経済パフォーマンスは、新興市場国を追い求める資金に冷静さと理性をもたらすかもしれません。

日本の株式市場が上昇している理由は、日本株が欧米市場に比べて「コストパフォーマンス」が高いからです。欧米の先進国株式市場に比べて、日本株は長い間過小評価されてきました。長年の低評価を改善するために、東京証券取引所は2023年3月末に新たな規定を導入しました。「PBRが長期にわたり1倍未満の上場企業に対し、具体的な改善計画を公表することを求める」というものです。これは中国の「中特估」の上昇論理に似ており、市場では「日特估」と呼ばれています。

同時に、バフェットは日本の五大商社に対して連続的に買い増しを行っており、投資の神の影響力が日本の熱い市場にさらなる触媒を加えています。しかし、日本株式市場が持続的に上昇する中で、日本株の欧米株式市場に対する「コストパフォーマンスの優位性」は徐々に減少しています。また、日本株の価格決定権は外国資本に握られており、歴史的に日本株の動向はアメリカ株と強い連動性を持っているため、アメリカ株が弱含む可能性があるとの予想のもとで、日本株のリスクにも注意が必要です。

アメリカの経済基本面がやや予想を下回っているものの、ドルが持続的に上昇しているため、国際資本はドル資産をより好むでしょう。基本面の悪材料が市場に消化された後、国際資本は再びアメリカ株に流入する可能性が高いです。

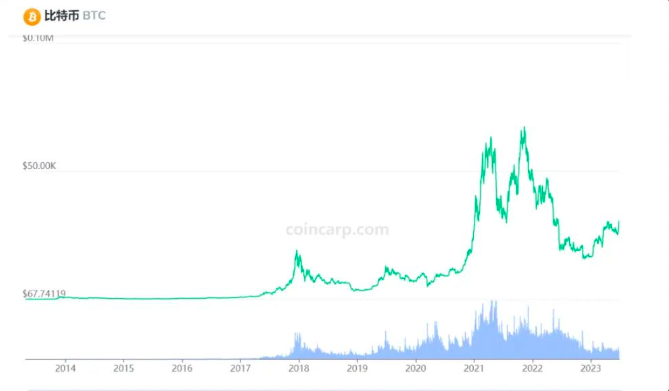

今年に入ってから、ビットコインの価格は最低点から反発し、上昇を続けています。今月20日、ビットコインの価格は1日で10%以上上昇し、21日にはさらに上昇しました。2021年5月以来、ビットコインは暗号通貨市場全体の50%のシェアを再び掌握しています。

6月5日、アメリカのSECがバイナンスを違法証券法で訴えましたが、この件は暗号市場に大きな影響を与えませんでした。ビットコインの価格は6月5日に急落しましたが、6月7日には「失地回復」を果たしました。今日、ビットコインの価格は1年ぶりの新高値を記録しています。多くのメディアは、SECの訴訟は暗号資産分野の規制権を巡るものであると分析していますが、この行動は他の人々からの支持を得ていません。アメリカの裁判官はSECによるバイナンスの資産凍結の要求を拒否しました。

しかし、このような背景の中でも、世界の資産管理巨頭であるブラックロックは6月15日にSECに対してビットコイン現物ETFの申請を続けました。その後の2日間、ビットコインは5%以上急騰しました。ブラックロックの行動は多くの人々を驚かせました。なぜなら、SECは暗号資産に対して常に「好意的ではなかった」からです。ビットコインマガジンのCEOであるデビッド・ベイリーは、資産管理巨頭ブラックロックのBTC ETF(上場投資信託)は、他の企業が何度も失敗した後、すぐにSECの承認を得る可能性があると述べています。

ビットコインがますます多くの人々の資産配置の選択肢となる中、伝統的な金融巨頭もこの分野での価格決定権を求めています。著名なKOLであるオーティズムキャピタルは、ブラックロックがアメリカ証券取引委員会(SEC)の規制圧力の下でETFを発表することを選んだことは、SECが暗号分野の「低レベルの詐欺師」を排除するための一掃作業を行っていることを意味する可能性が高いと考えています。これは、アメリカの伝統的な金融エリートたちが自分たちのルールで再びプラットフォームを構築するための便宜を図ることを目的としています。したがって、ブラックロックの行動は暗号資産にとっては好材料ですが、多くの暗号コミュニティはその行動に対して懐疑的であり、この行動が暗号圏の元々のエコシステムを破壊していると考えています。

しかし、別の視点から考えると、ブラックロックがなぜSECが暗号市場を抑圧している中でビットコイン現物ETFの申請を急いでいるのかということです。WealthBeeは、その大きな理由の一つは、ビットコインが新たな半減期を迎える際に、大きな相場を形成する可能性があるからだと考えています。ブラックロックは明らかにこのチャンスを見逃したくないのでしょう。

ビットコインの歴史を振り返ると、毎回の半減期は壮大なビットコイン牛市をもたらしました:

2012年11月28日------第一次半減期でマイニング報酬が各ブロック25BTCに減少し、市場でのビットコインの価格は12ドルから1217ドルに上昇しました。

2016年7月8日------第二次半減期でマイニング報酬が各ブロック12.5BTCに減少し、半減期時のBTCの時価総額は647ドルで、2017年12月17日には19800ドルに急騰しました。

2020年5月12日------第三次、そして最近の半減期で、マイナーの報酬は6.25BTCに減少しました。この時のBTCの価格は8787ドルで、64507ドルに急騰しました。半減期前の価格と比較して驚異的に635%上昇しました。

4月早々、投資顧問会社モーガンクリークキャピタルマネジメントの創業者兼CEOであるマーク・ユスコは、「暗号資産の盛夏」が到来することを確信していると述べました。前回のビットコインの崩壊以来、ビットコインの価格は昨年11月に最低点15450USDTに達し、現在の価格はほぼ倍増しています。

技術的なグラフの観点から見ると、ビットコインの価格は明確な底打ち信号を示しています。もしブラックロックの申請が成功裏に承認されれば、機関投資家によるビットコインの大規模な買い増しは必然的に価格の上昇をもたらすでしょう。半減期の期待、技術的な底打ち、巨頭の強気の「三重共振」の下で、ビットコインの新たな牛市が本当に近づいているかもしれません。

アメリカ連邦準備制度が今後も利上げを続けるという期待とテクノロジー株がアメリカ株に与える影響が徐々に薄れているものの、ドルが持続的に上昇している大背景の中で、ドル資産は依然として資本の注目を集めるでしょう。暗号市場にとって、SECによるバイナンスへの規制は全体の暗号市場にとって「規範化整治」となり、「証券資産」の範囲をさらに明確にするでしょう。もしビットコインがさらに「非証券」としての資産属性が明言されるなら、ブラックロックの申請が承認されるのは当然のこととなり、暗号市場にとっては明らかに好材料となります。

半減期の大背景の中で、暗号市場のさらなる規範化は新たな牛市の触媒となるかもしれません。暗号プレイヤーの中には、伝統的な金融勢力の介入を期待しない者もいますが、ビットコインを暗号資産と見なすなら、適切な規制はその長期的な繁栄にとって必要条件であることは間違いありません。

牛市の到来は単なる一方的な上昇を意味するものではありません。今後、ビットコインの価格は3万ドル近辺での振動が予想され、下落して洗い出しの動きがあるかもしれません。WealthBeeは、ビットコインの価格動向には明確な底部特性があると考えており、したがって、どのような下落過程も良い買い増しのポイントとなるでしょう。