詳解 XCarnival がどのように NFT 担保貸出市場を打破するか

著者:Waterdrip Capital

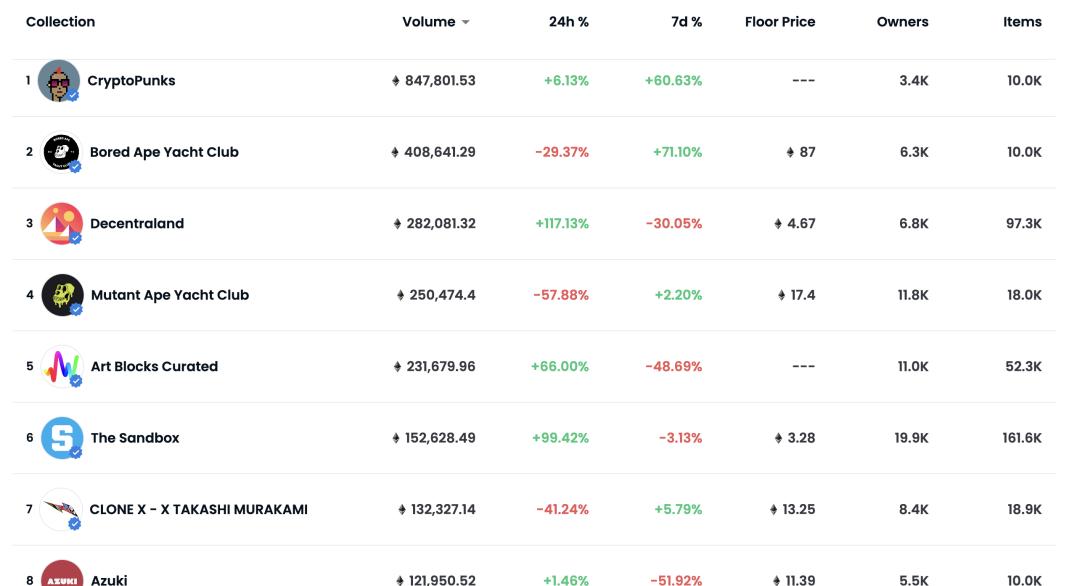

最近のNFT市場の持続的な熱気は、全体の暗号市場の影響を受けていないようで、むしろ特有の局所的な興奮を示しています。Opeasea上で10万ETH以上の取引量を持つシリーズはすでに8つあり、CryptoPunks / BAYC / Decentraland / MAYC / Art Blocks / SandBox / Clone X / Azukiなどが含まれています。この8つのNFTシリーズの市場取引額はすでに100億ドルに近づいています。

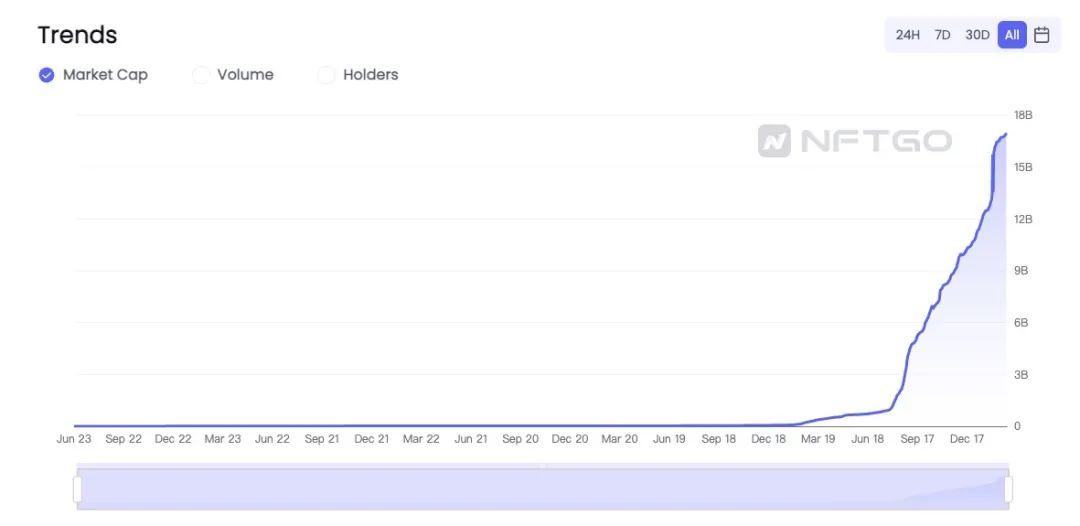

取引データの観点から見ると、2021年には人々が400億ドル以上のNFTを取引しました。大部分はPunkのアバターや「アート形式」のコレクションNFTですが、NFTの取引量は前年に比べて幾何学的に増加しており、取引カテゴリもサイバーパンク、音楽、絵画などのアートコレクション、チケット、債券などの資産のブロックチェーン化、ゲーム、ソーシャル、メタバースなどのさまざまな分野をカバーしています。NFTはブロックチェーン分野で最も早く、最も強力なアウトリーチツールとなっています。

しかし、NFTの急成長と巨額の取引量に対して、現在のところごく少数のNFT担保貸出プラットフォームがこの巨大な潜在市場を淡々とサービスしていることは、私たちにその理由を探求したくさせます。

なぜ潜在能力の大きいNFT担保貸出市場は規模を形成できないのか?

初歩的な調査と分析を通じて、私たちはNFT担保貸出市場の規模がまだ比較的小さい理由は主に以下の2つの要因から来ていると考えています。

NFTの流動性

NFTの価格発見

NFTを担保貸出するには、NFTを金融資産として見る必要がありますが、流動性が不足している、あるいは流動性が欠如している金融資産の派生的な担保貸出市場の成長は、その資産が流動性を持つことを基盤にする必要があります。

NFTの流動性不足は、以下のいくつかの一般的な現象を引き起こします:

- 大部分のNFTの回転率は非常に低く、主にピアツーピア取引方式を採用しています。売り手がOpenseaなどのプラットフォームにリストした後、長い間買い手が現れず、最終的に取引が成立しないことが多いです。

- 一部のシリーズのNFTは多くの人に人気がありますが、価格が高く、少数の大口が購入してコレクションした後は再販されず、一般のNFTユーザーは排除されます。

- より一般的な状況は、NFTの氾濫です。誰でもOpenseaなどのプラットフォームで自分のNFTを生成・作成できます。現在、Openseaに上場しているNFTプロジェクトは2900万を超えています。ユーザーは自分の好みに基づいてNFTを購入できますが、現実的には、ユーザーは数千万のNFTの中からどのNFTが真の価値を持っているかを識別する能力が全くありません。大量のNFTが作成される一方で、その消滅も宣告され、絶え間なく押し寄せるNFTの波に埋もれてしまいます。

NFT担保貸出市場の発展を妨げるもう一つの重要な要因は:価格発見です

価格発見は売り手と買い手の接触の結果です。言い換えれば、NFTの価格発見はNFTの供給者と需要者の間の相互作用の結果です。これは伝統的な市場やDeFi市場では毎日何千万回も発生していますが、NFT市場ではうまく機能していないようです。これもNFTが長年解決を急務としている問題です:NFTに公正に価格を付ける方法。

私たちのポートフォリオの中で、PawnhouseはNFTを含む非標準資産(Non-Standard Assets)の価格発見を提供する専門プラットフォームです。彼らが主張する同期多輪オークション(SMRA)システムは、NFT市場の参加者がより良い価格設定サービスを得るのを助け、入札者に価格情報を提供するインセンティブを与えます。SMRAシステムは現在内部テスト段階にあり、興味のある読者は注目しておくことができます。

NFTに対する価値合意メカニズムが欠如しているため、貸出双方が対象のNFTの価値評価を行うことが基本的な合意に達するのが難しくなります。これにより、多くのNFTがOpenseaなどのプラットフォームで活発に取引されているにもかかわらず、NFT担保貸出プラットフォームに収録されず、担保貸出ができない理由がよく理解できます。

NFTはすでに確実な成長トレンドを示しているため、将来を見据えると、NFT担保貸出は必ず解決しなければならない重大な問題です。

現在の主流の解決策は、主にP2Pモデルと資金プールモデルです。

これらの2つの解決策はNFT担保貸出のすべての問題を完全に解決しているわけではありませんが、現在一般的に受け入れられており、ある程度NFT貸出市場の活力を活性化させているのは市場の選択の結果です。

P2Pモデル

P2Pモデルは、すべてのNFTに適用でき、NFT自体の特有の希少性などの価値属性を反映できるため、現在最も馴染みがあり、使用されている解決策です。

例えば、半年前にXCarnivalの1.0バージョンがBSC上でP2P貸出方式を運営していました。プロジェクトのエコシステムに依存し、貸出双方の不均衡な痛点を解決しました。

NFT担保貸出のP2Pモデルはこのように機能します:

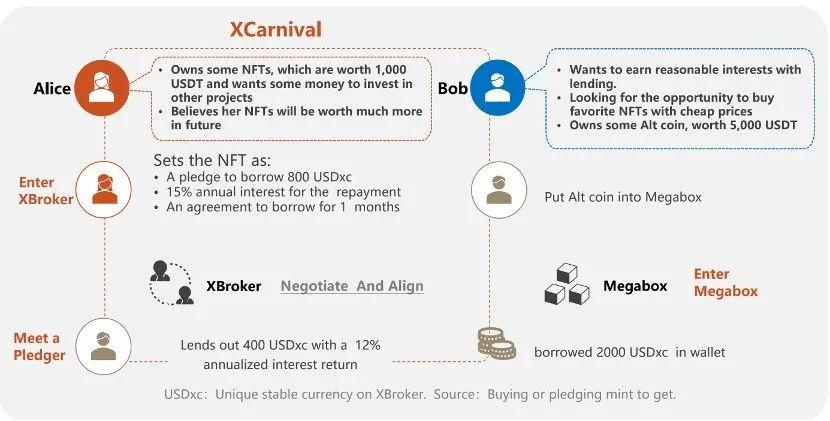

ユーザーのAliceは、約1000ドルの価値があるいくつかのNFTを持っていますが、他のプロジェクトに投資するために資金を借りるためにそれを担保にしたいと考えています。彼女はXCarnivalプラットフォームで自分のNFTを設定できます:

借入金額:800USD

借入利息:年率15%

借入期間:1ヶ月

同時に、ユーザーのBobは、自分の手元にある5000ドルの価値があるトークンを投資し、好きなNFTを購入して合理的な利益を得たいと考えています。彼はプラットフォームで次のように操作できます:

トークンをMegaboxに入れて2000USDxcをミントする。

AliceのNFTが気に入った場合、例えば400USDxcで入札し、年率12%の借入利益を得ることができます。

1ヶ月後、Aliceは元本を返済し、利息を支払い、自分のNFTを取り戻します。Bobは相応の貸出者利益を得るか、Aliceが元本と利息を返済しなかった場合、1000ドルの価値のNFTは借り手のBobのものになります。

P2Pモデルの利点と欠点

P2Pモデルは、特に高価値や希少性属性のNFTタイプに対して、NFTの価格の不一致の問題をうまく解決できますが、取引時間が長い(NFT所有者は他の人の注文や入札を待つ必要があり、不定期に確認する必要があります)、資金使用効率が低い、高利息などの多くの問題もあります。お金が急に必要なNFT所有者にとって、この不確実なユーザー体験は相対的に悪いです。

一般のユーザー、特にP2Pモデルを使用してNFT担保貸出を行ったユーザーは、P2Pモデルのユーザー体験にはまだ改善の余地があることを明確に感じています。そのため、最近市場には別の解決策である資金プールモデルが登場しました。

資金プールモデル

NFT担保貸出の資金プールモデルは、DeFiの資金プールモデルを参考にしており、NFTの所有者が過剰担保を提供した後、すぐに貸出を受けることができます。全体のプロセスはAAVEやCompoundを使用するのと同じです。これは現在、NFTとDeFiの結合における主流の探求方向の一つであり、いくつかのプロジェクトがこの分野での探求を行っています。NFTとDeFiの境界はますます曖昧になっています。

資金プールモデルでは、NFTの貸出プロセスはDeFiの貸出プロセスに似ており、資金提供者は自分のステーブルコインやETHなどのトークンを資金プールに入れて利息を得ることができ、安定した利息を稼ぎます。NFT所有者が支払う利息の多寡は、そのプールの貸出資金量とNFT供給に依存します。NFT所有者が返済できない場合やNFT価格が清算ラインまで下がった場合、NFTはOpeaseaなどの取引プラットフォームでオークションにかけられ、資金は資金提供者に返されます。

P2Pモデルと比較して、資金プールモデルには以下のいくつかの利点があります:

取引プロセスが迅速で、周期が短い

借入金額が明確

借入規模が大きく、参加のハードルが低い

借入利息が安定しており、相対的に低い

大手のNFT、例えばPunks/BAYCなどのユーザーは、借入のニーズがあれば、資金プールモデルの下でNFTを担保にして明確な金額の貸出を即座に受けることができ、価格発見を待つ必要がなく、NFTが価格操作によって損失を被る心配もほとんどありません。なぜなら、価格操作によって得られる利益は、支払うコストを下回る可能性が高いからです。

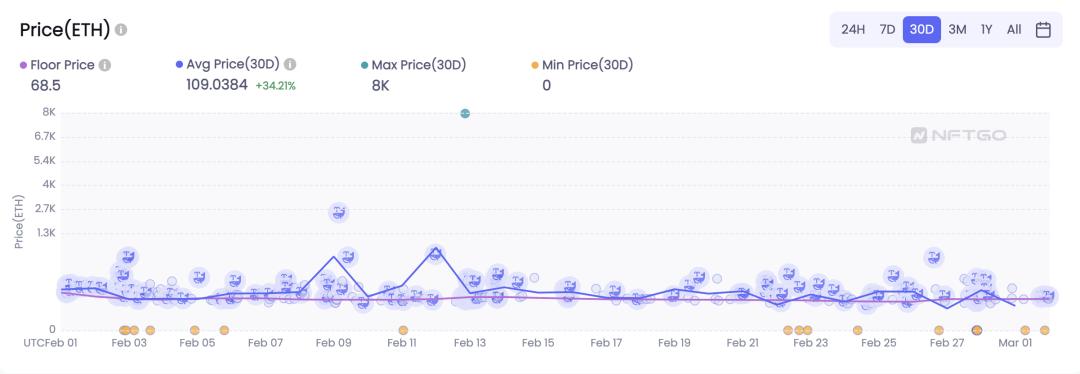

CryptoPunksを例にとると、上の図のように、Punksの最近30日間の平均取引価格は109ETHで、フロア価格は約68.5ETHです。私たちは、Punksの担保参加率が20%に過ぎないと仮定します。68ETHのフロア価格で20ETHを借りることができます(68ETHの30%で借入を提供すると仮定)。

フロア価格を引き上げて借入を行い利益を得ようとする場合、大口同士が結託しても、204ETH以上に引き上げる必要があり、20%の担保率では40.8万ETHの取引量が必要です。担保率が30%の場合、60万ETHを超える取引量が必要です。また、これはPunksの内在的価値が68ETHで上昇しないという前提に基づいているため、コストは利益を大きく上回ります。

資金プールモデルにも一定の欠点があり、すべてのNFTシリーズに適合するわけではありません。特定の希少属性を持つNFTに対しては、フロア価格を超えるより公正な借入金額を提供できず、資金プールモデルに適したNFTシリーズは相対的に少なく、CryptoPunks/BAYCの大手NFTシリーズに集中しています。一方で、ロングテールNFTシリーズに対しては、資金プールモデルのリスクが高く、NFTの価格が大口資金によって操作される可能性があり、NFTが清算された後に迅速に売却できず、借り手の資金に損失をもたらす可能性があります。また、資金プールモデルは比較的複雑であり、ほとんどの論理がAAVEに似ているとはいえ、スマートコントラクトのリスクがあります。

資金プールモデルの欠点は以下のように要約できます:

すべてのNFTには適用できず、主流シリーズのNFTにのみ適用される

ロングテールNFT資産には価格操作リスクが存在する

スマートコントラクト自体のリスク

P2Pモデルと資金プールモデルのまとめ

P2Pモデルは理論的にはすべてのNFTに適用可能です。ユーザーは借入サイトに自分のNFTを掲示し、貸出双方が自主的に選択します。この方法の欠点は、ユーザーがNFTの価格が市場価格から逸脱しているかどうかを評価できず、貸出双方が高いリスクを負うことです。借入者が返済しない場合、NFTの清算プロセスも不明確で、貸出者の権利が保証されにくくなります。

資金プールモデルは主流NFTの貸出市場に焦点を当てており、このモデルを採用するNFT担保貸出プロジェクトの鍵は主流NFTリソースの統合能力にあります。主流/ブルーチップNFTシリーズはストック市場であり、より多くの主流/ブルーチップNFTシリーズの供給を得ることができれば、より迅速に市場シェアを占有し、貸出資金の流入を引き寄せ、正の循環を形成し、優位性を確立し、本当にブルーチップNFTと資金供給をNFT担保貸出市場に引き込むことができます。

XCarnival---NFT担保貸出市場の打開策

この点を正式に認識し、XCarnivalはBSCでP2Pモデルを運営してから半年後、ETHチェーン上で自分のNFT貸出プールを発表し、今年の3月中旬に正式にETHチェーンに上陸する予定です。このイーサリアムチェーンでのNFT貸出プールの導入と立ち上げは、NFT担保貸出分野に強力な刺激を与えると信じています。

プロジェクト側が現在公開している情報からは、多くの有用な情報を解読できます。まず、XCarnivalの貸出プールは市場に存在する製品とは大きく異なります。XCarnivalのイーサリアムチェーン上のPool to C(Customer)資金プールモデルは、分解すると主に3つの部分に分かれます。

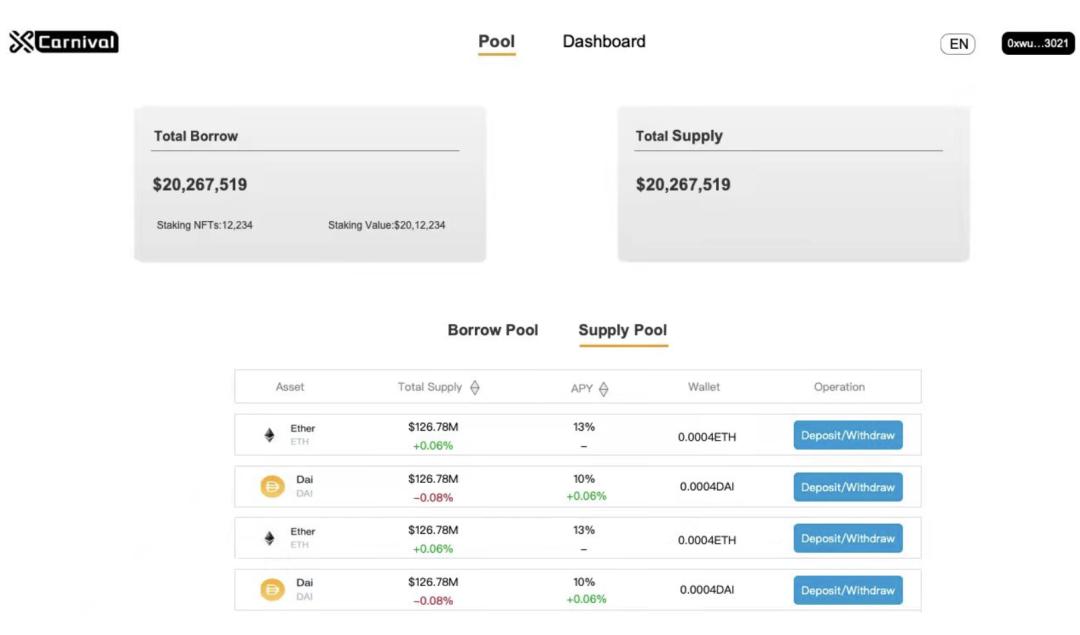

(画像は内部テストから)

まずはプールの資金源です。ユーザーはイーサリアムとステーブルコインをXCarnivalのプールに入れ、プロジェクト側はこの部分のユーザーに報酬を提供します。これは簡単に言うと、プロジェクト側がステーブルコインユーザーに新しい投資チャンスを提供していると理解できます。

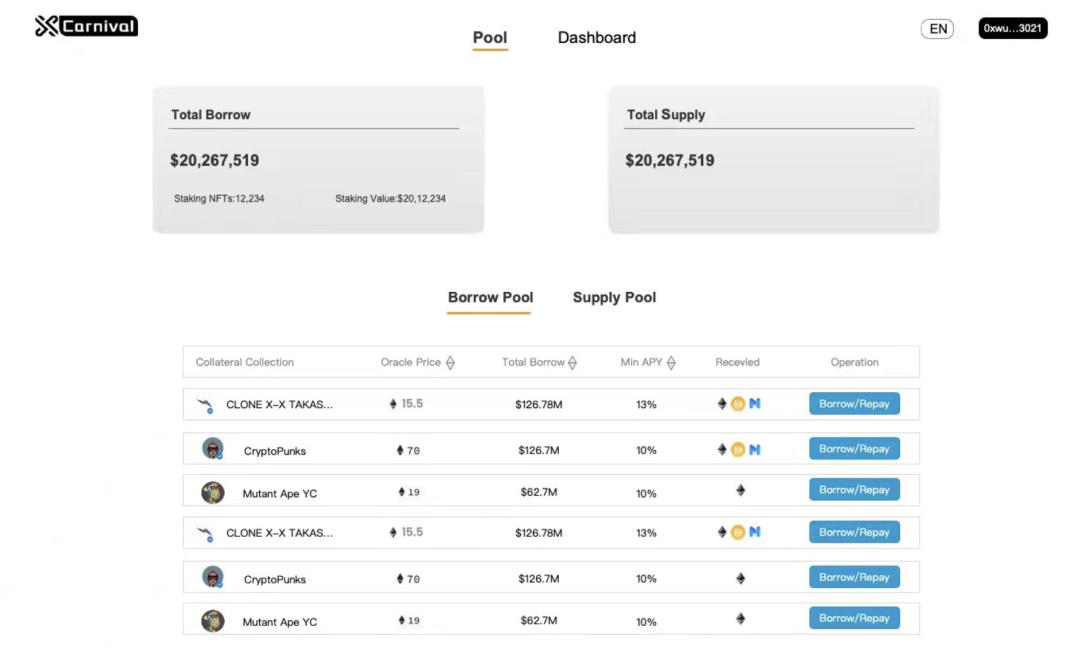

(画像は内部テストから)

次にNFT所有者です。NFTを持つユーザーは、NFT資産を貸出プールに入れることで、直接ステーブルコインを得ることができます。ユーザーは貸出プールを使用して、自分が持っている主流NFTを迅速に異なるプールに担保として入れ、相応の主流トークン(ETH、USDTなど)を借りることができ、いつでも借入と返済が可能です。

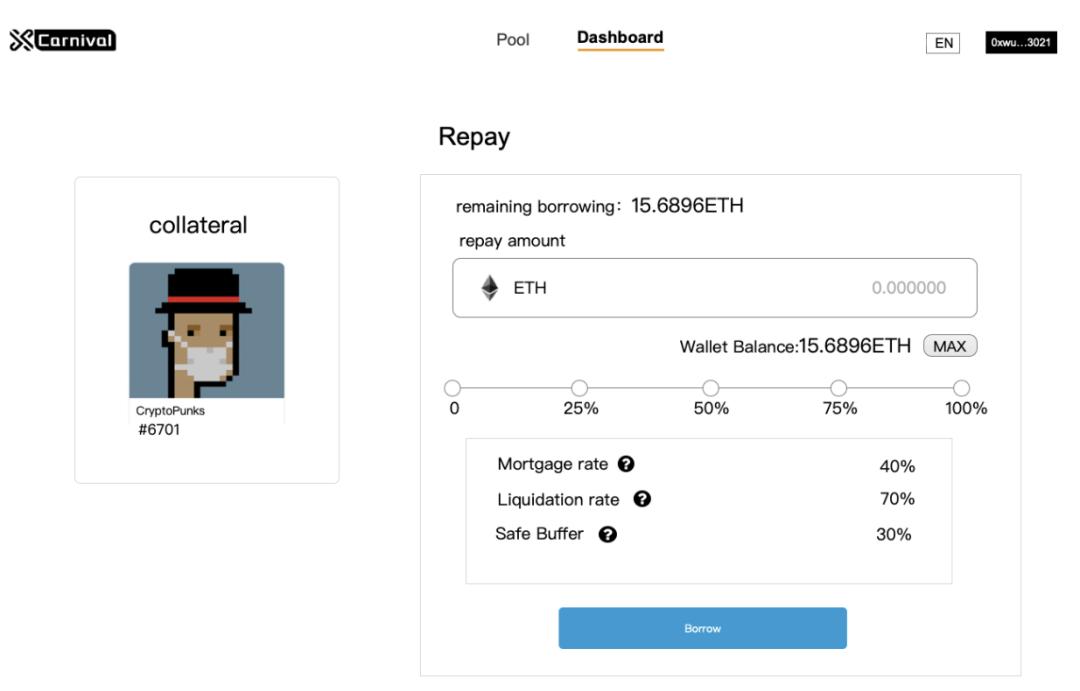

最後に、貸出双方の権利を保証する方法です。どのようにして貸出者のステーブルコインが失われず、借入者が返済できることを保証するのでしょうか?XCarnivalはオラクルメカニズムを通じて、取引の安全性を最大限に保証し、スムーズに完了させます。

新製品は複数の貸出プールを構築し、イーサリアムチェーン上でNFT資産を解放します。最初の製品リリースは一般的なNFT資産に限定されます。

(画像は内部テストから)

オラクルメカニズムについて、プロジェクト側はまだ詳細を公開していませんが、現在の解決策は基本的にチェーン上のデータを基にTWAP(時間加重平均価格)を使用しており、TWAPは複数の時間次元をデータサンプリングのソースとして使用し、極端な値を除外して総合的なフロア価格を算出します。同じNFTが一定期間内に何度も取引されても、一度だけ評価されることで攻撃を防ぎ、この方法で価格操作を防ぎます。

Pool to Cモデルを通じて、貸出プールの使用シーンは資産の使用率と取引効率を向上させました。XCarnivalは本当にNFTの流動性を解放し、NFT担保貸出市場に力を与えることが期待されます。

競合分析

分散型貸出プロトコルAaveの創設者Stani Kulechovは昨年7月に、AaveがNFTを担保として使用する実験を行っており、さまざまなNFTユースケースに適したプロトコルを発表することを望んでいるとツイートしました。半年後の今日、AaveのNFT向け貸出プールはまだ正式に立ち上がっておらず、注目しておくことができます。

資金プールモデルを採用してNFT担保貸出をサポートするプロジェクトは現在非常に少なく、XCarnivalが今年の3月にこのモデルを発表する予定のほか、Dropsも資金プールモデルを導入すると述べていますが、現在Lending Poolも待機中(coming soon)ですので、注目しておくことができます。

市場展望

このように、現在資金プールモデルを採用してNFT担保貸出を支援するのは非常に初期の段階にあり、敏感なビジネス嗅覚だけでなく、強力なリソース統合能力と製品開発能力が必要です。

XCarnivalは今年イーサリアムに上陸する予定で、すでに持っているP2Pモデルに加え、正式に立ち上がるPool to Cモデルは、資金プールモデルを正式にサポートする最初のNFT担保貸出プラットフォームになる可能性があり、NFT担保貸出市場の打開者となることが期待されます。