BeWater Research:回歸增長驅動,VC 幣如何走出敘事主義的困獸之鬥?

作者:Loki,BeWater Venture Studio

TL;DR

- 「VC 幣崩潰」的本質是這一個周期中一級市場的過度投資和不理性估值,讓本應被淘汰的 VC 與項目存活、融資並以不合理的估值出現在二級市場。

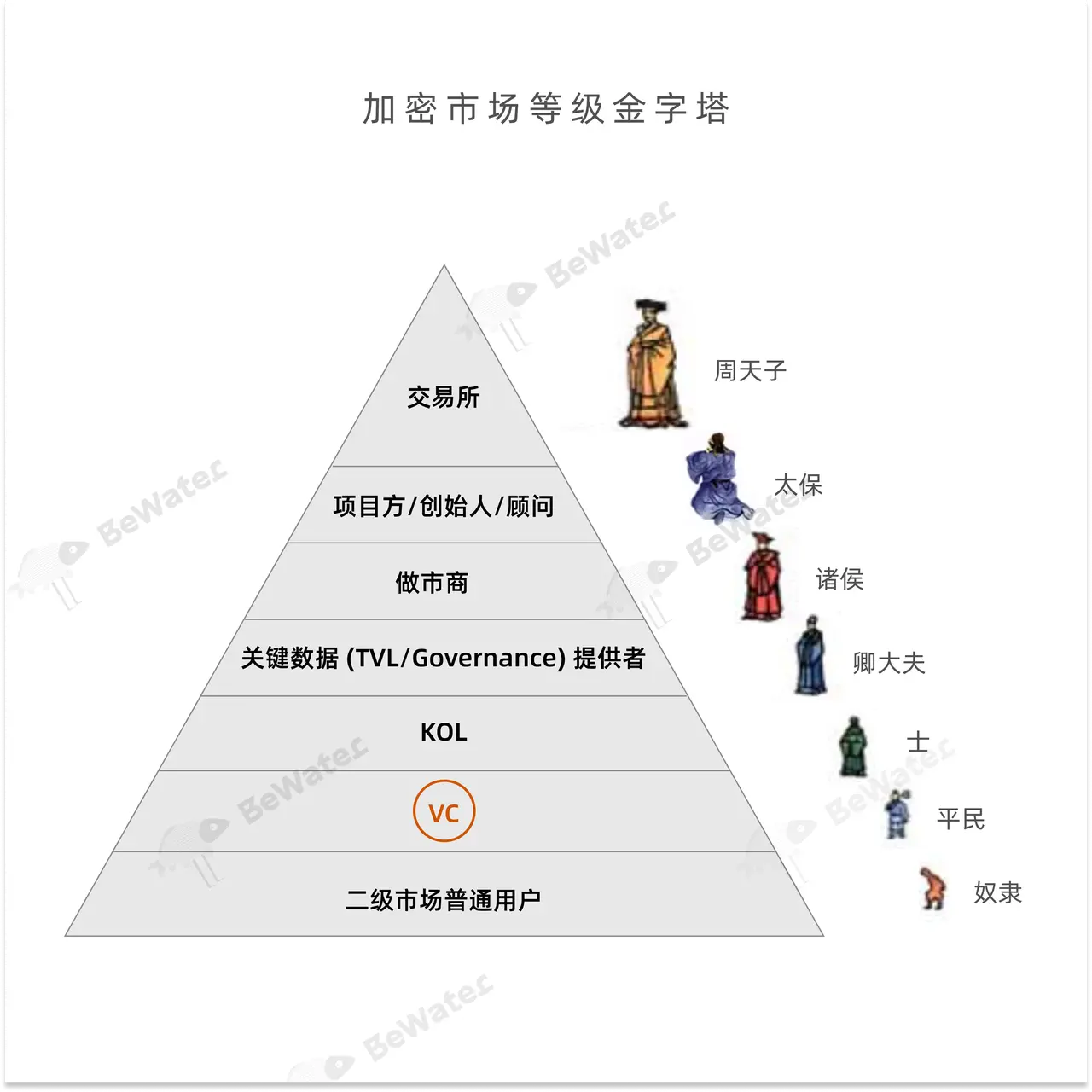

- 缺乏外部現金流入的情況下,加密市場的內卷程度正在極度攀升並形成了金字塔式的階級結構,每一個層級的盈利都來自於對其下面層級的剝削,並從市場中抽走流動性,這一過程又會導致下一層級不信任的加劇,從而讓內卷越來越嚴重,而除了 VC 以外,金字塔中還存在大量更高階層的。

- 大內卷時代下項目和代幣的死亡率會大幅度提升,自上而下的「技術論」、「背景決定論」、「敘事主義」將更大程度上由充分條件轉變為必要條件,市場唯一相信的,只有真正的增長,真實用戶增長、真實收入增長與真實採用率增長。

一、陷入危機的並不只是 VC 幣,而是整個加密市場

VC 和「VC 幣」成為了大內卷時代的背鍋俠。儘管有不少觀點認為 VC 幣成為了本輪「互不接盤牛市」的罪魁禍首,但事實並非如此,只要我們加以對比,很快就可以發現,大幅度跑輸 BTC、源源不斷下跌的,不僅是 VC 幣,全流通的山寨幣、Meme 幣甚至是 ETH,都是如此。而 DeFi Summer 時代大部分代幣的初始流通率也並未超過 5%,可見單純的代幣流通也無法解釋 Alts 的持續崩潰。

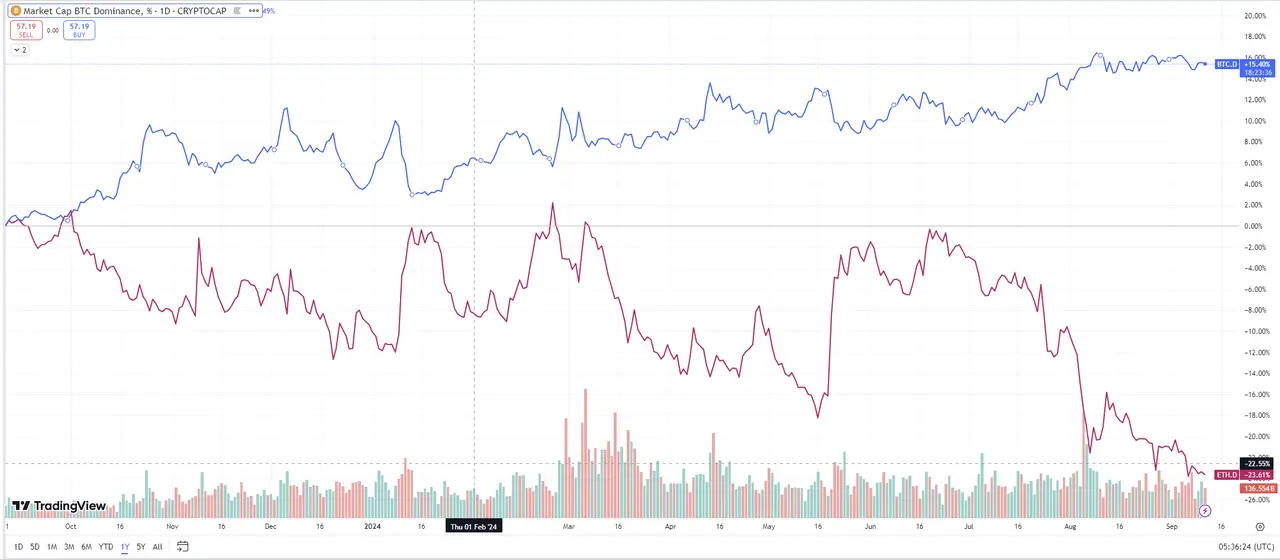

宏觀視角下,「四年一次確定性牛市」的恆紀元不再持續。 自 2024 年 Q2 以來,市場陷入了反常的低流動性狀態。一方面,BTC 占有率的頂部滯後於 BTC 價格的頂部。在過去幾輪周期中,BTC 占有率的頂部通常對應市場周期的底部,但本輪牛市 BTC 突破新高並未帶來山寨幣的普漲,包括 ETH。這也證明了一點:陷入危機的並不只是 VC 幣,而是所有代幣或者整個加密市場。

Source: Tradingview

這一點並不難理解。一方面,BTC 減半導致供給減少,驅動供需曲線上線,直至新的平衡,但在多次減半以後 BTC 通脹率影響的邊際效應不斷減弱,更大的基數也限制了倍數空間,BTC ETF 驅動價格上漲與減半周期在時間上重疊,給我們帶來了牛市的錯覺,而這一次的牛市很有可能從一開始就不存在。另一方面,BTC 自誕生以來,全球經濟周期總體上仍處於上行或平穩周期,所以所謂的「周期」更像是在趨勢線內的一個個小周期,但這種趨勢也正在發生變化。

二、「VC 幣效應」只是大內卷時代的序幕

行業視角下,過度投資和錯誤定價的惡果正在顯現。 我們在 2021 年提出了「VC 幸福指數」指標,計算方式是使用當前周期加密貨幣市值增長除以上一個周期區塊鏈行業融資總額。這個指標的邏輯也很簡單,VC 投資的目的是產生盈利,那麼他們的投資需要通過下一個周期的市值增長來兌現。這個指標越高,VC 賺取高收益的概率就越大。

這裡其實也會形成一個類似美林時鐘的周期理論。加密貨幣具有投機性市值很大程度上是受外生因素驅動。如果一段時間投資很少,那麼下一個周期就很容易產生財富效應,鑄造牛市,而牛市又會帶來 Fomo 情緒和融資便利性,帶來過度投資,過度投資使得下一個周期無法變現,形成熊市,熊市又會帶來投資不足,循環往復形成牛熊周期。

Source: CBinsights,公開數據

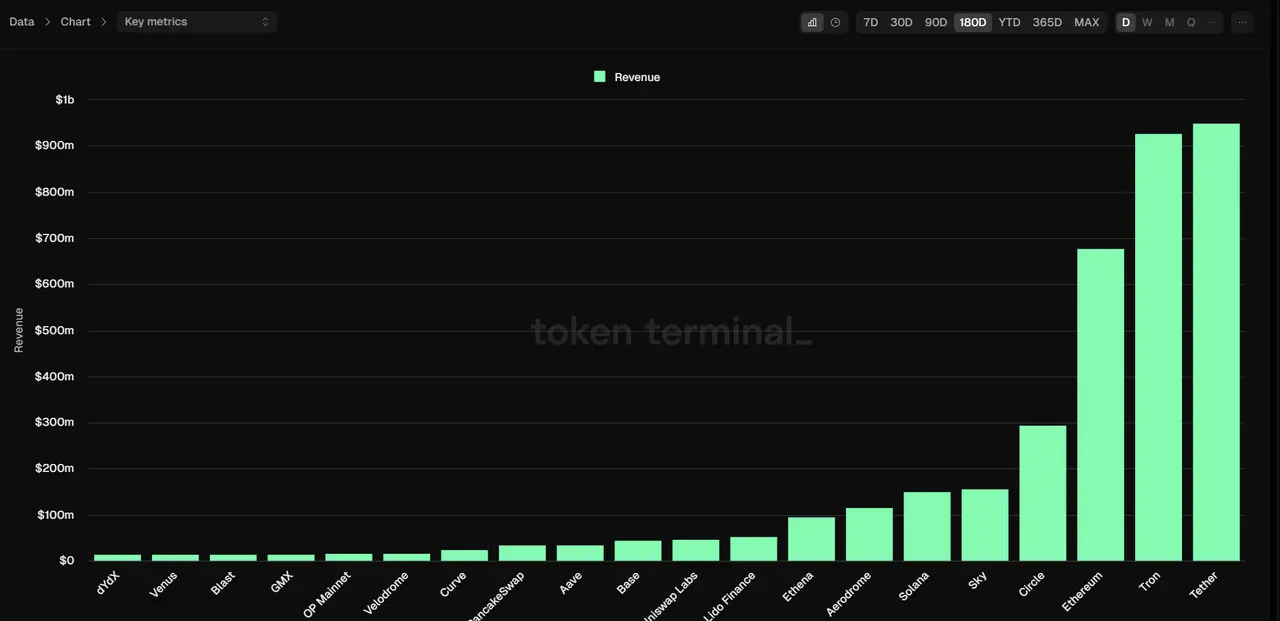

2020-2021 年是後 ICO 時代 VC 最幸福的時光,正常節奏的 VC 都在 2021-2022 年賺到了錢,這導致他們數倍擴大了自己的融資規模,所以我們可以看到 2021-2022 年融資總額超過 300 億美元,估值數億乃至數十億美元的項目接踵而至,但直至今日,年協議收入超過 3000 萬美元的加密項目也僅有三十家。

Source: Token Terminal

2020-2021 的繁榮讓一些應該倒閉或者應該在未來倒閉的基金活了下來,還拿到了本不該募集到的錢,這些錢又在 2021-2022 讓一些本應不存在的項目繼續存在,甚至以不合理的估值融到了不合理數量的錢,最終導致 2023-2024 這些項目以不合理的估值出現在二級市場。

到這裡為止,似乎 VC 就是市場下行的罪魁禍首,但事情還在不斷快速變化,這場大規模的(-3,-3)正在像黑洞一樣,把越來越多的參與者裹挾到其中,而 VC 由於合同和 Vesting 的限制,反而是這場大逃殺遊戲中的弱勢方。按照「更容易獲得低成本、高流通率」排序,VC 僅能排到第 6 層。

在缺少外部現金流(市場全局的協議收入或者新資金進入)的情況下,每一個層級的盈利都來自於對其下面層級的剝削,並從市場中抽走流動性,這一過程又會導致下一層級不信任的加劇,從而讓內卷越來越嚴重。

三、增長,增長,增長!

大內卷時代下項目和代幣的死亡率會大幅度提升,自上而下的「技術論」、「背景決定論」、「敘事主義」將更大程度上由充分條件轉變為必要條件,核心驅動因素將切換為「真實增長」,真實用戶增長、真實收入增長與真實採用率增長。

(一)有機增長:一個合格 CMO 的薪資不應該低於 CTO

當前市場普遍存在兩個錯誤的認知:

- 技術或者產品比市場更重要。所有的協議或者項目的本質都是一門生意,而生意的本質就是利潤,那麼所有事情都可以簡化為兩個步驟:(1)創造一個產品;(2)把產品賣出去。對於大多數 Crypto 項目而言,(1)對應著技術與產品,(2)就對應著市場。流動性足夠充裕的意味著供不應求,任何產品都可以找到合適的買家,但在大內卷時代流動性嚴重匱乏,項目所面臨的只有增長或者死亡。

- 數據的增長就是增長。不可否認,任務平台/社群工具/運營活動正在發揮越來越大的作用,但無論是 Markting Team 還是 Marketing Agency 都不應該對此過度依賴而成為工具的搬運工。

通過任務平台實現社群社媒增長,打包批發 KOL 轉發重複信息,Discord 在一聲聲說的 GM/GN 累積到 1000+,Airdrop Hunter 在激勵下多開 1000 賬戶,8% 固定收益招攬大戶,最終 50w 社群規模,日均 100w 曝光,20w 有效賬戶,10 億美元 TVL 等冷冰冰數據出現在融資 Deck 和交易所上幣決策會上…… 這顯然是一種「真實增長」,而「真實增長」應該與產品戰略高度融合,與運營路線匹配,且在剔除非可持續因素(如抽獎、短期激勵,積分)的情況下仍能保持高比例的留存。

一個真正優秀的 CMO,應當有 70% 的時間進行戰略觀察與思考,20% 的時間用於制定計劃,10% 的時間執行並取得 100%+ 的效果。

(二)KOL 合作的第一步是與 CEO 一對一溝通

KOL 的作用被低估並且錯配,核心原因在於路徑的錯誤。一方面,最近 KOL 或 KOL 輪幾乎成為了貶義詞,在於部分 KOL 或者矩陣賬戶無差別、無任何底線的流水線式推廣,讓人「談 KOL 色變」。但市場仍存在許多非常優質的 KOL,市場增長中同樣存在二八定律,80% 的影響力是由 20% 的人提供。且這些 KOL 往往還擁有多重屬性,他們所能夠提供的遠不止於市場和品牌層面,還包括產品、戰略層面的建議,資源網絡,甚至部分 KOL 能不低於中小型 VC 的投資。而這些 KOL 一邊貢獻自己的價值,一邊背著「割韭菜」的鍋,甚至還要虧更多的錢,從一級虧到 1.5 級,再到 KOL 輪,最後是二級市場。

這是一種典型的「逆向選擇」。 越低質量的 KOL,參與推廣或者 KOL 輪的動機也就越強,而越劣質的項目,給出的條件也越優厚,甚至可以被打包出售。對於創始人而言,你真的願意相信一個願意接任何推廣任務的 KOL 能給你的項目帶來增長嗎?

某種意義上來說,KOL 也是一種客戶,一方面,如果連 10-20 個 KOL 都無法相信你的計劃,那市場又會如何相信?另一方面,如果創始人連關鍵的 KOL 都不熟悉,那又何談熟悉整個賽道呢?所以解決方案也很簡單,KOL List、Agency 或是中間人只能起到輔助作用,創始人或者團隊成員必須去和每一個重要的 KOL 進行至少一次一對一的溝通。

(三)將協議收入列為最高優先級增長指標

加密市場給人帶來的一大錯覺是,發幣很容易,資產化很容易,退出很容易,進而讓人忽略了一個事實:資產刺激(包括代幣/NFT/積分發行、任務平台、激勵測試網等)的增長永遠只是一次性的,而真正的可持續性增長源自於可持續的商業模式帶來的可持續性收入。

可持續的第一步是有一個可靠的收入來源。客觀來說,Crypto 並未實現大規模的採用,這也意味著有限協議收入。通常來說協議收入會有兩個來源,第一類是外部來源,例如 Tether 可以通過賺取 RWA 和 Stablecoin 的息差獲取收益。第二類是內部來源,例如公鏈可以賺取 Gas Fee,交易所可以賺取交易費用,鏈上交易和二級市場交易都是客觀存在的交易。如果協;可持續的第二步是確保協議有實現盈餘的可能性。協議收入類似企業的主營業務收入,但主營業務收入並不意味著利潤。有一種說法是,如果一個協議需要依靠發幣才能維持,那麼他的發幣毫無意義。這裡的邏輯在於,發幣是一種「外部輸血」的行為,我們可以一次或者在一段時間內依靠輸血運行,但不能是永久。經過許多年發展,我們可以看到很多協議已經做到了這一點,例如部分交易所平台幣保持淨通縮,部分藍籌公鏈/DeFi 的協議收入已經超過代幣通脹。

可持續的第三步是構建有效的治理機制和經濟模型設計。即使前兩步得到實現,我們仍可能遇到一些問題,例如某些協議每年付出數千萬美元的運營費用,某些協議在 Token 完成全部釋放以後團隊缺乏長期激勵持續投入建設,不公平的代幣分配等。而這些問題,需要包括核心團隊、投資者、社區等多方主體的共同努力才能夠解決。

(四)90% 項目並沒有建立真正的經濟模型

大部分「VC」幣面臨的問題是代幣流通量增長與業務不匹配的問題。比如上線 6 個月至 2 年這個周期內,團隊/基金會/投資人/開發者激勵/開始持倉的用戶都開始解鎖,最顯著的是 OP 和 ARB,這兩個至今流通率還在 30% 左右,生態發展的高峰期是提前於 Token 的周期的。而一些新競爭者問題更加嚴重,大量的 ToC/ToB 激勵最終沒有形成任何留存。真正的經濟模型需要滿足以下幾個條件:

- 可以賺取或未來可以賺取可持續性協議收入。例如許多協議已經實現或者可能真正實現可持續性,例如:(1)Curve 協議可分配收入已經超過通脹產出。(2)MakerDAO 的年化協議淨收入超過 5000 萬美元,而 Endgame 的正式實施也在本季度開始。(3)Uniswap 引入前端費用,儘管初期飽受質疑,但現在 Uniswap 已經通過這一機制賺取數千萬美元的收入。

- 代幣周期與項目成長周期匹配。提高代幣初始流通率降低長期通脹率,減少「虛流通率」帶來的市值誤估,延長/延後代幣解鎖周期,建立透明且具確定性的利益分配/回購機制。這些都是淺層但的確有效的解決手段。

- 將激勵視為投資行為而非消費行為。許多項目(尤其是公鏈的大 Infra)在過去一段時間推出了大規模的 ToC 激勵,也衍生出了空投產業,但這種激勵本質是一種消費行為,用戶貢獻 Txs,公鏈付出激勵,問題在於這是一個一次性的行為,大部分用戶是無法留存的。相反地,激勵開發者是一個投資行為,有了生態項目,用戶的交易需求能得到滿足,就會產生 Txs,而且扶起來項目以後,項目可以做二次激勵,這種投資行為才是可持續的。

- 解決籌碼結構的階級固化問題。 正如我們在上一章指出的那樣,當前市場參與者已經形成了泾渭分明的 7 層結構,而各個層級的籌碼區別正在變得越來越大,這個過程中難免會產生作惡空間,例如通過一些手段以不透明的方式分配低成本或者免費籌碼,這一切行為累加後,便是加權平均籌碼的無限降低,進而導致市場估值的倒掛,加劇內卷。而階級固化的終點只有兩條,一條是改革,一條是革命,無下限地稀釋籌碼成本是不可持續的,事實上用戶也已經用腳投票選擇了銘文與 MEME。