數據評估比特幣牛市風險

撰文:Glassnode

編譯:Felix, PANews

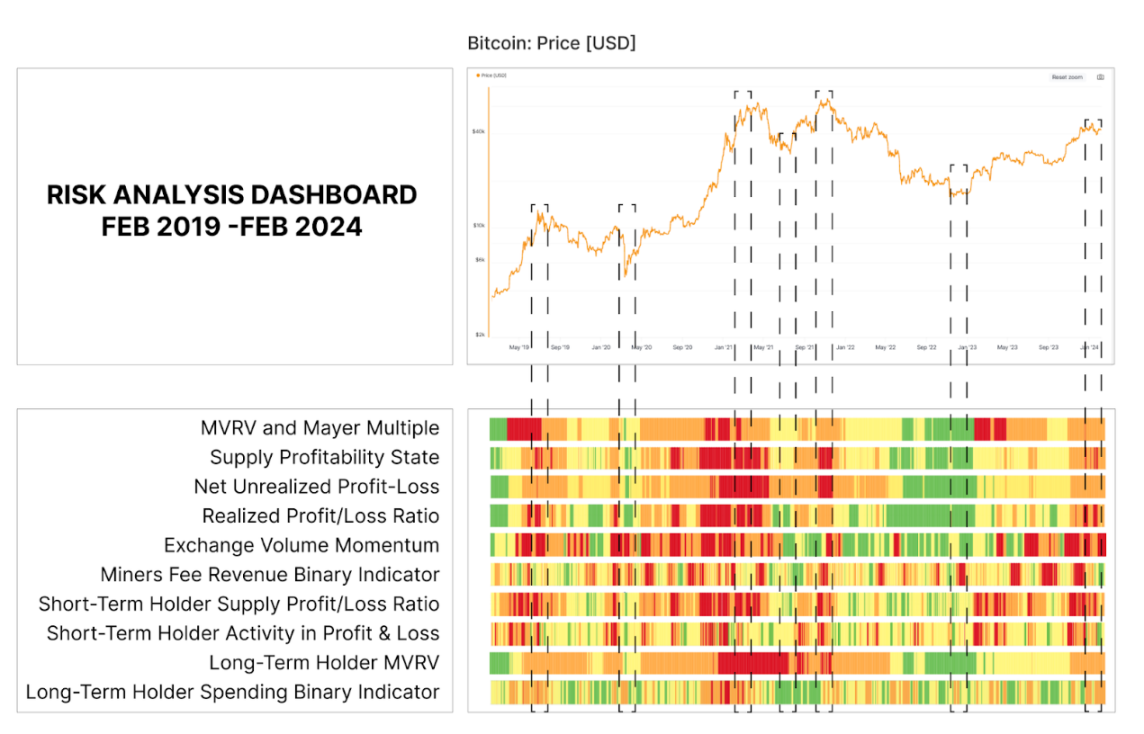

本文通過多種等鏈上指標,從數據角度評估了市場風險,並將所有指標彙編成熱圖,以評估各種數據類別的風險融合情況。注意:本文數據截至日期為 2 月 7 日,風險類別中的"風險"是指比特幣價格大幅下跌的風險。

宏觀風險分析

分析師可以使用許多模型和指標來評估周期中任何時間點的市場風險。本文將特別考慮比特幣現貨價格大幅下跌的"風險"。因此,"高風險?"為市場可能陷入投機泡沫。相比之下,"低風險?"為大部分投機行為已消失,並且市場更有可能處於底部形成階段。

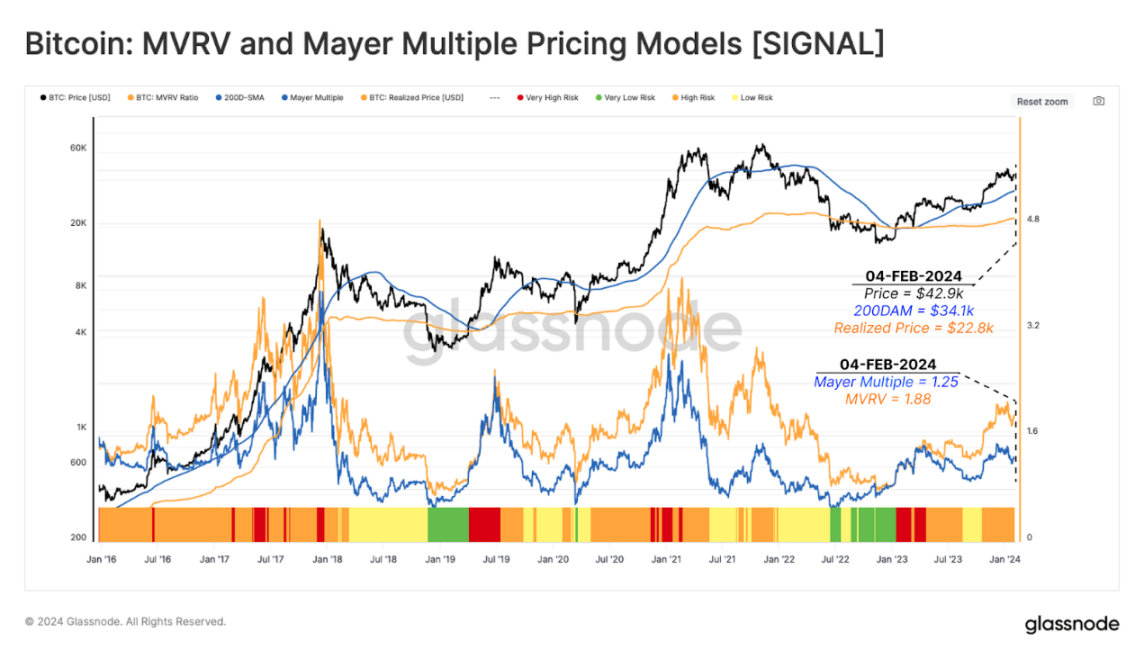

價格泡沫

該模塊監控了兩個長期均值回歸基線的價格偏差:

MVRV 指標?:衡量市場價格與已實現價格的比率。

Mayer Multiple?:判斷比特幣超買和超賣情況。通過計算比特幣價格與 200 天移動平均線之間的比率來確定價格偏離長期平均水平的程度。

在下圖中,結合 MVRV 和 Mayer Multiple (MM) 模型定義了以下風險類別。

極高風險?:MVRV >1 且 MM >1, Mayer 倍數比其累積平均值高出兩個標準差 (MM > +2 STD)。

高風險?:MVRV > 1 且 MM >1,Mayer 倍數低於其累積平均值的兩個標準差(1.0 \< MM \< +2 STD)。

低風險?:MVRV>1,但 MM\<1。

風險極低?:MVRV\<1 ,且 MM\<1。

當比特幣價格為 42,900 美元時,已實現價格和 200 天移動平均線價格分別為 22,800 美元和 34,100 美元。市場正處於高風險?環境中。

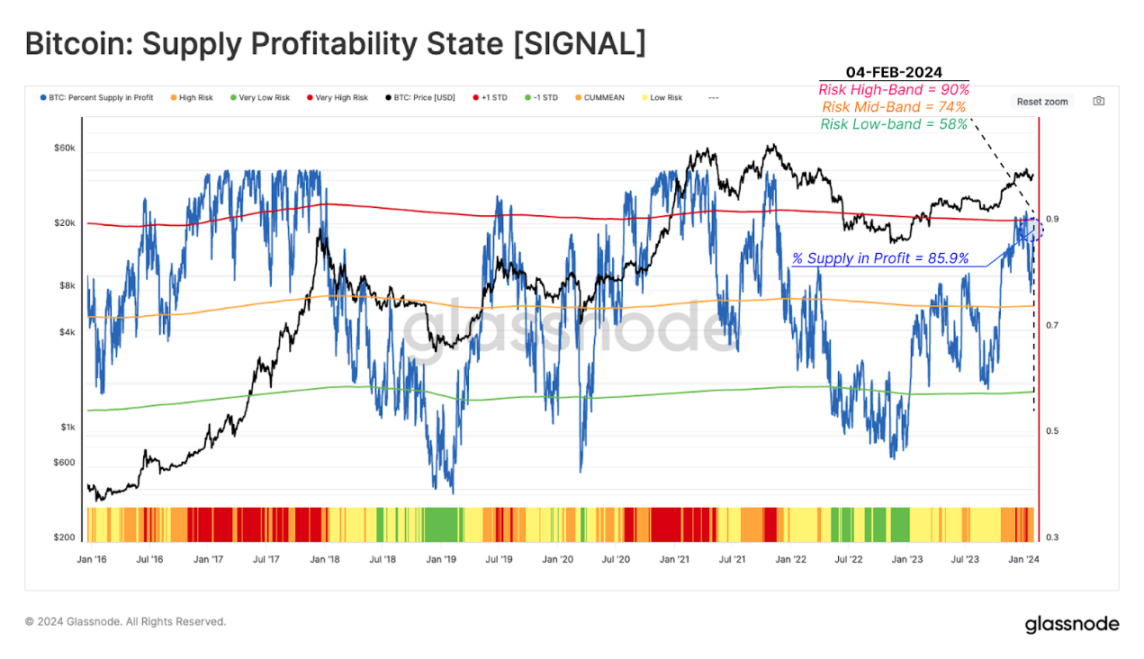

衡量供應盈利能力

Percent of Supply in Profit (PSIP) 指標 ? 是指流通中比特幣的獲利占比。隨著投資者獲利了結的動機越來越強,這一指標有助於識別拋壓加大的潛在風險。

極高風險?:PSIP 比歷史平均值高出一個以上標準差(PSIP > 90%)。

高風險?:PSIP 比歷史平均值高出不到一個標準差(75% \< PSIP \< 90%)。

低風險?:PSIP 低於歷史平均值,但高於統計下限(58% \< PSIP \< 75%)。

風險極低?PSIP 比歷史平均值低一個以上標準差(PSIP \< 58%)。

當該指標高於上限時,從歷史上看,與市場進入牛市的"繁榮階段"相一致。在圍繞現貨 ETF 推出的市場反彈期間,該指標暗示了市場處於極高風險?,隨後價格收縮至 3.8 萬美元。

衡量恐懼和貪婪

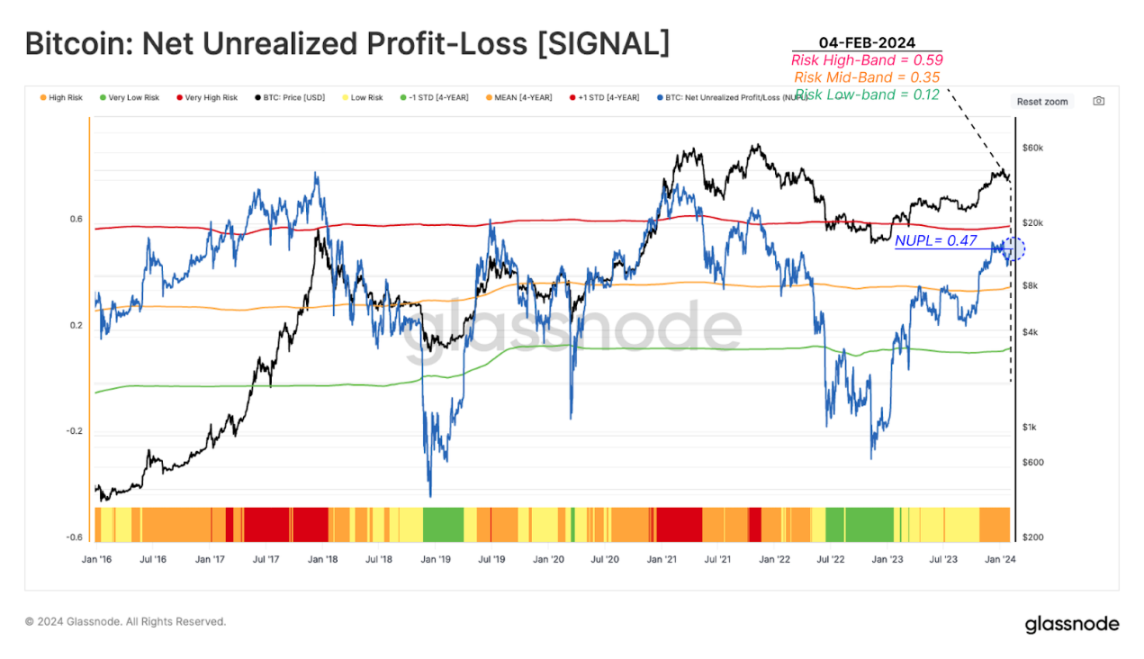

另一個量化與市場恐懼和貪婪情緒的相關風險工具是淨未實現盈虧(NUPL)。這一指標考察了總淨利潤或淨虧損的美元價值占市值的百分比。在使用 PSIP 估算出盈利的代幣數量後,可以使用 NUPL 衡量投資者盈利能力的大小。

極高風險?:NUPL 超過 4 年平均水平一個標準差,表明市場處於興奮階段,未實現利潤達到極端水平(NUPL > 0.59)。

高風險?:NUPL 位於上限和 4 年平均水平之間,表明市場處於淨利潤狀態,但低於統計高位 (0.35 \< NUPL \< 0.59)。

低風險?:NUPL 跌破 4 年平均水平,但高於統計低位 (0.12 \< NUPL \< 0.35)。

風險極低?:NUPL 跌破統計低點,與歷史上熊市的底部發現階段相吻合(NUPL \< 0.12)。

在 2023 年 10 月反彈之後,NUPL 進入高風險?範圍,達到 0.47。儘管利潤中持有的代幣數量大幅增加,但美元利潤的幅度並未達到極高風險?狀態。這表明在 2023 年下半年,很大一部分代幣是以約 3 萬美元的成本積累起來。

已實現盈虧比

已實現盈虧比(RPLR)指標跟蹤鏈上發生的獲利和虧損事件之間的比率。此處使用該比率的 14 日移動平均線(14D-MA)以清楚地識別投資者行為。

極高風險?:RPLR > 9,意味著 90% 以上的鏈上移動代幣被用於盈利,這是市場需求達到枯竭的典型特徵。

高風險?:3 \< RPLR \< 9,表明 75%-90% 的代幣在盈利,這種結構在市場高峰前後經常出現。

低風險?: 1 \< RPLR \< 3,這通常發生在市場經歷高風險和低風險狀態之間的過渡階段。

風險極低?:RPLR \< 1,這表明大多數代幣虧損,是投資者投降的信號,在熊市後期很常見。

隨著比特幣價格觸及 48,400 美元是峰值,該指標暗示了市場處於極高風險 ? 狀態。目前 RPLR 為 4.1,處於高風險?狀態。

短期和長期風險分析

上述風險分析考慮的是相對宏觀和全局的視角。下面將考慮短期和長期持有者群體的行為。

短期持有者

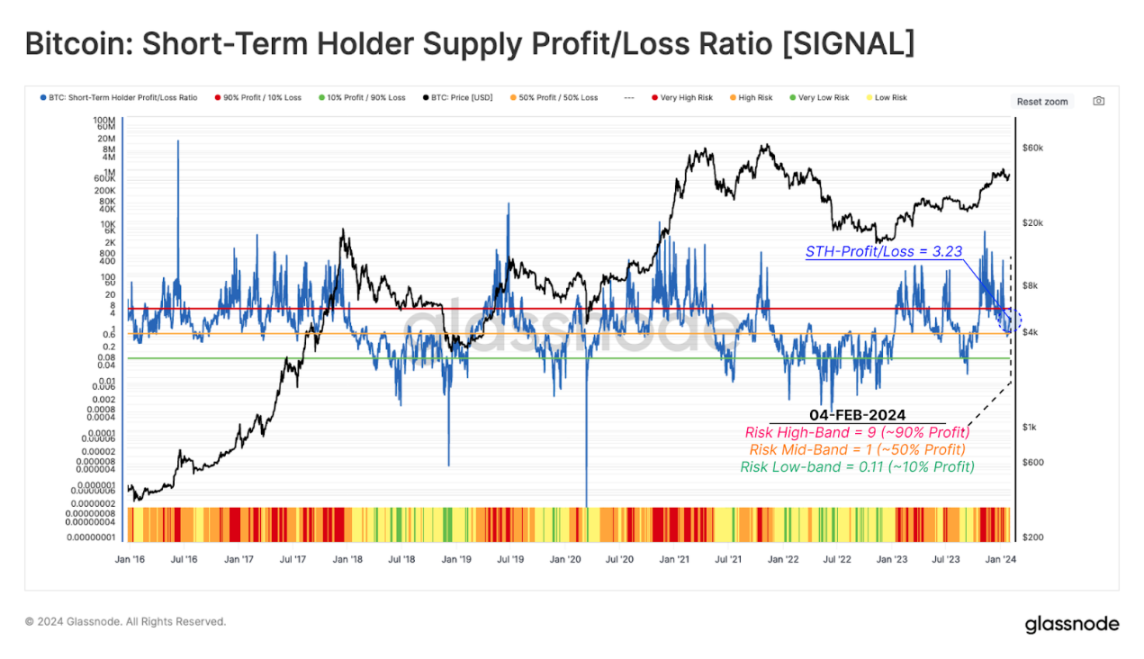

從短期持有者盈虧比指標(STH-SPLR)反映了新投資者持有代幣的盈利與損失之間的比率。

極高風險?:STH-SPLR > 9,表明 90% 的新投資者的代幣都在盈利。

高風險?:1 \< STH-SPLR \< 9,表明 50% 到 90% 的新投資者代幣盈利,支出風險中等。

低風險?:0.11 \< STH-SPLR \<1,表明新投資者供應的 10% 到 50% 是盈利的。

風險極低?:STH-SPLR \< 0.11,表明超過 90% 的新投資者供應處於虧損狀態,這是熊市後期的典型情況。

該指標最近在 2023 年 10 月中旬至 2024 年 1 月中旬期間顯示出極高風險?狀況,當時 ETF 投機活動達到頂峰。這表明絕大多數新投資者都是盈利的,獲利回吐的可能性增加。此後,這一比率已趨於中性低風險?區間。

長期持有者

長期持有者的 MVRV 比率(LTH-MVRV)衡量長期持有人的未實現利潤。該指標可衡量市場價格與長期持有者平均成本之間的差異。

極高風險?:LTH-MVRV > 3.5,表明長期持有者的平均未實現利潤為 250%。該情況通常發生在市場 ATH 時。

高風險?:1.5 \< LTH-MVRV \<3.5,這種情況通常出現在熊市和牛市的早期階段。

低風險?:1 \< LTH-MVRV \<1.5,這表明長期持有者的平均利潤微薄,是典型的熊市後期和牛市早期。

風險極低?:LTH-MVRV \< 1,價格跌破長期持有者平均成本。這通常凸顯了賣方疲憊和投資者投降的狀態。

在經歷 FTX 崩盤的復甦後,該指標已升至 2.06,進入高風險?狀態。如前所述,該水平通常出現在牛市的早期階段。

雖然上述每個指標都可以單獨使用,但綜合使用往往能更全面地反映市場狀況。下面的圖表是由過去 5 年的數據彙編而成。這些風險因素參考了一系列數據和投資者行為,有助於為分析師和投資者建立分析框架。