灰度揭秘比特幣持有者格局:僅 2.3% 所有者有 1 枚以上比特幣

來源:灰度

編譯:松雪,金色財經

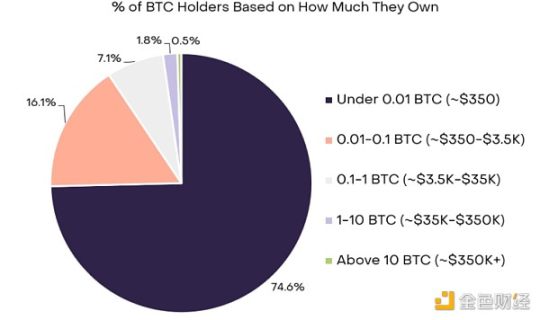

- 比特幣所有權廣泛分布在各個群體中。 74% 的比特幣所有者持有不到 0.01 個比特幣。

- 大約 40% 的比特幣所有權屬於可識別的類別,包括交易所、礦工、政府、上市公司的資產負債表和休眠供應。

- 值得注意的是,其中一些群體代表了「黏性供應」,這可能會增加與需求相關的有利因素的影響,包括 2024 年比特幣減半或潛在的現貨比特幣交易所交易基金(ETF)批准。

隨著 2023 年底的臨近,有兩個事件迫在眉睫:2024 年比特幣(BTC)減半和美國潛在的現貨比特幣 ETF。 這兩個事件都可能擴大投資者尋求比特幣的範圍和廣度。 一種常見的誤解是,少數人持有大量比特幣。 然而,這實際上是不準確的。 由於比特幣區塊鏈是透明的,任何個人都可以實時監控比特幣的信息,包括其所有權結構。 來自各種數據源(包括 Glassnode、Arkham Intelligence、Bitinfocharts 和 Bitcoin Treasuries)的數據表明,比特幣供應廣泛分布在全球各地的各種個人、團體和組織中。

在這篇文章中,灰度研究試圖澄清有關比特幣所有權的常見問題,並深入研究各種所有權群體的影響。 我們還討論了比特幣供應的黏性,為什麼它現在特別重要,以及它對未來資產的意義。

比特幣所有權分布廣泛

絕大多數比特幣持有者都是小投資者,因為截至 2023 年 11 月 6 日,大約 74% 的比特幣地址持有不到 0.01 BTC,價值約為 350 美元,如下圖 1 所示。 與其他歷史上高風險、高回報的資產(如私募股權和風險投資)相比,這些資產僅適用於經過認可的投資者,而比特幣可供全球散戶受眾(可以訪問互聯網)使用。 因此,比特幣的所有權結構反映了比特幣技術的去中心化、開源性質。 事實上,只有 2.3% 的比特幣所有者擁有 1 個比特幣或更多(截至 2023 年 11 月 6 日,每個比特幣價值約為 3.5 萬美元)。

圖 1:比特幣地址分布。注意:為了便於查看,美元數字經過四捨五入以反映 1 個比特幣的價值為 35,000 美元

除了比特幣所有權主要分布在多個小持有者身上之外,多數比特幣最大持有者代表的是"多數人"而不是少數人。 截至 2023 年 11 月 6 日,比特幣持有量排名前五的錢包地址要麼是加密貨幣交易所,要麼是政府實體,如下圖所示。

圖 2:按餘額排名前 5 位的比特幣錢包地址。注意:交易所通常持有多個錢包 / 地址,這就是幣安多次出現在此處的原因。 資料來源:Bitinfocharts、灰度投資。 截至 2023 年 11 月 14 日的美元數據和持倉量。 該圖表中的比特幣價格等於 36,891 美元。

值得注意的是,像 Binance 和 Robinhood 這樣的交易所地址代表了數百萬個人。 例如,Robinhood 每月有 1100 萬用戶在其平台上擁有和交易比特幣,而世界上最大的加密貨幣交易所之一幣安則擁有近 9000 萬每月活躍用戶。 此外,上述美國政府地址代表的是機構所有權而非個人所有權。

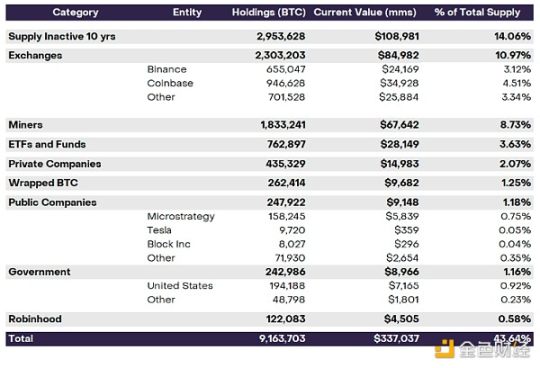

比特幣的持有者包括從交易所到上市公司再到主要政府的各種機構。儘管這些群體的一些成員可能與其他成員有重疊,但大約 40% 的比特幣總供應可以歸因於可識別的所有權群體,如交易所、政府實體、上市公司和私人公司(例如,特斯拉和 Block Inc.)、確保比特幣網絡安全的礦業公司、ETF 和其他上市基金、封裝的比特幣、消費者交易平台(例如,Robinhood)以及休眠地址。下面列舉了這些群體。

圖 3:比特幣可識別供應量。注:灰度的持倉反映在「ETF 和基金」類別中。 此類別包括基於期貨的產品和持有比特幣的其他基金。 資料來源:Bitcoin Treasuries、Arkham Intelligence、Glassnode、Bitinfocharts。 注意:某些組之間可能存在一些重疊(例如,10 年前的最後活躍供應和礦工)。 所有數據截至 2023 年 11 月 13 日。 僅用於說明目的,可能會發生變化。

對於投資者來說,了解和分析比特幣的最大所有者以及這些持有者對比特幣供應動態的潛在影響非常重要。

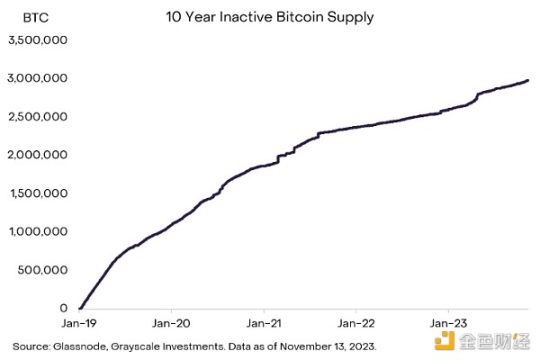

其中一些特定所有權類別反映了潛在的黏性供應動態------換句話說,所有者對特定資產採取長期立場。 例如,14% 的比特幣供應量在 10 年內沒有發生變化。 我們認為這部分供應可歸因於中本聰擁有的原始代幣、丟失的代幣或地址以及長達十年的持有者。 如下所示,自 2019 年以來,長達十年的不活躍供應量一直在增長,目前處於歷史最高水平。

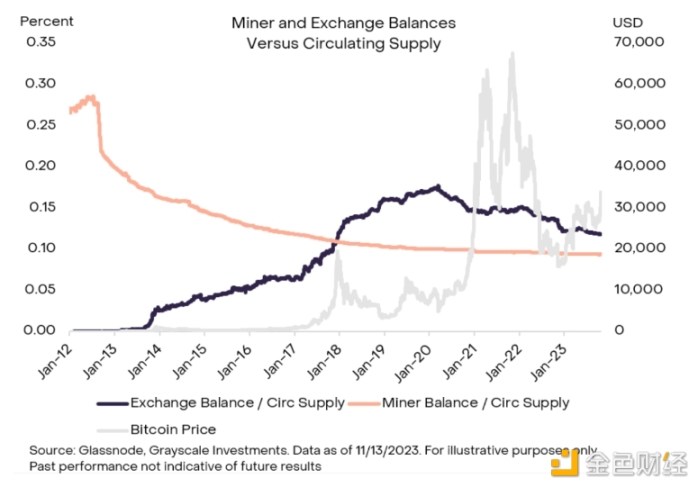

似乎表明相對不易變動的供應水平的其他所有權群體包括礦工和交易所,它們占總供應的 20%(分別約為 9% 和 11%)。正如下圖所示,儘管比特幣價格隨時間發生了相當大的變化,但這兩個所有權群體在歷史上一直相對不受價格彈性的影響。這可能是因為礦工隨著時間的推移積累比特幣作為獎勵,通常只賣出需要支付運營成本的部分。在過去,礦工淨流出的時期,例如 2022 年 11 月,對比特幣整體礦工平衡的影響相對較小。這表明礦工整體比特幣餘額的很大一部分可能由長期持有者組成。短期內的某些程度的價格不彈性也可能延伸到其他所有權群體,例如封裝的比特幣(總供應的 1.25%),這是由於比特幣鎖定在智能合約中。

那麼,這些所有權群體表明價格缺乏彈性的意義何在?

短期內,比特幣持有者之間相對不同的價格缺乏彈性的水平可能加劇了與需求相關的有利因素的影響。這可以與傳統金融市場中的「低流通量」股票進行比較,這些股票占公司股份的比例較低,可以在公開市場上進行交易。例如,對低流通股票需求的突然變化,再加上市場上主動交易供應減少,可能導致對價格的過度影響。考慮到各種不活躍或價格缺乏彈性的比特幣所有權群體,這種動態可能特別與比特幣相關。

結論

比特幣所有權是分布式且多樣化的。 此外,受尊敬的機構擁有比特幣表明比特幣市場的成熟以及公眾接受度和主流採用率的提高。

展望未來,全球政治和監管的發展可能會極大地影響該資產的持續採用和需求。 例如:美國潛在的比特幣 ETF 現貨可能會進一步消除尋求配置比特幣的個人和機構的摩擦,而阿根廷最近的總統選舉可能意味著發展中經濟體看待比特幣和其他加密資產的方式發生轉變。 截至 2023 年 11 月,距離 2024 年比特幣減半還有大約不到六個月的時間。

與此同時,在這些與需求相關的不利因素中,比特幣的供應仍然受到明顯限制。 非流動性和長期持有者的供應量已飆升至前所未有的水平,而短期供應量已降至最低水平。 如果這些趨勢持續下去,灰度研究團隊預計,比特幣所有權的動態可能會日益放大宏觀事件的影響,例如不斷變化的全球政策和監管(例如,美國現貨比特幣 ETF 的批准)以及加密貨幣市場的發展,例如 2024 年比特幣減半。