背靠 MakerDAO 逆襲成鏈上信貸龍頭,一文了解 RWA 底層服務商 Centrifuge

作者:flowie,ChainCatcher

在RWA上獲得甜頭的MakerDAO近半年一直堅定的定投 RWA資產,上個月一周內便增持了 1億美元RWA資產,目前擁有超33億美元的RWA資產。

而作為MakerDAO拓展RWA資產的底層技術服務商,Centrifuge也在這一年成功借勢"逆襲",成為了目前活躍貸款金額最大的鏈上信貸協議。根據RWA.xyz數據平台顯示,Centrifuge2023年1月1日的活躍貸款金額約為8400萬美元,而截止目前,已增長至超2.4億美元,增長達286%,遠超曾經的信貸龍頭Maple、TureFi。

而根據加密數據平台RootData顯示,Centrifuge已經進行了4輪融資,共融資1580萬美元,投資者包括Coinbase Ventures,IOSG Ventures等。

儘管獲得了MakerDAO頭部DeFi和知名投資機構的青睞。Centrifuge和曾經的Maple、TureFi一樣,也無法避免違約壞帳。今年年初,Centrifuge就被爆兩個借貸池中約有580萬美元的貸款已逾期,此後的8月份,也有社區稱其即將違約的貸款將使得 MakerDAO 的 184萬美元投資面臨損失風險。而根據 RWA.xyz顯示,目前Centrifuge 已累計有超過 1550萬美元未償還貸款。MakerDAO社區甚至曾提議停止向Centrifuge上的代幣化信用池提供貸款。

作為今年增長最快的鏈上信貸協議,Centrifuge究竟是如何運作?在面對爭議的違約壞帳中又有何處理機制?

R WA 成為鏈上信貸的新救命稻草,Centrifuge 逆襲成為龍頭

除了鏈上美債外,鏈上借貸也對RWA賽道起到了推波助瀾的作用,比如大家熟悉的MakerDAO、Compound、Frax、Aave老藍籌DeFi都在下場佈局。而除了這些老藍籌DeFi之外,一些鏈上信貸協議也借助RWA敘事有所收益。根據RWA.xyz數據,鏈上信貸從 1 月 1 日到 9 月 30 日增加了超 2 億美元,增長超80%。

但儘管如此,相比於在傳統金額市場占比很大的信用貸款,加密領域的信貸發展才剛剛起步。大概在2021年底左右,以 TrueFi、Maple為代表的機構鏈上信貸協議嶄露頭角,相比於Compound、Aave 傳統DeFi超額抵押借貸模式(通過超額抵押一種數字資產而借出另一種資產),他們主要面向加密原生的交易類投資機構、做市商等提供低抵押甚至無抵押借貸服務。但申請借貸的機構需要提交一些用於信用審查的信息,比如每月提交包含資產負債表的報告、年提交獨立審計財務帳目等。甚至在Maple上,借款人還需要註冊信用風險數據平台 Credora,該平台為貸方提供實時信息,以幫助他們評估借款人在不同加密貨幣交易平台累積的風險水平。

而憑藉著低抵押甚至無抵押的信用借貸模式也吸引了很多機構客戶參與,比如Alameda Research、Wintermute、BlockTower等。2022年中,Maple 僅在以太坊鏈上的活躍貸款就達到了近10億美元,TrueFi 高峰時期也達到了近5億美元。而活躍貸款僅次於Maple和TrueFi 的Goldfinch,則在三輪融資中從 a16z 和 Coinbase Ventures 等大型加密風險基金以及 Balaji Srinivasan、Ryan Selkis 和 Tarun Chitra 等天使基金中融了 3700 萬美元。

但隨著加密市場進入深熊,DeFi的整體流動性不足,且CeFi出現暴雷潮,以Maple和TrueFi 為代表的機構借貸協議遭受了大額度違約壞帳。比如去年6月份在Terra和三箭資本暴雷事件後,Maple Finance曾官方發文稱,在加密借貸公司 Babel Finance 破產並拖欠 1000 萬美元的貸款後,它可能面臨短期流動性挑戰並且現金不足。

而隨著FTX 暴雷,Maple Finance的確出現了更大規模壞帳。Maple Finance 因其借款人 Orthogonal Trading 此前虛報對 FTX 風險敞口並受 FTX 事件影響無法償還 2022 年 12 月 4 日到期的 M11 信用池中未償還貸款,違約金額達 3600 萬美元。 而Nexus Mutual、Sherlock多個機構存入 Maple Finance 借貸池的資金受影響。無獨有偶,TrueFi 也遭受了BlockWater的違約。到了2022年底,Maple Finance和TrueFi 都大幅降至2000萬美元左右。

到2023年,隨著RWA敘事興起,鏈上借貸領域又有所轉機,且市場格局發生了較大改變。除了以Maple為代表的曾經的龍頭信貸協議鏈上活躍貸款金額數在回暖,還有Centrifuge這樣一直很低調的鏈上信貸協議數據快速增長,反超Maple成為信貸領域的新龍頭。而被a16z眾多知名資本青睞的Goldfinch 則一直平穩發展,沒有太多增長和大幅下滑。

此前因無抵押信貸模式受到重創的Maple,今年拓展了以真實資產抵押的借貸模式以及超額抵押模式。此外,Maple 今年4月份推出了鏈上美債借貸池,重啟了在Solana上的借貸池,並上線了Base 網絡。期間,Maple 於8月份完成了 500 萬美元融資。Maple 目前鏈上活躍貸款已從年初的2000多萬美元增長至近1億美元。

而相比於Maple,最早就致力於以真實世界資產抵押借貸的Centrifuge,則增長更為顯著。目前Centrifuge鏈上活躍貸款已增長至超2.4億美元,比年初增長近3倍,成為了目前鏈上信用貸款最大的協議。

M aker DAO 助推 Centrifuge 成為鏈上信貸新龍頭

Centrifuge其實是很早期的鏈上借貸協議,其成立於2017年。和Maple、TrueFi這些更多面向加密金融機構的信貸協議,Centrifuge則強調面向傳統真實世界的資產發起借貸,可以說是RWA最早的玩家。

早在2020 年,Centrifuge就作為技術服務方,幫MakerDAO構建以房地產開發擔保貸款項目6s Capital 為抵押物的RWA金庫。今年Centrifuge鏈上活躍貸款的快速增長也主要歸功於MakerDAO在RWA資產上的佈局。

Centrifuge 官網披露的 6個借貸池子中,有8個與MakerDAO相關。比如有投資於房地產過橋貸款的New Silver系列,投資於結構性信貸的BlockTower系列,基於應收帳款借貸的Harbor Trade Credit系列等,MakerDAO都在池子中作為優先級投資者。(後文會將詳細講Centrifuge的分級投資機制)。統計來看,目前和 MakerDAO 相關的資金池共有約2億美元資金,占據Centrifuge總TVL(約為2.5億美元)的80%。

而從MakerDAO資產清單統計來看,與Centrifuge集成的BlockTower S3和BlockTower S4金庫,都是在今年設立,截止目前分別提供了 7000萬美元和5600萬美元的DAI供應。也就是說,MakerDAO在今年至少為Centrifuge提供了超過1.2億美元的貸款資金支持。

目前和 MakerDAO 相關的資金池,其APR在4%-15%之間,大多高於DeFi平均4%的APR。

而除了MakerDAO外,Centrifuge也早在2021年成為了Aave投資RWA資產的技術服務商。Aave 和 Centrifuge 共同建立了一個專用於RWA 的借貸池,其與Aave借貸市場是分開獨立運行,當前資金規模約為550萬美元。

相比於MakerDAO,Aave 通過Centrifuge投入的RWA資產投資規模還很小,但是隨著RWA敘事熱度不減,Aave 今年也有意在增設RWA資產。Aave今年8月份就通過了與 Centrifuge Prime 合作投資美國國債的提案,Aave 初始投資 100 萬 USDC ,而目標將投資金額增加到穩定幣持有量的 20%。或許後續Aave 在RWA上的持續投入,也將為Centrifuge帶來了一波新的增長。

Centrifuge 如何實現真實資產抵押借貸?違約風險機制是什麼?

作為MakerDAO和Aave等老藍籌DeFi協議首選RWA技術服務商,Centrifuge究竟解決什麼問題,又是如何運作的?

總的來說,Centrifuge 作為借貸平台,最核心是要鏈接兩方,一是想要通過放貸來獲取收益的出資方,它們主要是加密領域的一些DeFi協議,比如MakerDAO、Aave等;二是想要融資的借款方,它們一般是擁有房地產、應收帳款、發票等現實世界資產的創業公司或組織。為了打通現實世界和DeFi之間的資產流動,Centrifuge需要提供一些法律上以及資產上鏈方面的支持。

由於整個過程鏈條較多,涉及鏈上鏈下兩個世界,流程說起來比較複雜,我們以Centrifuge其中一個名為New Silver Series 2的借貸池為例,來簡析整個運作流程。

New Silver Series 2借貸池是由New Silver作為資產發行人發起的,該資金池正在為房地產過橋貸款組合提供融資,這些貸款向房地產開發商提供,期限為 12 至 24 個月。據介紹,New Silver 是一家成立於 2018 年的非銀行貸款機構,主要是為房地產行業提供過橋貸款,以幫助借款人在出售現有房產之前支付購買新房產的費用。

New Silver作為資產需求方,首先需要在Centrifuge 論壇上發起池子入選提案 (POP),寫清楚自己是幹什麼的,信用情況以及資金的用途等等。(不過目前論壇上公示的POP似乎不全,New Silver Series 2的池子申請提案就沒有看到。)

提交後的池子入選提案(POP)將進入盡職調查階段,並由第三方進行風險評估、法律審查,形成分析報告。評估完成後進入最終討論,Centrifuge 的信貸風險集團和代幣CFG持有者進行入選投票。

成功入選後,資產發行方和投資人需要基於Centrifuge鏈下的法律風險框架和鏈上的資產代幣化來啟動。

鏈下部分,要幫助資產發行方New Silve設立特殊目的實體(SPV)來作為此次融資的實體,將要抵押的資產和公司其他資產做剝離。此外還要找第三方專業團隊進行資產估值、審計、信託等來進一步強化安全性。借款人與特殊目的實體和簽署融資協議。

來源:@defi_drag

來源:@defi_drag

而對於投資人,Centrifuge 則需要對其進行KYC和反洗錢,目前Centrifuge主要和Securitize合作來完成。此外投資人還需要向New Silve設立特殊目的實體(SPV)來簽署認購協議。

鏈上部分,首先是數據上鏈,基於Centrifuge P2P消息協議,資產發行方New Silve可以將所有鏈下的有關真實資產數據要存取在Centrifuge Chain 上。該鏈基於 Substrate 框架開發,能夠共享 Polkadot 網絡的安全性,且已橋接到以太坊。New Silve可以通過Centrifuge Chain在該鏈上將數據打包成 NFTs,並將其作為抵押品進入Centrifuge 的Tinlake借貸池(以太坊鏈上)中啟動借錢機制,借出投資人提供的穩定幣。

那對於投資者來說,如何參與Tinlake借貸池中的投資?借款違約的風險機制是什麼?Centrifuge 做了一個風險分級,發行了兩種不同風險和回報的ERC20 代幣DROP 和 TIN,供不同風險偏好的投資者來認購。

投資者需要用DAI購買DROP 和 TIN代幣。持有DROP 代幣,在資產池的利潤分配中享有優先權,享受固定利率;且在風險(例如貸款違約)發生時,後承擔損失,通常具有較低的風險和較低的回報。比如New Silve的DROP 代幣持有者,就享受7%的固定利率。持有TIN 代幣,則後享受利潤分配,利率是浮動的,但需要先承擔損失,通常具有較高回報和風險。

更具體來說,假設資產發行方/借款人借了100萬美元,而DROP 代幣和TIN 代幣持有者分別為其提供了20%和80%的資金。且期後資產發行方/借款人需要支付10%的利息。DROP 代幣按約定可以享受5%的固定利率。

最終到期了它卻只還了60萬美元。那么DROP 代幣先拿到本金20萬美元以及5%利率下的利息1萬美元。償還的資金中,最終剩下了39萬美元供TIN 代幣持有者分,但他們原本投入了80萬美元,只能收回部分本金,

但假設DROP 代幣和TIN 代幣持有者分別為其提供了80%和20%的資金,且該資產發行方也沒有違約壞帳,其他條件不變的情況下,DROP 代幣拿到本金的80萬美元和4萬美元,TIN 代幣持有者則可以拿到20萬本金和5萬美元的利息,利率則高達25%,遠超DROP 代幣持有者5%的固定利率。因此,對於投資者而言,也可以選擇選擇DROP 代幣和TIN 代幣兩種來實現風險和收益對沖。

除了在風險和收益上分層外,Centrifuge 的資金池是循環的,可以隨時進行投資和贖回,但須保證 DROP 代幣優於 TIN 代幣贖回,且 TIN 代幣不能低於設定的最低比例。資產發行人到期時償還融資金額和利息後,質押的NFT也會被返還到手中。

Centrifuge 致力成為 RWA 基礎設施

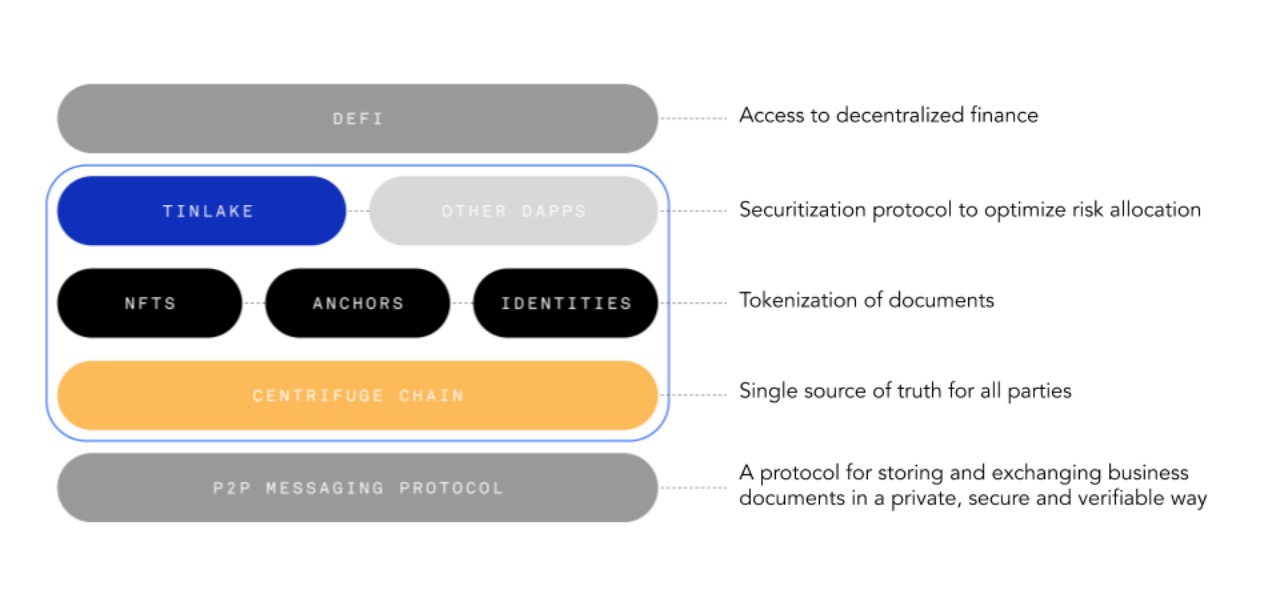

總的來說,Centrifuge 作為打通DeFi和真實世界資產的平台,它生態系統中有幾大核心產品和組件。

一是面向C端的借貸平台Tinlake協議,目前它部署在以太坊上,它將現實世界資產轉換為ERC-20代幣,然後提供去中心化借貸協議的訪問權限。 Tinlake會在每個借貸池抽取總供應量4% 作為服務費用。

二是Centrifuge P2P消息協議,它可以讓合作者之間安全且隱私地創建、交換和驗證資產數據,並將資產實現代幣化,使之變為NFT。

三是Centrifuge Chain,它基於 Substrate 框架開發,能夠共享 Polkadot 網絡的安全性,並且已橋接到以太坊。目前資產發行人主要是Centrifuge Chain上將真實資產製造成 NFT。

Centrifuge Chain也有自己的原生代幣CFG,它主要用於激勵網絡和生態發展,以及社區治理等。CFG也可以橋接到以太坊並用作ERC20代幣。

CFG 主要用於支付Centrifuge Chain上交易需費;作為節點激勵維護Centrifuge Chain網絡安全以及質押CFG獲得融資資格,參與治理等。由於Tinlake協議目前主要在以太坊鏈上而非Centrifuge Chain上,CFG使用場景以及價值捕獲能力有限。但今年背靠MakerDAO鏈上活躍貸款增長不俗,但其代幣表現也有所增長。從CMC的數據來看,CFG價格目前為0.54美元,相較於年初的0.15美元左右,上漲了3倍多,不過相比於2021年牛市下超2美元的記錄,還有一些較大差距。

在CFG的場景使用上,其實在2022年3月份,Centrifuge曾宣布路線圖計劃在Centrifuge Chain上啟動和擴展真實世界資產池,取代以太坊上的 Tinlake 協議,拓展 CFG 使用場景,包括費用機制、質押機制等。但目前Tinlake協議還未完成遷移。

而隨著加密領域對於RWA 的需求增長,Centrifuge 今年也在更新一些產品並拓展了一些業務,致力於成為RWA的基礎設施。Tinlake 借貸應用在今年5月份宣布完成新一輪的升級。除了在用戶界面以及KYC的體驗有所提升外,還拓展了多個公鏈和錢包的集成。此外今年7月份還成立了借貸信用小組,該小組由金融和借貸領域的專家組成,審查評估Centrifuge借貸池的風險等。

此外,Centrifuge 今年6月份還宣布還推出了RWA基礎設施產品Centrifuge Prime,它主要面向DAO和DeFi協議打通真實世界資產的法律框架和引資產上鏈的技術全套服務。Aave今年8月份就通過了與 Centrifuge Prime 合作投資美債的提案。

不過儘管獲得了MakerDAO和Aave等頭部DeFi協議的青睞,但Centrifuge和曾經的Maple、TureFi鏈上協議一樣,也無法避免違約壞帳。今年Centrifuge連續被爆違約壞帳,目前Centrifuge 已累計有超過 1550萬美元未償還貸款。8月份也有社區稱其即將違約的貸款將使得 MakerDAO 的 184萬美元投資面臨損失風險。MakerDAO社區甚至曾提議停止向Centrifuge上的代幣化信用池提供貸款。

相比鏈上部分的風險,鏈下對於資產發行人/借款人的審查和評估以及清算可能一大挑戰。在傳統金融世界的信貸領域,過往的P2P借貸給不少投資者乃至金融行業帶來了不小的危害。在試圖降低真實世界的中小企業和組織融資門檻時,鏈上信貸協議如何避免成為被作惡者利用,通過法律和技術建立投資者保護機制,可能道阻且長。