RootData 最新報告:盤點 Q2 加密市場八大賽道投融資特點與新趨勢

作者:谷昱 \& 餅乾,RootData

2023 年第二季度剛剛過去,加密領域可能已走入熊市深處。自從 2022 年 Terra、FTX 等崩潰,以及多個加密友好銀行發生擠兌危機以來,加密貨幣的流動性一度斷崖式下跌。另外,監管機構對中心化交易所的持續打壓衝擊著市場信心,幣安、Coinbase 等中心化加密巨頭與美國 SEC 的鬥爭仍在持續。為數不多的好消息是,貝萊德等多家資管巨頭再次申報現貨比特幣 ETF。

那麼,2023 年第二季度加密投融資市場具體表現如何?當下市場最熱門的趨勢都有哪些? Rootdata 結合平台統計數據對此進行了全面分析。本報告共包含兩個部分:2023Q2 加密投融資市場概況、投融資市場趨勢分析。

一、2023Q2 加密市場投融資概況

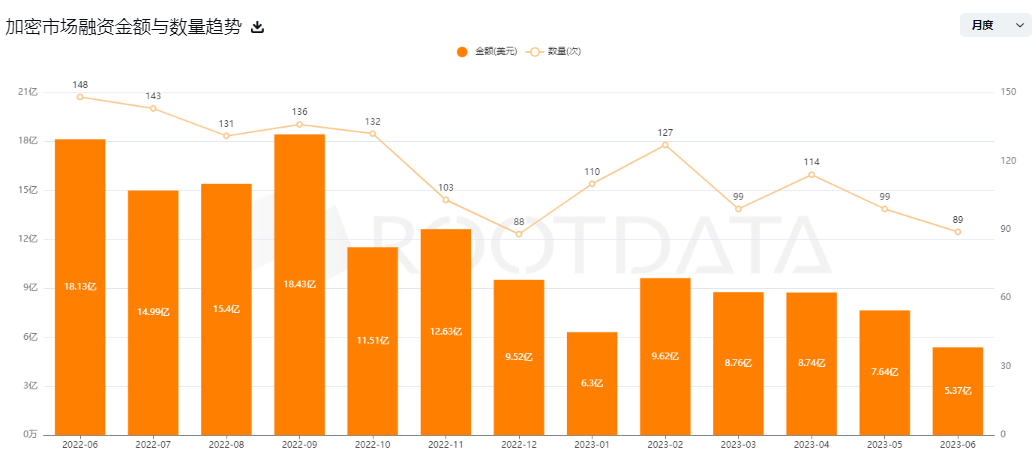

RootData 數據顯示,2023 年 4-6 月,加密行業共披露 301 起項目融資事件,融資總金額達到 21.77 億美元 ,遠低於 2022 年 4-6 年的 78.02 億美元,同比下降約 72.1%。相比前一季度的 24.7 億美元也有稍微下滑,環比下降約 11.8%。總而言之,該季度融資筆數和融資金額均創 2021 年以來新低。

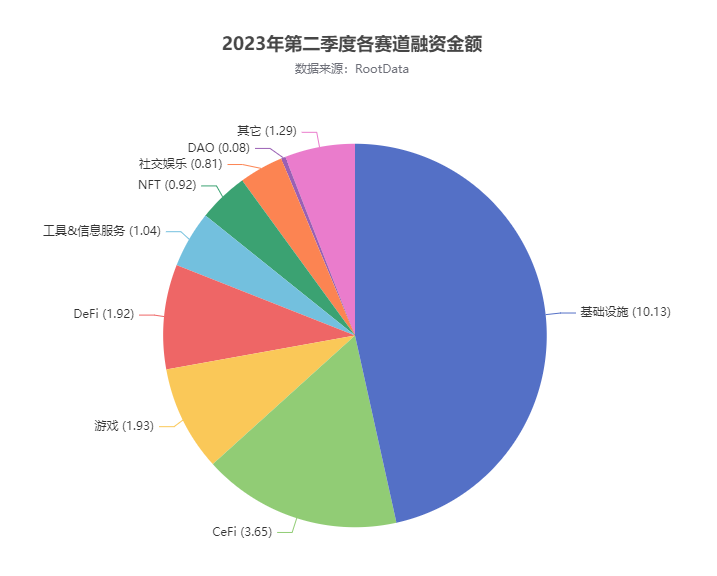

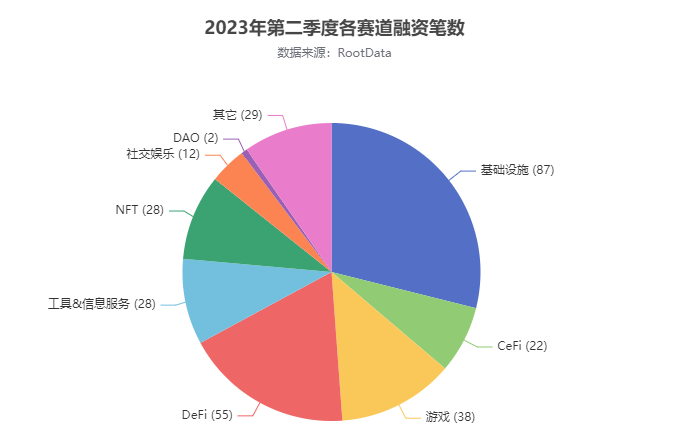

從各賽道融資分佈來看,下圖為 2023 年第二季度 4~6 月各板塊的融資筆數和融資金額(單位:億美元)情況:

其中,基礎設施賽道的融資筆數和金額均為九大賽道中最高,平均單筆融資額超過 1000 萬美元。該賽道的熱門融資項目包括模塊化區塊鏈、zk 概念等;

DeFi 賽道的融資筆數位列第二,融資金額排名第四,該賽道的熱門細分領域是 DEX、衍生品等;

遊戲和社交娛樂賽道分屬融資筆數的三、四位,遊戲平台、創作者經濟等細分方向在 2023 第二季度備受資本青睞。

在投資者的出手頻次方面,RootData 記錄到 16 個投資者的參投輪次超過 8 起,其中 NGC Ventures、HashKey Capital、DWF Labs、Binance Labs、Polygon Ventures、Coinbase Ventures、Alchemy Ventures、OKX Ventures、GSR 等機構均超過10起。

二、2023Q2 加密投融資市場趨勢分析

1)Layer1

2023 年第二季度共 17 個 Layer1 項目完成 23600 萬美元融資,相比 2023 年第一季度,融資金額環比提高 91.4%。其中,獲得融資的 Layer1 項目大致可分為 2 個方向:

- 基於 Cosmos 技術: Nibiru、Syntropy 、Sei Network 、Berachain…

- 老牌公鏈:EOS、TomoChain、 Conflux、IOST、 Ton…

從趨勢上看,隨著以太坊、比特幣等網絡將更多的注意力轉移至第二層擴展,Layer1 賽道主要由 Cosmos 系在推動創新,模塊化公鏈的概念得以落地。第二季度 Layer1 依然能夠獲得不俗的估值: Sei Network(8 億美元)、 Nibiru(1 億美元)、 Berachain(4.2 億美元)。

然而,老牌公鏈獲得融資似乎多受幣價炒作的影響,其中 Conflux 曾在第一季度獲得 DWF Labs 1000萬美元融資,DWF Labs 在第二季度再追投了 1800 萬美元。

本季度有兩個備受矚目的 Layer1 項目上線主網,但之後的表現似乎不盡人意。4 月 20 日隱私公鏈 Iron Fish 上線主網(融資 3300 萬美元,估值 1.9 億美元)、5 月 3 日 Move 系公鏈 Sui (融資 3.36 億美元,估值 20 億美元)上線主網。Iron Fish 在空投獵人離開後再也無人問津,Sui 甚至陷入聯盟鏈的爭論。

儘管如此,Layer1 賽道憑藉巨大的想像空間與敘事能力,在較長時間內仍將是最吸引投資者的賽道。

2)CEX

自從 FTX 于 2022 年第四季度崩潰之後,各方勢力都想填補該空白位置,越來越多的融資事件也在本季度披露出來。2023 年第二季度總共 12 個 CEX 項目完成 15225 萬美元融資,融資金額環比提高 851.5%。

其中,由華爾街勢力支持的非托管交易所 EDX Markets 完成新一輪融資並正式啟動交易服務,該交易所採用非托管模式,在交易期間不持有客戶的數字資產,從而減輕了托管風險,類似於納斯達克或紐約證券交易所等傳統交易所的作用。EDX Markets 可供交易的產品包括 BTC、ETH、LTC 和 BCH,該交易所計劃今年晚些時候推出 EDX Clearing,以結算在 EDX Markets 上匹配的交易。

據 RootData 統計,EDX Markets 獲得一系列頂級投資機構的青睞,包括 Paradigm、紅杉資本、Virtu Financial、Fidelity Digital Assets、Citadel Securities、嘉信理財、 Miami International Holdings 等等。

此外,ABCDE Capital 投資了加密衍生品交易平台 CoinCatch,該平台專注於 KOL 的社交交易,允許 KOL 向其粉絲分享交易策略。CEX 賽道獲得融資的項目還包括比特幣金融服務商 River Financial、機構級數字資產交易所 One Trading、加密交易所 Bitget。

3)DeFi 衍生品

隨著 DeFi 基礎產品、以太坊質押賽道日益成熟,DeFi 衍生品協議成為加密領域為數不多的創新聚集地之一。據 RootData 統計,2023 年第二季度總共 14 個 DeFi 衍生品完成 3945 萬美元融資,融資金額環比提高 194.4%。

大多數獲得融資的衍生品協議都涉及期權、永續合約和價差交易等功能,或者通過借貸或使用保證金來放大交易頭寸,目標是提高資金效率。例如多鏈結構化產品協議 Thetanuts Finance 提供自動化期權策略,去中心化波動率產品 Smilee 支持用戶做空 LP 代幣,以減輕其無常損失風險。

此外,一些衍生品協議也都具有不同程度的創新。收益交易協議 Pendle Finance 允許用戶通過利用 Aave、Compound 等頂級收益生成協議來代幣化和交易未來收益,然後將收益資產分為代幣化所有權(零息債券)和收益成分(息票),從而提供創新的收益交易機會。時限代幣交易市場 Hourglass 鎖定時間段將用戶在 DeFi 協議中的質押資產代幣化。

4)人工智能

隨著 AI 賽道由 ChatGPT 引爆,Web3、加密貨幣如何與 AI 結合也引發了許多人的關注與實踐。在第二季度,Gensyn、WorldCoin、Kaito 等人工智能概念的加密項目均獲得融資。

具體來看,AI 概念的 Web3 項目可以分為兩類,一類是基礎設施方向,優化 AI 生態運作邏輯,另一類是應用方向,利用 AI 技術優化 web3 領域的工作。

在基礎設施方向 ,典型項目是 Gensyn、WorldCoin,其中 Gensyn 是一個用於訓練 AI 模型的分佈式計算網絡,它使用區塊鏈來驗證深度學習任務是否已正確執行,並通過命令觸發支付,WorldCoin 儘管技術上與 AI 沒有直接關聯,但作為 ChatGPT 創始人創辦的項目,它旨在成為 AI 時代的數字身份體系,減少乃至避免 AI 對用戶經濟權益和社會權益的衝擊。

在應用方向 ,典型項目包括 Kaito、NFPrompt、Mazzuma 等,其中 Kaito 主要通過 AI 優化加密用戶的數字資產研究流程,NFPrompt 通過 AI 幫助藝術家生成 NFT 藝術作品,Mazzuma 則過 AI 幫助開發者生成智能合約代碼,這些場景都可以有效提升目標用戶的工作效率。

AI 時代,Web3 與加密技術的結合將會越來越緊密,RootData 近期收錄的 AI 概念項目也大幅增加,未來或許會出現更多創新場景的相關項目。

5)錢包

作為加密領域的主要入口之一,加密錢包的競爭涉及用戶體驗、安全性、多鏈支持、附加功能、社區和支持、商業模式等方面。隨著帳戶抽象概念的興起,2023 第二季度, Safeheron、 Fedi 、Openfort 等項目均獲得融資。

具體來看,獲得融資的項目主要集中在錢包基礎設施平台。數字資產自托管平台 Safeheron 基於自主研發的 MPC 和 TEE 技術,可為中小企業提供機構級錢包解決方案。帳戶抽象錢包 Openfort 允許用戶使用各種流行的身份驗證方法(例如 Google、Gmail 和 Twitter)進行註冊。錢包即服務平台 Universal Ledger 為開發人員和工程師提供 API 和事件驅動的架構,同時保持全球合規標準類似於 FATF 40 和當地司法管轄區的監管要求。

此外,獲得融資的還有比特幣生態錢包 Fedi、Aleo 生態的隱私保護錢包 Leo Wallet、硬件錢包 Tangem、智能錢包 Giddy 等等。

帳戶抽象使錢包能夠更好地處理和管理用戶的帳戶信息,並提供更方便、安全和隱私保護的數字資產管理功能。未來,錢包的使用門檻可能會大幅降低,甚至變成用戶的默認配置。

6)去中心化社交

去中心化社交旨在讓用戶更好地管理自己的社交關係和內容,並實現貨幣化。其中,一些項目也嘗試將不同的應用程序和用戶連接起來,實現協作遊戲和共同治理。 Lens Protocol 、CyberConnect 、Story Protocol 等知名加密項目在第二季度獲得融資。

總體來看,去中心化社交賽道可分為社交圖譜、社交元宇宙、社交媒體平台 3 個主要方向。社交圖譜通過將用戶的社交關係和交互數據記錄在區塊鏈上,實現用戶對自己的社交數據的控制和所有權。社交元宇宙是一種以虛擬現實或增強現實技術為基礎的數字化社交空間,用戶可以創建自己的數字化身份並與其他用戶進行交互。去中心化社交媒體平台允許用戶創建、共享和交流內容,而不受中心化機構的控制。

在社交圖譜 方向,Lens Protocol 和 CyberConnect 都提供去中心化的身份驗證解決方案,通過區塊鏈技術保護用戶的個人信息和交互數據,讓用戶可以與其他用戶進行交流、分享內容和建立社交關係。不同的是,CyberConnect 注重簡化用戶界面和操作流程,其社交關係管理、加密聊天、分佈式存儲等功能旨在促進用戶進行安全、私密的社交互動。Lens 則注重內容展示和創作者體驗,旨在讓創作者能夠直接從內容中獲得價值。

在社交元宇宙方向,Orbofi、PoPP、AnotherBall、May.Social 都允許用戶創建和管理自己的數字身份,並在虛擬世界中展示個性化的角色、外觀和資產,並且通過內部經濟模型和激勵機制,鼓勵用戶參與和貢獻社交元宇宙生態系統。用戶可以通過創作內容、交易資產等方式獲得經濟回報。

此外,由 a16z Crypto 領投的 Story Protocol 是一個注重去中心化內容創作、社交互動和創作者激勵的平台。它提供了一種透明、不可篡改的方式來發布和共享內容,並通過激勵機制和社區治理來促進用戶參與和創作者的經濟回報。同時,平台注重用戶對自己數據的控制和隱私的保護,使用戶能夠以更安全和自主的方式參與內容創作和社交互動。

7)NFT 市場

在 NFT 市場賽道,OpenSea 仍然是不可撼動的霸主,因此更多項目方將目光轉向細分領域,使得數字藝術、音樂、遊戲等虛擬物品也能夠成為有價值的資產。這些垂直 NFT 市場在第二季度也獲得了融資。

具體而言,該賽道中獲得融資的項目可分為綜合性 NFT 市場、音樂 NFT 市場、社交 NFT 市場。

在綜合性 NFT 市場 方向,Tegro、Collectibles、Treasureland Market 等均支持多種類型的 NFT 展示和交易,細小的差異可能在於篩選功能、交易流程,以及支持的區塊鏈網絡不同。

在音樂 NFT 市場方向,Spinamp、MetaZ、AlienSwap 等平台專注於音樂和娛樂領域的 NFT,包括音樂作品、虛擬演唱會門票等,差異在於音樂合作夥伴和藝術家群體的不同。此外,特殊的服務也是吸引用戶的因素之一。如 Dew Drops 通過短信向收藏家提供精選的數字收藏品,Meta[Z] 提供了為運動鞋發行 NFT 的服務,AlienSwap 的收入全部返還給社區等。

在社交 NFT 市場方向,Oxalus、Colecti、The Hug 等平台專注於社交和創意領域的 NFT,如社交賀卡、虛擬禮物、創意藝術品等。

總體而言,這些 NFT 市場在定位、功能重點、用戶界面和社區等方面做了一些差異化創新。用戶可以根據自己的需求和興趣選擇適合的市場,以獲得更好的NFT購買、展示和交互體驗。

8)開發者平台

2023 年第二季度,Web3 開發者平台獲得約 8900 萬美元融資,這 16 個平台按照定位、功能重點、提供的工具和服務等方面可分為 4 個方面:

- 身份驗證和錢包服務平台 :Magic、Ramper 專注於提供身份驗證和錢包服務,旨在降低用戶 Web3 入門體驗。在方式上,Magic 支持通過電子郵件或社交登錄,而 Ramper 則通過自身開發的密鑰管理架構,稱為恢復性多重加密系統 (RPMS)來實現。

- 區塊鏈開發工具和服務平台 :Tableland、Mirror World、Ironforge、Sort 等平台均提供開發者友好的界面、文檔和工具來簡化區塊鏈開發流程。不同的是,Tableland 專注於將關係數據結構化方向,Ironforge 專注於改善 Solana 開發人員體驗並簡化與現有系統的集成。Sort 允許開發者使用以太坊數據創建豐富的應用程序。

- NFT 開發和 API 平台:Mazzuma、BlockSpan、SPYCE5 等平台專注於NFT開發和API,提供工具和服務來簡化NFT應用程序的開發和集成。它們提供了實時的數據和元數據檢索、NFT價格查詢、所有權驗證等功能。

- 其他:Airstack、 Cookbook 為開發者提供快速、輕鬆訪問跨項目和區塊鏈的鏈上數據的工具和服務。

開發者平台對於一個區塊鏈網絡的重要性在於提供基礎設施、工具、資源和支持,促進生態系統的建設和應用程序的開發。隨著越來越多應用與開發者的湧現,且具有明確的商業模式,開發者平台也獲得越來越多資本的重視。

總結

總體而言,由於加密基金募資困難、市場信心缺乏、退出渠道不暢等緣故,加密投資機構們紛紛放慢了投資頻次,等待市場出現更加明朗的信號再調整投資策略。

在這種情況下,絕大多數加密公司都需要重新評估自己的收支與現金流情況,為最壞的情況做出應對策略。很多缺乏現金流與應用場景的項目,勢必會在這場熊市中被市場淘汰,新的市場熱點也將催生新一波參與競爭的項目,進入風投機構們打造的新一輪無限遊戲當中。