iZUMi Finance 研究報告:流動性即服務,實現收益最大化

原文作者:Web3CN

原文來源:web3中文

一、項目簡介

iZUMi Finance 是一個搭建在以太坊網絡上的流動性優化協議,是Uniswap V3生態項目,為區塊鏈項目提供基於Uniswap V3的"可編程性流動性即服務"業務。

通過不斷拓展多鏈生態,iZUMi Finance最終將支持跨鏈流動性交易機制,為多鏈生態帶來系統化的流動性服務,成為DeFi行業超高資金效率的一站式流動性即服務(Liquidity as a Service,LaaS)平台。

二、項目願景

Uniswap V3 上線之後,其可以在某個價格範圍內提供流動性的功能引發了眾多討論。這個方案的本質是希望給予更多的選擇空間來提高資金效率以及 LP 收益,但實際運行之後,普通用戶由於無法根據市場情況進行高頻率的調整,或因調整成本太高導致流動性長期處於價格波動範圍之外,反而產生了損失。

iZUMi Finance 希望解決這個問題,一方面,用戶可以將資金交由其管理來實現收益的最大化;另一方面,項目方也可以通過該協議提高項目代幣價格的穩定性,減少單幣大額交易帶來的波動。

在日語中,iZUMi的意思是"泉"。作為一種多鏈 DeFi 協議,iZUMi Finance認為每個代幣都應該以高效和持久的方式獲得更好的鏈上流動性,通過打造一站式流動性即服務,為每一位合作夥伴提供極致的鏈上流動性,如泉水一般,源源不斷,歷久彌新。

三、特色和優勢

iZUMi 的模型解決了Uniswap V3區間內穩定幣和錨定資產的流動性以及流動性提供者回報不高的問題,並最大化降低無常損失,提高資金利用效率。iZUMi在專業度上向 CEX 靠近,核心優勢主要有以下兩點:

(1)離散流動性資產效率更高

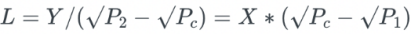

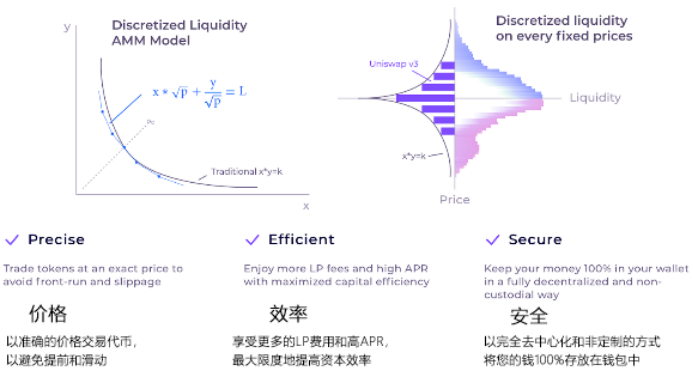

iZUMi對Uniswap算法進行了升級,結合了創新的 Discretized Liquidity AMM (DL-AMM),改進了 Uniswap V3 首次部署的集中流動性模型,是行業內首個以AMM為基礎、百分百鏈上、支持LOB交易的DEX。

DL-AMM 使流動性部署在每個價格變動中,並減少交換代幣時的滑點。DL-AMM 將這些價格範圍切割成小而窄的片段,使這些價格範圍接近於 0。DL-AMM 通過在每個需要的價格範圍內提供流動性來進一步提高資本效率。iZiSwap上的交易者將受益於更高的資本效率、零滑點和更便宜的交易費用,並在所需的任何價格範圍內保證流動性。

(2)允許限價單

iZiSwap 使用原始的 DL-AMM 離散流動性 AMM 模型,允許在每個固定價格點部署流動性。與托管限價單服務不同,托管實際上是一個價格監控程序,在價格觸發時幫助用戶使用Swap(市價功能)進行交易,但無法判斷交易的成功率和交易價格的穩定性。

用戶的限價訂單將被視為在某個價格變動上增加流動性,以便用戶可以以固定價格作為限價訂單進行交易。限價訂單功能對用戶免費,無需支付任何費用。

四、發展歷史

- 2021.10.08 iZUMi 宣布成功完成60萬美元的第一輪融資

- 2021.12.09 iZUMi 完成350萬美元A輪融資

- 2021.12.20 iZUMi 宣布其IZI代幣上線Bybit

- 2021.12.21 iZUMi 推出Uniswap V3流動性挖礦平台LiquidBox

- 2021.12.22 DeFi衍生品平台DeSyn Protocol與iZUMi Finance達成技術和業務合作夥伴關係

- 2022.01.17 iZUMi 部署在Polygon上以支持Uniswap V3流動性挖礦

- 2022.02.18 iZUMi 宣布推出其去中心化自治組織(DAO),並採用基於veNFT的二次投票(quadratic voting)機制來進行治理

- 2022.03.21 iZUMi 推出veiZi,可用於投票、質押和挖礦加速的三個應用場景。同時,iZUMi宣布了和NFT項目HOURAI的正式合作

- 2022.03.26 Celer Network推出的跨鏈支付網絡cBridge宣布支持iZUMi Finance

- 2022.03.29 iZUMi 上線Arbitrum

- 2022.05.07 iZiSwap上線BNB Chain

- 2022.05.10 iZUMi 成為Arbitrum Odyssey活動一部分

- 2022.05.20 iZUMi 宣布完成3000萬美元B輪融資

- 2022.07.08 iZUMi 已成功兌付其於Solv Protocol發行的兩期債券

- 2022.07.18 iZUMi 推出The Ultra Evolution挖礦獎勵活動

- 2022.09.13 NEAR生態DeFi平台Ref Finance與iZUMi Finance和Arctic合作發布 Ref V2 版本

- 2022.12.17 iZUMi 上線去中心化訂單簿交易所iZiSwap Pro

- 2023.04.16 iZiSwap Pro登陸zkSync Era主網

- 2023.04.21 iZUMi 宣布完成 2200 萬美元融資

五、團隊背景

iZUMi 團隊成員比較神秘,目前官方顯示的Team中,只有一位Co-founder(聯合創始人)Jimmy Yin。Jimmy Yin或許與iZUMi Finance在2022年初宣布"聯合流動性挖礦計劃"的合作方YIN Finance有關。

前不久,Jimmy Yin在香港參加了Web3 Festival系列活動"Infra and Applications Onboarding the Next Billion Users",分享了iZUMi 最新發展情況。

此外,在2021年12月23日MEXC交易所舉辦的一場AMA中,一位名為Dima Sharenk的iZUMi聯合創始人參與了活動。

六、融資信息

2021年 10 月8日,iZUMi Finance 獲得了 60 萬美元融資,投資方包括 Tess Ventures、Puzzle Ventures、Everest Ventures Group、LucidBlue Ventures、Youbi Capital、Nothing Research、WolfEdge、Adaptive Lab 和 ICG 等。

2021年11 月,iZUMi Finance 融資額達到 210 萬美元融資,Mirana Ventures 领投,Everest Ventures Group、Youbi Capital、LucidBlue Ventures、Puzzle Ventures、WolfEdge、ICG、Adaptive Lab、Nothing Research 和 Tess Ventures 等參投。

2021年 12月9日,iZUMi Finance 再次獲得 350 萬美元A輪融資,其融資總額達560萬美元。A輪融資參投方包括Mirana Ventures、IOSG、Cadenza、Fenbushi Capital、EVG、Hashkey、GSR、CyberX、Bixin、Kronos、Dorahacks、Gate Labs、MEXC以及來自Nansen、Perp、Chainlink、Babel的個人投資者。

2022年5月20日,iZUMi Finance宣布完成3000萬美元融資,包括來自Ivy Venture、Cobo和Mirana等機構投資者,其中超過1000萬美元來自與Solv Protocol合作的可轉債融資(Bond Vouchers)。

2023年4月21日,iZUMi Finance宣布完成新一輪2200萬美元的融資,此輪募資獲得了Unicode Digital、NextGen Digital Venture、Bella Protocol、Incuba Alpha等基金和個人投資者的支持 ,共募集到價值2200萬美金的ETH、stETH、USDC、USDT等。

七、發展成果

(1)veiZi

iZUMi 体系内的 veNFT 也被稱為 veiZi,於2022年3月21日推出。談及 veNFT 的起源,不得不提到,veToken, 這個概念首次由 Curve 提出。"ve"是"voter escrowed"的縮寫,也就是選民托管,它的工作方式是鎖定 CRV 代幣,然後將其轉換為具有協議治理能力的 veCRV。veCRV 的持有者將享受到 Curve 協議的治理權、Curve 中產生的手續費以及在流動性挖礦時獲得更高的收益。但是,veCRV 無法轉讓或交易。

veToken 的提出旨在綁定協議參與者與協議的長期利益,做出符合自己與協議長期利益的決定,而鎖定的代幣在一定程度上也會減少代幣通脹的步伐,促進該代幣價格在二級市場的增長。

在 DeFi 生態中,veiZi 將主要被用於投票、質押和挖礦加速等三個應用場景。

(2)iZiSwap Pro

iZiSwapPro是一個AMM驅動、追求高資本效率的訂單簿DEX,於2022年12月17日上線,允許用戶進行無滑點的交易。

iZiSwap Pro 引入了訂單簿風格的用戶界面和交互體驗,具有統一賬戶、無 gas 費用且交易成本低廉、抗審查的特性,更重要的是,iZiSwap Pro 使用非托管模式,數據在鏈上透明可查。

與其他 AMM DEX 相比,iZiSwap Pro 沒有交易滑點,免受"三明治攻擊"。用戶可以通過限價訂單模式,以精準的價格交易他們的代幣,並享受與訂單簿交易所相同的交易界面和使用體驗。

(3)社區

推特粉絲:10萬+

Discord:65000左右

TG:17387

八、經濟模型

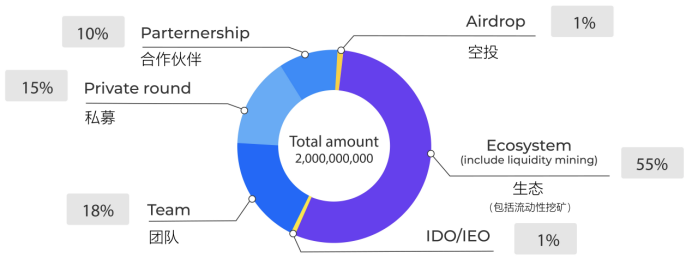

iZi代幣是iZUMi平台上基於以太坊 ERC-20 的實用型代幣,總供應量20 億個,用於激勵池設置和其他工具的使用。

iZi 是平台上的實用型代幣,可以用於支付跨鏈交易費用,以及設置激勵池和使用 v3toolbox。

用戶可以質押 iZi 獲得治理代幣 veiZi,該治理代幣不可轉讓或交易,其作用主要包括:發起提案以及進行治理投票、獲得 Uniswap V3 流動性挖礦獎勵、獲得部分生態收益。

veiZi的作用如下:

① 表決:將採用 DAO 治理和 Quadratic 投票來確定關鍵問題。每個周期的 iZi 排放量將根據 veiZi 投票權確定和分配。veiZi 的所有者可以將投票權委託給另一個地址。

② 質押:平台收益的50%將用於回購iZi,每月按投票權發送給veiZi持有者。在前 4 年,每年將向 veiZi 持有者發放 4000 萬 iZi 的質押獎勵。

③ 提升:質押 NFT 後,veiZi 將用於把 LiquidBox 池 APR 提高至 2.5 倍。提升機制會取兩個值中較小的來計算你的收入權重。第一個值很簡單,它是用戶在 iZUMi 平台上質押的 UniV3 LP NFT 計算出的 vliquidity 數量。

根據官網顯示,目前iZUMi Finance 旗下有三款產品:LiquidBox、iZiSwap和iZUMi Bond。

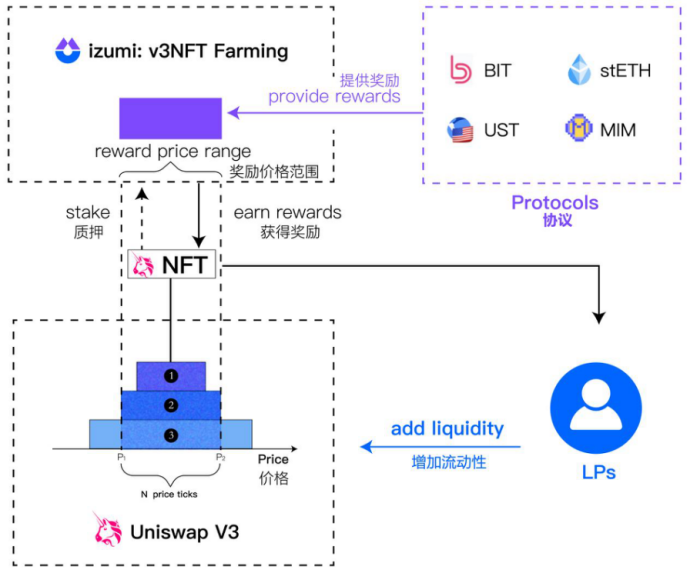

(1)流動性挖礦------LiquidBox

iZUMi 團隊首先提出並實施了基於Uniswap V3 NFT LP代幣的流動性挖礦方案"LiquidBox"。不同於傳統的V2可替代LP代幣直接質押挖礦,LiquidBox在設計流動性挖礦激勵方案時,協議可以明確設定激勵LP代幣的價值範圍。

並且用戶將V3 LP代幣質押到iZUMi協議後,iZUMi 的LiquidBox會自動判斷LP代幣的價值範圍是否在項目方設定的流動性激勵價值範圍內。若在範圍內,LiquidBox將根據激勵方案為流動性提供者發放流動性挖礦代幣獎勵。

項目方可以基於Uniswap V3建立交易對和流動性池,通過限定範圍的獎勵和不同價格區間的不同獎勵,更有效地吸引流動性。

iZUMi Finance提供的流動性模型包括:

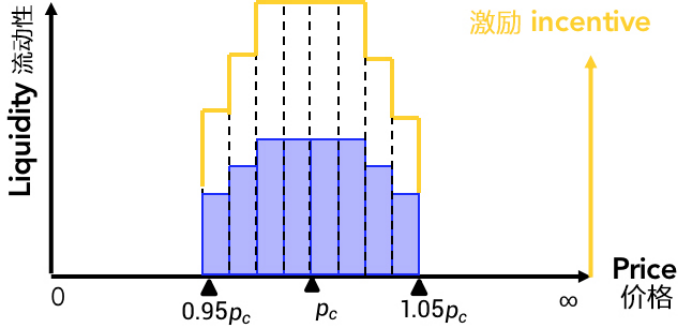

模型一:"集中流動性挖礦模型",穩定幣和錨定資產獎勵價格區間固定

LiquidBox 能夠在特定價格範圍內分配流動性挖礦激勵代幣,例如 [0.95,1.05],以保持穩定幣或錨定資產的價格穩定。(0.95p,1.05p) 價格範圍內的每個區塊從穩定幣和掛鉤資產發行者那裡獲得 10 個代幣。izumi在(0.95p,1.05p)價格區間評估總有效流動性,並根據各LP持有比例線性分配激勵。這些激勵措施將流動性吸引到這個價格範圍內,從而實現最小滑點。

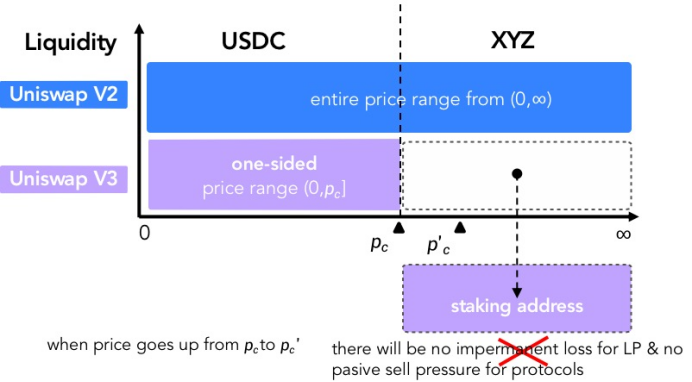

模型二:全價位非穩定代幣"單邊非無常損失挖礦模型"

iZUMi LiquidBox 允許在當前價格範圍內流動性挖礦激勵代幣,以補償相應時間間隔內價格變化造成的無常損失。

與傳統的xy=k模型類似,LP也將一半價值的USDC和一半價值的項目代幣放入iZUMi LiquidBox中,一鍵開啟流動性挖礦。

但是,為了避免傳統的xy=k模型造成的"Pool 2困境"(即LP將所有USDC作為潛在買單,項目代幣作為潛在賣單放入交易對的流動性池中,導致LP被動價格上漲時賣掉自己的項目代幣,承受無常損失,也增加了項目方的被動拋售壓力,阻止價格上漲,造成"雙輸"局面。)

iZUMi LiquidBox在Uniswap V3的基礎上創新了"單邊非無常損失"模型,將LP的USDC放入(Pa,Pc),剛好低於當前價格Pc,將LP的項目代幣投入staking挖礦of進入交易池(即Pc以上為潛在賣家),從而形成"強買強賣"的模式,更有利於價格上漲。

模型三:"動態範圍"模型激勵非穩定代幣圍繞當前價格提供動態流動性

在iZUMi模型三"動態範圍"中,用戶通過在當前價格(Pc)的(0.25Pc,4Pc)取值範圍內設置流動性來參與流動性挖礦。價格區間的寬度也可以由項目組自行設定,比如設定為(0.5Pc,2Pc),這樣也會提供更集中的流動性。用戶通過iZUMi平台以設定的價格範圍向幣對提供流動性後,iZUMi智能合約自動將Uniswap V3 LP NFT質押到流動性挖礦程序中,流動性提供者自動參與挖礦並開始接收流動性挖礦iZUMi及對應項目提供的獎勵。

除此之外,LPs 仍將從 Uniswap V3 獲得交易費收入,因為流動性提供者設定的價值範圍包括當前的代幣價格。這兩項收入的結合將顯著提高流動性提供者的預期回報。流動性提供者參與流動性挖礦的收益將根據其提供的流動性厚度(v_liquidity)計算為程序總流動性的百分比,如下所示:

基於以上等式,我們可以得出結論,相對於傳統的全區間流動性挖礦活動,基於iZUMi 模型三"動態區間",如果價格區間設置為(0.5 Pc, 2Pc),它將提供大約三倍的資本利用效率。並且基於"動態範圍"模型,用戶無需頻繁調整位置。參與流動性挖礦時,即使出現幣價單邊大幅波動,突破幣價對應的價值區間(0.25Pc,4Pc)的極端情況,用戶所持有的Uniswap V3 LP NFT只要流動性挖礦不終止,將持續為用戶產生流動性挖礦收益。當然,流動性提供者可以選擇贖回並根據最新價格重新提供流動性,這保證了他們除了流動性挖礦收益外,還能繼續獲得Uniswap V3交易手續費。

(2)新型流動性算法Swap------iZiSwap

iZiSwap 最初在 BNB Chain 上推出,是一種創新的 Discretized Liquidity AMM(DL-AMM),可為 Web3 資產提供高效的鏈上流動性,它可以比傳統的 xy=k DEX 擁有超過 5000 倍的資本效率。

DL-AMM算法採用了一種新的離散集中流動性算法,具有類似於Uniswap V3的集中流動性做市特性,但能夠使流動性精確分配在任意固定價格上,而不是價格範圍內。這使得 iZiSwap 在流動性方面更易於管理,並支持更多交易方式,例如限價訂單。

(3)可轉換債券------iZUMi Bond / iUSD

Bond Farming是iZUMi Finance基於團隊對傳統金融的深刻理解和對DeFi行業的專注研究,提出的鏈上金融衍生品創新的最新範式。作為iZUMi金融發行的鏈上融資債券,它既結合了傳統金融公司發行可轉換債券的模式,又結合了鏈上超額抵押穩定幣的模式。

基於DeFi領域的特殊代幣工具和超額抵押機制,iZUMi開創了第一只以美元計價的可轉換債券------iUSD(iZUMi Bond USD)。不同於廣為人知的美元穩定幣概念,它摒棄了算法穩定幣的系統性風險,以智能合約和多重簽名錢包管理的透明鏈上資金作為超額抵押來支持iUSD的價值。而iZUMi通過Solv Protocol發行的可轉換債券支持投資者在到期時以特定價格轉換為iZi代幣,讓投資者也能享受到iZi代幣升值帶來的潛在投資回報。

九、行業分析

任何中心化的實體,都会有單點作惡的風險。DEX提供的資產透明性、安全性、無托管,結合其開放、可組合的特性,會隨著中心化機構的不断起落,證明自己的可靠性。

目前頭部 DEX 集中在流量端做提升,包括在移動端和網頁端提升用戶體驗並實現流量曝光。

Uniswap V3 的集中流動性出現,讓流動性提供這件事情變得更加複雜,也更加專業化。近期多個生態出現了大量集中流動性設計的DEX,考慮到鏈上特殊的環境(包括交易確認時延、MEV、手續費機制、滑點等等),以及 AMM 模式和傳統 Order Book 完全不同的數學計算和特性,可以預見未來會有更多專注於在集中流動性 DEX 提供專業流動性服務的做市團隊,而iZUMi Finance便是其中之一。

十、機會與風險

(1)機會

Uniswap 已經逐漸形成了一套自有的生態系統,與 Uniswap 流動性管理相關的協議也不在少數,但像iZUMi Finance這樣通過 Uniswap V3 的區間流動性管理出發,未來希望通過跨鏈橋和多鏈 DEX 形成更大生態的項目卻不多。

iZUMi Finance 目前已經推出 iZiSwap Pro,配合 DL-AMM 兼容 AMM 和限價訂單的特性,提供用戶友好、價格低廉的交易體驗,實現鏈上的去中心化交易所,未來會有很大的市場空間。

(2)風險

iZUMi的創新是對DeFi 2.0 協議的啟發,也是對NFT 應用領域的拓寬。上線不足90 天就吸引了大量資金,並已完成多輪融資,說明iZUMi 是有一定吸引力和實力的。但有數據顯示,約 50% 的錢包在 Uniswap V3 提供流動性之後產生了虧損,並且DeFi領域發展迅速,競爭很大,作為已上線一年多的iZUMi, 除了融資消息,沒有什麼太引人注目的動静。該項目仍處於發展階段,未來情況如何,還待觀察。