Curve War升級CVX之戰,精彩的權力之爭仍在繼續

作者:0x137,@ 律動 BlockBeats

早在 2020 年 8 月就爆發的 Curve War 在過去很長一段時間裡始終沒獲得足夠的關注,但隨著 Convex 的出現,形勢出現了極大變化,各大協議也開始爭奪 CVX 的話語權。戰爭的火藥味越發濃烈,而 CRV、CVX、YFI 在過去一個月內也展示出了強勁的表現。為什麼會有 Curve War?它的主要參與者有哪些?誰是最大的贏家?

為什麼會有 Curve War?

Curve 作為一家專注於低滑點的算穩 AMM,通過發行治理 Token CRV 作為提供流動性的激勵,從而提高 Curve 平台各算穩池的流動性深度,並保持算穩的掛鉤能力。僅從這一層面看,Curve 似乎和其他依靠流動性挖礦的 DeFi 1.0 協議沒有區別。

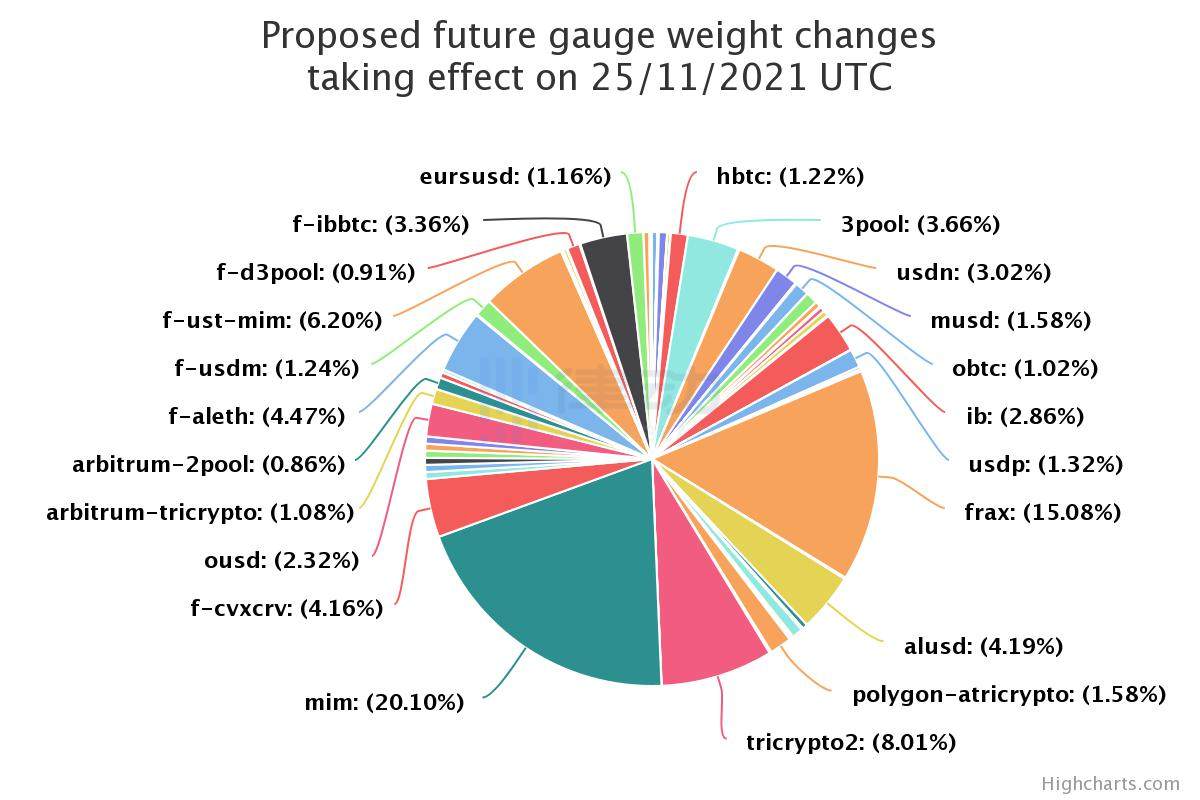

但 Curve 有一個非常關鍵的機制,使它和傳統流動性挖礦有著極大的不同:通過鎖定 CRV,流動性提供者(LP)可以對應地獲得 veCRV,它對 Curve 平台的流動性激勵幅度有著實際的治理意義,擁有著改變「衡量權重」(Gauge Weights)的權力。

也就是說,Curve 平台上每個礦池的流動性激勵,將會由其 veCRV 投票權決定,越多 veCRV 持有者為其投票,它的流動性激勵就會越高。這樣一來,CRV 成為了其他協議為自己利益相關者提供的收益的重要組成部分,為了提高自己的 APY/APR,這些協議就不得不以各種方式積累 veCRV,來爭奪 Curve 流動性激勵這塊山頭,曠日持久的 Curve War 也隨之而來。

從嚴格意義上說,Curve War 是一場雇傭兵戰爭。veCRV 持有者不可能憑空地去為某個特定礦池投票,想要做到這一點,協議必須為他們獻上足夠誘人的「賄賂」。

例如,如果你為 MIM(Abracadabra 平台穩定幣)礦池投票,就可以獲得相應的 SPELL Token(abracadabra 原生 Token)。在最新一輪的 Votium 投票中,abracadabra 平台的「賄賂總額」甚至達到了 96.9 萬美元。

而在焦灼戰事下,交戰諸方仍在不斷發展積累 veCRV 的新戰略,Curve War 也進入了白熱階段。關於 Curve War 的早期歷史,在《一場圍繞 Curve 的權力之爭》一文中有詳細的介紹。

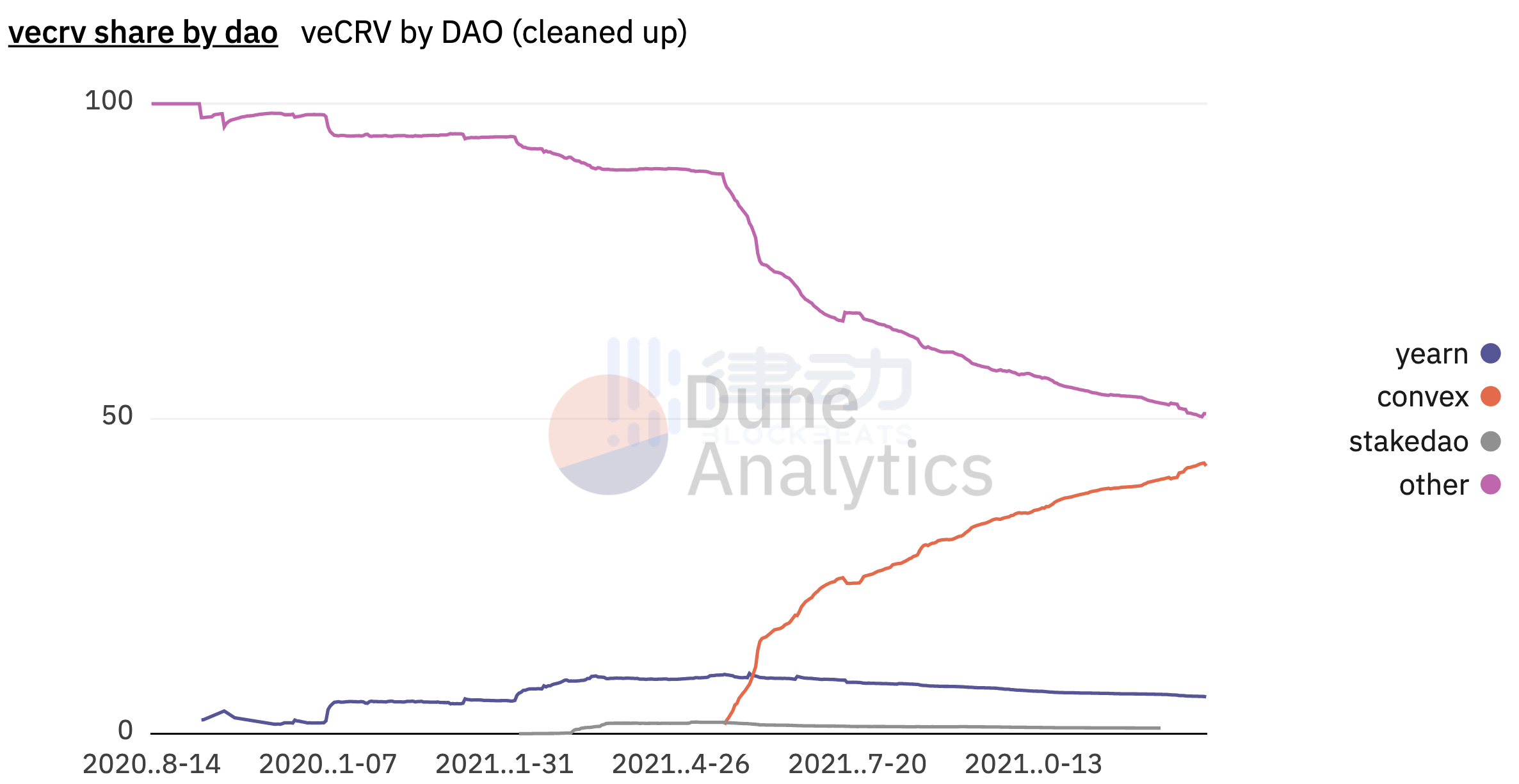

實際上,這場戰爭起初並沒有吸引到足夠的關注,像 Yearn Finance、Stake DAO 這些主要參與者在獲得 CRV 激勵後便在市場上將其拋售,壓低了 CRV 的價格,也就很大程度上削減了激勵機制的吸引力。但在 Convex 出現後,一切都變了。

Convex:我雇傭的雇傭,還是我的雇傭

Convex 是專為優化 Curve 利率而打造的 DeFi 協議,旨在儘可能多地鎖倉 CRV Token。CRV 持有者可以在 Convex 上永久質押他們的代幣,並換取等額的 cvxCRV 作為流動性,不僅可以享受與 veCRV 持有者相同的 CRV 激勵,還能獲得額外的 CVX 作為獎勵。而 Convex 從中得到的好處,就是從 veCRV 持有者手中換來了完全自主的 CRV 治理權。

短短幾月,Convex 就成功地積累了足夠多的 CRV,並能有效地決定 Curve 上礦池的激勵分配,可以說是贏下了 Curve War 的第一戰。但對於 Convex 來說,事情遠沒有單純控制 CRV 那麼簡單,解決自己治理 Token 的價值來源問題顯然也很重要。

於是 Convex 如法炮製 Curve,做了一個套娃機制:CVX 是 Convex 平台的治理代幣,通過鎖定 CVX 可以讓 LP 對 Convex 的 veCRV 治理決策進行投票,也就是說,控制了 Convex 就等同於控制了 Curve。

更為精妙的是,按照當前比率計算,協議通過一美元 CVX 所購買到的 CRV 衡量權重,甚至比直接購買 CRV 還要多。

在上一輪 Votium 投票中,協議每向 vlCVX 持有者支付 1 美元,自己在 Curve 平台的礦池就能獲得 4.15 美元的 CRV。這樣一來,對於 CVX 的需求就有了明顯的上升,當前已經有 1.42 億個 cvxCRV 和 2300 萬個 CVX 被鎖定,CVX 的價值也在不斷穩步上升。

除此之外,Convex 的 Token 解鎖時間表也是由 CRV 鎖倉量決定的。當 CRV 鎖倉達到 5 億時,CVX 1 億的流通循環將全部解鎖,而平台在 CVX 排放結束後獲得的每個邊際 CRV 都會提高 CVX 對 CRV 的比率,這就意味著每一個 CVX 對 Curve 平台流動性激勵的衡量權重都會增加。

Convex War

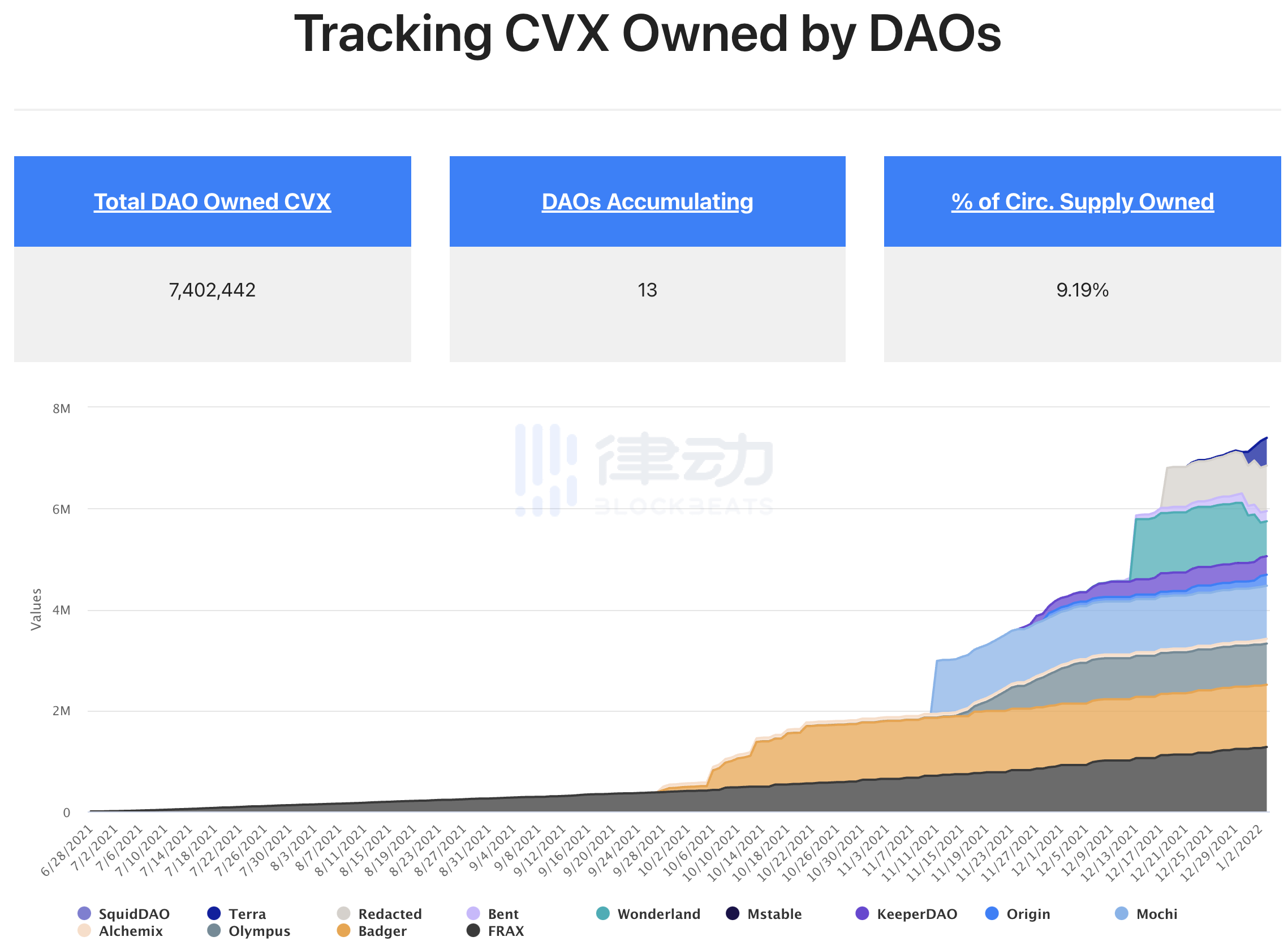

現在,為了更有效率地爭奪 Curve 激勵控制權,協議們在 Convex 上展開了新一輪的迷你戰爭。對 Alchemix、FRAX、Tribe 和 Luna 等穩定幣協議來說,他們可以通過兩種途徑來獲得更高的 CRV 激勵配額。一是「賄賂」CVX 持有者,二是自己積累並鎖定 CVX。

而由於一枚 CVX 實際上控制著多枚 veCRV,所以直接購買 CVX 成為了協議的最佳選擇。但問題是,現在只有不到 4% 的 CVX 可供交易所購買(小於 400 萬個 CVX),而這些協議所需積累的數量卻遠遠超過了市場上所流通的數量。為此協議也是各顯神通,儘可能的積累自己金庫中的 CVX。

Yearn Finance

Yearn 金庫同樣依靠為 Curve 礦池提供流動性以獲得 CRV 獎勵,但只有 10% 的 CRV 獎勵會被 Yearn 鎖在後台用於購買更多 CRV,剩下的 90% 全被用於獎勵提供支持的 LP。很顯然,這讓 Yearn 在 Curve War 中輸給了 Convex。

如今,Yearn 已將他們所有的 veCRV 都委託給了 Convex,以期提高自己工廠池的產量。當然需要注意的是,該委託並不會將 Yearn 自己的投票權委託給 Convex。

Olympus

Olympus 團隊也是很早意識到了 Curve 重要的戰略意義。團隊也希望利用 Curve 投票權來提高 OHM 國庫資產的收益率,並實現對 Curve 生態系統的重要治理。

在其治理提案 OIP-43 中,團隊提議通過發行 CVX 債券,以增加 Olympus 金庫中 CVX 的持倉量。在 Olympus 團隊看來,成為使用 CVX 的先行者是一個巨大的優勢:CVX 排放率會隨著時間的推移而降低,這會使未來獲取和當前控制權同等的 CVX 變得更加困難且昂貴。

現在,Olympus DAO 已經擁有超 317,000 枚 CVX,價值 690 萬美元。

其他算穩協議

像 Abracadabra、Frax、Alchemix 這些算穩協議則更多的是向 CVX 持有者提供「賄賂」。在過去一輪的 Votium 投票中,這幾個項目都名列前茅:Abracadabra 和 Frax 分別向持有者支付了 223 萬美元和 97 萬美元,而 Alchemix 則在 alETH 和 alUSD 算穩池之間分攤了 130 萬美元的「賄款」。

此外,與 Frax 開發團隊相關的合約地址還鎖定了近 705,000 枚 CVX;而 Abracadabra 也決定將每週協議費用的 5% 用於購買和鎖定 CVX。

挖牆腳的 Mochi Inu

必須承認,戰爭就是爾虞我詐,必然會有不守規則、趁火打劫的參與者。就在去年 11 月,Curve Emergency DAO 就發現一個叫 Mochi Inu 的協議在對 Curve 進行「治理攻擊」,並火速出擊,切斷了相關礦池及其 CRV 激勵。

在將 USDM 推廣為「有背書」的穩定幣並加入 Curve 礦池後,Mochi Inu 利用其無限量的 Mochi Token 憑空鑄造了 4600 萬美元的 USDM,並用這些 USDM 耗盡了 DAI 的 USDM-3 池,通過所得利潤購買了大量的 CVX。

其意圖其實很明顯,就是想控制大量 CVX,通過提高 CRV 激勵以擴大 USDM-3 池,從而產生飛輪效應(Flywheel Effect)。但最終由於 USDM 的抵押品嚴重不足,USDM 掛鉤失敗,給投資者造成了重大損失。

Mochi 至今仍然控制著大約 100 萬枚 CVX 代幣,雖然 Convex DAO 取消了 Mochi 的投票權,但 Mochi 未來仍能通過 cvxCRV 獎勵的形式獲得可觀的收入。毫無疑問,這種行為違背了 Curve 權力下放的初衷,也暴露了 Curve 當前的問題。

在很多人看來,Curve 向來都是新算穩的保護傘,沒有 Curve 很多協議都難以為自己打開局面,但也正是因為 Curve 的這個角色,讓他成為了一些協議挖牆腳的對象。未來 Curve 生態想要做強做穩,就必須解決這個問題。

護城河還是特洛伊馬?

與現實世界中的戰場不同,區塊鏈擁有無限的空間,那為什麼其他協議在可以自己建造城堡的情況下,仍然選擇圍攻 Curve 的城牆?答案很簡單------他們無法打造堅固的的護城河,這在律動《Variant Fund 聯合創始人:Web3 應用如何打造防禦性?》一文中也有更深入的闡釋。

相比之下,Curve 依靠其獨特的 AMM 結構和龐大的流動性,能夠打造足夠堅實的應用壁壘。此外,巨鯨們為了獲得更大的投票權,也會選擇更長久的 CRV 鎖定時間,就目前而言,CRV 的投票鎖定期為 3.65 年。Curve 的這些優勢都是其他協議難以複製的,目前沒有任何一個 Curve 分叉能與其競爭就是最好的證據。

Curve 已經成為當前 DeFi 領域一個關鍵的基礎設施,圍繞它產生的協議戰爭也受到了更多的關注。不可否認,通過控制大量 veCRV,Convex 在這一過程中為 Curve 生態的發展做出了極大貢獻。

但也正因如此,原本的 Curve War 似乎變成了 Convex War,CVX 也成為了 Curve War 中最為重要和受歡迎的角色。像 BadgerDAO、Abracadabra、OlympusDAO 等大型協議都在不斷地積累 CVX 以尋求控制 CRV 激勵。

從這一基本面上看,CVX 擁有了比 CRV 本身更高的價值提議:隨著 CVX 排放逐漸減緩,CVX 作為「投票控制器」的內在價值也不斷上升,這也促使協議簡介通過 CVX 來爭奪 Curve 激勵的控制權,CRV 本身則在一定程度上被架空。這不禁讓我們思考,Convex 究竟是 Curve 的護城河還是特洛伊馬?誰才是這場戰爭的真正贏家?