DAO年終盤點:光環加身,道阻且長

作者 | 谷昱

DAO是人類組織協調的新框架,也是 Web3 世界的核心組織原語,憑藉著今年的諸多進展以及大機構的力推,成為今年加密行業最受關注的賽道之一,也被認為最具潛力的方向之一。

具體而言,今年DAO領域經歷了組織類型多元化、金庫管理規模快速提升、金庫資產類型多元化、合併案例開始出現、治理攻擊事件屢現等趨勢,多個知名項目的DAO治理過程中也暴露出許多現實性問題。

在本文中,鏈捕手對2021年DAO領域的重要趨勢、代表性事件以及暴露的問題進行分析與介紹,歡迎閱讀與交流。

一、DAO發展趨勢

1)DAO組織類型多元化

隨著去中心化精神在加密行業的進一步普及,DAO組織模式開始被越來越多的組織採用,通過社區集體治理的方式共同推動組織的發展,乃至被很多人認為「萬物皆可DAO」。

在這樣的背景下,DAO組織類型呈現大範圍拓展的趨勢,除了純粹服務於協議/項目發展的DAO組織,還有風投類DAO組織(The LAO、Flanmingo等)、媒體DAO組織(Bankless DAO、GCR等)、資助類DAO組織(Uniswap Grant、Aave Grant等)、收藏類DAO組織(PleasrDAO、Whale等)等。

同時,幾乎所有新發幣項目都會成立DAO金庫,將部分代幣分配給該金庫並由社區決定資金用途,1inch、0x協議、Bybit等老牌項目新成立了DAO金庫。

年底,眾籌類DAO組織亦成為加密市場的焦點,ConstitutionDAO眾籌超4000萬美元計劃收購美國憲法副本,儘管未能成功,但其理念激發了多個類似組織出現,掀起一股DAO熱潮。

2)DAO金庫管理規模快速提升

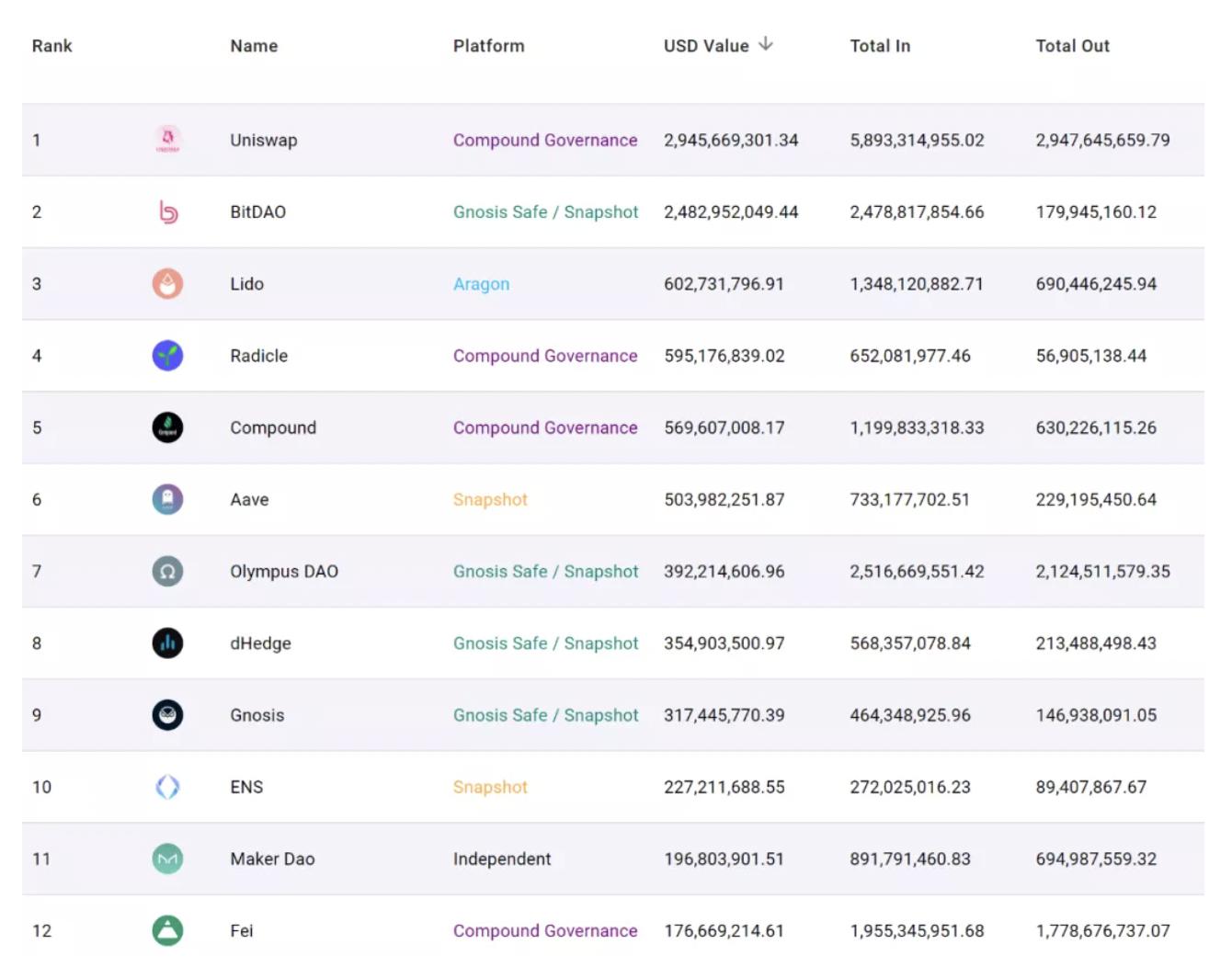

隨著DAO組織數量的急劇增長,DAO金庫管理的資金價值也在迅速上升,據Deep DAO網站顯示,目前188個DAO組織管理的資產總價值超過1150億美元,較年初上漲10倍以上。同時,20個DAO組織的資管規模在1億美元以上,49個DAO組織的資管規模在1000萬美元以上。

來源:Deep DAO

其中,資金管理規模最大的DAO組織分別是Uniswap(29.4億美元)、BitDAO(24.8億美元)、Lido DAO(6億美元)、Radicle(5.9億美元)、Compound(5.7億美元)等。

3)DAO合併案例開始出現

去年,Yearn Finance曾宣布與Pickle Finance、Cream Finance多個知名DeFi協議合併,但除了開發者等資源整合以外實質進展並不多。今年,DAO組織間基於代幣與資產間、經過社區投票通過的合併案例多次出現。

今年4月,Inverse Finance DAO經過代幣持有者投票,以250 INV(當時價值167.55萬美元)收購Tonic Finance及其所有資產,創造了DeFi行業項目合併的先例。

12月則發生了至少3起類似的DAO合併案。以太坊擴容解決方案 xDai 與 Gnosis 合併,STAKE代幣將置換為GNO代幣;DeFi流動性管理協議Visor宣布與Gamma合併,VISR代幣將全部置換為GAMMA;算法穩定幣協議Fei Protocol 與DeFi借貸協議Rari Capital合併,RGT代幣全部兌換為TRIBE。

DAO之間的併購可以使不同項方取長補短、擴大競爭優勢,正在成為越來越多知名項目的選擇。

4)DAO金庫資產類型多元化

DAO組織金庫的代幣初始資產都是項目自身的治理代幣或者部分ETH,這導致項目的抗風險能力被弱化,一旦自身的代幣價格受行情或意外事件大跌,將很難再擁有足夠的財力投入項目發展中。

因此,DAO組織金庫資產的多元化在今年被尤其重視,或將資產轉換為穩定幣,或選擇購買指數基金,或與其它項目交換資產,以提升金庫資產的抗風險能力。

例如,今年Balancer DAO曾與Fei DAO、mStable 、MIST、PrimeDAO等多個項目互換金庫中的治理代幣資產,總計規模達超1000萬美元。Mask Network推出生態系統合作夥伴聯盟SocialFi Alliance,通過代幣互換來幫助聯盟中各個DeFi項目將各自金庫資產分散化和多樣化,並與Perpetual、dHedge等多個項目完成代幣互換。

5)DAO治理攻擊事件屢現

當項目發展決策完全由DAO社區投票決定後,DAO治理攻擊的風險則間接提升,許多惡意攻擊者試圖利用投票對項方發起治理攻擊並從中獲利,今年亦發生多起類似案例。

今年3月,跨鏈穩定幣項目True Seigniorage Dollar(TSD)遭受治理攻擊,由於開發者僅擁有9%的DAO投票比例,惡意攻擊者低價積累TSD代幣逐漸逐步控制了33%的DAO投票比例,然後提出了一項實施方案並投了贊成票。在實施中,攻擊者向mint添加代碼,為自己鑄造了118億枚TSD,隨後砸盤獲利。

今年9月,BSC借貸協議Venus一項獲投票通過的提案也被項方利用安全機制取消執行,該提案通過承諾分發代幣來鼓勵社區成員投票,擬賦予一個名「Bravo」團隊與原治理團隊同等水平的投票和籌資能力,但官方表示匿名人員試圖通過賄賂來控制協議,因此取消了該提案。

本月底,合成資產協議Mirror也遭受了治理攻擊,攻擊者發起185號提案,企圖從協議中盜取價值3800萬美元的MIR代幣。該提案偽裝成與Solana深度合作的治理請求,企圖騙取社區的同意票。此外,攻擊者還發起十幾個類似185號的虛假治理提案,企圖降低185號提案的關注度以蒙混過關,但最終未能實現。

二、 DAO領域重要事件

1) 懷俄明州 DAO 組織合法化

3月,美國懷俄明州參議院委員會正式投票通過DAO法案,該法案使得公眾可以創建一個實際稱為「DAO」的實體,並使用各種法定文件、法律協議或智能合約來組織事務,甚至在以太坊運行其組織並管理資產。

該法案在7月1日生效,此後CryptoFed DAO被懷俄明州認定為美國首個合法DAO組織。

2)Uniswap贈款事件

7月初,一個名為DeFi Education Fund(DeFi教育基金)的組織拋售50萬枚UNI獲利超千萬美元,這使得該機構曾從Uniswap金庫獲得100萬枚UNI贈款的緣由浮出水面。

此前在6月,Uniswap社區對資助該機構100萬枚UNI的提案進行投票,在哈佛大學、賓夕法尼亞大學、哥倫比亞大學、加州大學洛杉磯分校等高校的區塊鏈愛好者組織的投票支持下獲得通過,進一步分析指出這些機構的投票權都由a16z委託,因而該組織被質疑實際上是a16z出於自身利益而推動成立的遊說基金。

此外,該組織還存在信息不透明、內幕交易、承諾未兌現等嫌疑,因而引起許多DeFi協議投票被大機構控制的批評。

本事件具體可參見文章《復盤Uniswap贈款事件始末:獲利千萬美元的DeFi教育基金是個什麼組織?》。

3)Sushiswap融資提案事件

7月初,Sushiswap聯合創始人0xMaki在官方治理論壇發布提案,建議將SushiSwap金庫目前持有的約5100萬SUSHI的一部分用於機構投資者,出售規模最高為6000萬美元,出售價格為提案結束前30天的時間加權平均價格的20-30%,歸屬條款則為6個月的鎖定期與18個月的線性釋放期。

由於融資以折扣價進行且鎖定期過短,該提案引起大量用戶與行業機構的反對與討論,光速創投合夥人、Pantera Capital合夥人、DeFiance Capital合夥人、FTX創始人SBF等行業KOL均參與其中,為提案修改提供建議,最後Sushiswap決定放棄進行融資。

本提案可能是加密行業討論人數最多、影響最為廣泛的提案,社區成員大規模施壓迫使項方修改其提案細節,計劃相關的風投機構則公開舉證陳述其理念與戰略價值以迎合社區,成為社區治理的經典案例。

本事件具體可參見文章《SushiSwap代幣出售提案引社區質疑,或成DeFi治理經典案例》。

4)Venus獲投票通過的提案被官方取消

9月,BSC借貸協議Venus社區一項治理提案在獲得多數票通過後,被Venus社區官方地址通過安全措施「一鍵取消」。這是迄今為止,DeFi行業極少數鏈上治理提案獲投票通過但未獲實施的情況之一。

據悉,該提案通過承諾分發代幣來鼓勵社區成員投票,擬賦予一個名為「Bravo」團隊與原治理團隊同等水平的投票和籌資能力,並提出融資方案。Venus官方團隊後續回應稱,該舉意在阻止匿名人員通過賄賂來控制協議,但有不少社區成員質疑其「中心化」治理的嫌疑。

5)ConstitutionDAO眾籌競拍美國憲法副本

11月,ConstitutionDAO發起眾籌活動,計劃競拍美國憲法副本,在四天時間內共計籌集了價值超過4500萬美元ETH,總計17437名用戶參與捐贈,同時為所有捐贈者發行PEOPLE代幣,但最終未能成功競拍,並向所有用戶退款。

此後,由於PEOPLE代幣名稱的寓意以及市場的熱烈情緒,PEOPLE代幣價格最高漲了數十倍,此後又有專門計劃收購NBA球隊、解救絲綢之路創始人Ross Ulbricht、收購倒閉的電影租賃公司Blockbuster等目標的DAO組織並發起籌款,引起一陣DAO熱潮。

6)Sushiswap團隊內訌事件

11月底,多名Sushiwap前團隊成員發聲指責該項目內部存在小圈子、已經吃回扣等現象,並表示Sushiswap不再是社區驅動的項目而是被部分人控制,此後Sushiswap CTO多次在推特回應此事,引起外界對Sushi團隊狀況的諸多質疑以及SUSHI幣價大跌。

12月初,Sushiswap CTO最終決定辭職以平息外界質疑,多方在該項目治理論壇發起提案以確定Sushiwap新的組織架構。該事件所引發的DAO組織文化、運作機制相關討論亦對行業頗有價值。

本事件具體可參見文章《深度調查:內耗不止,Sushiswap內部究竟發生了什麼?》。

7)EOS社區通過投票取消向Block.one賬戶發放代幣

12月初,EOS社區發起鏈上提案投票,以停止向 Block.one 授予代幣,因為Block.one 為 EOSIO 輸出的代碼生成速度和質量顯著下降,許多承諾未能兌現。

該提案獲成功通過,也使得EOS再度回到行業主流視野之內,並獲得很多行業人士的認可。這也是極少數社區通過投票懲罰官方組織的DAO治理行為之一,為未來的DAO治理方向提供了參考。

三、 DAO面臨的問題

1)DAO基礎設施仍不夠完善

DAO基礎設施可以劃分為DAO啟動器與DAO管理工具兩部分,涉及核心團隊參與、資產管理、社區參與和代幣分發等方面,主要用於提升DAO組織運行效率,今年上線的服務於DAO的工具類產品包括DAO財庫管理工具Parcel、去中心化代碼管理工具 Orgs、任務賞金平台 Layer3、DAO擴展工具包Zadiac等。

所有DAO組織都需要這些工具和流程來支持當前狀態的DAO操作,乃至於模塊化編織到當前的DAO機構中,但作為新興事物,目前這部分基礎設施大多處於起步狀態,例如支持投票通過即自動執行的工具,很大程度限制DAO組織的發展。

2)普通用戶參與積極度不高,治理仍具有中心化屬性

任何項目都需要大量普通用戶的參與,才能實現真正的去中心化,從Snapshot的投票數據來看,儘管投票無需gas費,但大部分項目的投票人數與參與度都不容樂觀。

根據鏈捕手在今年10月底的統計,大部分項目在7-10月內的提案數量均在5-15個之間,平均投票地址在100個以下,其中Sushiswap(1014)、Gitcoin(787)、dYdX(670)等項目較為領先,平均投票地址數高於500的項目僅有6個,100-500之間的項目為15個。

目前來看,小型持有者缺乏動力參與治理,這就導致項目投票很容易被項目團隊與投資機構控制,例如此前提到的Uniswap贈款事件,儘管多數UNI持有者認為不符合該項目利益,但由於a16z支持的多個機構以及多名團隊成員均投票支持仍然得到通過,公眾也是在投票通過多日後才得知該提案的存在。

為此,Vitalik今年8月亦撰文表示提出多個解決方案,例如使用非代幣驅動的治理形式、基於聲譽的投票等,詳情可見文章《代幣投票不應是治理權力下放的唯一合法形式》。

3)DAO的運作機制仍不完善,可借鑒案例有限

目前DAO組織的運作仍處於早期探索階段,對於DAO組織內部如何協調、如何提升透明度、如何確定決策產生形式等問題,很多DAO組織在運作過程中出現種種問題。

例如Synthetix創始人Kain Warwick在暫離該項目後於6月決定重新競選理事會,以建立更清晰的組織結構和領導團隊,因為他發現缺乏領導者、扁平化的結構導致團隊運作出現問題,工程師內部存在重大衝突,優先事項不明確,挫敗感越來越大。

「作為核心貢獻者的前領導人,我故意創建了一個極其扁平的結構,以避免核心貢獻者在 Synthetix 中獲得過多的權力並破壞我們新生的去中心化治理。」Kain Warwick稱,「雖然核心貢獻者繼續在他們的核心優先事項上執行良好,許多人加緊嘗試解決問題,但沒有明確的流程來促進這一點並確保適當分配資源來解決這些問題。」

再比如此前多次提到的Sushiswap,被爆出團隊成員拿回扣、決策權集中等問題,以及通過內部投票要求此前的負責人0xMaki離職,其中反映的問題是哪些問題應該由團隊成員決策,哪些問題應該由DAO投票決策,以及如何保持運作的透明度。

總體來看,DAO領域在今年取得顯著的進步,也得到行業的廣泛認可,但仍然面臨許多現實障礙,有待進一步探索與解決。