流動性管理協議Tokemak如何同時解決流動性和無常損失問題?

作者:Jasur,鏈茶館

一、專案簡介

Tokemak是一種新穎的DeFi流動性管理協議,旨在通過允許控制流動性流動的位置來為DeFi和未來的代幣化應用程序生成深度、可持續的流動性。

它可以被認為是一個去中心化的做市平台和一個流動性路由器,分解了DeFi的傳統流動性供應和做市商。

Tokemak位於去中心化交易所的"上層",允許控制流動性流動的位置,並提供一種更簡單、更便宜的方式來提供和採購流動性------讓流動性管理者投票選出想要的代幣的流動性池。

DeFi的當前狀態由分散、不可預測且來源昂貴的流動性組成。新專案的建設者承擔巨額成本,雙幣池也存在著流動性枯竭的風險,且提供1:1配對的流動性對個人來說是昂貴的,無常損失的存在也是一大風險。

傳統的做市解決方案對於原生DeFi建設者來說是不透明的,高度集中且昂貴。

流動性不足會導致定價和波動性不佳,這會對為其代幣尋求深度流動性的專案/DAO因交易價格影響而導致滑點的人負面影響。

此外,與其他專案代幣互動的協議需要可靠的流動性。

Tokemak的出現便是為解決上述流動性貴、流動性不足、無常損失風險等問題。

二、核心功能

Tokemak使使用者能夠提供流動性並控制流動性的去向。

它為新的、現有的代幣專案以及DAO提供了獨特的可組合性投資機會,允許更具戰略性的流動性部署、所有權和控制權。

它為交易所提供了增強其流動性和做市商利用 PCA 為特定專案創造深度流動性的機會。

具體來講:

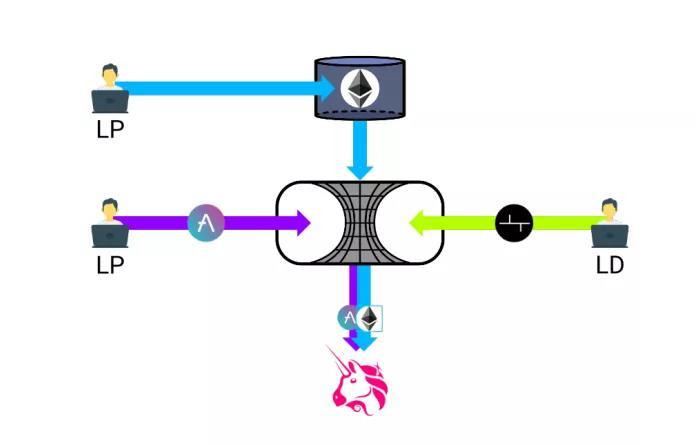

流動性提供者(LP):

流動性提供者(LP)將單邊資產存入單個代幣反應器或創世池(包括ETH、USDC),並以 TOKE(Tokemak的原生協議代幣)的形式賺取收益。

流動性董事(Liquidity Director):

流動性董事(LD)將TOKE 投入到各個代幣反應器中,並投票決定流動性如何從創世池中配對,以及它被引導到哪個交易所。他們也以TOKE的形式賺取收益。

TOKE代幣:

TOKE可以被認為是廣義或代幣化的流動性。通過控制和指導Tokemak的TVL,TOKE 持有者能夠根據需要為他們想要的任何代幣在他們想要的任何交易所產生流動性。

Tokemak 風險控制:

Tokemak 有幾種不同的機制和護欄來降低 IL 風險,以確保流動性提供者始終可以 1:1 要求其基礎資產存入。這些機制會給 TOKE 權益持有者帶來一些風險,但只是作為最後的手段。

Tokemak盈利模式:

Tokemak協議通過提供跨 DeFi 的流動性來收取費用。隨著時間的推移,這將使 Tokemak 在 Tokemak 的 PCA(協議控制資產)中建立強大的各種資產儲備。最終,PCA 透過TOKE 持有者進行DAO治理。

三、協議亮點

3.1.解決LP面臨的無常損失

Tokemak能使流動性提供者(LP)賺取收益時避免無常損失的困擾。

流動性提供者將單邊資產存入單個代幣反應器和/或創世池(ETH、USDC),並以TOKE(Tokemak 的原生協議代幣)的形式賺取收益。

Tokemak實現LP無無常損失的方法包含兩部分:

一是Tokemak國庫來為LP的無常損失買單,也就是轉嫁風險;二是使用Guardrails(護欄)對協議施加的限制。

·用國庫儲備買單

當LP 淨取用量不足100%時,系統會通過從國庫的資產儲備中提取赤字資產來彌補LP所缺失的部分。

如果原本的國庫儲備不足,則通過維持或增加列入國庫儲備的資產項目,將運營盈餘和系統收入拉入PCA:

國庫充足則直接用國庫儲備來幫LP獲得完整的本金。

如果方法1不足以彌補損失,則將全系統資產盈餘和系統收入計入 PCA(國庫儲備資產),進一步填充國庫資產儲備來彌補LP所缺失的部分。

如果方法1、方法2都不足,則將分配給赤字反應堆的 TOKE 獎勵納入國庫儲備資產,如果這些獎勵不足,則把質押的TOKE也納入其中。

最後一步,如果上述步驟不足以使使用者完整,系統將求助於使用儲備中的 ETH 和/或穩定幣使 LP 完整。

如果沒有足夠的 ETH 或穩定幣可用,高流動性儲備資產會在外部場所以 ETH 或穩定幣出售。

·設置協議護欄

部署護欄是對協議施加的限制,限制每個代幣反應器(資產對)和部署周期部署的最大資產數量。

也就是需要對個協議護欄保守地設置護欄參數,以便儲備可以覆蓋高達 100% 的匯率相對變化。

3.2. 使用者控制流動性

Tokemak允許使用者去控制流動性的去處,通過流動性管理者(LD)選票決定。

鎖定TOKE(平台代幣)的使用者將有資格投票。

投票在Polygon上的合約中進行跟蹤和計算。使用者有兩種方式提交投票:

3.3. Tokemak為需要流動性的初創企業提供了流動性解決方案

四、目標客戶

1.擁有流動性且期望獲得第風險收益的使用者(成為LP)

2.有流動性需求的新協議、代幣或者DAO組織(成為LD)

3.希望加深市場深度的交易所(成為LD)

五、通證經濟

5.1通證名稱:

TOKE

5.2總供應量:

100,000,000 TOKE

5.3用途:

獲得流動性治理的投票權、用以支付LP以及LD的代幣收益、DAO治理。

5.4分配:

5,000,000 TOKE (5%) :

Cycle Zero的啟動抵押、 CoRE反應堆抵押,TOKE 的第一次發行

9,000,000 TOKE (9%):

DAO儲備

16,500,000 TOKE (16.5%):

貢獻者(12 個月集中解鎖+12 個月線性解鎖)

14,000,000 TOKE (14%):

團隊(12 個月集中解鎖+12 個月線性解鎖)

17,000,000 TOKE (17%):

投資者(12 個月集中解鎖+12個月線性解鎖)

8,500,000 TOKE (8.5%):

DAOs \& Market Makers(12 個月集中解鎖+12 個月線性解鎖)

六、團隊介紹

●Carson Cook:

物理學博士,電子工程碩士,曾在麥肯錫從事金融科技工作,具有外匯市場交易經歷。2017年開始, Carson開始涉足加密貨幣市場交易領域。

2018年初,創立了 Fractal,作為DeFi做市商專門為去中心化交易所提供流動性服務,已經運行了三年多,Tokemak的起源便是來自Fractal的做市商經驗。

● Bruno:

曾在財富 500 強科技公司工作,主要負責設計 Tokemak 的代幣經濟模型。

● Craig:

具有多年領導科技初創公司業務發展和市場營銷的工作經驗。

● Paul:

負責設計及社區工作。

七、投資方與顧問

2021年4月,Tokemak完成400萬美元融資,Framework Ventures領投,Electric Capital、Coinbase Ventures、North Island Ventures、Delphi Ventures和ConsenSys參投。

八、總結

Tokemak是個非常有趣的協議,它用使用者的錢去賺別人錢,再用賺來的錢補貼LP的無常損失。

這一方面解決了市場中各類專案方對流動性的需要,另一方面又解決了LP的無常損失問題。