DAO組織應當如何有效進行資金管理?

本文來源於Bankless,作者為Shreyas Hariharan,並經由Echo、龔荃宇編譯。

DAO組織在DeFi生態扮演著越來越重要的角色,其中一個重要命題則是DAO組織作為一種新事物應當如何管理其金庫資產,如今各類DAO組織管理資產超過140億美元,其管理策略的重要性愈發凸顯。

近期,Llama創始人Shreyas Hariharan在Bankless撰文談及DAO組織應當如何進行資金管理,以更好地實現其目標。據了解,Llama公司主要幫助DAO管理國庫,而Shreyas正在為Uniswap制定財務策略,並負責Aave的贈款計劃。

一、鏈上金庫管理的未來

在過去的一年中,DAO的金庫有了很大的增長。頂級協議DAO具有超過140億美元的金庫資產。那么,金庫券應該如何處理這些資產呢?要回答這個問題,我們需要了解金庫的目的。

任何不能自動化執行的事物都應該由財政部資助。金庫幫助DAO為關鍵發展提供資金,吸引捐助者並擴大其網絡。

它們是表達DAO的價值並提高其使用壽命的一種手段。以下是三種金庫管理原則:

1)保持無限的時間範圍:應當將金庫券的結構設計為永久存在(在某些情況下,金庫券可能會被解散)。

2)確保流入量超過流出量:從長遠來看,從協議中獲得的收入加上庫房收益應超過支出。

3)多元化:即使協議代幣出現大幅貶值,金庫分配也應確保可以為關鍵支出提供資金。

鑑於大多數項目金庫的全部資產都以其本地代幣的形式持有,因此多元化是當前需要重點關注的重要領域。如果UNI的價格下跌40%,其資產負債表也將減少40%。

如果價格下跌發生在協議可能需要增加支出的時間(無論是LP補貼、代幣回購或並購),那麼這可能導致代幣價值進一步螺旋式下降。

協議金庫應有助於擴大網絡。如果管理得當,金庫可以作為戰略資產提高協議市場地位。如果金庫變得足夠重要,它就能為重要的公共物品提供資金,包括現實世界中的東西。

有四個功能可幫助管理DAO資金:支出、資產分配、借款、公開報告。接下來我將解釋這些功能中的每一個將如何隨著時間而演變。

二、支出

財政支出的目的是獎勵核心貢獻者並吸引合適的新貢獻者。

1)贈款計劃

對於擁有核心團隊進行大部分開發的協議,贈款計劃有助於建立更廣泛的開發人員網絡。Uniswap、Compound和AAVE已經提出了贈款計劃,旨在資助為該協議做出貢獻的個人和團隊。

以AAVE Grants DAO為例,我們正在尋求資助一個風險委員會,該委員會將評估新的上市資產、監控準備金、評估協議流動性。該委員會將由在智能合約審計、精算科學、法律分析和風險建模方面擁有專長的個人和組織組成。

2)委員會和DAOs

下一步是讓當前的贈款接受者,即個人、委員會和DAO,成為未來金庫支出決策的一部分。委員會將在其職權範圍內向個人和小組委員會進行分配。

例如,AAVE的風險委員會將從AAVE Grants DAO獲得一筆金庫撥款,他們可以選擇在風險授權範圍內以他們認為合適的方式進行分配。他們可以為一個項目雇用技術人員,或為特定風險相關的賞金提供資金。

這在不犧牲太多效率的情況下,將決策權擴展到更多合適類型的人,即經過驗證的貢獻者。

3)去中心化的金庫支出

DAO協議中的資金分配權最終應該根據貢獻者建立的聲譽分配給貢獻者。做出貢獻的個人和團體應該有更多的配置權。贈款計劃是尋找和播種這些貢獻者的第一步。

去中心化的金庫支出允許貢獻者選擇他們合作過的團隊成員,為成員分配積分,生成貢獻者圖表,並根據他們的貢獻獲得報酬。這正是Yearn公司的Haralape的工作原理。

其他去中心化金庫支出的模式包括:

Pioneer:建造者對同類人的項目進行投票,這會根據投票者的信譽衡量投票結果,從而產生一個排行榜。

Mirror的寫作競賽:個人和DAO對誰應該有權訪問Mirror進行發布進行投票;已經在Mirror上的作家有更多的票數可以分配。

比起擁有集中式核心團隊而不從社區資金中獲得報酬的項目,像Yearn這樣的項目已經具有更加去中心化和自下而上的工作結構,將更容易過渡到去中心化的金庫支出。

三、資金分配

資產分配的目的是確保無論市場環境如何,金庫都能繼續為關鍵發展提供資金。

1)資產多元化並儲備穩定幣

許多大型協議金庫的首要任務是將一部分資產轉換為穩定幣。穩定幣的分配比例至少應覆蓋金庫的幾年運營費用。

穩定幣可為協議DAO帶來以下好處:

在市場大幅下跌的情況下維持或增加支出;

允許以穩定幣全額或部分支付治理貢獻者、補助金接受者和安全賞金接受者

在Yearn、Aave和Compound上進行收益耕作

在穩定幣池中提供流動性

儲備穩定幣的問題之一是它需要出售自己的協議令牌。這對代幣市場價格可能帶來負面影響,但可以通過以下方法緩解此不利影響:

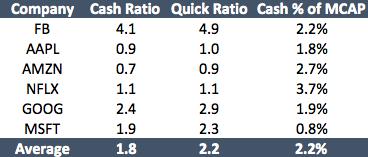

一是使金庫資金的一小部分多元化。例如Uniswap可以將金庫資金低於0.5%的部分轉化為穩定幣。相比之下,以下是FAANG + M公司(即亞馬遜、微軟公司的現金統計:

現金比率=現金/流動負債

速動比率=(現金+有價證券+應收帳款)/流動負債

二是以有助於獲得最佳價格並最大程度地減少搶占先機的方式執行交易。Gnosis批量拍賣是一種有效的方式,可以在鏈上和去信任化的情況下分散金庫資金,並無需搶先一步。

同時,DAO組織可以通過以下幾種方式在不出售協議代幣的情況下使資產多元化:

一是通過穩定幣賺取收入。Aave的儲備因子可以在USDC和DAI以及aToken等穩定資產中獲得協議收入,這些都是計息資產。

二是與其他協議金庫進行代幣互換。很少有這樣的例子,包括FWB與WHALE的代幣交換,以及Yam提出進行DAO生態系統範圍內的代幣交換的建議。

最終,我們將看到鏈上資產市場基金產品,這些產品可幫助金庫分配穩定幣並優化收益。例如,Index Coop提出的穩定收益指數是一種旨在產生最高風險調整後穩定收益的產品。

2)代幣回購、獎勵與流動性準備

金庫可以在代幣價格大跌時進行回購。Yearn對YIP-56採取了一項政策,即定期回購部分協議收入的YFI。他們最近以120萬美元的價格執行了28個YFI的購買,每個YFI的平均價格為41621美元。

金庫可以為流動性挖礦提供激勵;可以通過金庫發起更多此類激勵計劃;金庫還可以成為跨多種協議的流動性提供者,並為此賺取費用。

四、並購、投資、保險

並購可以提高DAO協議的競爭地位。一個去中心化的交易所可能想要進入放貸領域,並發現並購比內部發展更有效。由於NFT可以持有其他資產,因此NFT可以擁有DAO的多個金庫及其資產。DAO可以競標代表DAO資產的特定NFT。

並購需要前期工作,專業的並購諮詢DAO可以提供幫助:

1)DAO資產和無形資產的評估

2)融資收購的最佳方式,即債務、代幣和穩定幣的理想組合

3)與治理和大型利益相關者協商條款

4)當兩個社區的代幣持有者批准合併時,執行協議級合併

金庫可以對贈款計劃中出現的有前途的項目進行早期投資,但如果Uniswap的金庫投資下一個Uniswap怎麼辦?

金庫可以開始多元化發展,投資BTC和ETH等藍籌加密資產。目前,大多數加密資產都是相關的。不相關的資產包括穩定幣、固定收益產品和鏈上黃金。隨著越來越多的不相關資產獲得流動性,創建一個鏈上對等風險投資組合將是有用的。

金庫還可以考慮購買保險或短期認沽期權,這些期權可以幫助協議度過黑天鵝事件(如合同黑客攻擊、經濟利用和市場下跌)。

五、借款

DeFi協議金庫資產負債表的負債功能基本上沒有得到利用。

隨著協議金庫的支出和資產配置更加清晰,下個焦點領域將是金庫負債。這包括固定利率擔保貸款、高評級金庫的無擔保貸款、債券發行和協議到協議的信貸額度。當條件符合時,金庫應該借款。

金庫是否需要出售或分發協議代幣才能支出?金庫可以考慮將抵押品存入Year、AlChemix或Maker,並以此為抵押借款。

以下是協議借款的幾個案例:

1)基金開發與運營

2)基金協議收購(如Inverse融資收購Tonic的提案)

在什麼情況下,金庫應該借錢而不是使用既有資產?

1)治理權:防止將所有權和投票權分配給長期不利於協議的利益相關者;

2)低融資成本:以一定利率舉債融資的費用可能比通過代幣融資的成本更低;

3)向貢獻者支付:大部分貢獻者以穩定幣支付,而長期貢獻者部分以協議令牌支付;

4)複利:防止在不合時宜的時間贈送代幣、損害金庫回報。

六、公開報告

DAO金庫通常被認為是透明的,但是如果你需要花幾個小時在Etherscan、論壇和投票工具中挖掘,才能獲得金庫活動的信息摘要,那麼透明度是否有用?

Yearn的2021年第一季度報告是一個金庫信息披露的極好例子,它包括損益表、資產負債表、主要收入驅動因素、運營費用、薪水以及協議的優先事項。

我們如何生成這些信息,使它們可以用鏈上數據進行驗證呢?MakerDAO使用Dune Analytics生成實時損益和資產負債表數據。下一步是為添加相關的治理投票和針對上下文的討論。例如,每一筆大型金庫交易都應該有一張鏈上或鏈下投票形式的相關「收據」。

我們需要一個鏈上的SEC,這樣就可以輕鬆訪問所有DAO的財務報表和披露信息。

七、結論

金庫幫助DAO為關鍵的發展提供資金,擴大他們的網絡,表達他們的價值觀,並延長他們的壽命。

這是一個令人興奮的時期,在治理和金庫管理的工作還為時過早,關於如何組織和使用金庫的模板正在創建中。

對那些想參與其中的人來說,未來是開放的。