암호화 위험 투자 15년의 진화를 정리한 글

원제목:《The Evolution of Crypto Venture Capital: A 15-Year Review》

저자:insights4.vc

편집:Felix, PANews

본 문서는 지난 15년 동안 블록체인 관련 기업의 벤처 캐피탈 동향 변화를 소개하며, 일부 기업이 유동성 투자로 전환한 사례를 강조합니다. 이러한 투자에서 VC는 지분을 인수하지 않고, 귀속 계획이 있는 토큰을 인수했습니다. 또한 a16z와 같은 유명 투자 기관이 암호화 분야에서 최초로 투자한 사례를 나열할 것입니다. 예를 들어, 2013년 4월 그들은 OpenCoin(후에 Ripple Labs로 알려짐)에 투자했습니다.

비트코인 발전 초기인 2009년부터 2012년까지 벤처 캐피탈의 암호화 분야에 대한 관심은 크지 않았습니다. 따라서 본 문서는 2012년부터 분석을 시작합니다. 또한 비트코인 가격과 자금 조달 금액 간의 장기적인 상관관계는 2023년까지 사라지지 않았다는 점도 주목할 만합니다.

벤처 캐피탈과 비트코인 가격

2009 - 2018:비트코인의 첫 10년 및 VC가 블록체인 분야에 투자하기 시작한 시기

비트코인 및 블록체인 독립 투자자(CBINSIGHTS)

비트코인과 암호화 프로젝트의 벤처 캐피탈 구조는 2010년대 초반에 형성되기 시작했습니다. Fred Wilson이 이끄는 Union Square Ventures(USV)와 Andreessen Horowitz(a16z)는 블록체인 프로젝트에 가장 먼저 투자한 회사 중 하나로, 두 회사 모두 2013년에 Coinbase에 투자했습니다.

Ribbit Capital은 Meyer "Micky" Malka에 의해 2012년에 설립되어 파괴적인 금융 기술에 집중하며, Coinbase와 같은 비트코인 관련 회사의 초기 투자자 중 하나입니다. Boost VC는 Adam Draper에 의해 2012년에 설립되어 비트코인 및 블록체인 스타트업을 포함한 신흥 기술의 액셀러레이터 및 벤처 캐피탈 펀드로 시작했습니다. Lightspeed Venture Partners는 2013년에 Blockchain.info(현재의 Blockchain.com)에 투자했습니다.

기타 주목할 만한 초기 펀드로는 Barry Silbert가 2013년에 설립한 Bitcoin Opportunity Corp와 2013년에 비트코인 및 블록체인에 초점을 맞춘 Pantera Capital이 있습니다. Blockchain Capital은 Bart Stephens, Brad Stephens 및 Brock Pierce에 의해 2013년에 설립되어 블록체인 및 암호화폐 투자에 집중한 최초의 회사 중 하나입니다.

연도별 블록체인 및 비트코인 거래 비율(2011년 - 2015년)

2012년

비트코인 스타트업은 단 210만 달러의 투자를 받았습니다.

2013년

중요한 이정표는 다음과 같습니다:

- Coinbase:단일 투자 최대, Andreessen Horowitz, Union Square Ventures 및 Ribbit Capital의 지원을 받음. Coinbase는 현재 상장 회사로 비트코인 분야의 주요 참여자입니다.

- 비트코인 중국:중국 최대이자 최초의 비트코인 거래소로, Lightspeed China로부터 500만 달러의 자금을 조달했습니다. 이 투자는 결국 실패했지만, 중국 초기 암호화 역사에서 중요한 부분을 차지합니다.

- Circle Internet Financial:Circle은 처음에 비트코인 애플리케이션 회사로 Breyer Capital 및 Accel Capital로부터 900만 달러를 조달했습니다. Jeremy Allaire의 목표는 Skype나 이메일처럼 비트코인의 사용을 촉진하는 것이었습니다. Circle은 이후 2018년에 USDC를 발행하여 유명해졌습니다.

투자 및 주요 돌파구:

2013년 벤처 캐피탈 총액: 8800만 달러로, 전년 대비 크게 증가했습니다.

2013년의 주요 돌파구:

- 11월, 비트코인 가격이 처음으로 1000달러를 돌파했습니다.

- 첫 번째 비트코인 ATM 기계가 밴쿠버의 Waves 커피숍에 출시되었습니다.

- 비트코인 채굴 해시레이트가 20 Th/s에서 9000 Th/s로 급증했습니다.

주목할 만한 벤처 캐피탈 회사 및 프로젝트:

- Union Square Ventures:Protocol Labs, Dapper Labs, Arweave, Polygon, zkSync, Polychain 및 Multicoin Capital과 같은 주요 프로젝트에 투자했습니다.

- Ribbit Capital:초기 산업 투자에 활발히 참여하며 이더리움, AAVE 및 Arbitrum과 같은 프로젝트를 지원했습니다.

2013년 최대 5개의 블록체인 스타트업 자금 조달

2014년

2014년 6월, 블록체인 산업의 자금 조달 규모는 2013년 전체 연간 총액을 초과하여 3.14억 달러에 달했으며, 이는 2013년의 9380만 달러보다 3.3배 증가한 수치입니다.

500 Startups는 가장 활발한 투자 기관이 되었으며, Boost VC, Plug and Play Technology Center 및 CrossCoin Ventures와 함께 비트코인 애플리케이션 회사를 지원했습니다. 500 Startups는 처음에 암호화 산업에 집중했으나 나중에 초기 투자로 전환했습니다.

비트코인 애플리케이션에 대한 주요 투자에는 다음이 포함됩니다:

- Blockchain:3050만 달러

- BitPay:3000만 달러

- Blockstream:2100만 달러

- Bitfury:2000만 달러

비트코인 결제 플랫폼 BitPay는 3000만 달러를 조달했으며, Index Ventures가 주도하고 AME Cloud Ventures, Horizons Ventures 및 Felicis Ventures가 참여했습니다.

Blockstream은 비트코인 결제의 주요 혁신인 라이트닝 네트워크에 집중하며 c-lightning 클라이언트와 비트코인 사이드체인 Liquid를 개발했습니다.

OKcoin(현재의 OKX)은 1000만 달러의 자금을 조달했으며, 투자자에는 Sequoia Capital, Mandra Capital 및 venturelab이 포함됩니다. 주목할 만한 점은 Sequoia의 공동 창립자 Feng Bo가 2018년에 Dragonfly Capital을 설립했으며, 이 기관은 이후 몇 년 동안 많은 암호화 펀드를 출시했습니다.

전반적으로 2014년 암호화 벤처 캐피탈은 꾸준히 성장했습니다.

2015년

비록 2015년 비트코인 가격이 2013년의 정점에서 하락했지만, 블록체인 기술은 점점 더 많은 자본과 기업가의 관심을 끌었습니다. 비트코인 스타트업의 총 자금 조달액은 3.8억 달러에 달했습니다.

주요 자금 조달에는 다음이 포함됩니다:

- Coinbase:7500만 달러 C 라운드 자금 조달

- Circle:5000만 달러 C 라운드 자금 조달

- BitFury:2000만 달러 B 라운드 자금 조달

- Chain:3000만 달러 B 라운드 자금 조달, Visa 및 나스닥과 같은 전략적 투자자 포함

Ripple Labs(구 OpenCoin)는 A 라운드 자금 조달에서 2800만 달러를 조달했으며, 21 Inc.는 a16z, Qualcomm, Cisco 및 PayPal로부터 1.16억 달러를 받았습니다.

캐나다의 OMERS Ventures는 블록체인에 대한 투자 계획을 발표하며 기관의 관심이 점점 높아지고 있음을 보여주었습니다. 주목할 만한 활발한 벤처 캐피탈 회사로는 a16z, Union Square Ventures, Ribbit Capital, Boost VC 및 DCG가 있습니다.

2015년의 투자 활동은 시장이 약세장에 있음에도 불구하고 자본 시장의 참여가 계속되고 있음을 강조합니다.

2016년

금융 기술 투자 감소와 함께 암호화 시장의 벤처 캐피탈이 감소했습니다. CB Insights 데이터에 따르면 비트코인 및 블록체인 스타트업의 자금 조달 활동은 2015년 대비 27% 감소하여 2014년 수준으로 돌아갔습니다.

투자 활동이 감소했음에도 불구하고 총 자금 조달액은 5.5억 달러에 달했으며, 주로 성숙한 회사에 투자되었습니다. 주요 자금 조달에는 다음이 포함됩니다:

- Circle:6000만 달러 D 라운드 자금 조달

- Digital Asset Holdings:6000만 달러 A 라운드 자금 조달

- Ripple:5500만 달러 B 라운드 자금 조달

- Blockstream:5500만 달러 A 라운드 자금 조달

Circle은 비트코인 거래 서비스에서 송금 및 결제 서비스로 전환하여 안정적인 코인을 위한 길을 닦았습니다. Coinbase의 전 직원인 Carlson-Wee가 설립한 Polychain Capital은 a16z, Union Square Ventures 및 Sequoia Capital의 지원을 받아 세 번째 벤처 펀드를 위해 7.5억 달러를 모금했습니다.

2016년에는 ICO 기반 프로젝트의 자금 조달이 증가하기 시작했으며, The DAO는 1.5억 달러를 모금하여 ICO 열풍의 시작을 알렸습니다.

2017년

유동성 투자

ICO 열풍과 토큰화 자산에 대한 관심의 증가로 인해 2017-2018년경 유동성 투자 벤처 캐피탈 구조가 형성되기 시작했습니다. Olaf Carlson-Wee가 2016년에 설립한 Polychain Capital과 Naval Ravikant가 공동 설립한 MetaStable Capital과 같은 선구적인 펀드는 지분이 아닌 토큰에 집중했습니다. Pantera Capital은 2017년에 ICO 펀드를 출시하여 ICO 및 토큰 프로젝트를 목표로 했으며, Blockchain Capital은 자산의 지분을 나타내는 증권 토큰인 BCAP 토큰을 출시했습니다. Kyle Samani와 Tushar Jain이 2017년에 설립한 Multicoin Capital과 전 Coinbase 직원 Nick Tomaino가 이끄는 1confirmation도 토큰 투자에 중점을 두었습니다. Amentum Investment Management는 2017년에 합류하여 블록체인 및 토큰 경제 투자를 통해 장기 자본 증식을 목표로 했습니다. 이러한 펀드는 토큰화 자산의 잠재력을 인식하고 전통적인 지분 모델에서 유동성이 높은 토큰 전략으로 전환했습니다.

2017년, 블록체인 산업은 열광과 규제가 공존하는 시기를 겪었으며, 이더리움 ERC-20 프로토콜이 ICO 열풍을 촉발했지만, 규제로 인해 암호화 산업은 장기적인 약세장에 접어들었습니다.

ICO와 VC의 성과:

- 2017년 1분기:19개의 ICO가 2100만 달러를 모금했습니다.

- 2017년 4분기:500개 이상의 ICO가 거의 30억 달러를 모금했습니다.

- 2017년 전체:ICO는 거의 800개 프로젝트에서 50억 달러를 모금했으며, 이는 215건의 거래에서 10억 달러 VC 투자의 5배에 해당합니다.

주목할 만한 ICO 프로젝트:

- Filecoin:2.57억 달러

- Tezos:2.32억 달러

- Bancor:1.523억 달러

- Polkadot:1.4억 달러

- Quoine:1.05억 달러

Union Square Ventures와 Blockchain Capital과 같은 기관은 빠른 수익에 매료되어 ICO에 참여했습니다.

지리적 분포:

- 유럽연합:ICO의 40%를 차지하며, 17.6억 달러를 모금했습니다.

- 북미:10.76억 달러를 모금했습니다.

- 규제 정책이 시행된 후, 중국의 벤처 캐피탈 회사들은 홍콩과 싱가포르 등으로 이전했습니다. 규제 압박과 지속 불가능한 비즈니스 모델로 인해 ICO 거품이 터졌습니다.

2018년

ICO 활동은 2018년에도 계속되었으며, 1분기에 400개 이상의 프로젝트가 33억 달러를 모금했습니다. CoinSchedule에 따르면, 2018년 전 세계에서 1253개의 ICO 프로젝트가 78억 달러를 모금했습니다.

가장 큰 ICO 프로젝트:

- EOS:40억 달러 이상 자금 조달.

- Telegram:두 차례에 걸쳐 17억 달러를 모금했으나, 이후 프로젝트가 중단되었습니다.

- Petro:베네수엘라 정부가 7.4억 달러를 모금했으나, 결국 성공하지 못했습니다.

- Basis:1.3억 달러를 모금했으나, 이후 프로젝트가 어려움에 처했습니다.

VC 지분 자금 조달:

- 비트메인:B 라운드에서 4억 달러 자금 조달, Redpoint Ventures의 투자 유치; Pre-IPO 자금 조달에서 10억 달러를 모금, Tencent, SoftBank 및 CICC의 투자 유치.

- 벤처 캐피탈 총액:42.6억 달러.

주요 발전:

- Coinbase는 Coinbase Ventures를 출시했습니다.

- Paradigm은 Coinbase 공동 창립자 Fred Ehrsam과 Matt Huang에 의해 설립되었습니다.

- A16z는 암호화 펀드를 위해 3억 달러를 모금하고 CryptoKitties 및 Dfinity와 같은 프로젝트에 투자했습니다.

- Fidelity는 암호화폐 기관 플랫폼을 출시했습니다.

2018년에는 다양한 "블록체인 +" 애플리케이션이 등장했으며, 그 중 많은 수가 개념 단계에 머물러 있어 미래 혁신의 기반을 마련했습니다.

2013-2018년 ICO의 진화

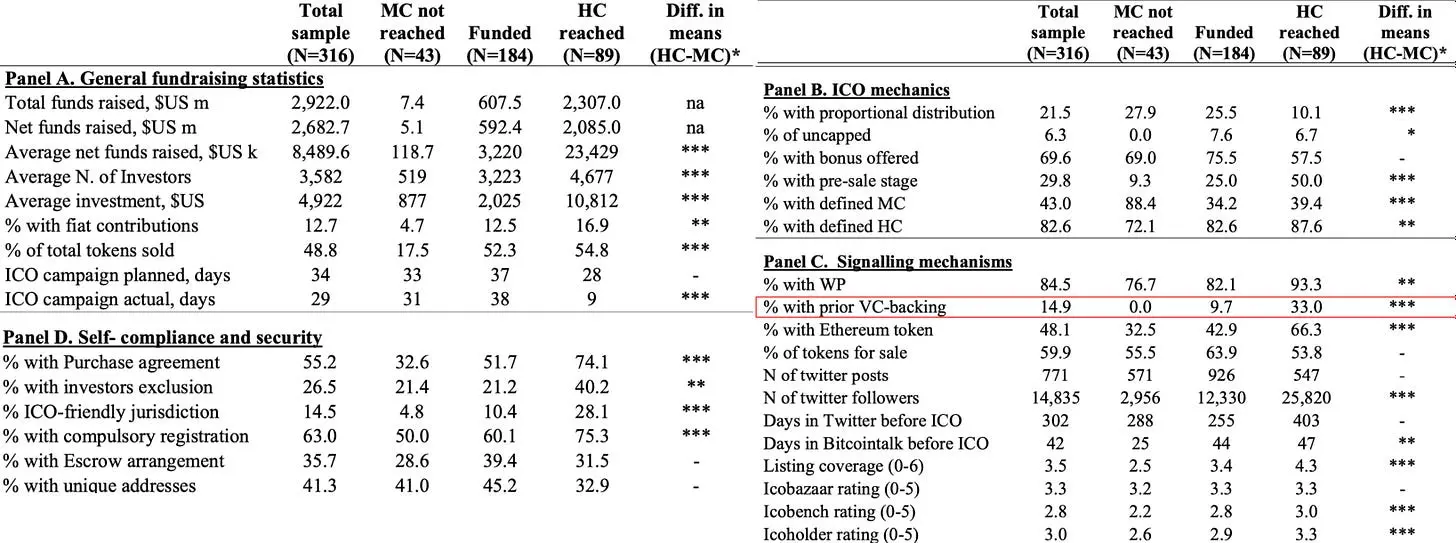

ICO를 진행할지 말지에 대한 실증 분석

- 총 샘플(N=316):14.9% - 분석된 316개의 ICO 중 14.9%가 출시 전에 VC 지원을 받았으며, 이는 약 7분의 1의 ICO가 토큰 판매 이전에 VC 지원을 받았음을 의미합니다.

- 자금 부족(최소 자금 조달 목표 미달)(N=43):0.0% - 모든 자금 부족 ICO는 VC 지원을 받지 않았으며, 이는 VC 지원 부족과 최소 자금 조달 목표 미달 간의 연관성이 있을 수 있음을 나타냅니다.

- 자금 충분(최소 자금 조달 목표 달성)(N=89):9.7% - 자금이 충분한 ICO 중 9.7%가 VC 지원을 받았으며, 이는 성공적인 ICO의 거의 10분의 1이 VC 지원을 받았음을 나타냅니다.

- 평균 차이(평균 자금 조달 목표 - 최소 자금 조달 목표):9.7% - 자금 부족 ICO와 비교할 때 VC 지원을 받은 자금이 충분한 ICO의 비율이 현저히 높아, VC 지원이 자금 조달 성공에 긍정적인 영향을 미친다는 점을 강조합니다.

2013년부터 2018년까지 Union Square Ventures와 Andreessen Horowitz의 지분 투자

2013년부터 2018년까지 Union Square Ventures와 Andreessen Horowitz의 지분 투자

2014 - 2019년 가장 활발한 투자자 목록

2019년:ICO 이후의 호황 시대

2019년, 블록체인 거래 환경은 2018년의 급증 이후 안정세를 보였으며, 총 622건의 거래가 이루어져 총액은 27.5억 달러에 달했습니다. 이는 2017년의 322건 거래, 총액 12.8억 달러보다 증가한 수치입니다. 블록체인은 VC 거래에서 2017년의 1.5%에서 2.8%로 증가했으며, 시드 라운드 및 초기 블록체인 거래는 1.8%에서 3.6%로 증가했습니다. 블록체인 거래의 초기 평가 중간값은 1250만 달러로, 모든 투자 중간값인 1600만 달러보다 22% 낮습니다.

블록체인 거래의 초점이 변화하였으며, 2019년에는 68%의 투자가 금융 기술로 분류되었고, 이는 2017년의 76%보다 낮아져 "암호화폐" 외에도 더 넓은 응용 프로그램이 있음을 나타냅니다. 북미는 블록체인 거래의 45.3%를 차지하고, 아시아는 26.8%를 차지하여 전 세계적으로 분포가 더 넓어졌습니다.

2019년, 블록체인은 전 세계 벤처 캐피탈의 2.8%를 차지하고, 총 자본의 1.1%를 차지하며, 2018년에는 각각 3.6%와 2.7%였습니다. 거래 평가 중간값은 2018년의 1660만 달러에서 2019년의 1300만 달러로 감소했습니다. 주목할 만한 비암호화 블록체인 회사로는 Securitize, Figure, PeerNova 및 Spring Labs가 있습니다.

CB Insights는 2019년 전 세계 블록체인 투자 거래가 806건이며, 2018년에는 822건으로, 투자 규모가 27.9% 감소하여 42.6억 달러에 달한다고 보고했습니다. Zeroone Finance는 Digital Currency Group이 2019년 가장 활발한 블록체인 투자자로, 14번의 투자를 진행했으며, 그 다음은 Collins Capital, Coinbase Ventures 및 Fenbushi Capital입니다.

2019년의 투자 기관은 디지털 화폐 거래소, 게임, 디지털 지갑, 디지털 자산 관리, 스마트 계약 및 DeFi에 집중했습니다. 호주 증권 거래소에 상장된 홍콩 모바일 게임 개발사 Animoca Brands는 블록체인 게임 분야에서 중요한 위치를 차지했습니다. FTX는 Alameda Research의 강력한 지원을 받아 설립되었습니다.

2019년, 전 세계 블록체인 투자 열정이 크게 감소하였고, 전통적인 기관들은 더욱 신중해졌습니다. 투자 기관의 약세장 내 성과는 그들의 신중한 태도를 보여주었습니다.

2020년 - 2021년:자금 조달 규모 다시 증가 및 급증

2020년, 높은 수익 잠재력에 힘입어 블록체인 벤처 캐피탈은 글로벌 사모펀드 시장의 중요한 구성 요소가 되었습니다. 2012년 이후 942명의 벤처 투자자가 블록체인 스타트업과 관련된 2700건 이상의 거래에 투자했습니다. 최고의 블록체인 VC 펀드는 전통적인 VC 펀드 및 더 넓은 기술 산업보다 우수한 성과를 보였습니다.

블록체인 사모펀드 성과가 전통적인 사모펀드보다 우수함(2013 - 2020년 IRR 펀드 설립 이후)

비록 블록체인 사모펀드가 중요하지만, 그것이 글로벌 벤처 캐피탈 시장에서 차지하는 비율은 1%도 되지 않으며, 2017년 암호화 황소 시장 동안 약 2%에 달했습니다.

전반적으로 블록체인 벤처 캐피탈은 시장 침체기에도 강인한 성과를 보였습니다. 그 높은 수익 잠재력과 다각화된 장점은 투자자들에게 매력적인 선택이 되었습니다.

2020년, DeFi는 광범위한 관심을 받기 시작했습니다. PANews의 PAData 데이터에 따르면, 암호화 산업의 총 투자 및 자금 조달액은 약 35.66억 달러로, 2019년 수치와 비슷합니다. DeFi 프로젝트는 2.78억 달러를 모금하여 총액의 7.8%를 차지했습니다. 비록 금액은 상대적으로 작지만, DeFi의 자금 조달 건수는 가장 많았으며, 공개된 407개 프로젝트 중 4분의 1 이상이 DeFi와 관련이 있었습니다. 이는 사람들이 이러한 새로운 암호화 원주율 프로젝트에 대한 관심이 커지고 있음을 보여줍니다.

두드러진 DeFi 애플리케이션은 2020년에 많은 투자를 유치했습니다. Uniswap은 1100만 달러의 A 라운드 자금을 조달했으며, 1inch는 280만 달러의 시드 자금을 확보했습니다. 대출 플랫폼 AAVE는 A 라운드 자금 조달에서 2500만 달러를 모금했습니다. 연간 DeFi의 잠금 규모는 거의 2100% 증가했으며, 독립 주소 수는 10배 증가했습니다. 비록 미래의 데이터와 비교할 때 이러한 숫자가 크지 않게 보일 수 있지만, "DeFi의 여름"은 중요한 전환점을 나타냅니다.

주목할 만한 점은 원주율 블록체인 VC 기관이 산업 응용 프로젝트(특히 DeFi)에 대한 선호를 보이며, 더 공격적이고 위험한 접근 방식을 채택했다는 것입니다. 각 기관의 투자 전략은 다양합니다. PAData 보고서에 따르면, 2020년에는 700개 이상의 기관과 개인이 블록체인 프로젝트에 투자했으며, 그 중 NGC Ventures가 가장 활발한 투자자로, 그 다음은 Coinbase Ventures와 Alameda Research입니다.

2021년

블록체인 기술의 발전과 함께, 전 세계 VC 기관들은 블록체인의 중요성을 점점 더 인식하게 되었으며, 특히 메타버스와 Web3와 같은 개념의 출현과 함께 더욱 그러했습니다. 2021년, 블록체인 스타트업은 약 330억 달러의 자금을 조달하여 역사상 가장 높은 해가 되었습니다. PwC 데이터에 따르면, 2021년 암호화 산업의 프로젝트 평균 자금 조달액은 2630만 달러에 달했습니다.

블록체인 벤처 캐피탈 거래 수는 2021년에 역사적인 최고치를 기록했으며, 2000건 이상의 거래가 이루어져 2020년의 두 배에 달했습니다. 후속 자금 조달의 빈도가 증가하여 65개의 스타트업이 10억 달러 이상의 평가를 받았으며, 이는 암호화 시장이 소수 시장에서 주류 시장으로 전환되고 있음을 반영합니다.

VC가 암호화 / 블록체인에 투자한 금액 vs 총 투자

Galaxy 통계에 따르면, 2021년 전 세계 블록체인 VC 기관은 거의 500개에 달하며, 펀드 수와 규모 모두 역사적인 최고 수준에 도달했습니다. Morgan Stanley, Tiger Global, Sequoia Capital, Samsung 및 Goldman Sachs와 같은 주요 기관들이 후속 지분 투자를 통해 블록체인 시장에 진입하여 시장에 충분한 자금을 공급했습니다.

2021년, 암호화 분야는 많은 신규 사용자와 투자 유입을 경험했습니다:

Gemini 데이터에 따르면, 주요 암호화 지역의 거의 절반의 사용자가 2021년에 투자하기 시작했습니다.

신규 사용자 비율:

- 라틴 아메리카:46%

- 아시아 태평양:45%

- 유럽:40%

- 미국:44%

이러한 유입은 암호화 애플리케이션의 성장과 발전을 위한 탄탄한 사용자 기반을 마련했습니다.

주요 투자:

2021년 7월, FTX는 180억 달러의 평가로 9억 달러의 B 라운드 자금을 조달했다고 발표했으며, 이는 암호화 역사상 가장 큰 사모펀드 자금 조달입니다. 이 라운드에는 60개의 투자 기관이 참여했으며, SoftBank Group, Sequoia Capital, Lightspeed Venture Capital 등이 포함됩니다.

활발한 투자자:

Coinbase Ventures는 2021년 가장 활발한 블록체인 투자 기관이었습니다. 4월 미국 상장 이후, 이 기관은 68개의 블록체인 스타트업에 투자했습니다. 상장 이전에 Coinbase는 13회의 자금 조달에서 거의 5.47억 달러를 모금했습니다. 다른 주목할 만한 투자자로는 중국 본사의 AU21 Capital이 있으며, 51개 회사에 투자했습니다. a16z는 48개 회사에 투자했습니다.

벤처 캐피탈:

2021년 4분기, 투자액이 105억 달러를 초과하여 암호화폐 및 블록체인 분야의 벤처 캐피탈 투자 총액이 338억 달러의 역사적인 최고치를 기록했습니다. 이는 그 해 벤처 캐피탈 투자 총액의 4.7%를 차지합니다. 이 해의 거래 수 또한 가장 많았으며, 총 2018건으로 2020년의 거의 두 배에 달하고, 2019년의 1698건의 이전 기록을 초과했습니다.

2021년 VC 자금이 암호화폐 / 블록체인 분야에 투자한 상황(카테고리별)

VC가 암호화폐 및 블록체인 스타트업 생태계에 투자한 338억 달러 중 가장 큰 부분은 거래, 투자, 환전 및 대출 서비스를 제공하는 회사에 흘러가며, 138억 달러(41.83%)를 초과했습니다. 점점 더 많은 VC가 NFT, DAO 및 메타버스 도구, 인프라 및 게임을 개발하는 Web3 회사에 투자하고 있으며, 이는 총 투자액의 17%를 차지합니다.

2022년과 2023년:VC 투자 대폭 감소

2022년

투자 개요:

- VC는 암호화폐 및 블록체인 스타트업에 300억 달러 이상을 투자했으며, 이는 2021년의 310억 달러와 거의 비슷합니다.

- 투자액은 상반기에 정점을 찍었고, 3분기와 4분기에 대폭 감소했습니다.

- 2022년 4분기의 거래 수와 자본 투자액은 2년 만에 최저치를 기록했습니다.

- FTX에 투자한 유명 벤처 캐피탈 회사들은 큰 손실을 입었습니다. Sequoia Capital은 2억 달러의 투자를 제로로 감액했으며, Temasek이 보유한 3.2억 달러의 FTX 주식도 "무가치"가 되었습니다.

추세:

- 후속 단계의 회사들이 더 큰 자본 점유율을 차지했으며, 시드 전 투자액은 계속 감소했습니다.

- Web3는 거래 수에서 선두를 차지했지만, 거래 및 투자 플랫폼이 가장 많은 자금을 모금했습니다.

- 거래 규모와 평가 중간값은 2021년 1분기 이후 최저 수준에 도달했습니다.

VC 자금 조달:

- 2022년은 암호화 VC 자금 조달액이 가장 높은 해로, 330억 달러 이상을 기록했지만, 4분기에 모금된 금액은 2021년 1분기 이후 가장 적었습니다.

- 평균 펀드 규모는 증가했으며, 200개 이상의 펀드가 모집되었고, 평균 펀드 규모는 1.6억 달러를 초과했습니다.

2023년

투자 개요:

- 암호화 VC 투자가 대폭 감소하여, 이전 2년과 비교할 때 투자액이 3분의 1에 불과합니다.

- 거래 수와 투자 자본은 매 분기마다 지속적으로 최저치를 기록하고 있습니다.

추세:

- 초기 단계의 회사들이 거래의 대부분을 차지하고 있으며, 하반기에는 시드 전 거래의 비율이 감소했습니다.

- 평가 및 거래 규모가 2020년 4분기 이후 최저 수준으로 떨어졌습니다.

- 거래 회사들이 가장 많은 자금을 모금했으며, 그 다음은 Layer2 및 상호운용성 및 Web3입니다.

VC 자금 조달:

거시 경제 상황과 암호화 시장의 동요로 인해 자금 조달이 어려움을 겪고 있습니다.

암호화 VC 모금 펀드 규모

2023년 새로 설립된 암호화 VC 펀드 수는 2020년 이후 가장 적으며, 평균 펀드 규모는 30% 감소하고, 펀드 규모 중간값은 45% 감소했습니다.

2022년과 2023년의 관심과 투자가 뚜렷하게 감소하였으며, 2023년의 감소는 특히 두드러집니다. 그럼에도 불구하고 Web3는 거래 수에서 여전히 선두를 차지하고 있으며, 거래 플랫폼이 자금 조달에서 주도적인 위치를 차지하고 있습니다. 규제 도전에도 불구하고, 미국은 여전히 암호화 스타트업 생태계의 주도적인 위치를 차지하고 있습니다. 또한, 거시 경제와 시장의 동요는 창립자와 투자자에게 어려운 환경을 조성하여 자금 조달에 중대한 도전을 안겨주고 있습니다.

2024년:VC 현황

2024년 1분기와 2분기의 벤처 캐피탈 구조는 이전 기사에서 자세히 설명되었습니다. 여기서는 아래 그림에서 볼 수 있는 내용을 강조하며, 이는 2021년 1분기 말 이후 지속된 추세로, 초기 투자가 후속 투자보다 현저히 많음을 보여줍니다.