Despread Research:데이터를 통해 한국 CEX와 투자자 행동을 이해하다

원문 제목:DI - 01: Korean CEX

저자: Bulmat, Do Dive

편집: 심조 TechFlow

소개

본 문서는 한국의 중앙화 거래소를 탐구의 주제로 선택했습니다. 한국 금융정보국(KoFIU)의 조사에 따르면, 2023년 상반기 한국의 암호화폐 투자자 수는 약 600만 명에 이를 것으로 예상되며, 이는 한국 총 인구의 10% 이상을 차지하는 놀라운 숫자입니다. 이들 투자자 대부분은 중앙화 거래소를 중심으로 한 투자 활동에 주로 참여하고 있어, 중앙화 거래소가 한국 암호화폐 시장에서 상당한 영향력을 미치고 있습니다.

다음 부분에서는 한국 중앙화 거래소의 데이터를 연구하고 한국 투자자들의 특징과 트렌드를 탐구할 것입니다. 이러한 분석은 주로 네 개의 주요 거래소인 Upbit, Bithumb, Coinone, Korbit의 데이터를 기반으로 하며, 일부 분석은 10월 셋째 주(14일~20일)의 데이터를 기반으로 합니다.

한국 거래소 거래량 점유율 증가, 전반적으로 하락세

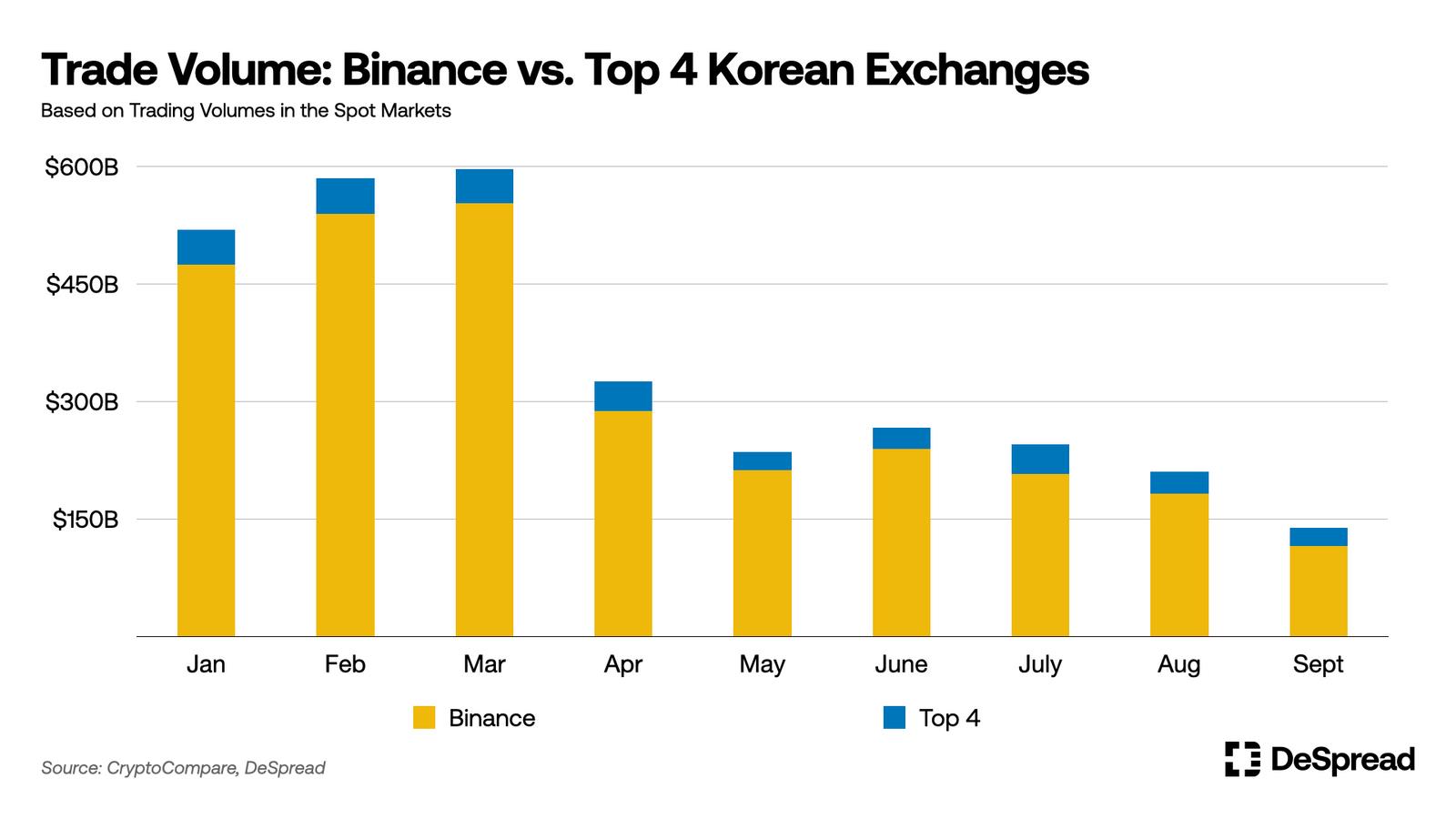

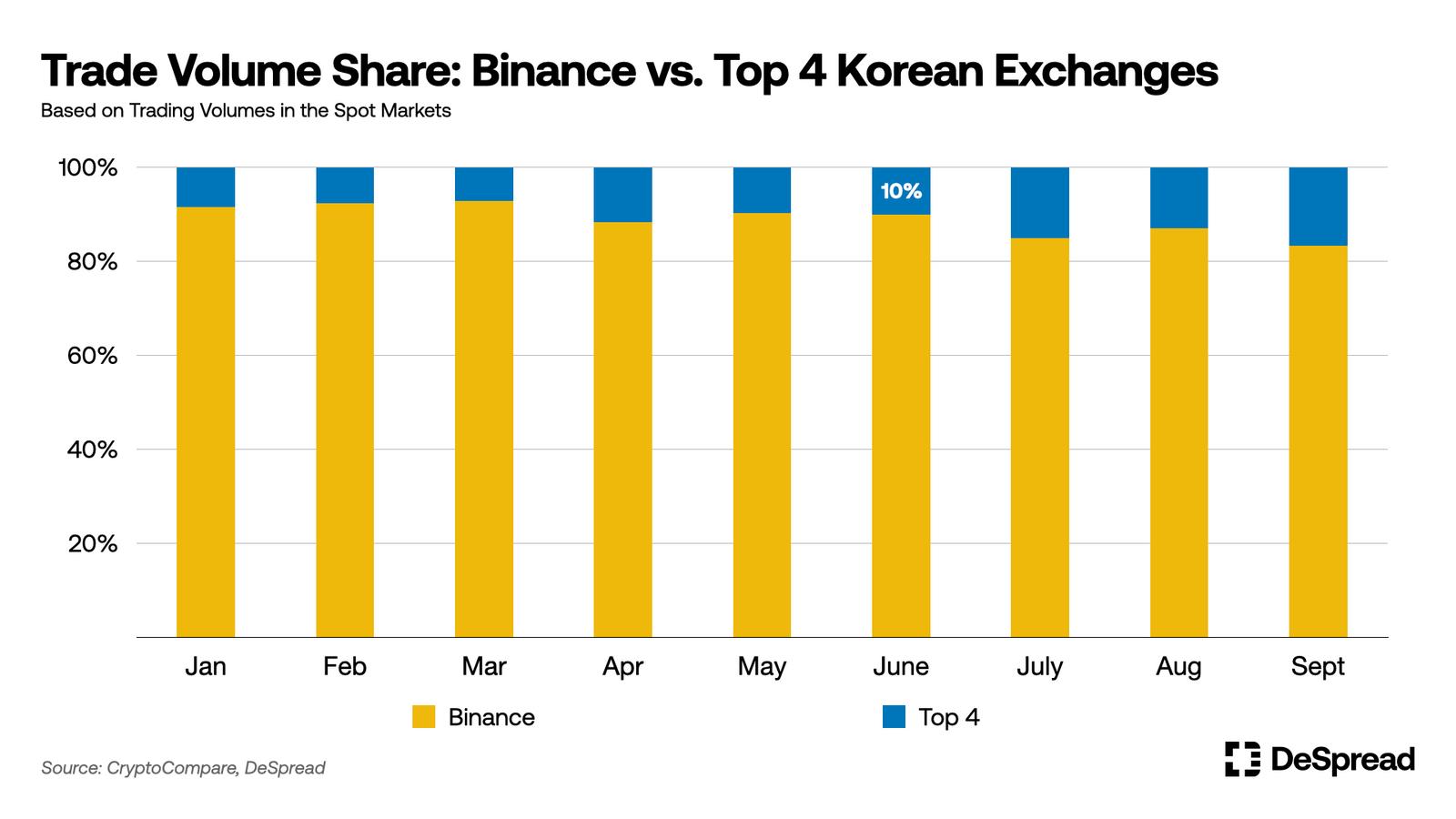

- 거래량 하락 추세: 올해 3월에 정점을 찍은 이후, 중앙화 거래소(CEX)의 거래량은 전반적으로 하락세를 보이고 있습니다. 이 기간 동안 시장 변동성도 감소했으며, 비트코인 가격은 3월 말에서 9월 말까지 6개월 동안 $27K에서 $28K의 상대적으로 안정된 범위를 유지하며 큰 변동이 없었습니다.

- 한국 거래소의 상대적 실력: 한국 거래소도 이러한 축소 추세에서 벗어나지 못했습니다. 거래량은 2월에 450억 달러의 정점에 도달한 후 5월에 급격히 230억 달러로 감소했습니다. 그러나 이후 상승세를 보이며 7월에는 370억 달러의 거래량에 도달했으며, 이는 세계 최대 암호화폐 거래소인 Binance와 비교할 때 더 큰 성장입니다.

- 한국 거래소와 국제 거래소의 비교: Binance와 비교할 때, 올해 네 개의 한국 거래소의 거래량은 약 10%에 해당합니다. 동기 대비 Coinbase와 비교할 때, 이들의 거래량은 더 높아 한국 거래소가 국제 시장에서 중요한 위치를 차지하고 있음을 나타냅니다.

- 시장 점유율 증가 추세: 또한, 네 개의 한국 거래소의 시장 점유율은 꾸준히 증가하고 있습니다. Binance의 거래량과 비교할 때, 3월의 7%에서 9월의 16%로 증가했습니다. 이는 국내 거래소의 영향력이 증가하고 있음을 이해할 수 있습니다.

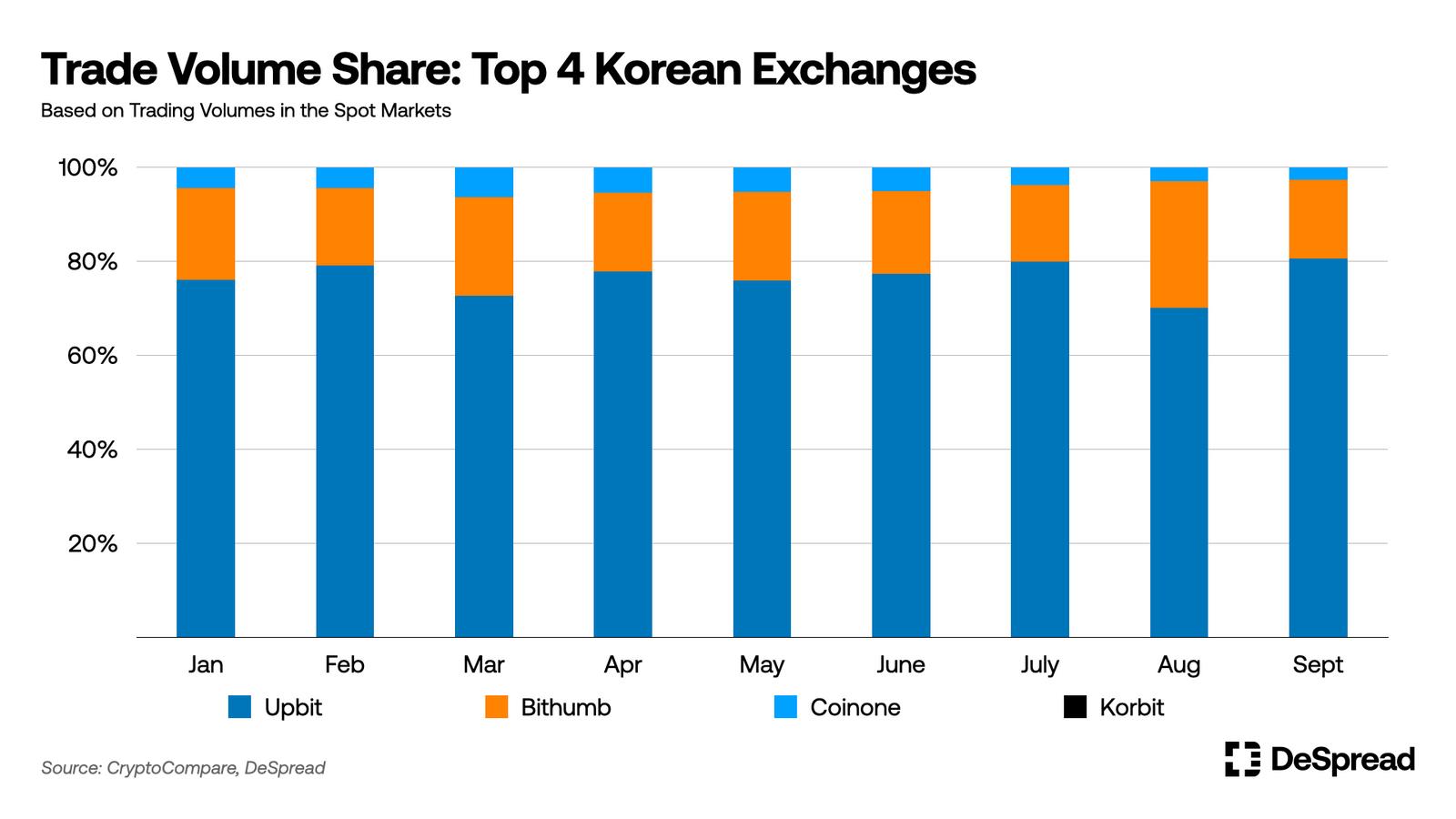

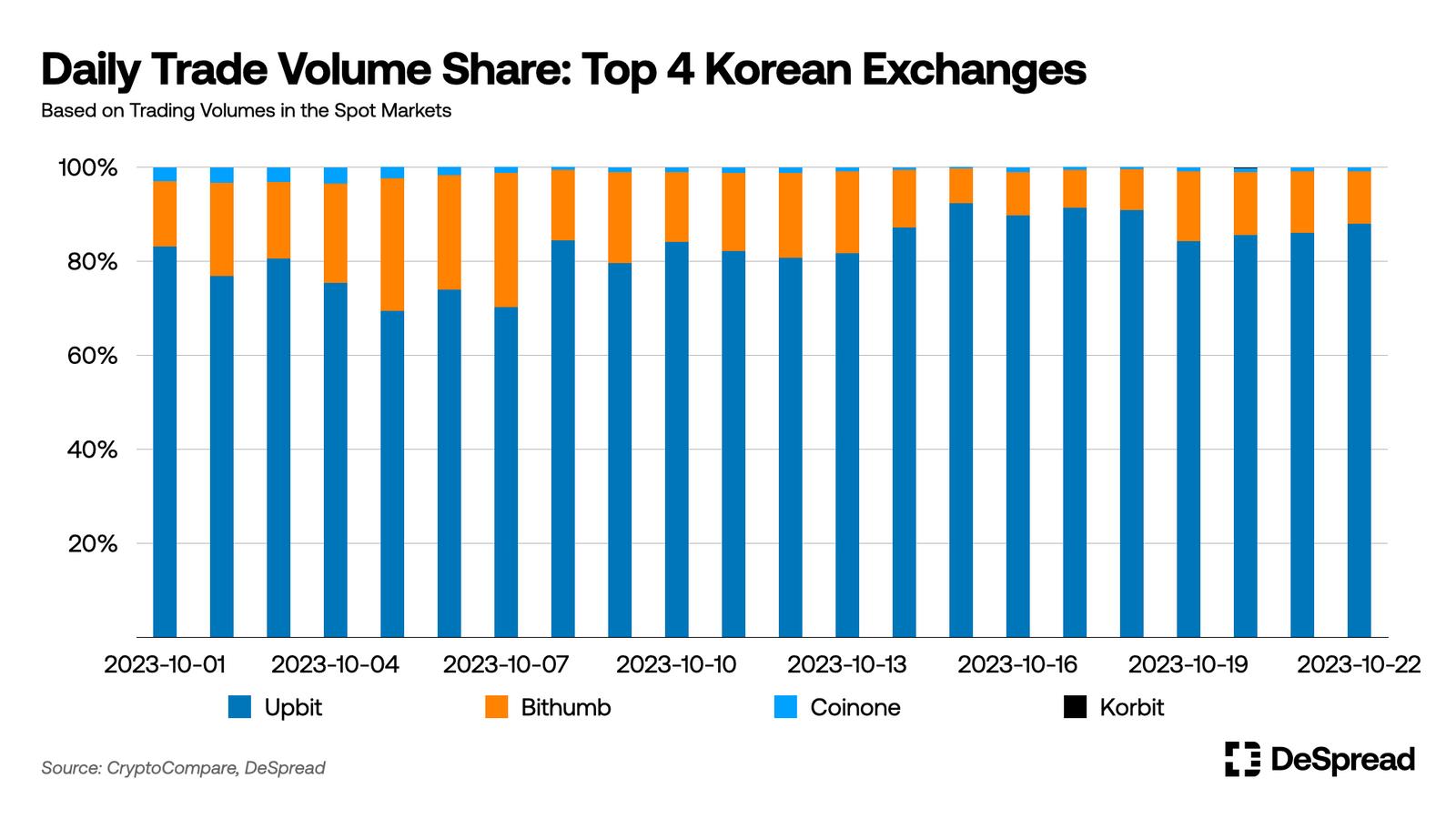

Upbit의 독점

- Upbit이 압도적으로 앞서다: 올해 2월, Upbit은 360억 달러의 거래량을 기록하며 한국 암호화폐 거래 시장의 약 80%를 차지하여 지배적인 위치를 유지했습니다. 비록 8월에 시장 점유율이 잠시 70%로 하락했으나, 다음 달에 빠르게 80%로 반등하며 시장 점유율이 기본적으로 안정세를 보이고 있습니다.

- Bithumb, Coinone 및 Korbit의 시장 점유율: 시장에서 두 번째로 큰 참여자인 Bithumb은 4대 거래소 총 거래량의 15%에서 20%를 차지하며 강력한 입지를 유지하고 있습니다. 반면, Coinone의 시장 점유율은 3%에서 5% 사이이며, Korbit의 점유율은 1% 미만입니다.

- 한국의 Ripple 판결에 대한 강한 반응: 전월 대비 Binance의 7월 거래량은 뚜렷한 변동성을 보이지 않았으나, 한국 거래소는 Ripple 관련 뉴스에 폭발적인 반응을 보였습니다. 6월에 4대 한국 거래소의 거래량은 270억 달러로 기록되었고, 7월에는 370억 달러로 증가하여 전월 대비 37% 증가했습니다. 이는 Ripple이 SEC와의 소송에서 부분적으로 승소했다는 소식으로 인해 XRP 가격이 7월 13일에 80% 상승하고 거래량이 급증한 데 기인합니다.

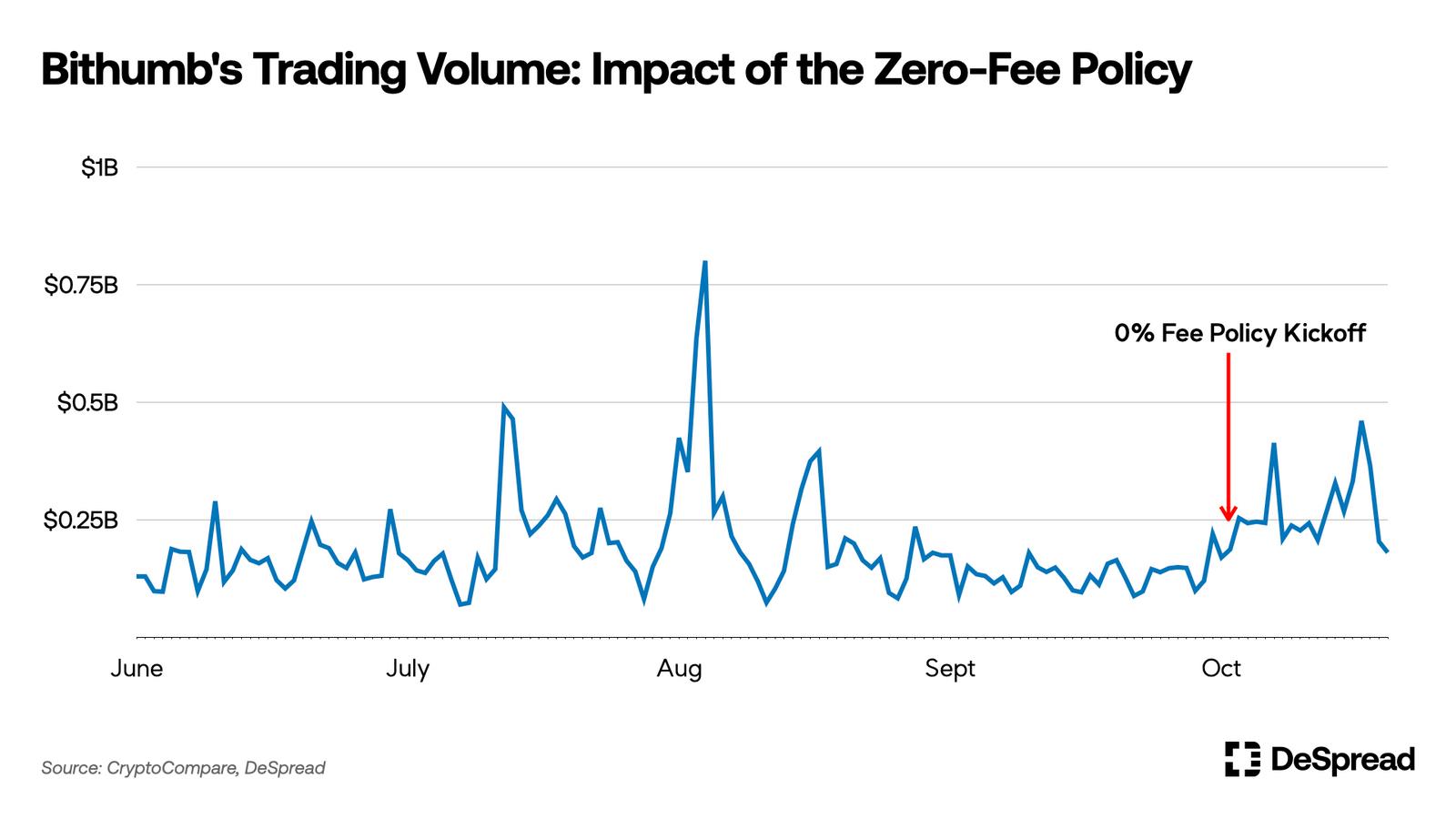

Bithumb의 제로 수수료 정책

- 제로 수수료 정책에 대한 초기 반응: 한국의 두 번째 거래소인 Bithumb은 10월 4일 0% 수수료 정책을 시행했습니다. 이 정책은 초기 긍정적인 효과를 나타내었고, Bithumb의 거래량이 증가하여 시장 점유율이 20%를 초과했습니다.

- 시장 점유율 하락: 그러나 무료 정책의 영향은 오래가지 않았고, Bithumb의 시장 점유율은 정책 시행 전 수준으로 하락했습니다.

- 제로 수수료 정책의 지속 가능성: 비록 Bithumb의 무료 정책이 초기에는 효과적으로 시장 점유율을 증가시켰으나, 장기적으로 거래소가 지속적으로 성장할 수 있을지는 불확실합니다. 이는 한국 투자자들이 거래소를 선택할 때 수수료의 존재 여부에만 기반하지 않음을 나타냅니다. 또한, 이 정책의 지속 가능성에 대한 우려가 제기되고 있으며, 이는 거래소의 주요 수익원을 제거하기 때문입니다.

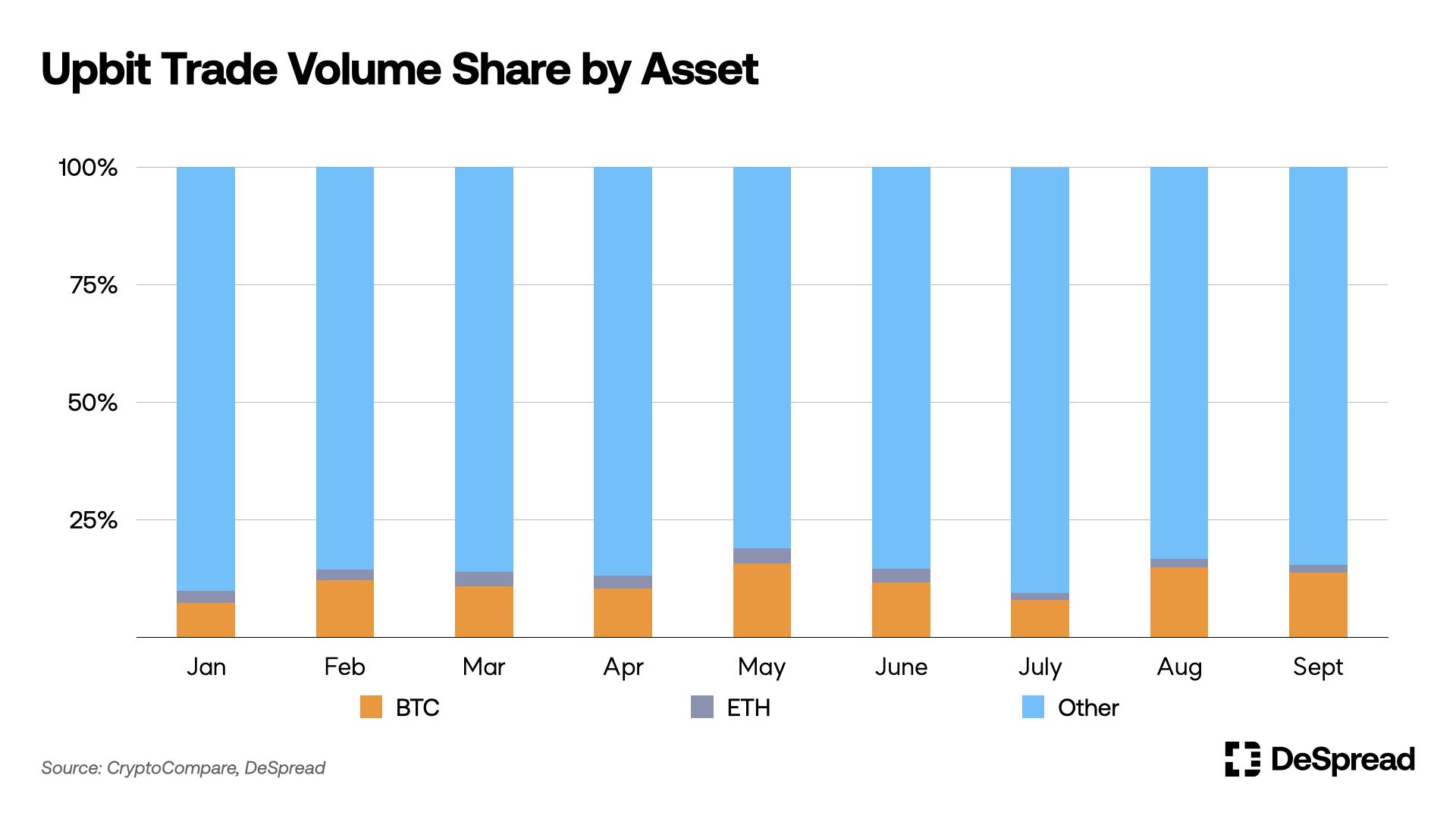

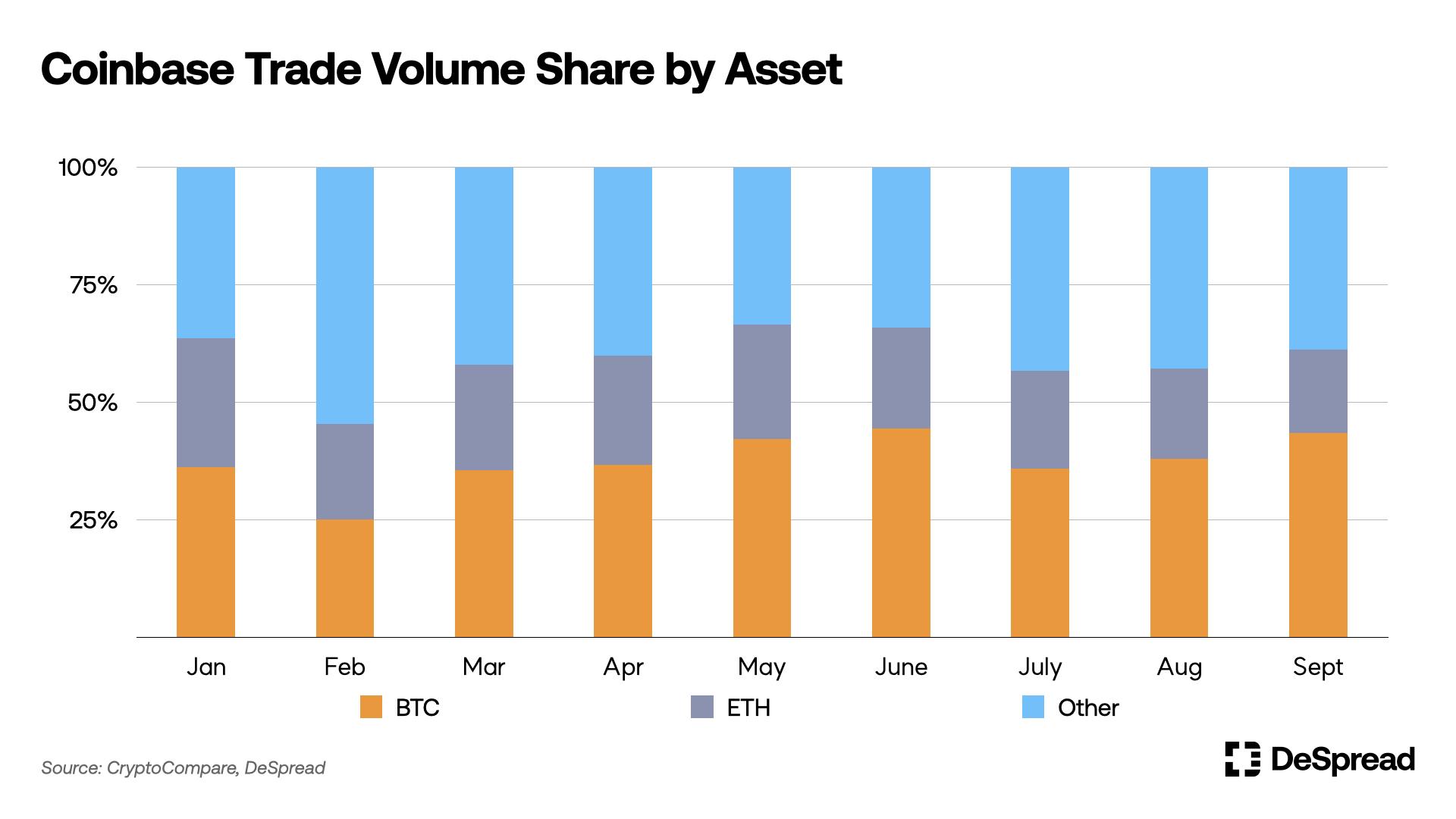

Coinbase와 Upbit

- 고위험, 고수익 투자 스타일: BTC와 ETH의 거래량이 Upbit의 총 거래량에서 차지하는 비율은 낮지만, 미국의 대표적인 암호화폐 거래소인 Coinbase에서는 이 두 암호화폐의 거래량이 큰 비중을 차지합니다. Upbit의 대부분 개인 투자자들은 높은 수익 잠재력을 가진 소형 코인에 강한 관심을 보이며, 이에 따른 높은 위험을 감수하는 경향이 있습니다. 이는 한국 시장에서 소형 코인의 거래 비율이 높은 이유 중 하나로 여겨집니다.

- 기관 투자자 중심의 거래: Upbit과는 달리, Coinbase의 거래량은 주로 기관 투자자에 의해 주도됩니다. Coinbase의 2분기 주주 서한에 따르면, 기관 투자자는 Coinbase 총 거래량의 약 85%를 차지합니다. 이들은 포트폴리오의 안정성을 추구하는 경향이 있어, 암호화폐 중 시가총액이 가장 높은 BTC와 ETH의 거래가 상대적으로 높은 비율을 차지하고 있습니다.

한국 시장의 특징

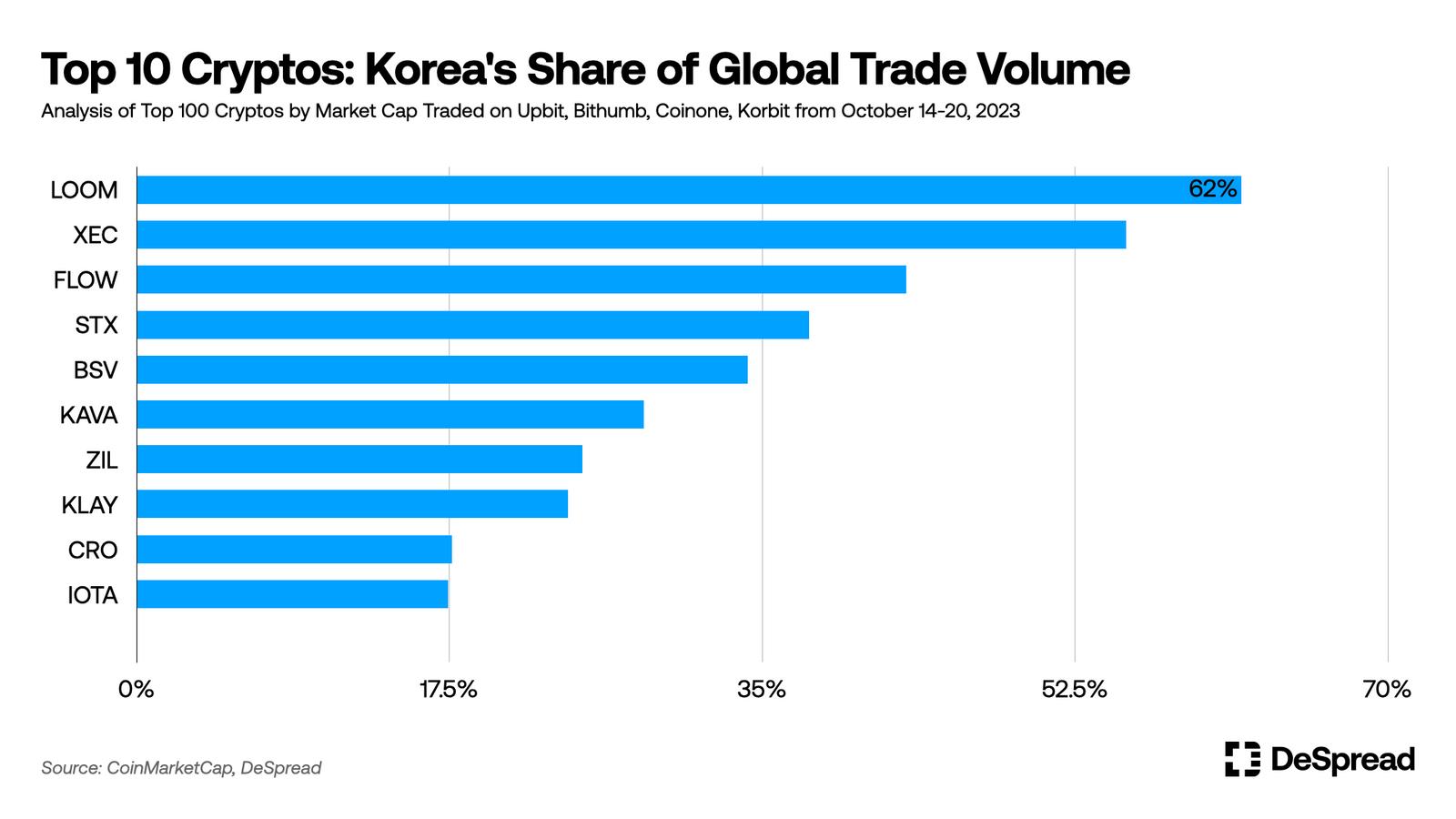

한국 투자자들이 선호하는 코인: 위의 차트는 한국 투자자들이 주로 관심을 가지는 코인을 보여줍니다. 지난주 한국에서 글로벌 시장과 비교하여 가장 활발하게 거래된 암호화폐 데이터를 분석한 결과, Loom Network($LOOM)가 62%의 시장 비율로 가장 높은 거래량을 기록했습니다. 그 다음은 eCash($XEC)의 55%와 Flow($FLOW)의 43%입니다. Stacks($STX)와 Bitcoin SV($BSV)도 각각 37%와 34%로 순위에 올랐습니다.

$LOOM의 급증, 신비로운 동향: 10월 셋째 주, 글로벌 시장과 비교할 때 한국에서 가장 활발하게 거래된 암호화폐는 Loom Network($LOOM)였습니다. 이는 한국 투자자들이 글로벌 투자자들에 비해 이 자산을 적극적으로 거래하고 있음을 의미합니다. 9월 15일부터 토큰 가격이 이유 없이 상승하기 시작했으며, 단 한 달 만에 거의 10배 폭등하여 686원이 되었습니다. 그러나 10월 15일부터 급격히 하락하기 시작하여 이 보고서를 작성할 당시 약 140원이었습니다. 이러한 극심한 가격 변동으로 인해 Loom Network는 잠시 동안 글로벌 시가총액 100위 안에 진입했습니다.

거래소 입출금 정책의 영향: 한국 거래소의 입출금 정책 변화는 가격과 거래량에 직접적인 영향을 미칠 수 있습니다. 구체적으로, 10월 14일에 $FLOW의 입금과 출금이 일시적으로 중단되었을 때, 가격과 거래량 모두显著한 증가를 보였습니다. 이러한 현상은 "가두리(Gaduri)" 효과로 불리며, 입금과 출금이 중단되어 해외 거래소와의 차익 거래가 불가능해질 때 발생합니다.

지속적으로 주목받는 코인: Loom Network와 Flow와 같은 일부 암호화폐는 일시적인 주목을 받았지만, Stacks와 eCash와 같은 사례는 한국 거래소에서 지속적으로 주목받고 있으며, 일시적인 사건의 영향을 받지 않고 있습니다. 이러한 사례는 한국 시장에서 지속적으로 거래되고 있으며, 글로벌 트렌드의 영향을 받지 않는 점에서 주목할 만합니다.

Upbit 투자자의 심층 분석

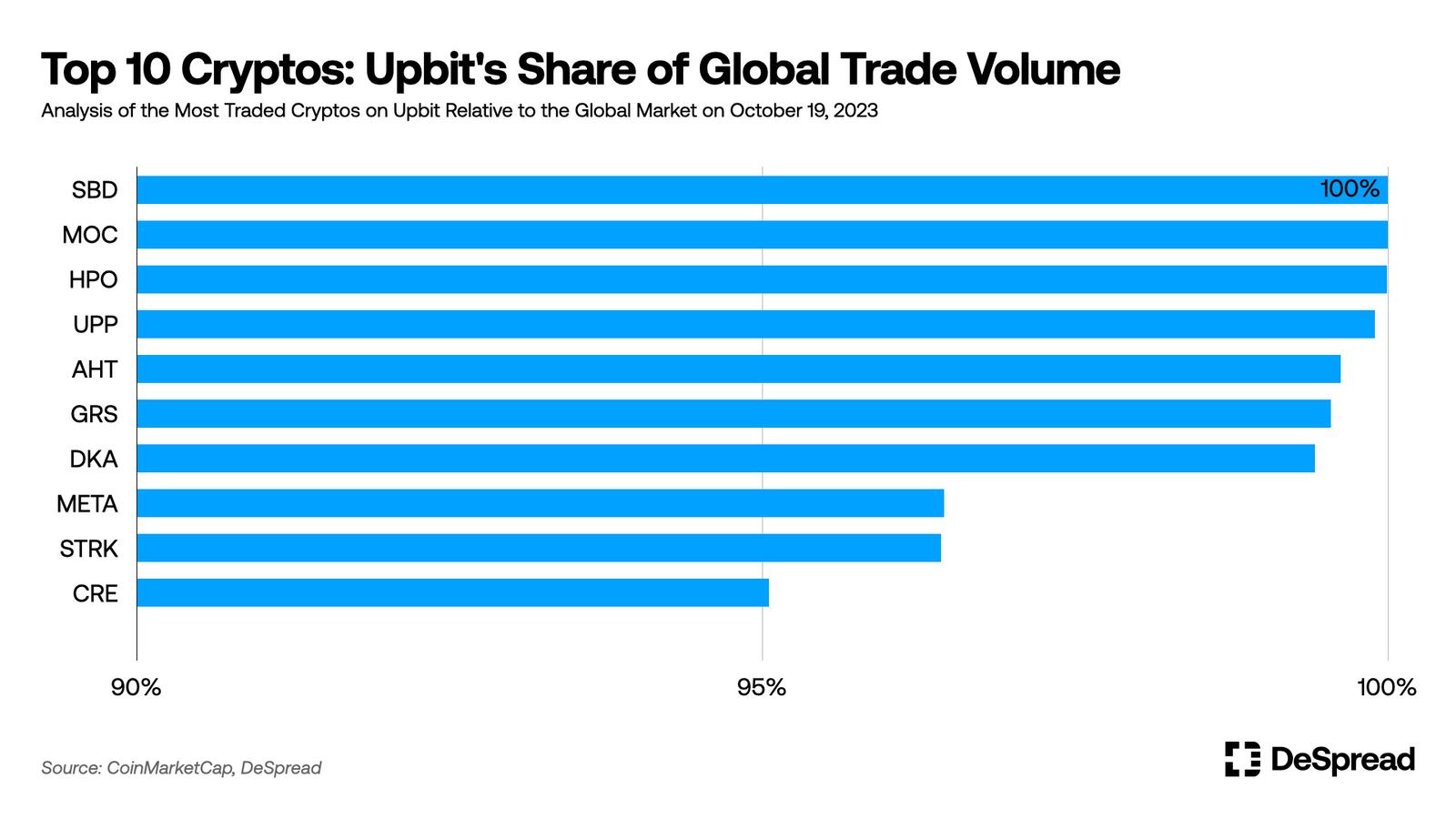

Upbit에서 거래되는 "김치코인": Upbit에서 거래되는 암호화폐 중 Steem Dollars($SBD), Moss Coin($MOC), Hippocrat($HPO)는 거래량의 100%를 차지하며 오직 Upbit에서 독점 거래됩니다. 또한, Sentinel Protocol($UPP), Aha Token($AHT), Groestlcoin($GRS)와 같은 암호화폐는 주로 Upbit에서 거래되며, 이들은 글로벌 시장에서 큰 주목을 받지 않아 "김치코인"으로 불립니다. 이러한 코인들은 주로 한국 투자자들에 의해 거래되며, Upbit 플랫폼에서 자체 시장을 형성하고 있습니다.

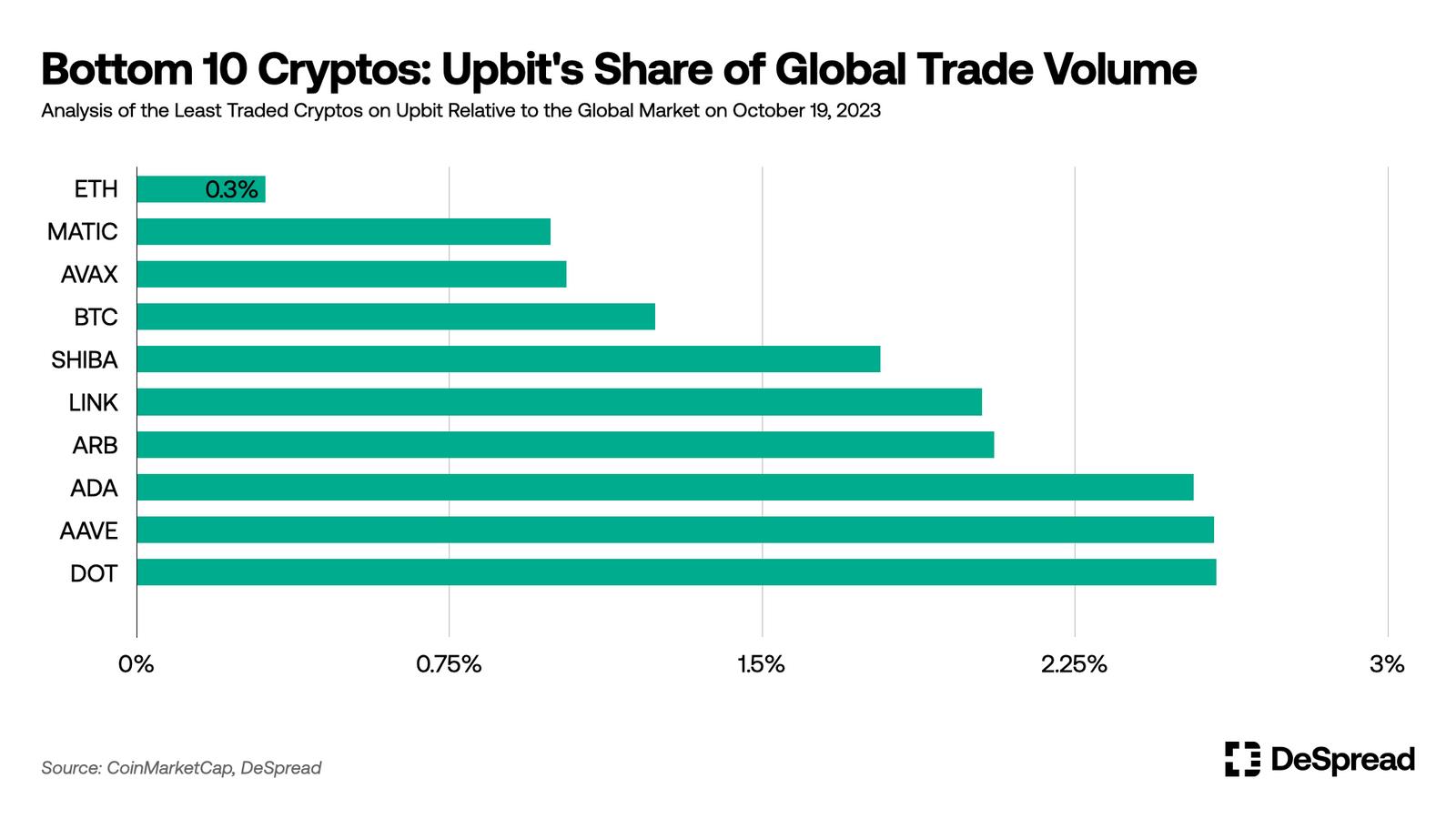

주류 코인의 상대적으로 저조한 성과: 글로벌 시장에서 지배적인 암호화폐인 비트코인(BTC), 이더리움(ETH), 폴리곤(MATIC)은 전 세계적으로 많은 거래량을 기록하고 있습니다. 그러나 Upbit 내에서는 이들의 거래량이 유독 낮습니다. 이러한 현상은 Upbit이 글로벌 시장과 비교할 때 독특한 특성을 지니고 있으며, 투자자 선호와 투자 전략이 지역 간에 차이를 보임을 반영합니다. 그러나 Binance와 같은 글로벌 대형 거래소와 비교할 때 Upbit의 총 거래량이 상대적으로 낮기 때문에 이러한 주요 암호화폐의 낮은 거래량도 고려해야 합니다.

글로벌 트렌드와 지역 시장의 다양성: 앞서 언급한 바와 같이, 한국 시장은 글로벌 시장과 비교할 때 독특한 특성을 보이며, 이는 다른 지역에도 적용될 수 있습니다. 이는 글로벌 암호화폐 프로젝트가 각 지역의 특성에 맞춘 맞춤형 시장 진입(GTM) 전략을 수립하고 실행해야 함을 시사합니다.

Upbit 입출금 네트워크 분석

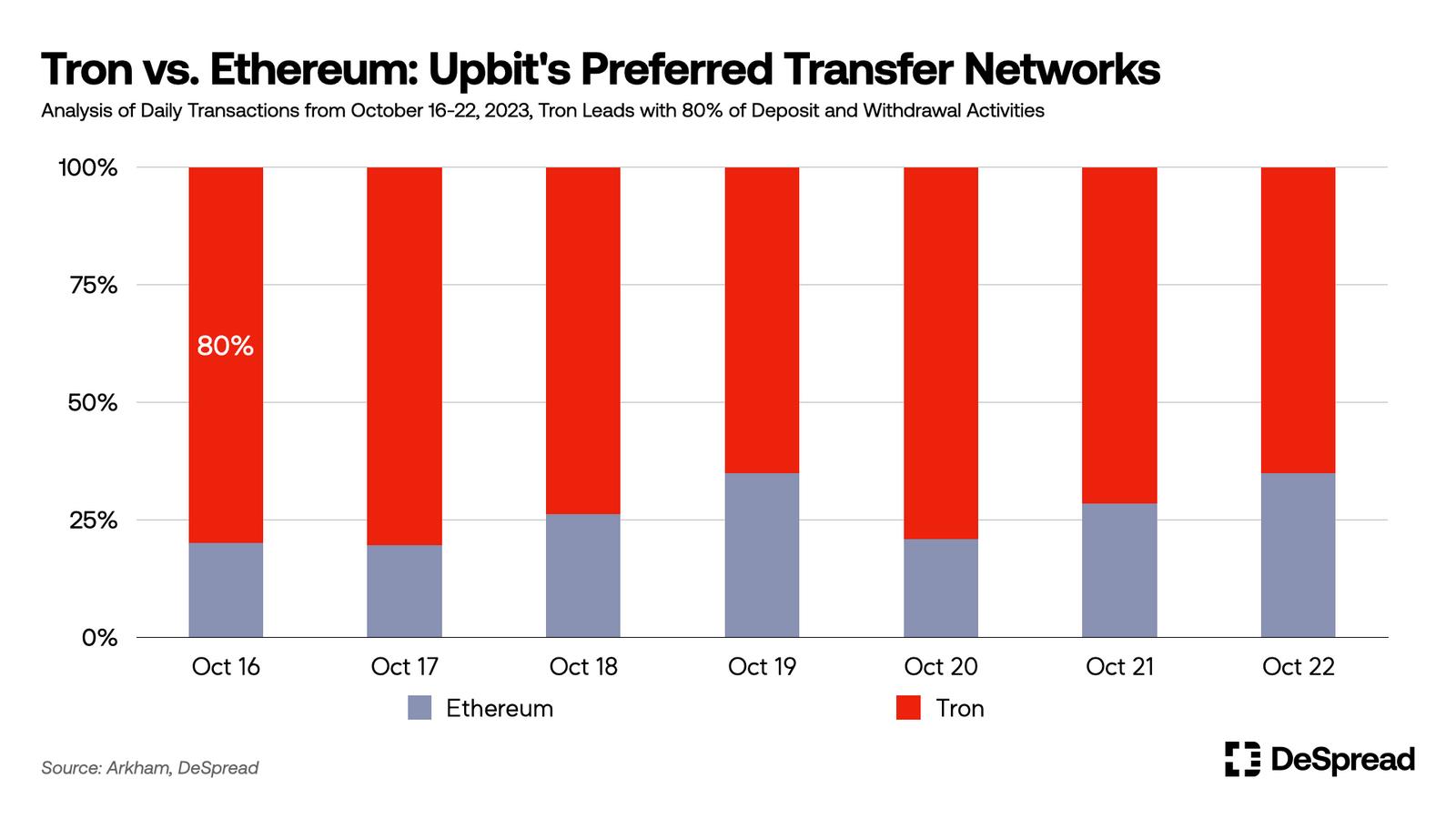

Upbit 사용자는 Tron 네트워크를 선호: 위의 차트는 지난 주 Upbit 사용자가 이더리움과 Tron 네트워크에서 입출금에 사용한 거래 비율을 보여줍니다. 데이터에 따르면, Tron 네트워크에서의 거래 수는 이더리움의 5배에 달합니다.

저렴한 수수료의 Tron 네트워크 인기: Upbit 사용자는 이더리움에 비해 Tron 네트워크를 통해 입출금을 적극적으로 이용하는 경향이 있습니다. 이는 이더리움 네트워크의 거래 수수료가 상대적으로 높고, Tron 네트워크가 저렴한 수수료와 빠른 거래 처리 속도를 제공하기 때문입니다. Coinmetrics의 데이터에 따르면, Tron 네트워크를 통한 USDT 거래 수는 하루에 200만 건에 달하며, 이더리움은 약 10만 건에 불과하여 Tron이 글로벌 간단한 자금 이체 거래에서 뚜렷한 우위를 점하고 있음을 보여줍니다. 이러한 현상은 Upbit 사용자와 한국 투자자의 입출금 추세에서도 분명히 나타납니다.

법정화폐 거래소의 역할: 위의 이유 외에도, 이더리움 네트워크가 가장 높은 TVL과 가장 많은 온체인 프로토콜을 보유하고 있다는 점은 한국 투자자들이 입출금의 목적이 해외 중앙화 거래소와 한국 거래소 간의 자금 이동에 더 중점을 두고 있음을 설명할 수 있습니다. 이는 온체인 제품을 사용하는 것보다 더 많은 이유가 있을 수 있지만, 두 가지 주요 이유가 있을 수 있습니다:

한국 투자자의 특성에서 기인: Upbit 사용자와 한국 투자자는 주로 거래소를 통해 암호화폐 거래를 하며, 이들은 암호화폐 입출금 서비스를 사용하여 한국 중앙화 거래소에는 없는 해외 거래소의 제품에 접근합니다. 예를 들어, 선물 시장과 마진 거래 등이 있습니다.

온체인 입출금 서비스의 편리성 차이에서 기인: 온체인 환경으로 입금 및 출금을 원하는 사용자는 자금을 해외 거래소로 송금한 후 온체인으로 출금하는 것을 선호할 수 있습니다. 이는 한국 중앙화 거래소가 제공하는 서비스가 부족할 수 있으며, 여기에는 달러로 가격이 책정된 스테이블코인 부족과 출금 네트워크의 다양성 부족이 포함될 수 있습니다.