Outlier Ventures:ビットコインの半減期による4年サイクルは成立しなくなった

原題:Bitcoin Halving. 四年サイクルは死んだ

著者:Jasper De Maere、Outlier Ventures 研究責任者

翻訳:0xjs@金色财经

ビットコインの半減期から4ヶ月後、私たちはこれまでで最も半減後の価格パフォーマンスが悪いものを目の当たりにしました。本記事では、なぜ半減期がBTCや他のデジタル資産の価格に根本的な影響を与えなくなったのかを説明します。最後に根本的な影響を与えた半減期は2016年に遡ります。デジタル資産市場が成熟するにつれて、創業者や投資家は四年サイクルの概念から脱却する時が来ました。

本文の要点:

2024年の半減期はビットコインの5回目の半減期であり、BTC価格は半減が発生した後125日間で最も悪いパフォーマンスを示しました。価格は半減当日と比較して-8%下落し、以前の数回の期間の平均上昇率は+22%でした。

私たちは、2016年の半減がBTC価格の動向に重大な根本的影響を与えた最後の半減であると考えています。それ以来、成熟し多様化する暗号市場の背景の中で、マイナーのBTCブロック報酬の規模は微々たるものとなっています。

2020年の半減後のBTCと暗号通貨市場の強いパフォーマンスは偶然の産物であり、2020年の半減は新型コロナウイルスのパンデミック後の前例のない資本注入の時期に発生しました。その年のアメリカの通貨供給量(M2)は25.3%増加しました。

半減期によって駆動される4年サイクルは2024年にも成立すると考える人がいますが、2024年1月のBTC ETFの承認が需要を先取りし、半減前にBTCが強く上昇しました。この見解は誤りです。**BTC ETFの承認は需要駆動の触媒であり、半減は供給駆動の触媒であるため、相互排他的ではありません。

ビットコインの価格はより広範な市場に重大な影響を与え、それにより創業者が株式、SAFT、およびプライベートまたは公開トークンセールを通じて資金を調達する能力にも影響を与えます。暗号通貨がベンチャーキャピタルにもたらす流動性を考慮すると、創業者は市場のトップダウンの駆動要因を理解し、資金調達の機会をより良く予測し、その発展の軌跡を予測する必要があります。本記事では、四年市場サイクルの概念を解体し、未来の仕事の真の駆動要因を探るための基盤を築きます。四年サイクルの真実を暴くことは、私たちが全体的な市場に悲観的な見方を持っていることを意味するものではありません。

まず、過去のいくつかのサイクルの半減前後のBTC価格パフォーマンスを見てみましょう。明らかに、半減後125日間の第5サイクル(2024年)は、半減以来最も悪いパフォーマンスを示した期間であり、半減当日と比較してBTC価格が下落した唯一のサイクルです。

図1:異なるサイクルの半減前後のBTC価格パフォーマンス、出典:Outlier Ventures

では、半減は価格にどのような影響を与えるのでしょうか?簡潔に言えば、主に2つの理由があります。

ファンダメンタル:ビットコインの半減は新しい供給量を減少させ、希少性を生み出します。需要が限られた供給を上回ると、価格が上昇する可能性があります。この新しいダイナミクスは、マイナーの経済状況も変化させます。

心理的側面:ビットコインの半減は、希少性に対する人々の認識を強化し、歴史的なパターンに基づく価格急騰の期待を強化し、メディアの注目を集めることで需要を増加させ、価格を押し上げる可能性があります。

本記事では、BTC価格動向の背後にある根本的な駆動要因「半減」が誇張されており、過去2つのサイクルでは無関係であったと考えています。これらの数字を組み合わせて、半減の純効果はBTC価格やより広範なデジタル資産分野に重大な影響を与えるには不十分であることを証明します。

初期観察------日々のBTCブロックインセンティブ

この記事から学べることは一つです:

半減が市場に与える影響の最も強力な議論は、BTCのインフレを減少させるだけでなく、マイナーの経済状況にも影響を与え、資金管理の変化を引き起こすということです。

では、すべてのマイニングブロック報酬が即座に市場で売却される極端な状況を考えてみましょう。売却圧力はどれほどになるでしょうか?以下に、すべてのマイナーが得た日々の総ブロック報酬(ドル換算)を市場の総取引量(ドル換算)で割って影響を評価します。

2017年の中頃まで、マイナーが市場に与える影響は1%を超えていました。現在、マイナーが全てのBTCブロック報酬を売却した場合、市場取引量のわずか0.17%に過ぎません。これは、マイナーが以前に蓄積したBTCを含んでいませんが、ブロック報酬が減少し、市場が成熟するにつれて、BTCブロック報酬の影響は全体の市場に対して微々たるものとなっていることを示しています。

図2:すべてのマイナーが日々のBTCブロック報酬を売却した場合の市場への影響、出典:Outlier Ventures

回顧------半減の影響

続ける前に、簡単に振り返りましょう。ビットコインの半減は約4年ごとに発生するイベントで、マイナーのブロック報酬が半減します。これにより新しいBTCの生成速度が減少し、市場への新しい供給量が減少します。BTCの総供給量の上限は2100万であり、半減ごとにこの上限に達する速度が遅くなります。**半減ごとの期間は一つのサイクルと呼ばれ、歴史的に見て、半減ごとにビットコインの価格に影響を与えています。供給量が減少し、希少性が増すためです。すべての内容は図3に示されています。

図3:ビットコインの半減ダイナミクス、ブロック報酬、総供給量とサイクル、出典:Outlier Ventures

ビットコインの半減パフォーマンス

私たちにとって最も重要なことから始めましょう、つまり価格パフォーマンスへの影響です。2024年の半減後のパフォーマンスは、BTC誕生以来最悪であることがわかりました。今日(2024年9月2日)現在、BTCの取引価格は2024年4月20日の半減当日の価格63800ドルより約8%低いです。

図4:各半減後のBTC価格パフォーマンス、出典:Outlier Ventures

" 2024年の半減前の状況はどうだったのでしょうか?" 確かに、半減前には異常に強い動きがありました。2024年の半減前200日間のパフォーマンスを振り返ると、BTCはほぼ2.5倍に成長しました。これは第2サイクルとほぼ同じであり、当時BTCはデジタル資産の総時価総額の99%を占めており、半減は依然として意味がありました。

図5:各半減前200日間のBTC価格パフォーマンス、出典:Outlier Ventures

とはいえ、その時期に何が起こったかを覚えておくことも重要です。2024年初頭、私たちはBTC ETFの承認を受け、2024年1月11日以降、BTC ETFの純流入量は29.9万BTCに達し、価格の上昇を大いに促進しました。したがって、正直に言うと、上昇は半減の期待からではありませんでした。

図6は、BTC ETFの承認と半減の間のBTCパフォーマンスを示しています。2024年1月のBTC ETFの承認はBTCへの需要を増加させ、第5サイクルの100日間の上昇率は平均サイクルの上昇率+17%を超えました。

図6:各半減前200日間のBTC価格パフォーマンス、出典:Outlier Ventures、Google

図7は、BTC ETFの承認とBTC半減後100日間のパフォーマンスを示しています。明らかに、ETFの承認が価格動向を推進する役割は半減よりも顕著であり、100日間のパフォーマンスの約29%の差からも明らかです。

図7:半減後100日間のBTCパフォーマンスとETF触媒、出典:Outlier Ventures

" したがって、BTC ETFは通常半減時に見られる需要と価格動向を先取りしました! "

これは4年サイクルを擁護する弱い議論です。事実は、この2つの触媒は独立しており、相互に独立しています。ETFは需要駆動の触媒であり、半減は供給駆動の触媒と見なされます。それらは相互排他的ではなく、半減が依然として重要であるならば、私たちはこの二重触媒の支持の下で顕著な価格動向を見るべきです。

2016年が最後の年

私は2016年と第3サイクルが半減が市場に真に重大な影響を与えた最後の年であると考えています。図2で議論したように、以下の図はすべてのマイナーがブロック報酬を受け取った日に売却した場合の市場への影響を示しています。ご覧のとおり、2017年の中頃にはこの比率が1%未満に低下し、現在はほとんど0.20%を超えていないことが示されており、半減の影響は微々たるものです。

図8:すべてのマイナーが日々のBTCブロック報酬を売却した場合の市場への影響、出典:Outlier Ventures

マイナーの財務決定に影響を与える重要性の低下を理解するために、作用する異なる変数を詳しく見てみましょう。

変数:

日々のBTCブロック報酬総額-- 各サイクルで減少(↓)

日々の取引量BTC -- 市場の成熟とともに増加(↑)

→ 時間が経つにつれて、ブロック報酬は減少し、市場は徐々に成熟し、マイナーの影響力の関連性が低下します。

図9は、BTC取引量とマイナーが蓄積したBTCブロック報酬を示しています。取引量の急激な上昇が、マイナーのブロック報酬の関連性を微々たるものにした真の理由です。

図9:日々のBTCマイナー報酬と日々の取引量、出典:Outlier Ventures

当時の場にいた人々にとって、何がその時期の取引量の増加を促したのかは明らかです。振り返ると、2015年にイーサリアムが導入され、スマートコントラクト機能が解放された後、ICOブームが起こり、イーサリアムプラットフォーム上で多くの新しいトークンが作成されました。新しいトークンの発行の急増はBTCの支配力を低下させました。魅力的な新しい資産の流入は(i)デジタル資産市場のさまざまな分野の取引量を押し上げ、BTCを含む;(ii)取引所がより迅速に成熟し、ユーザーを引き付け、より大きな取引量を処理できるようにしました。

図10:第3サイクル内の新しいETHトークンの発行とBTCの支配力、出典:Outlier Ventures

では…2020年は?

第3サイクルでは多くのことが起こり、論理的にマイニング資金管理への影響が低下し、半減がBTCの触媒としての影響を低下させました。では2020年はどうでしょう?その時、BTCは半減後1年以内に約6.6倍に上昇しました。これは半減によるものではなく、COVID-19に対処するために前例のない量の通貨が発行されたためです。

半減は根本的な要因ではありませんが、心理的な観点からBTCの価格動向に影響を与えた可能性があります。半減前後にBTCがヘッドラインを飾ることで、他に消費選択肢がほとんどないときに過剰資本を投資するターゲットを提供しました。

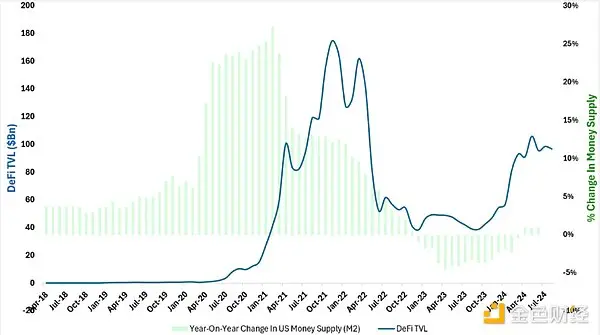

図11は反発の真の理由を示しています。2020年5月の半減の数ヶ月前、アメリカの通貨供給量(M2)が現代西洋史上前例のない速度で急増し、不動産、株式、プライベートエクイティ、デジタル資産を含むさまざまな資産クラスの投機とインフレを引き起こしました。

図11:2020年半減前後のアメリカの通貨供給量(M2)とBTC価格、出典:Outlier Ventures、連邦準備銀行

BTCへの流入を除いても、印刷活動はDeFiの春の後に発生し、その後DeFiの夏に発展したことを認識することが重要です。多くの投資家は、オンチェーンの魅力的な利回りの機会に引き寄せられ、暗号通貨やユーティリティトークンに資金を投入してこの価値を得ました。すべてのデジタル資産間には強い相関関係があるため、BTCも自然に恩恵を受けました。

図12:アメリカの通貨供給量(M2)とDeFiのTVL、出典:Outlier Ventures、DeFiLama

半減がちょうど発生したとき、世界的なヘリコプター・マネー政策によって引き起こされたさまざまな要因が、これまでで最大の暗号通貨の反発を引き起こし、ブロック報酬の変化が根本的な影響を与えたように見えました。

残りのマイナー供給量

" では、マイナーが保有する残りのBTC供給量はどうでしょうか?これらの供給量は、以前の数回の期間に蓄積されたもので、当時はハッシュレートが低く、ブロック報酬が高かったのです。"

図13は、マイナー供給率、つまりマイナーが保有するBTCの総量をBTCの総供給量で割ったもので、マイナーがどれだけの供給量をコントロールしているかを示しています。マイナーの金庫の決定は、BTC価格に対する影響の大部分が彼らが初期の期間に蓄積したブロック報酬の結果であることを示しています。

図に示すように、マイナーの供給比率は着実に減少しており、現在は約9.2%です。最近、マイナーがBTCを売却する場外取引活動が増加しており、これは市場価格に大きな影響を与えないようにするためかもしれません。この傾向は、ブロック報酬が低く、ハードウェアとエネルギーの投入コストが高く、BTC価格が大幅に上昇していないことによって引き起こされ、マイナーは利益を維持するためにより早くBTCを売却せざるを得なくなっています。

私たちは、半減がマイニング業界の収益性に与える影響を理解しており、彼らは収益を維持するために資金管理を調整する必要があります。しかし、長期的な発展の方向性は明確です。半減がビットコイン価格に与える影響は、時間が経つにつれて減少し続けるでしょう。

図13:マイナー供給比率と前期比変化率、出典:Outlier Ventures、CryptoQuant

結論

半減は一部の心理的影響を与える可能性がありますが、保有者に彼らのほこりをかぶったBTCウォレットに注意を促すことは明らかですが、その根本的な影響は無関係になっています。

最後に意味のある半減の影響は2016年でした。2020年に牛市を引き起こしたのは半減ではなく、COVID-19への対応とその後の印刷でした。

市場のタイミングを把握しようとする創業者や投資家にとって、四年サイクルに依存するのではなく、より重要なマクロ経済の駆動要因に注目する時が来ました。

この点を考慮し、今後のトークントレンドで市場サイクルの背後にある真のマクロ駆動要因を探求していきます。