Galaxy Digital:ビットコインの半減、強気か弱気か?

原文タイトル: Bitcoin Halving:Digital Scarcity in Action

原文著者: Alex Thorn、Gabe Parker、Simrit Dhinsa,galaxy

原文編訳: Lynn,MarsBit

ビットコインの半減期の概要

ビットコインの発行の透明性と予測可能性は、この資産が世界の他のどの資産や通貨とも異なる重要な特徴です。他のどの資産も計算可能なインフレ計画を持っておらず、予見可能な供給イベントが一夜にして日々の発行量を50%削減します。ビットコインの匿名の創設者である中本聡は、法定通貨の継続的な価値の減少に対抗する手段としてビットコインの半減機能をプログラムしました。

「伝統的な通貨の根本的な問題は、その運用に必要なすべての信頼にあります。中央銀行が通貨を減価させないと信じなければなりませんが、法定通貨の歴史はこの信頼の破壊に満ちています。」- 中本聡、2009年2月11日

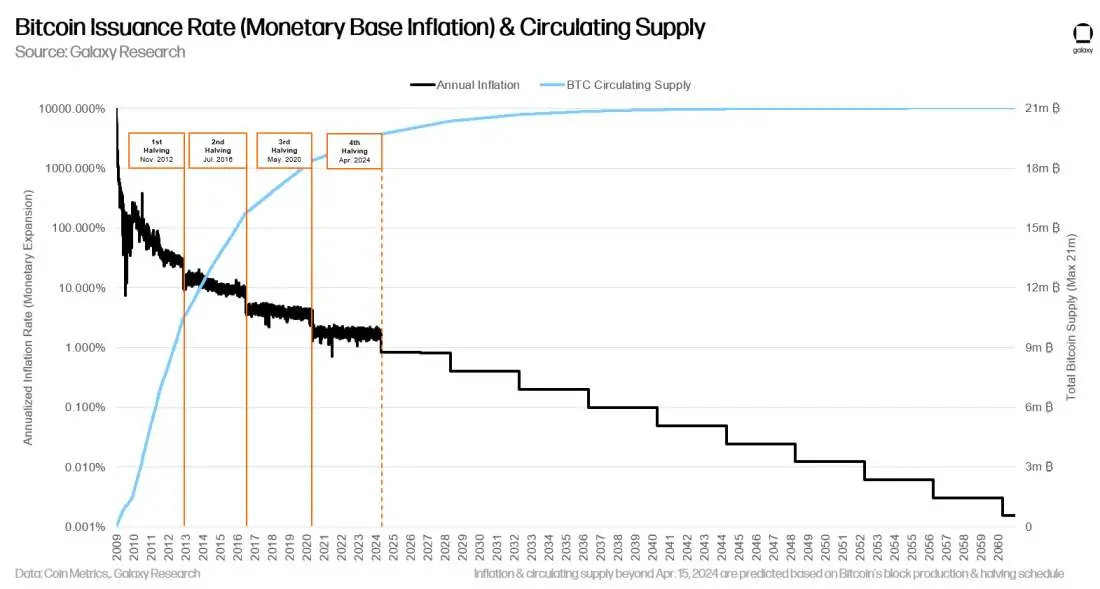

2024年4月20日、ビットコインはブロック番号840,000で4回目の半減期を迎えます。各半減イベントの間に、ブロック報酬(「ブロック補助金」とも呼ばれる)(採掘された各ブロックに対して鉱夫に支払われる新たに発行されたビットコインの量)が半分に減少します。ビットコインの4回目の半減後のブロック報酬は6.25 BTCから3.125 BTCに減少します(これは、日々の発行量が約900 BTCから約450 BTCに減少することに相当します)。したがって、ビットコインの年換算発行率は約1.7%から約0.85%に減少します。Coin Metricsのデータによれば、4回目の半減時にはビットコインの総供給量の93.7%が流通に入ることになります。

210,000ブロックごと(約4年ごと)に半減が行われ、ビットコインの4回目の半減後、ネットワークはさらに30回の半減を経験します。半減は、最後のビットコインが採掘されるまで発生すると予想されており、これは2140年以降のある時点で起こると見込まれています。すべてのビットコインが採掘され流通した後、鉱夫はもはやブロック補助金を受け取らず、取引手数料やその他の形態のオフチェーン支払いに完全に依存することになります。

ビットコインは約4年ごとに発行量を減少させることが計画されており、これはその透明で予測可能な通貨政策の柱であり、ビットコインを証明可能な希少資産にしています。最も重要なのは、ビットコインの通貨政策はネットワークの利害関係者(鉱夫、ノード、開発者)間で合意に達した不変のコードによって実行されることです。ビットコインの希少性とその通貨政策の予測可能性は、世界の法定通貨の顕著な減価と対照的であり、これによりビットコインは広く知られる「デジタルゴールド」というニックネームを得ています。

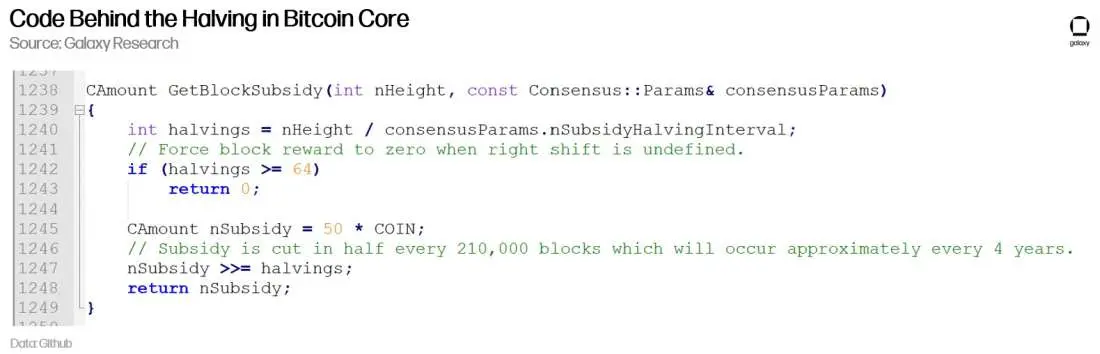

ビットコインコアの半減を視覚化する

ビットコインコアは中本聡によって作成されたオープンソースソフトウェアで、ビットコインプロトコルの基盤を築いています。ビットコインコアは開発者によってビットコインの主要な参照実装と見なされています(他のソフトウェア実装もこのネットワークと互換性があります)。したがって、ビットコインのすべての機能とロジックはビットコインコアに存在します。

ビットコインコアにおける強制的な半減のコードは、C++で書かれた7行のコードから構成されています。コードを行ごとに分解することは本報告の範囲を超えていますが、現在のブロック高を決定するブロック報酬のコードを視覚化することは非常に重要です:

· 1240行:これまでに何回半減があったかを計算します。

· 1245 - 1248行:鉱夫のブロック報酬を決定します。

ビットコインマイニングを理解する

マイニングはビットコインネットワークの重要な構成要素です。誰かがビットコインを別のウォレットに送信したい場合、取引はまずネットワークにブロードキャストされ、ノードによってその有効性が確認されます。ブロックに追加される前に、取引は「メモリプール」の内部のキュー状態に存在します。これは、未確認で鉱夫がブロックに含めるのを待っている取引のプールです。ブロック補助金は、鉱夫がネットワークに計算能力を提供して取引を処理し決済するためのインセンティブの手段であると同時に、新たに鋳造されたビットコイン供給の配分方法でもあります。ビットコイン価格が上昇するにつれて、これらの報酬を得るためにブロックを採掘する動機も大幅に増加します。

鉱夫は次のブロックの正しいハッシュ値を計算することでブロックを生成します。この利点を持つ鉱夫は、最高のハッシュレートまたは専用集積回路(ASIC)マシンからの計算能力を持つ鉱夫であり、次のブロックのハッシュ値を見つける確率が最も高くなります。最初に正しいハッシュ値を計算した鉱夫は、ブロック補助金とブロック内の取引手数料を受け取ります。通常、正しいハッシュ値を計算するのにかかる時間は約10分(ビットコインのブロック生成時間)です。ネットワークは難易度調整を通じて、鉱夫に対してブロック生成時間が常に約10分であることを保証します。ネットワークのハッシュレートが増加または減少するにつれて、これらの調整は2016ブロックごと(約2週間ごと)に行われます。計算能力が大きいほど、ブロックを採掘する難易度が高くなります。したがって、難易度調整は一貫したブロック生成とビットコインの通貨政策を強制します。

慣例として、ブロック内の最初の取引は特別な取引であり、そのブロックの作成者が所有する新しいコインを開始します。これは、ノードがネットワークをサポートするインセンティブを増加させ、中央機関がそれらを発行することなくコインを流通に分配する最初の方法を提供します。一定量の新しいコインを安定的に増加させることは、金鉱採掘者が資源を消費して金を流通に追加することに似ています。「私たちの例では、消費されるのはCPU時間と電力です。」- 中本聡、ビットコインホワイトペーパー、2008年10月31日

半減がビットコインマイニングに与える影響

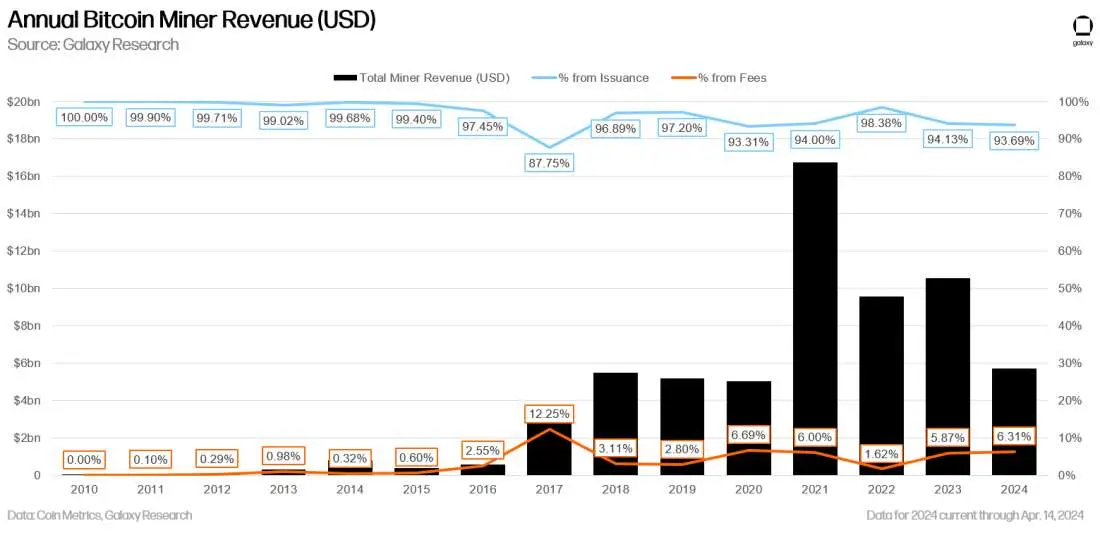

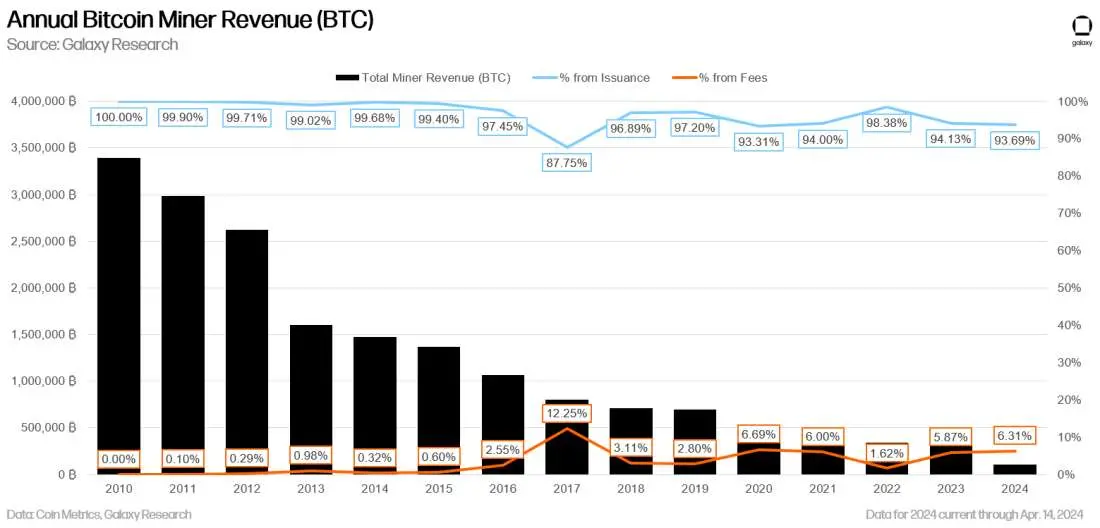

ビットコインの鉱夫報酬は、ブロック補助金と取引手数料で構成されています。半減時に、ビットコインのブロック補助金は6.25 BTCから3.125 BTCに半減します。ビットコイン価格とネットワークの計算能力が変わらない場合、これはビットコイン鉱夫の収入をほぼ半分に減少させます。なぜなら、ブロック補助金は現在、総報酬の大部分を占めているからです。

鉱夫にとって、これは同じ計算能力が約半分の報酬を生み出すことを意味します。したがって、半減後、単一のビットコインを採掘するコストは約2倍になると予想され、効率の悪い鉱夫は利益を上げられず、運営を停止せざるを得なくなります。したがって、ネットワークの計算能力は短期的に減少すると予想されます。計算能力は、鉱夫がビットコインに貢献する総計算能力を意味します。ネットワークの計算能力の減少の深刻さは、ビットコインの価格や半減時の取引手数料などの要因に依存します。

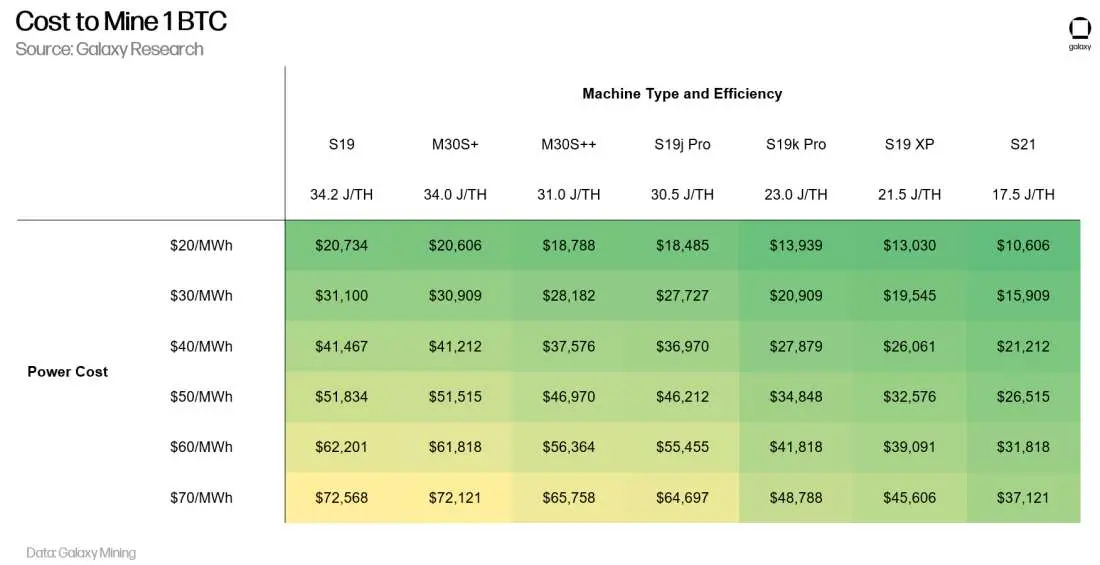

下表は、さまざまな半減後の電力コストシナリオにおける、さまざまな一般的なASIC(最低効率から最高効率まで列挙)で1ビットコインを採掘するための予想コストを概説しています。これらの計算は、ネットワークの計算能力が625 EHで、取引手数料がブロック報酬の10%を占めると仮定しています。

半減に備えて、鉱夫はコストを削減し、設備をアップグレードすることで運営効率を向上させる努力を続けています。多くの鉱夫は、大量のASIC調達注文や戦略的なサイト取得を発表し、半減前に有利な地位を確保しています。上表が強調するように、50ドル/MWhの電力コストの下で、S21の採掘コストはS19よりも50%安く、これはフリートの効率を向上させる重要性を示しています。

半減前に、鉱夫は現金準備を増やし、ビットコイン価格が上昇する可能性がある場合に割引されたインフラを購入するための「ドライパウダー」として大量の現金準備を維持しています。半減後、M&A活動が急増することが予想されており、資産がより効率的なオペレーターに移転し、業界の構造を強化し、さらなる最適化を促進します。

全体として、今後のビットコインの半減は鉱夫にとって重要な瞬間です。業界がブロック報酬を大幅に減少させる準備を進める中、鉱夫たちは変化する環境の中で収益性と持続可能性を維持するために適応と革新の緊急の必要性に直面しています。

半減がビットコイン価格に与える影響

半減がビットコイン価格に与える影響は、毎回の半減で発生する継続的な議論です。歴史的に、市場参加者は半減をビットコイン価格の強気イベントと見なしていますが、反対の意見は半減が価格に与える影響は無視できると考えています。以下は、市場が現在の半減がBTC価格に与える影響についての強気、弱気、中立の見解の内訳です。

強気の見解:ビットコインのブロック報酬が50%減少することで、ビットコインは資産として全体的により希少になり、鉱夫の売却の絶対数も減少します。鉱夫は資本集約型のビジネスであり、ビットコインの販売は鉱夫の主要な収入源であるため、常にビットコインの一部を法定通貨として売却します。多くの人々は、2012年11月、2016年7月、2020年5月の半減後に、採掘界の売却圧力の減少に対応する供給の増加がビットコインの価値を押し上げ、4回目の半減後にも同様のことが起こる可能性があると考えています。半減を価格の強気感情と見なす市場参加者は、ビットコイン供給の減少が価格に与える影響を定量化するために広く流通しているストックフローモデルを使用します。この見解の支持者は、投資家が現在のビットコインの評価の半減を正しく考慮していないと一般的に考えています。

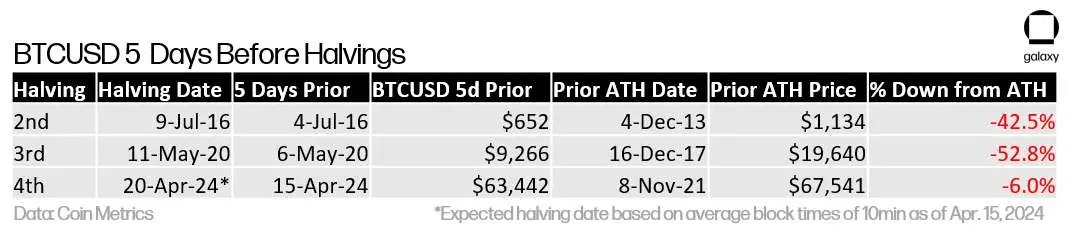

弱気の見解:ビットコイン価格が歴史的に最高点に近づいているため、半減をビットコイン価格の弱気感情と見なす市場参加者は、市場が過去3回の半減に適応しており、今回のイベントがすでに価格に織り込まれていると考えています。最近の2回の半減の前に、BTCは以前の歴史的高値から42%以上下落しました。実際、ビットコイン供給計画の現段階では、2017年と2020年のブルマーケットはまだ始まっていません。各半減がビットコイン供給ダイナミクスに与える影響は必然的に半分に減少し、影響は時間とともに減少します。例えば、絶対値で見れば、毎日900 BTCの発行が毎日450 BTCに減少することは、毎日7200 BTCが3600 BTCに減少すること(第一次半減)に比べてはるかに小さいです。ビットコインが現在毎日900 BTCを発行していることは、資産の毎日の流通量に比べて無視できるため、半減後の毎日新たに450 BTCの発行量がBTC価格に与える影響は微々たるものです。さらに、弱気派は、鉱夫の収入の減少がマイニング業界の混乱を引き起こし、ビットコインネットワークの安全性を低下させる可能性があると考えています。

中立の見解:効率的市場仮説は、ビットコインの過去と未来の半減は「新しい情報」とは対照的であり、供給ショックとは見なされないと示唆しています。ビットコインの透明で予測可能な発行スケジュールは常に市場に反映されるべきです。半減後のブルマーケットは、供給の変化よりも需要の変化に関連している可能性が高く、さらには世界市場の流動性、中央銀行の金利、その他のマクロ条件などの要因に関連している可能性があります。

歴史的に、ビットコインは半減後の投機段階に入り、この段階は0日から600日続きます。2012年の最初の半減(第一周期)後、ビットコイン価格は半減後367日で周期のピークに達しました。2016年の2回目の半減(第二周期)では、半減後の価格発見が遅く、半減後525日で周期のピークに達しました。2020年の3回目の半減(周期3)では、半減後546日で周期のピークに達しました。

歴史が繰り返されるならば、私たちは現在、吸収段階の終わりにあり、2024年のある時点で徐々に投機段階に入るでしょう。

ビットコイン価格は史上初めて半減前の歴史的最高点を突破しました。2016年と2020年のビットコインの最初の2回の半減期間中、ビットコイン価格はそれぞれ以前の歴史的高値から42.5%と52.8%下落しました。ビットコイン半減前の強力な価格動向は、通常半減後に見られる投機段階に市場が先行していると見なされるかもしれませんが、今回のサイクルのビットコイン価格を推進する原動力は、以前の半減サイクルには存在しなかった新たな展開、特に2023年1月に米国で導入されたビットコインETFに基づいています。

ビットコインの4回目の半減は、現物ビットコインETFの導入後にこの資産が重要なパラダイムシフトを迎える時期に発生します。2024年1月10日にETFが導入されて以来、BTC現物ETFの純流入は125億ドルを超えています。ビットコインはマクロ投資家の議論の最前線に再登場し、現在は金や国債と同様に重要なマクロヘッジ資産と見なされています。米国におけるビットコインETFの登場は、ビットコインの価格サイクル、保有者の行動評価、暗号通貨内部のローテーションダイナミクスに関する従来の考え方を覆す巨大な転換を示しています。

ブロック活動の半減

ブロック番号840,000、別名半減ブロックは、その歴史的意義と希少性から、取引を取り込む需要の高いブロックになります。210,000ブロックごとに半減が発生し、ビットコインの存在の中で34の半減ブロックしか存在しないため、ユーザーや鉱夫はそのブロック内で取引やブロックの採掘を行うために激しい競争を繰り広げる可能性があります。

半減時に取引手数料を急増させる核心要因には、「Rune s」と呼ばれる新しい代替トークン標準の導入や、希少なサットハンティングが含まれます。Rune sはビットコインの新しい代替トークン標準であり、BRC-20トークン標準よりも効率的です。Rune sは半減ブロックで開始される予定で、大量のRuneトークンコレクションが高額な取引手数料を支払うことが予想され、そのブロックに含まれることを保証します。Runeに関する詳細情報は、Galaxy Researchのニュースレターでさらに詳しく紹介します。参考までに、サットはビットコインの最小単位であり、1ビットコインは1億サットに分割できます。希少なサットはビットコイン上の新しいコレクティブル資産であり、2023年12月にOrdinalsが登場した際に作成されました。希少なサットコレクションは、半減ブロックや中本聡が採掘したブロック(ブロック9)など、歴史的意義のあるブロックで採掘されたサットを購入する必要があります。ブロック840,000の各サットは重要な歴史的価値を持つため、希少なサットハンターはその取引に高額な手数料を請求し、ブロックに含まれることを保証します。

半減時に取引手数料を押し上げるもう一つの潜在的な要因は、マイニングプールがビットコインの歴史的ブロックチェーン状態を再構成(リオーガナイズ)しようとするかどうかです。ブロックチェーンの代替バージョンがノード間で合意に達すると、再構成が発生し、ブロックチェーンの取引履歴の一部が実質的に書き換えられます。成功した再構成の機会は小さいですが、マイニングプールは高額な手数料のブロックを成功裏に捕獲するためにチェーンを再構成しようとする可能性があります。注意すべきは、再構成を試みて成功しなかったマイニングプールも、再構成に使用される計算能力が最長のチェーンの先端から移動するため、取引手数料を押し上げることです。これにより、出ブロック時間が遅くなり、メモリプールの圧力が蓄積されるため、手数料が自然に増加します。

なぜ半減が重要なのか

半減はビットコインの透明で予測可能なデフレ通貨政策の具現化です。半減イベントは、ビットコインの基本的な価値提案を強化し、オープンなピアツーピアネットワーク、競争力のあるマイニング業界、分散型ノードネットワーク、活発なオープンソース開発コミュニティを含みます。半減自体がビットコインを他の資産と区別する希少性のメカニズムです。

ビットコインの不変の通貨政策と2100万のハードキャップは、マクロ資産にとって革命的な概念です。ビットコインの毎日の発行スケジュールの透明性により、世界中の誰でもコンピュータを使ってビットコインの発行が計画通りに行われているかを検証でき、中介機関に依存したり信頼したりする必要がありません。さらに、ビットコインネットワーク内の各ノードは、2100万のハードトップ供給が維持されていることを確認できます。

ビットコインの固定供給の予測可能性と透明性は、この新興資産を法定通貨の実行可能な代替価値保存手段にしています。ビットコインの固定供給量とは異なり、法定通貨は中央銀行の裁量的な行動の影響を受け、中央銀行は経済の安定を管理したり成長を刺激するために通貨供給量を調整する権限を持っています。この裁量権は、すべての法定通貨の総供給量を制限なくし、発行スケジュールを予測不可能にします。中央銀行の行動を評価する際、この予測不可能性の影響は明らかです。COVID-19パンデミックによる世界経済の混乱に対処するために、連邦準備制度は5兆ドルを無から印刷し、中央銀行のバランスシートを倍増させました。この印刷は、米国政府の財政支出とともに米国経済に浸透し、封鎖やCOVID-19対策の悪影響を軽減し、経済を刺激しましたが、最終的には数十年で最も深刻なインフレを引き起こしました。最も古い希少通貨資産とされる金でさえ、明確な総供給量を欠いており、その生産量は市場のダイナミクスによって決定されるものの、中央銀行の政策によっては予測不可能です。

ビットコインは多くのベアマーケットの中でのレジリエンスを示し、透明性、予測可能性、希少性を持つ分散型マクロ資産としての価値がより広範な市場で再燃しています。ビットコインの通貨政策は固定されており、各半減はその長寿を再確認します。半減は引き続き発生し、利害関係者は決してシステムの救済を受けることはありません。2024年4月20日に予定されている半減は、これらの事実を強化し、市場にビットコインの独自の特性を思い出させるでしょう。

「私を信じないか、理解できないなら、私はあなたを説得する時間がありません、申し訳ありません。」- 中本聡、2010年7月29日