2023 年 NFT 市场分析:内幕观察

撰文:NFTGo & CoinMarketCap

CoinMarketCap 和 NFTGo 联合发布了报告《2023 年 NFT 市场分析:内幕观察》。报告涵盖了2023 年上半年 NFT 市场的最新动态,包括市场概况、微观趋势、巨鲸分析、盈利方式以及 NFTFi 等内容,欢迎大家阅读~

核心观点

第一章 市场概况

- 跌宕起伏的NFT 市场

- 以太坊主导NFT交易

- NFT交易市场与清洗交易

- Blur成为交易市场新宠儿

- 出乎意料的洗盘交易

- Blur版税份额超过OpenSea

- NFT市场低交易费用竞争

第二章 微观趋势和流动性

- NFT项目发行的微观趋势

- NFT地板价 vs. 非流动性分析

- 超过半数项目市值集中在100-1000ETH区间

- 1%的项目占据一半以上的NFT市值

- 交易量1k ETH是NFT项目的“门槛”

- NFT价格区间分布情况

- NFT流动性与特点分析

- 市场活动如何影响买卖效率

- 不同项目流动性对比

第三章 主要项目和事件

- NFT项目趋势分析

- 蓝筹NFT重新洗牌?

- 上新NFT缺少持续行情

- 2023年高价格NFT列表

- 2023年哪些值得关注的事件?

- BTC Ordinals市场仍有进步空间

- Gemv2品牌升级为OpenSeaPro,空投“Gemesis”NFT

第四章 交易者和巨鲸分析

- 人均资产分布如何?

- 用户单一资产分布情况

- NFT 巨鲸资产解析

- 巨鲸资产占比

- 巨鲸趋势与行为分析

- 谁在赚钱,如何盈利?

- 盈利用户画像

- 盈利者抄底逻辑

第五章 NFTFi和估值

- NFTFi 发展现状

- NFTFi项目比较

- NFT估值框架

核心观点

NFT交易量在2023年第一季度急剧上升,但随后下降。Blur的激励和空投机制是主要推动力。4月19日,NFT持有者的数量降至过去12个月的最低点,仅有11,187名交易者。

OpenSea在NFT版税市场仍旧占据主导地位,但Blur的版税份额在2月中旬超过了OpenSea,并在3月与OpenSea持平。Blur的可选版税和零手续费策略吸引了众多价格敏感型用户。此外,Blur上的洗盘交易数量正在逐渐减少,这表明这个市场上真正的交易者正在沉淀下来。

受到2022年底熊市影响,第一季度蓝筹NFT项目盈利能力明显下降,但部分项目仍旧有不错表现。BAYC在卖方市场的盈利能力最强,Azuki的巨鲸数量增长了100%,是今年最具弹性的蓝筹NFT项目之一。NFT市场盈利波动仍受蓝筹巨鲸交易状态影响,同时场内不同项目间交易者资产差距显著。

通过NFT产生收入的方法有多种,盈利的NFT交易者可以被分为三类。包括看准时机低价购买高质量NFT并长期持有、从小众项目中批量铸造NFT高价出售,或锚定较有发展前景的NFT类别进行短线高频交易获利。

近四个月比特币Ordinals市场的交易量呈上升趋势,不过仍仅占ETH市场的0.02%。由于Ordinals NFT交易速度较慢,成本较高,应用范围有限,因此以太坊NFT仍旧在应用范围和速度等层面占据优势。

2023年第一季度NFTFi贷款市场复苏,从1月到3月NFTFi贷款约为2500万美元。其中ParaSpace本季度占据借贷市场最大市场份额,而NFTfi在NFT借贷用户数量上领先。

第一章 市场概况

跌宕起伏的 NFT 市场

2023第一季度交易量经历了增长再下降的过程。Blur的激励政策及其与OpenSea的版税价格推动了NFT交易量,2月22日最高交易量达到74,550ETH。三月后交易量逐渐下降。

2023年 NFT 市值和交易量,数据来源:NFTGo

根据NFTGo的数据,4月19日,NFT持有者的数量降至过去12个月的最低点,只有11,187名交易者。然而,持有者的总数增加了约12.62%,到4月份达到430万左右。值得注意的是,因为Blur的零版税受到交易者的欢迎,NFT持有者在2月经历了一个上涨高峰。

2023 年 NFT 持有者和交易者趋势,数据来源:NFTGo

值得注意的是,不仅最近整体的NFT交易人数逐渐降低,而且自从去年的这个时候开始,NFT购买者卖出者数量的状态变成了购买者小于卖出者数量,且这个状态持续了长达一年的时间,市场行为正在发生变化。

2021-2023 年 NFT 持有者和交易者趋势,数据来源:NFTGo

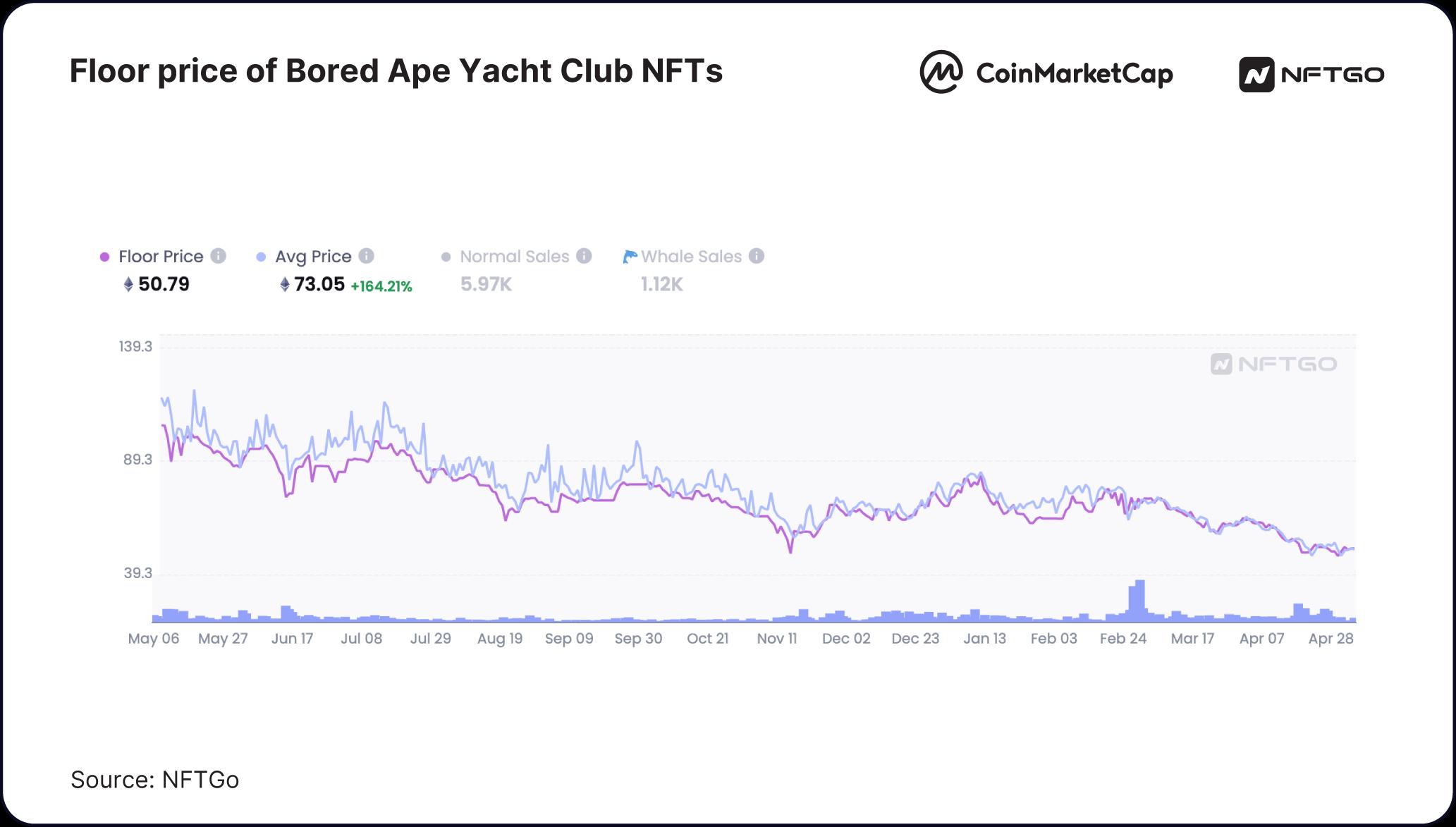

在过去一段时间内,我们可以看到,多数蓝筹和NFT项目均经历了地板价的震荡下跌。比如Bored Ape Yacht Club,其地板价较去年4月底高点153.7ETH已下跌了三分之二,甚至到50ETH以下。

BAYC 地板价,数据来源:NFTGo

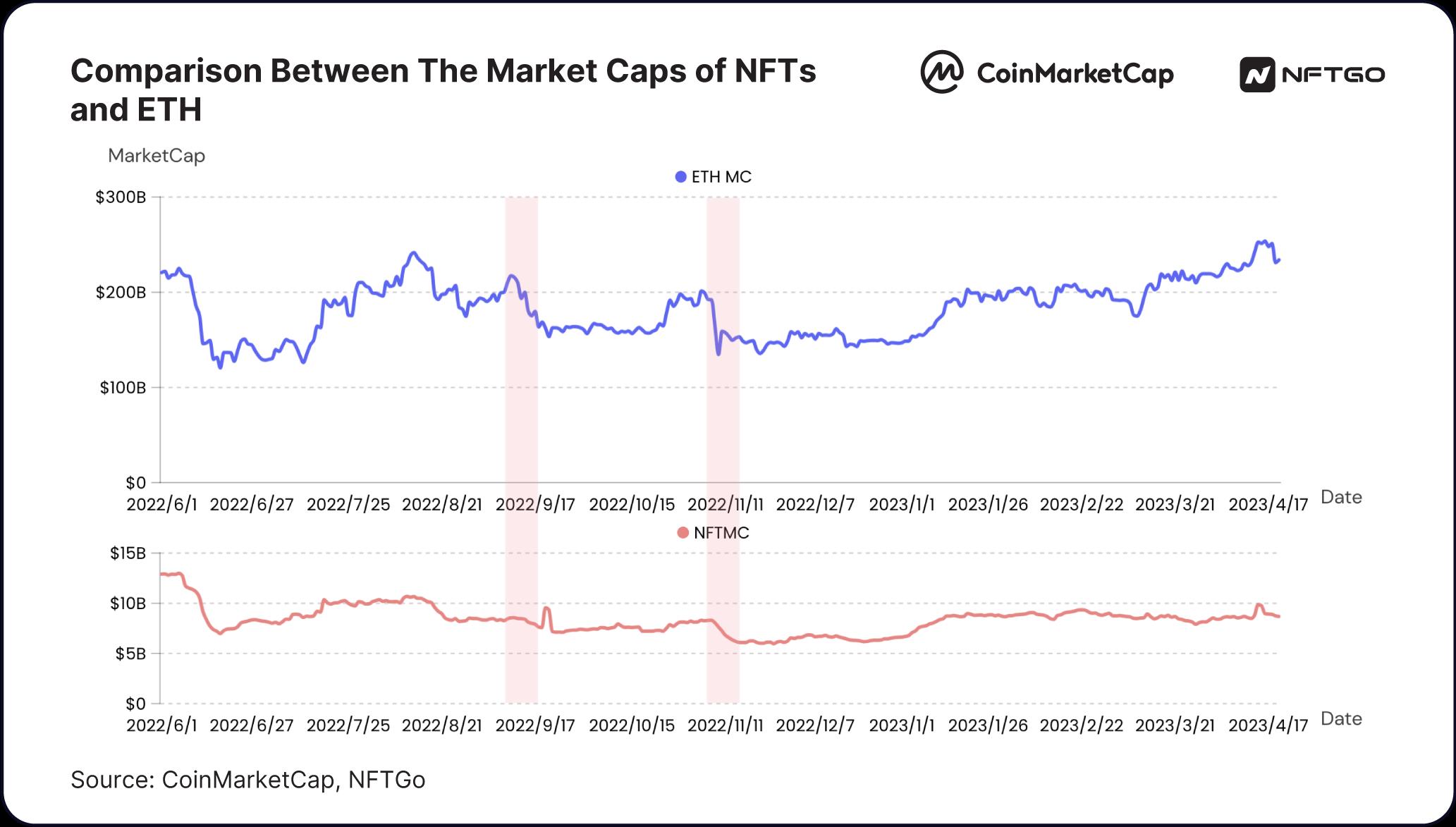

NFT市场并没有衰落,而是处于第二个大周期的早期阶段,并相较于整体加密市场有一定的滞后性。在NFT Annual Report 2023中,我们测算了以太坊市场和NFT市场两者之间的平均相关系数为0.76。NFT市场反应不如传统加密货币市场那么敏感。当市场波动较大时,NFT市场通常不会立即做出反应。如在ETH价格下跌时,许多蓝筹NFT的U本位价格却跌幅相对较小。

再例如下图显示,即使以太坊市值下跌,NFT市值也不会立即跟随下跌,并且稳定性更高(NFT市值指数的方差为1.35E+09,远小于ETH市值指数的方差2.99E+10)。

NFT市值和ETH市值趋势对比,数据来源:NFTGo

当我们将NFT时间拉长到两年,NFT持有者增加了10倍。然而NFT市场的体量依旧“很小”,以太坊上NFT市场的市值约为整个以太坊市值的1/10。

2021年年末到2022年年初无疑是NFT市场的爆发期,其市值也迎来了快速增长的阶段,我们也可以称之为NFT“牛市”。综观整个NFT周期,在2022年年中之后,NFT市场主要处于存量消耗阶段,此前爆火的新项目逐渐冷却下来,市场呈现“去泡沫化”的阶段。而现在也正处于泡沫后的冷静期。由于NFT市场的本身的社区属性,依旧需要新的概念和热点所带动下一波浪潮。

以太坊主导NFT交易

2023年,Ethereum依旧是规模最大的NFT市场,Solana、Polygon和BNBChain则紧随其后。根据CryptoSlam数据,在3月27日至4月26日之间,Ethereum的交易额达到$514M美元,约占整个市场交易额的70%,其次是Solana以$90M占12%,Polygon占7%,其余平台均低于5%。

NFT sales volume by public chain(USD,2023.03.27~04.26). Data source: Dune Analytics

从交易次数上看,以太坊Q1仍以占比约50%的交易次数继续稳居榜首,每月交易频次保持在1~2million以内。Polygon不再出现去年下半年交易频次占据半壁江山的情况。今年初Polygon交易次数占比降幅明显,每月交易次数约10万以内。

Solana的多次事故,如不能正常出块导致交易无法正常进行,FTX的破产等,导致Solana在2023年初表现持续萎靡。以太坊和polygon及其他新平台的激烈竞争也让Solana这一季度雪上加霜,交易活力继续缓慢降低。

NFT交易市场与清洗交易

Blur成为交易市场新宠儿

在2022年12月份之前,OpenSea一直是交易量排名第一的平台,而Blur推出后其交易量迅速增长并超过OpenSea。

NFT交易市场交易量对比图(去除清洗交易数据后),数据来源:NFTGo

在图表中可以看出,在2月15日Blur对用户空投后,Blur 的交易量出现了爆炸式增长,如果只看今年1—4月份的累计交易量,Blur要比OpenSea多出120%。OpenSea 的独立交易者数量是 Blur 的3倍左右,约为59万。由此可见,Blur 上的大多数交易者都是高频专业交易者,每笔交易的平均金额很高。从地址数来看,OpenSea的增长率仅为12%。

2023年NFT交易平台交易量排名,数据来源:NFTGo

出乎意料的清洗交易

这种情况不仅反映在“空投激励”的一时火爆,随着时间的拉长,Blur上被识别为“清洗交易”的交易行为正在逐渐减少,真实交易者正在沉淀下来,比如在发布空投后,Blur的真实交易占比从3月份平均86%增加到4月份平均93%,下图反映了原始交易量和去除清洗交易后的对比情况。

Blur交易量对比图(原始交易量VS去除清洗交易后),数据来源:NFTGo

Blur真实交易占比,数据来源:NFTGo

在今年1-4月的数据中,Blur和OpenSea上真实交易的比例近似并列,远远领先于其他平台。无论是数据还是社交热度,这两大NFT交易市场都成为了目前市场的两大巨头。

今年各交易市场真实交易比例排名,数据来源:NFTGo

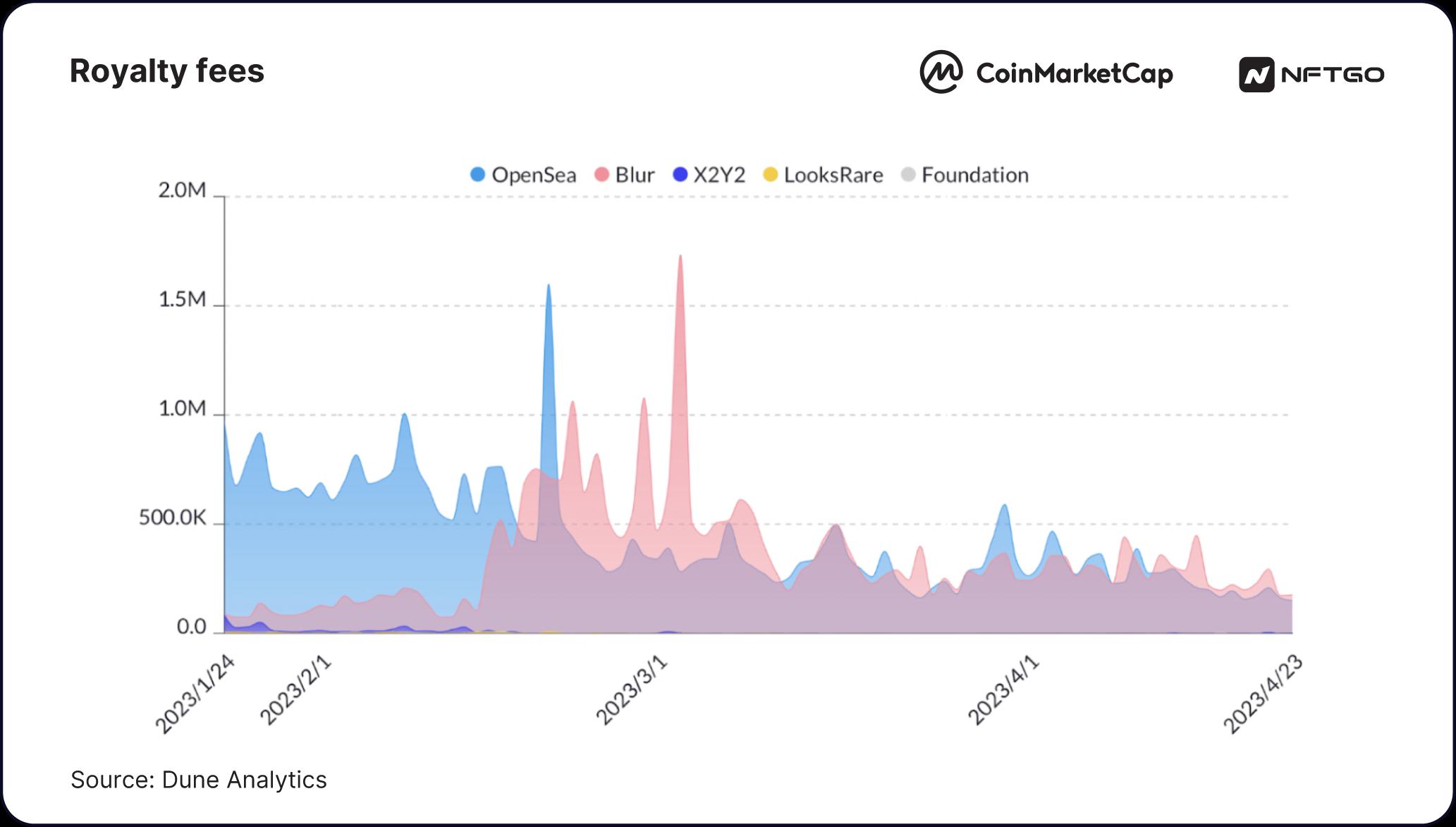

Blur版税份额超过OpenSea

在版税方面,根据hildobby的数据显示,OpenSea长期以来一直占据榜首,但二月中旬以来,Blur的版税收入超过了OpenSea并保持与其持平的趋势,三月份后版税的主要份额被Blur和OpenSea瓜分。Blur在3月3日达到版税峰值约170万美元,而OpenSea在2月20日达到150万美元的峰值后,在二月底跌到30万美元的低点,这一差异说明版税市场份额大幅被Blur占据。主要变化原因是二月中旬Blur通过可选版税、零手续费市场来瞄准部分NFT交易者,率先占领了NFT市场中对价格敏感的用户群。

版税交易交易变化. Source: Dune Analytics

OpenSea和Blur的版税大战下蓝筹股版税激增

自二月中旬OpenSea和Blur的版税大战开始后,包括BAYC, MAYC, Otherdeed, Azuki, CloneX等蓝筹在Blur平台的版税体量迅速增长。很多交易者为了获得积分,纷纷出价挂单蓝筹,从而获得更多平台空投和代币。

蓝筹交易的版税费用. Source: Dune Analytics

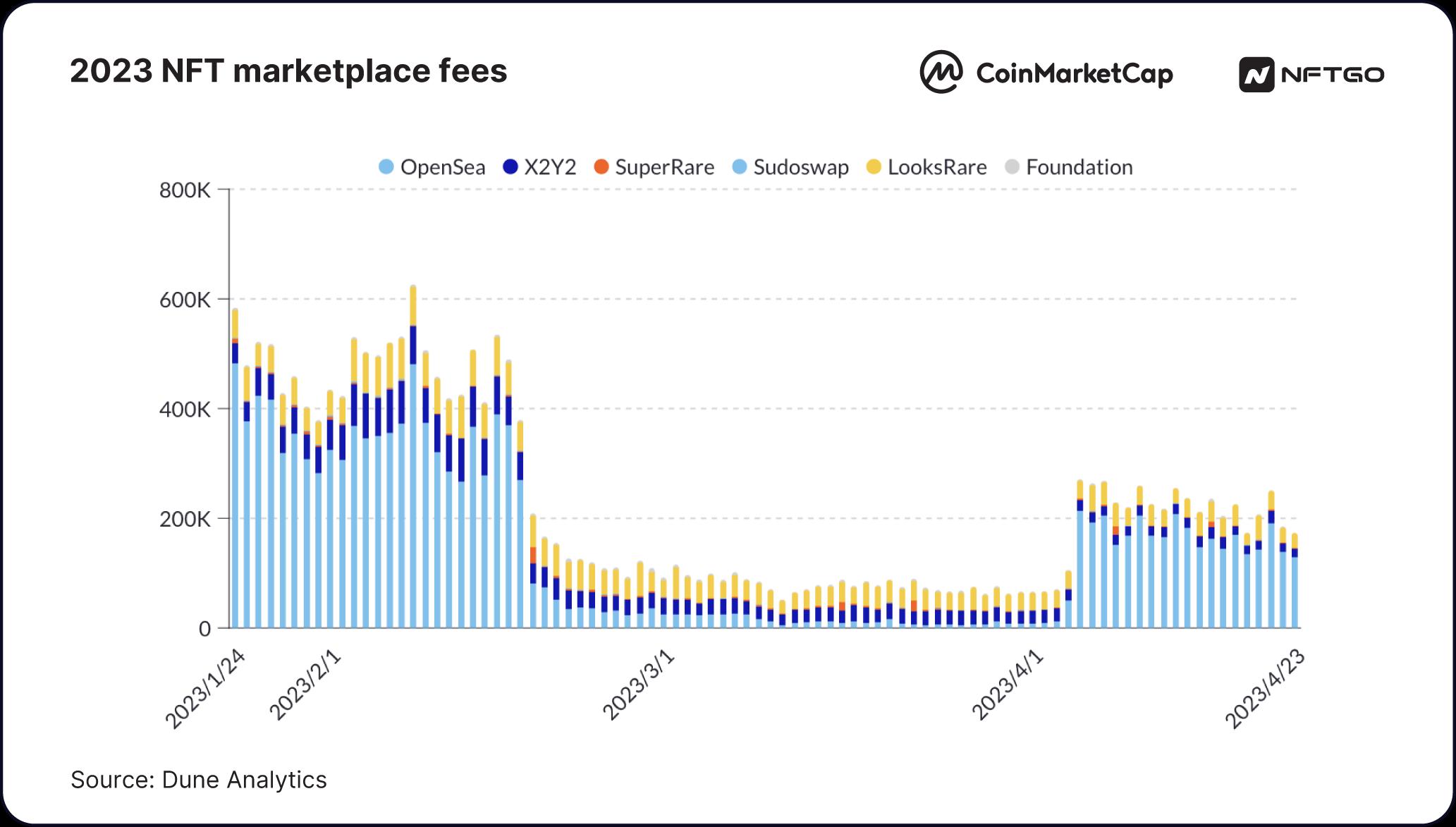

NFT市场手续费竞争

自2月中旬,主流NFT交易平台中市场费用总量整体迅速下降。为了应对来自Blur低收费的竞争,吸引更多用户保住自己的市场地位,OpenSea也宣布限时进行0手续费交易并启用可选版税服务。OpenSea总交易手续费从1月份超过60万美元的峰值下降到3月份约5万美元的低点。

NFT 市场手续费. Source: Dune Analytics

第二章 微观趋势和流动性

NFT项目发行的微观趋势

NFT地板价 vs. 非流动性分析

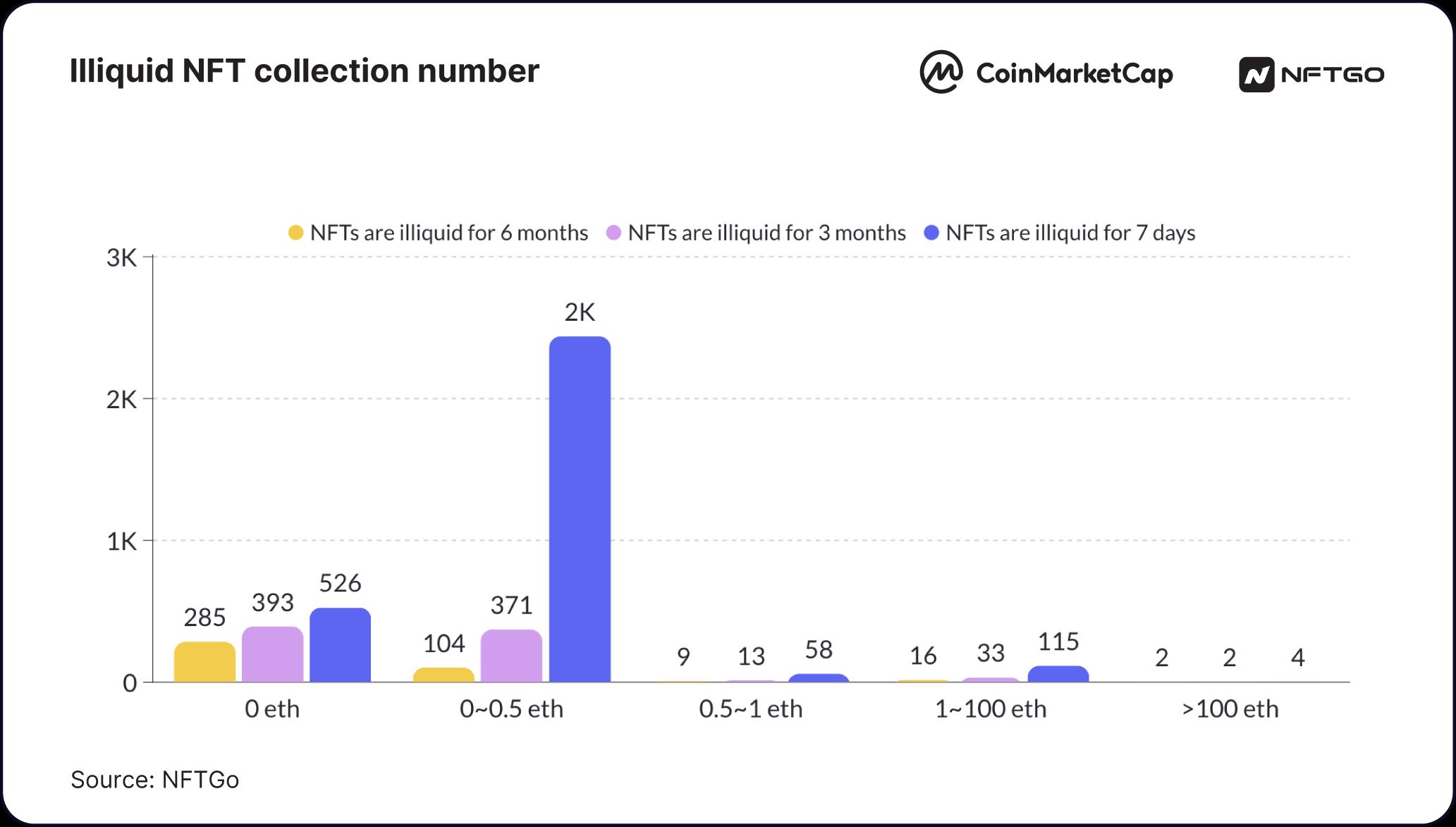

在过去6个月中,近70%的缺乏流动性NFT项目的地板价为0。在过去的3个月中,50%的缺乏流动性NFT项目的地板价在0到0.5ETH之间。

Dead NFT collection number

在这些缺乏流动性的NFT项目中,6个月内约69%的项目地板价归零,在3个月内这一比例为48%,7天内则为18%,可见长期来看超过半数的缺乏流动性NFT将会受到“无价无市”的冷落状态。

从短期一周时间并不能看出无交易NFT的市场状况,但将时间拉长到3个月乃至6个月,约30%的NFT没有归零,可以明显看出约三分之一的无交易NFT存在“有价无市”的状况。

超过半数项目市值集中在100-1000ETH区间

项目市值分布图,数据来源:NFTGo

对NFTGo收录的项目进行筛选并排序,其中市值在100~1000ETH(约$0.21M~$2.1M)的项目超过一半,其次是0~100ETH,共1550个;而100k ETH及以上的项目为125个。

1%的项目占据一半以上的NFT市值

从项目分布中来看,市值前50的项目数量仅占不到1%,其总体市值占据约52%的整体市场,从数据来看,NFT项目和市场的分配比例远超“二八定律”,同样这一点也反映在巨鲸和普通玩家上(下述)。

项目数量与项目市值占比,数据来源:NFTGo

头部前10项目及市值,数据来源:NFTGo

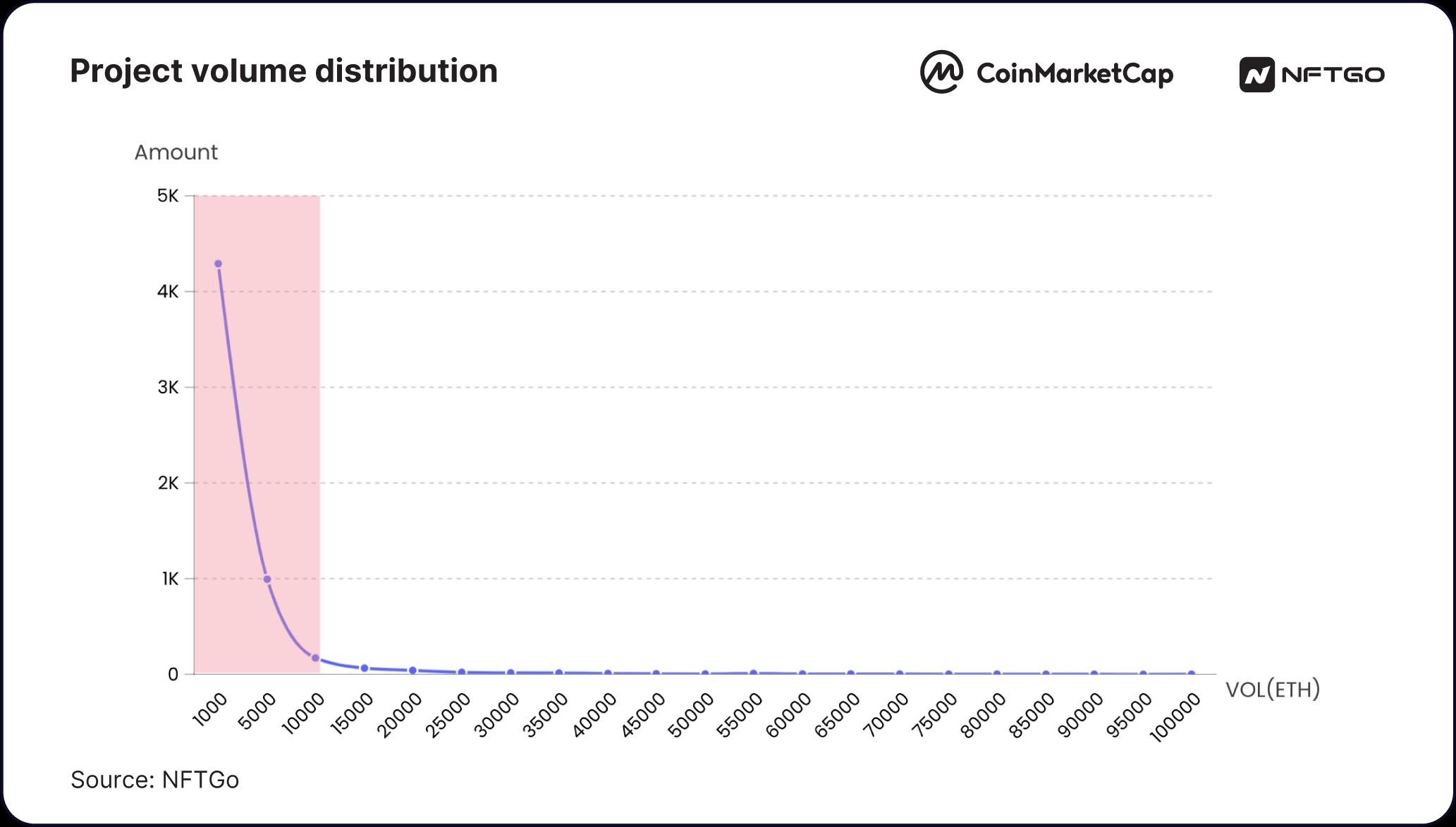

交易量1k ETH是NFT项目的“门槛”

从密度分布来看(即项目数量除以价格区间的范围),100~1k ETH的价格区间的密度最高,大于1k ETH的项目分布密度较低。这意味着一个项目交易量一旦达到 1k ETH,相较于市场上的其他项目会更加稳定。因此,交易量可以作为衡量项目实力的关键指标。

交易量分布区间比例图,数据来源:NFTGo

像这样的门槛同样适用于10k ETH,下图展示了各交易量区间的项目分布情况:一旦一个项目的7天交易量达到10k ETH后,就将进入“精英”项目阶层,在这个阶层中,只有极少数项目处于NFT市场的顶端。

项目交易量分布图,数据来源:NFTGo

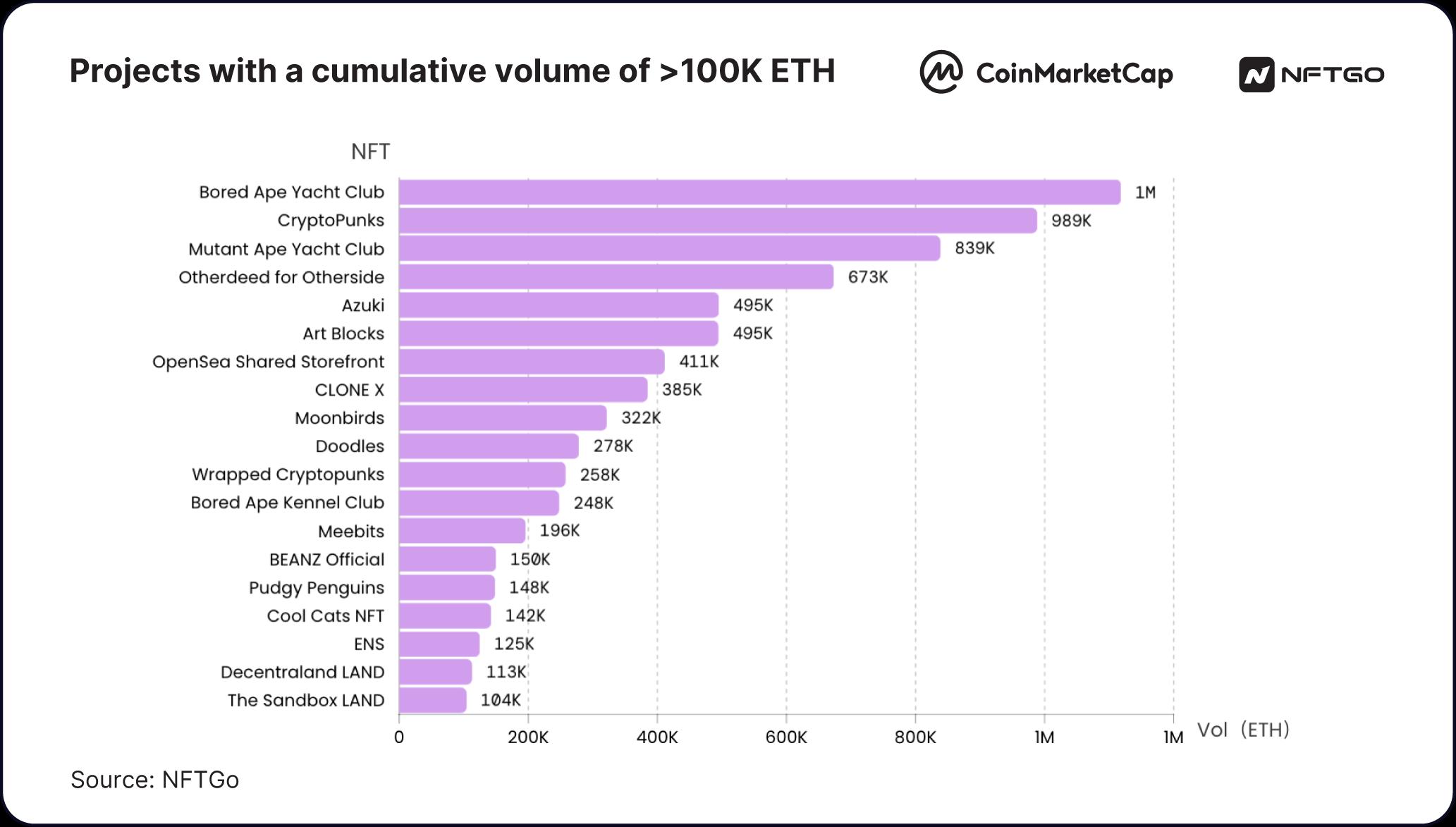

在所标识的头部区间内,交易量大于100K ETH的共有19个NFT项目,也是日常带动NFT市场活跃的主要项目,以下是项目列表。

交易量大于100K ETH的项目,数据来源:NFTGo

NFT价格区间分布情况

我们按照密度将价格分为若4个区间,每个部分都显示出了“长尾效应”,如下图所示。

不同价格区间的NFT项目数量,数据来源:NFTGo

NFT项目在每个价格区间的分布状态主要归因于两个因素。从数据对比来看,一是与项目的初始发行价格相关,大多数项目的发行价格处于0~0.15ETH,由于许多NFT项目并没有实体资产,导致不同项目间相互模仿定价,让NFT市场的底部项目的数据同质化。二是每个价格区间存在阻力数值,比如0.1ETH、1ETH、10ETH等整数价格,一些NFT项目的价格在触及这些数值时会遇到阻力,徘徊在价格区间边缘或迅速下跌至下一个阻力值。

NFT流动性与特点分析

市场活动如何影响买卖效率

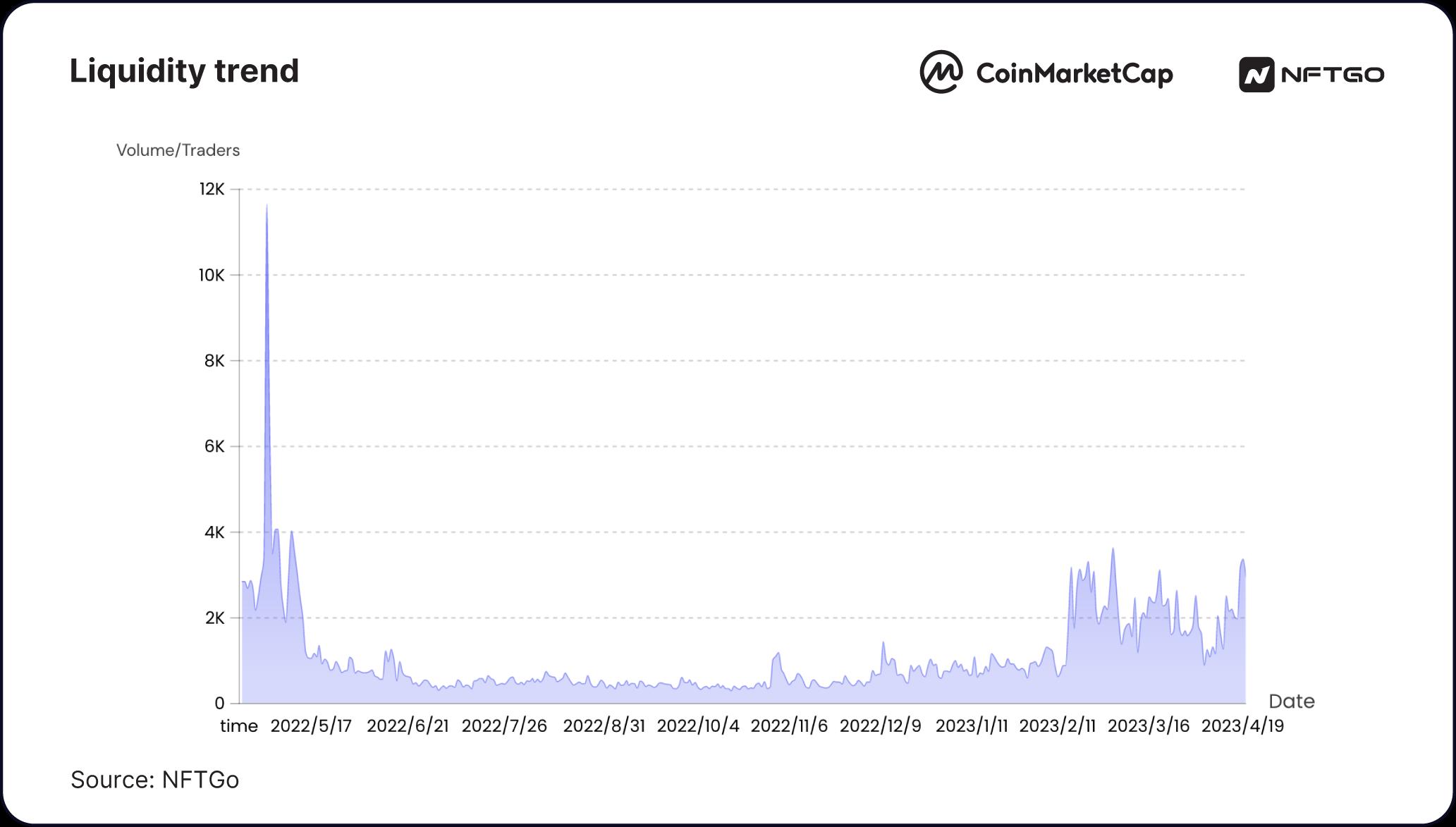

NFT流动性是指以一个合理的价格顺利出售NFT的能力,在缺乏流动性时,一些NFT必须打折才能快速出售。NFT流动性与市场的火热程度息息相关。我们将交易量、交易者的活动趋势进行计算,用于表现为流动性趋势,可以得出市场整体流动性最好的时期为2022年1月份和4月份,进入5月则流动性开始大幅下降,9月份为流动性最为枯竭的时期,直到今年2023年上半年流动性恢复了一些活力。

流动性趋势图,数据来源:NFTGo

不同项目流动性对比

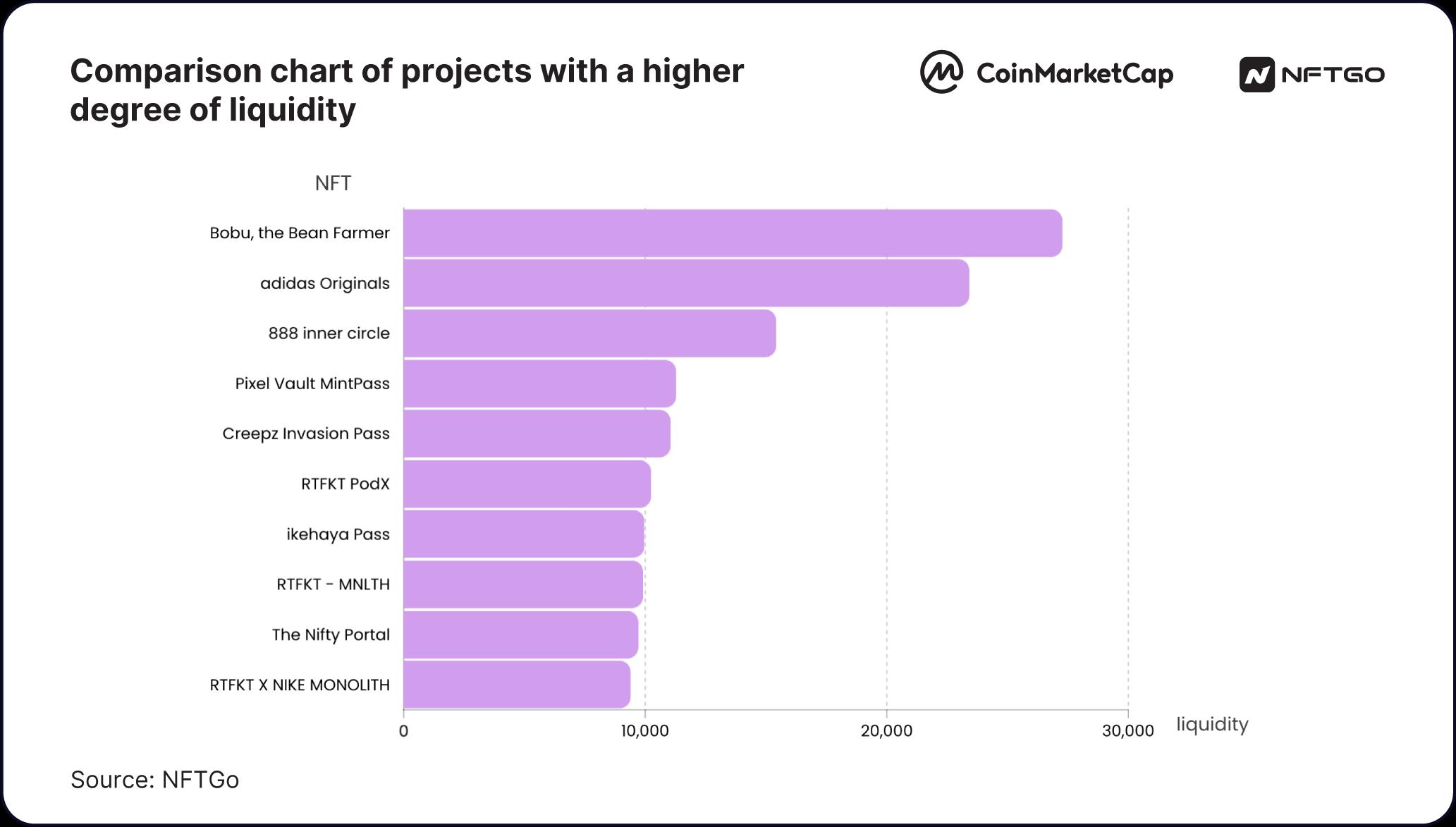

不同项目的流动性也大相径庭,总体特点为,排名靠前的NFT项目长期保持一定的流动性,并且流动性的波动率较低。而排名靠后的NFT项目则在发行后流动性逐渐趋于零并且受市场影响波动极大。

以下是流动性排名前10位的NFT项目,它们大多数以碎片化NFT、Pass NFT为主,同时我们发现,“偏同质化”的NFT的流动性会更好一些:

流动性较好项目对比图,数据来源:NFTGo

第三章 主要项目和事件

NFT项目趋势分析

蓝筹NFT重新洗牌?

自2022年初到2023年4月25日,交易者能够在6个主要蓝筹项目里获得一定的盈利能力。不过在2022年底各项目均遭受到NFT熊市冲击,每月的盈利指数有不同幅度的下降。其中,BAYC的持有者盈利能力最强,属于卖方市场,议价能力较强。Azuki在2022年初经历了约一个月6w ETH的亏损后,此后一年均在盈利和亏损的临界点徘徊,2023年初开始每月flipper约有5k ETH左右的盈利。

2022年至2023年蓝筹NFT PNL变化,数据来源:NFTGo

2023年第一季度,投资者可以在大部分项目中通过交易盈利,且在二月盈利达到峰值。Azuki的投资交易一直保持较低的稳定盈利状态,而Moonbirds去年刚发行后交易中盈利便一路走低,今年初开始亏损。三月份BAYC和Moonbirds的盈利能力环比下降约30%~50%

CryptopunksDoodles盈利略有增长。2023年蓝筹NFT PNL变化,数据来源:NFTGo

对比蓝筹项目4月24日与1月1日的数据变化幅度,我们可以发现大多数蓝筹的市值和价格均有大幅度下跌,其中Moonbirds的地板价下跌幅度高达65%,市值从$331M跌至$277M,跌幅16%。而值得关注的是Azuki的地板价和市值均逆势而上。

2023年蓝筹NFT相关数据,数据来源:NFTGo

从持有人变化上我们可以更直观的看出蓝筹NFT的变化趋势:这些蓝筹的原持有人有不同程度的抛售,总持有人变少,但是巨鲸持有人变多,NFT开始更集中分布在大资金持有者手中。

2023年蓝筹NFT持有者和鲸鱼相关数据,数据来源:NFTGo

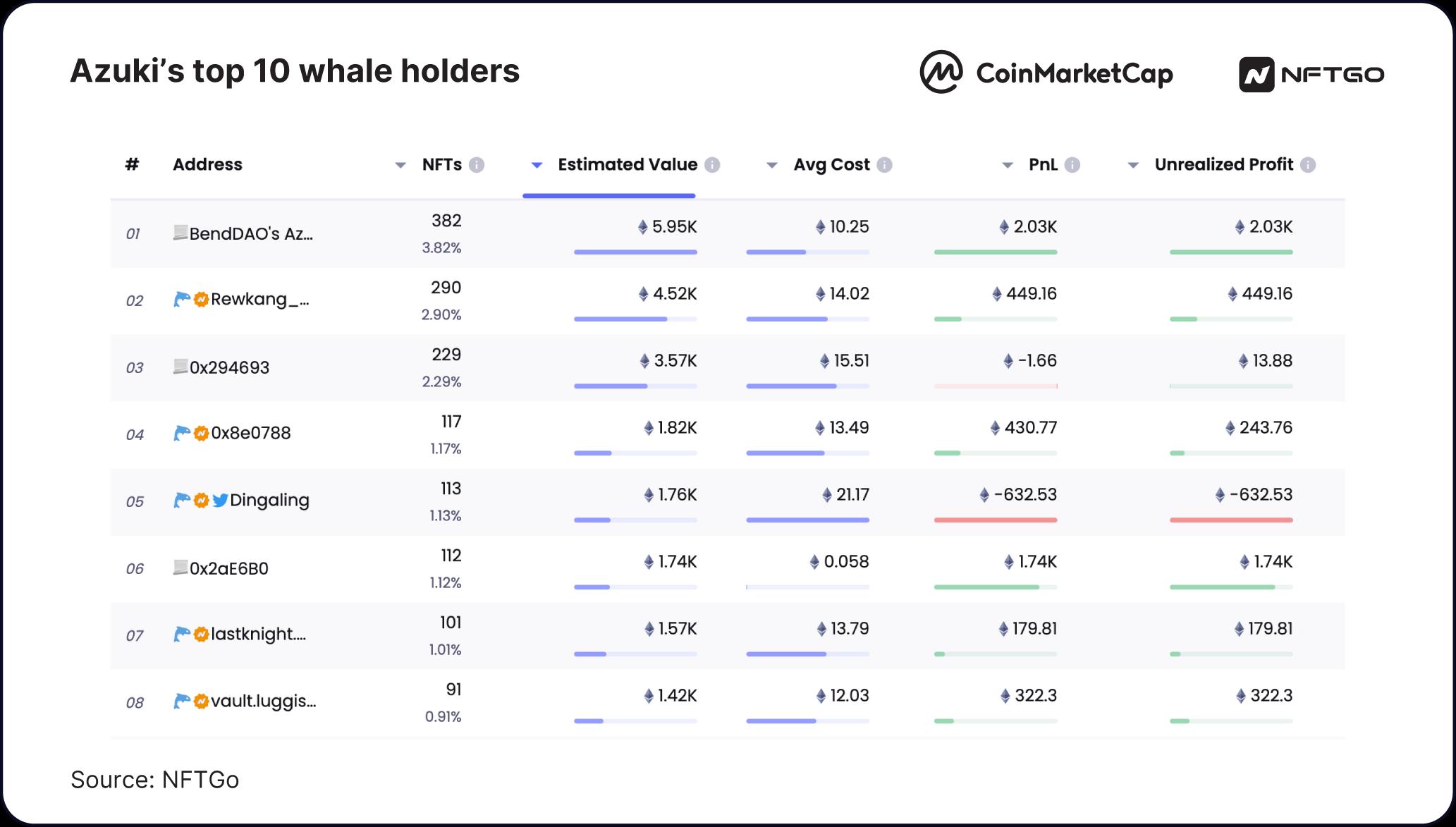

其中,Azuki持有人中的巨鲸的比例提高了100%,我们可以看到在Azuki的持仓前十名用户中,有5名在1-4月有买入行为,目前来看,Azuki是今年抗跌性表现最好的蓝筹NFT之一。

Azuki巨鲸持有人前10名,数据来源:NFTGo

这些数据均向我们说明,市场中的蓝筹NFT在今年1月到4月完成了一次较大程度的换手,其中表现为:

1.Q1市场的反弹行情让一些购入蓝筹的持有人获利并选择抛售。

2.蓝筹的持有人分布变得更加集中,持有人中巨鲸的比例在增高。

3.蓝筹价格普遍跌幅高达50%,而Azuki逆势而上。

上新NFT缺少持续行情

下表为1~4月表现较好的新发行的NFT,其中 HV-MTL、 Otherdeed Expanded、 Otherside Vessels均为Yuga Labs衍生系列的NFT,价格趋向稳定、波动较小。而DeGods迁移到以太坊后也较为稳定。

2023年上新NFT项目数据,数据来源:NFTGo

而其余NFT项目在基本数据良好的情况未走出后续行情,如Checks - VV蓝筹持有者占比21.2%,在前期表现不错,在2.18-3.5日之前地板价在稳定在1ETH以上,而在后续行情缩量下跌。HV-MTL未有足够交易量,Opepen Edition在2月19日左右交易额达到2.5万周交易量峰值后下跌,Nakamigos在4月初爆火后也快速下跌。

2023年周度NFT交易量,数据来源:NFTGo

DeGods从Solana迁移到以太坊,在短短8日的时间里涨幅达130%。近30日DeGods地板价稳定在8-10eth左右,4月后开始小幅下降到7eth左右。在这期间仍旧有超过94%的holders持有并从未出手该NFT,超过90%的持有者只持有1~3个DeGods,筹码较为分散。

Degods地板价趋势,数据来源:NFTGo

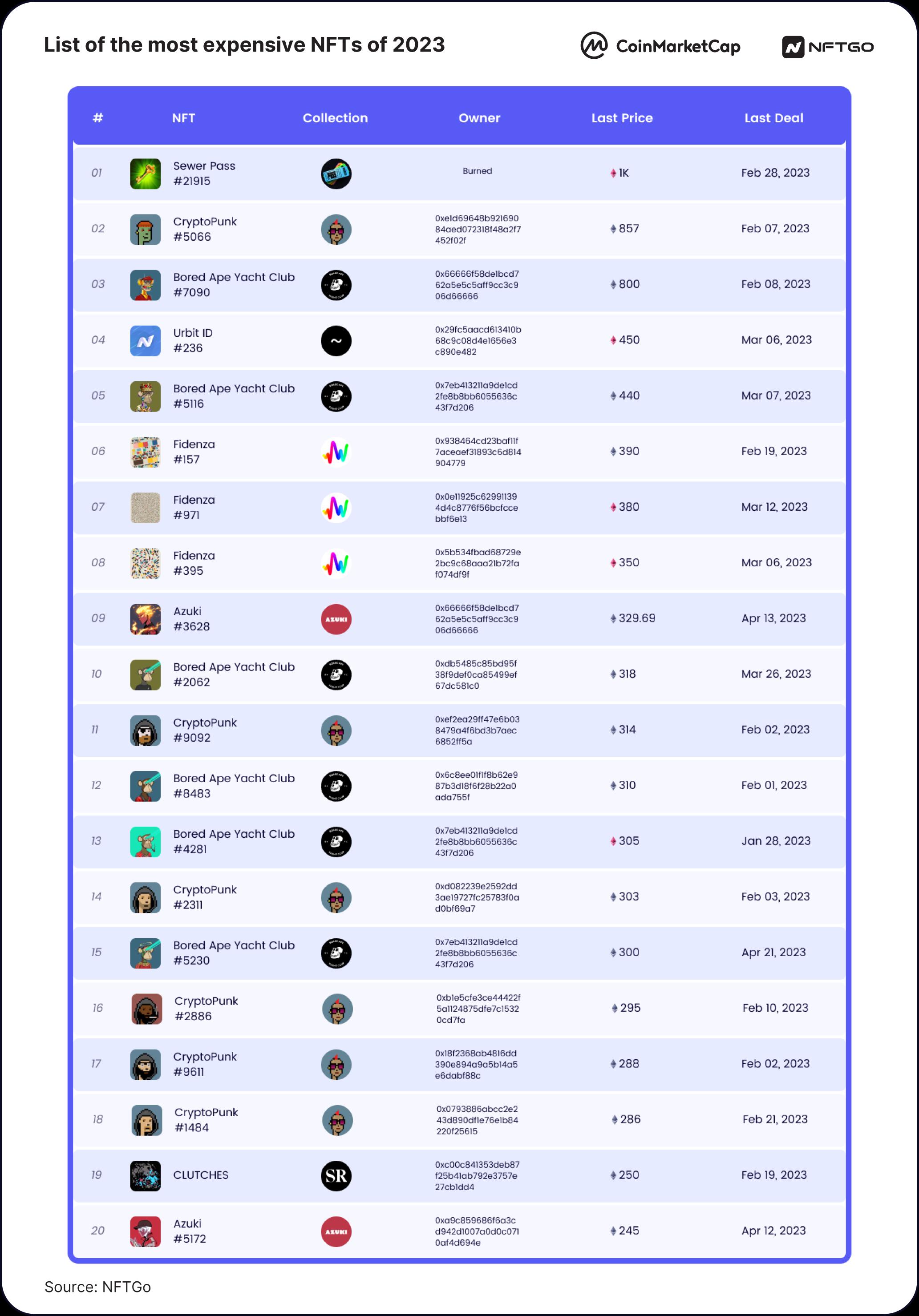

2023年最贵NFT列表

2023年有哪些值得关注的事件?

BTC Ordinals市场仍有进步空间

BTC NFT是在比特币公链上的非同质化代币,然而,BTC NFT交易速度慢、费用高,使用场景相对局限。而ETH NFT则是建立在以太坊区块链技术上的非同质化代币,支持智能合约,交易速度快、费用低,使用场景更加广泛。在比特币上创建NFT比在以太坊等支持NFT的区块链上要复杂得多,因为比特币不是为创建NFT而设计的。但可以使用第二层协议(Layer 2 protocols)来在比特币上创建NFT,其中包括闪电网络(Lightning Network)和RSK(Rootstock)。

3月6日Yuga Labs推出的比特币NFT系列TwelveFold的拍卖,把比特币NFT推向了一个新的高潮:该系列一共300个NFT,最低中标价2.25BTC,最高中标价7.11BTC,而目前最火的NFT蓝筹项目无聊猿的地板价为61.59ETH,价值3.95BTC。

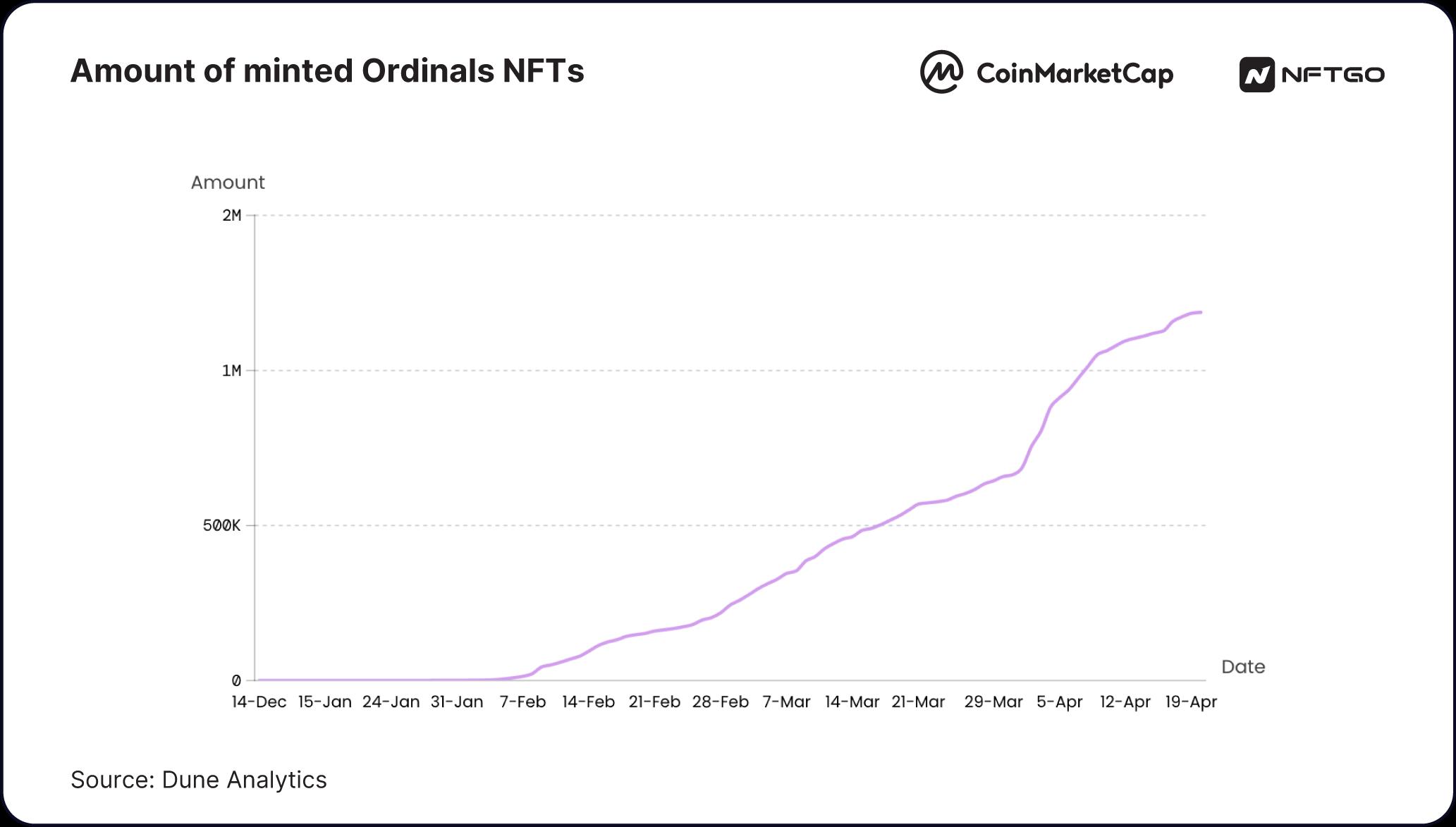

目前来看,BTC Ordinals NFT市场交易量和数量都有不断提升的趋势。四个月内总铸造数量已达到1.19M,交易量也达到了$20M。

Ordinals NFT铸造数量,数据来源:NFTGo

但其交易量仅为ETH市场的0.02%,存在较大的差距,这一差距的主要原因在于以太坊网络具备更强的智能合约功能和更高的交易速度,ETH NFT更具有吸引力。同时,ETH NFT也有更广泛的应用场景,例如游戏、艺术品、房地产等领域。这些因素都促使ETH NFT市场成为主流。

Gemv2品牌升级为OpenSeaPro,空投“Gemesis”NFT

Gemv2品牌升级为OpenSeaPro,向2023年3月31日之前使用过Gem的用户空投“Gemesis”NFT,用户可在5月4日之前免费领取。Gemesis地板价普遍保持在0.03-0.05ETH之间。

Gemesis的价格和销量,数据来源:NFTGo

从Mint Trends来看,在发行后的2天内交易额涨幅较大,从持有时间和购入量上可以看到较明显的两极分化。买入后一直持有的地址约占50%,另外约一半的资产在买入的24h内又被出手。

Gemesis的铸造量和持有者,数据来源:NFTGo

从Holder Trends来看,巨鲸和蓝筹 holders的交易者总占比不到7%,持有Gemesis NFT数量总和不到12%,普通holders资产拥有量占比很大也是地板价较为稳定原因之一。

第四章 交易者和巨鲸分析

人均资产分布如何?

在清除无效项目后,我们进行了单一项目的人均资产计算,其中人均资产平均数为 $3893,中位数为$1,459,平均值高于中位数63%,这意味着“富豪”的资产极度拉高了整体的人均资产,使不同项目用户的贫富差距加大。

进一步计算出人均持有资产排名,可以发现前几名呈断层式分布,如排名第1的CryptoPunks人均资产高达486k美金;第2名Bored Ape Yacht Club人均资产达292k美金;第3名Azuki人均资产约87k美金。

头部项目人均资产排名,数据来源:NFTGo

人均资产的分层也让NFT玩家形成了不同消费能力的群体,让NFT和基础设施项目方针对不同用户需求设计产品和分层营销。

用户单一资产分布情况

对符合条件的748个NFT项目进行区间人均资产计算,其中 $2000以下是NFT项目的主要分布区域,用户人均资产在 $500~$2000 的项目占到总数的 52%,这部分用户也是大多数NFT项目所拥有的核心用户,共有233个项目。

人均资产在$20,000左右形成了第二个波峰,对应的项目为:Meebits、Cool Cats、Otherdeed等。这些项目的核心用户普遍拥有人均$20,000资产,成为了这些项目的代表特征之一。

单一人均资产项目数量,数据来源:NFTGo

单一人均资产占比,数据来源:NFTGo

NFT 巨鲸资产解析

巨鲸资产占比

正如上述蓝筹项目占领大多数市场份额,巨鲸资金也主导着NFT市场动向,截至目前,485个巨鲸持有价值111万 ETH的NFT资产,占据了总市值的11.71%。

巨鲸资产占比,数据来源:NFTGo

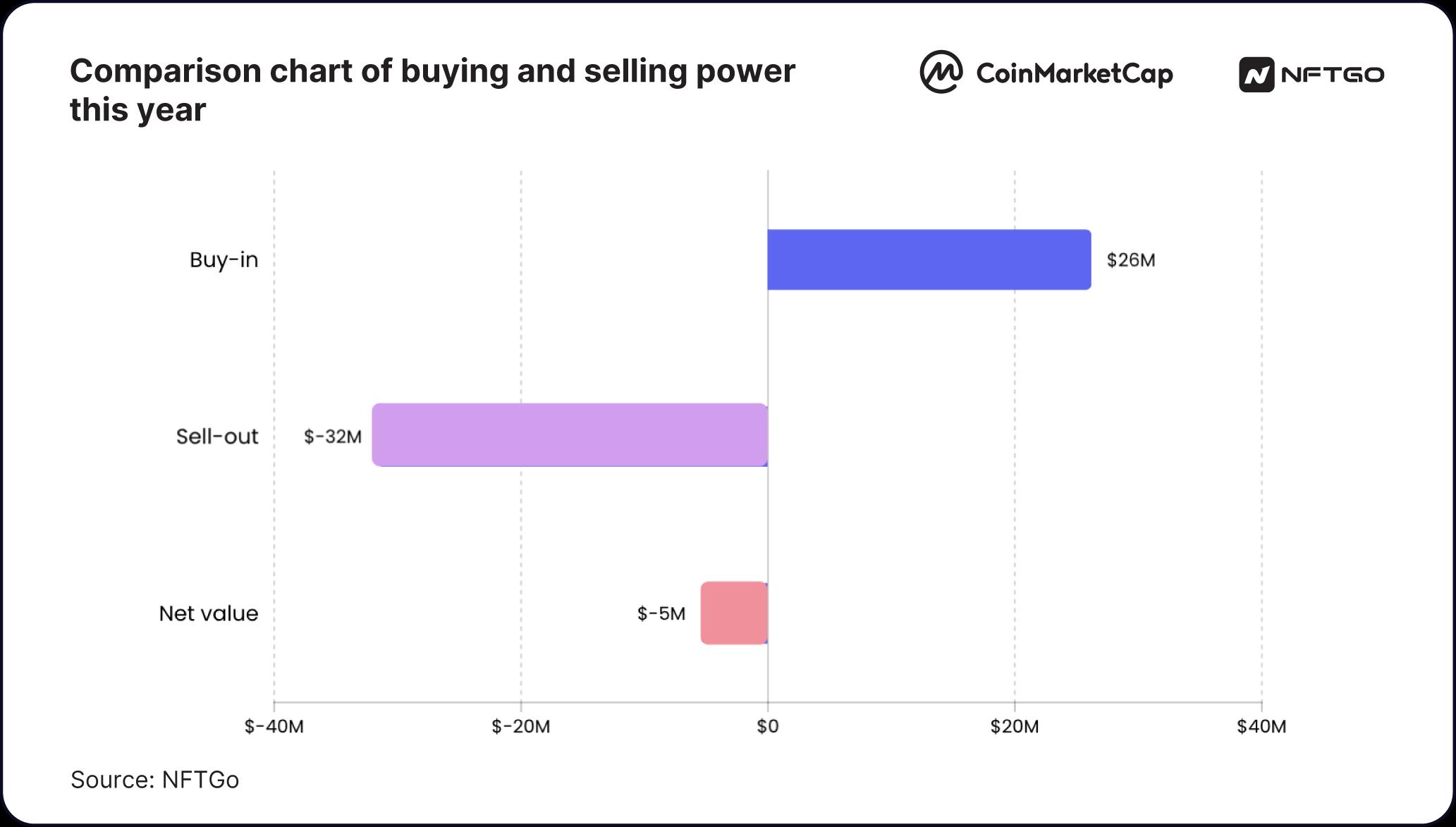

以今年的数据为基准,今年1~4月巨鲸累计购入2620万美元资产,累计卖出3164万美元资产,在NFT市场上呈现“退场”状态。

今年买卖力量对比图,数据来源:NFTGo

其中今年巨鲸选择买入的前10位NFT及购买均价如下:

受巨鲸青睐的top10 NFT及买入均价,数据来源:NFTGo

巨鲸趋势与行为分析

虽然今年巨鲸主要以卖出行为为主导,但交易行为在3月和4月有所回暖,仍有买入动作。其中在3月13日买卖换手率略高,这一天共有 7 个 CryptoPunks 被巨鲸以均价 67.05ETH(约$1,041,85)完成交易。而到了4月,巨鲸买入的NFT逐渐变少,并仅购买如 CryptoPunks 的头部蓝筹。

巨鲸买卖资金对比,数据来源:NFTGo

下图为净流入流出趋势图,可以看出:巨鲸在今年没有较大的交易行为,均为小级别的买卖交易。

巨鲸资金净值对比,数据来源:NFTGo

谁在赚钱,如何盈利?

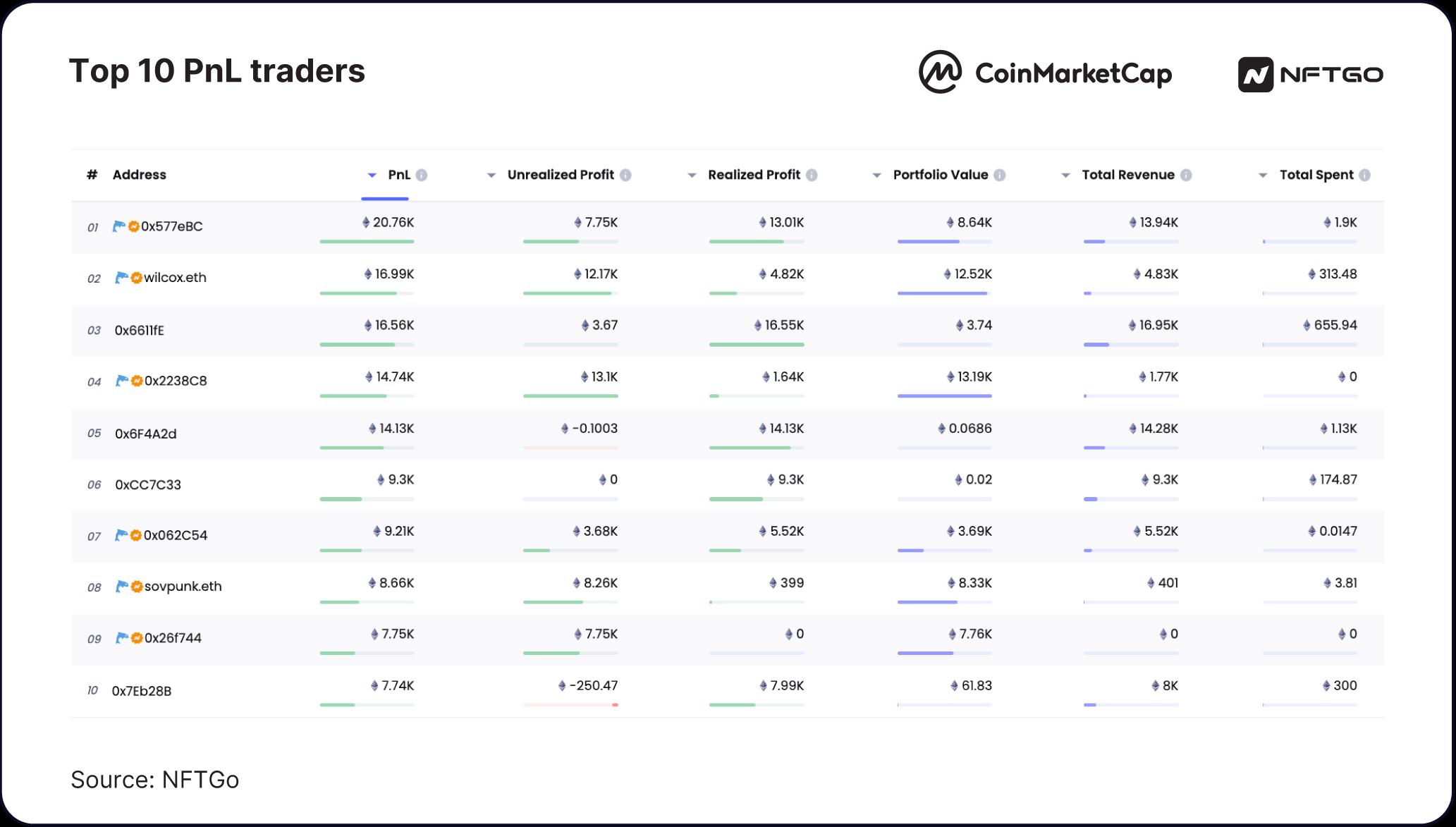

盈利用户画像:价值持有者、批量铸造者和高频交易者

Top 10 PnL Trader,数据来源:NFTGo

通过对盈利排行榜进行分析,盈利者特点主要分为三种。

1.逢低购买大量优质NFT并长期持有,如下图用户通过不断购买,持有145个CryptoPunks和171个Meebits,市场上升期为其带来不错的收益。

2.大批量铸造小众项目并完成高价出货,如下图用户mint大量NFT后,在项目价格高点抛出完成出货。

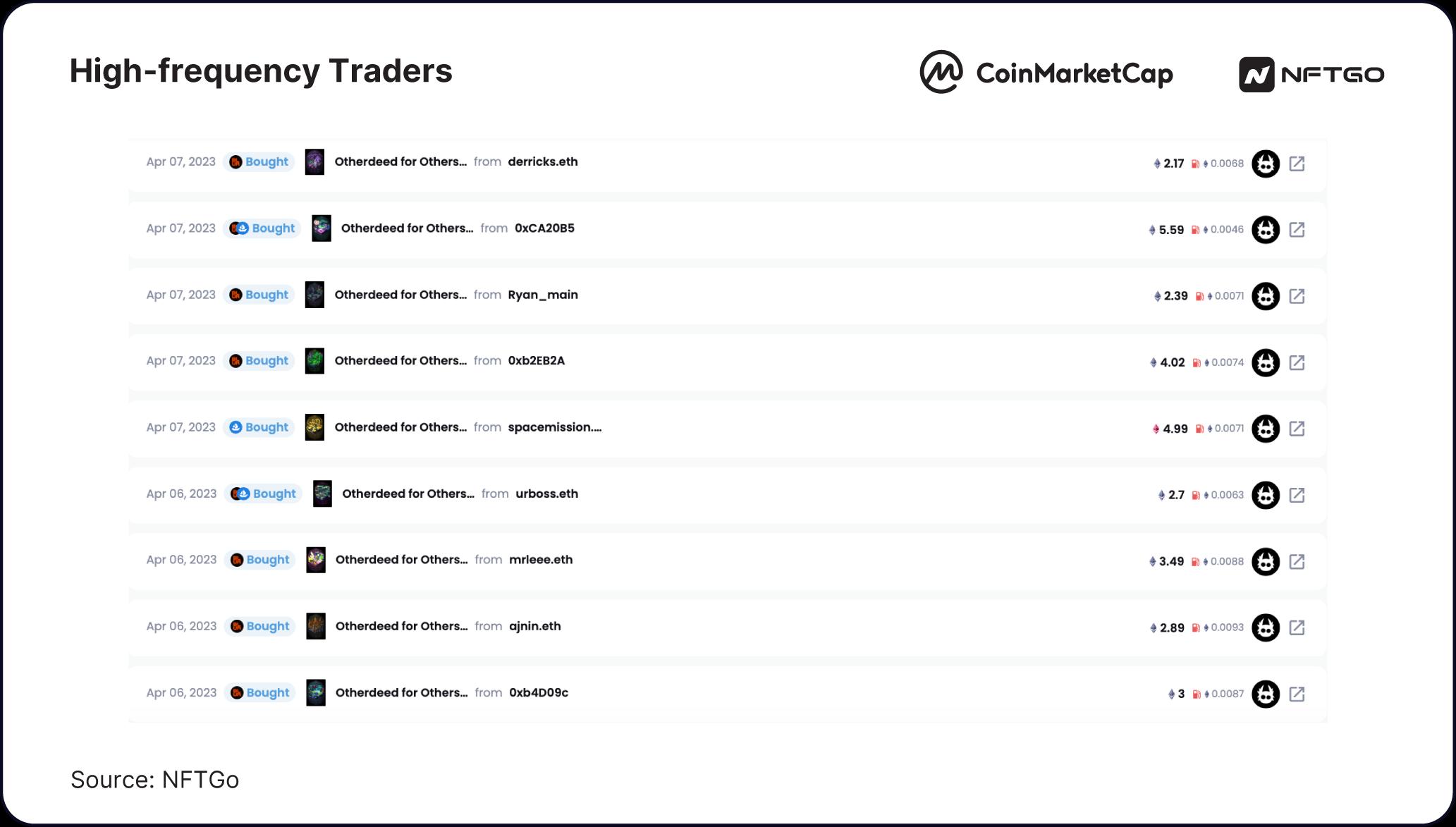

3.交易NFT种类固定,交易频次高,如下图用户选择Otherdeed为交易标的,通过高频买卖实现盈利。

盈利者抄底逻辑

- 对于单个NFT,按照区间分批购买(3批),进入自己的估值区间才买入。

- 按照跌幅购买而不是时间,跌幅越大买的越多。

- 尝试Offer出价的方式抄底,有时会有不错的买入成本。

- 针对大蓝筹按稀有度分类抄底,针对新蓝筹多样化组合抄底。

- 可以尝试多平台如Blur、X2Y2、LooksRare,而不仅限于OpenSea。

第五章 NFTFi和估值

NFTFi 发展现状

NFT市场目前面临两大问题。首先,NFT的价值评估依赖于市场的流动性,缺乏丰富多维的价值评估手段,降低了NFT的价值发现与流动性。其次NFT本身实用性与功能性有限,无法与加密货币主流市场链接,只能适用于小范围传播。这也为“NFT+金融”赛道诞生了许多机会。

NFTFi项目比较

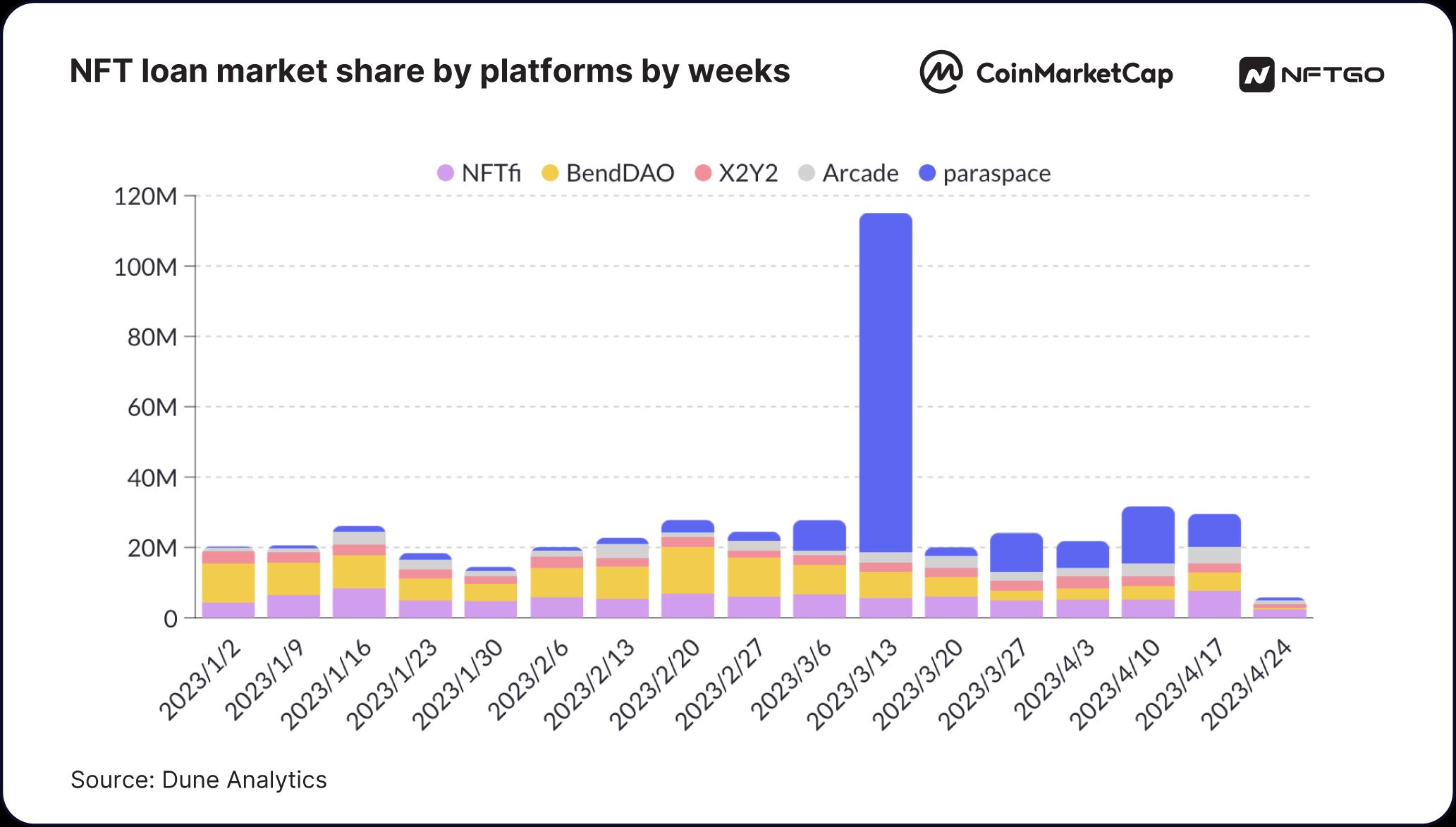

2023年Q1季度,NFTFi借贷市场有回温趋势。从1月到3月三个月时间,NFT借贷总金额均在0.25亿美元左右。

NFTfi 月度借贷总金额(美元,2023.01-2023.04),数据来源: Dune Analytics

Paraspace是本季度总借款市场份额最大的平台,第一季度累计市场份额为1.34亿美元,主要得益于三月初Paraspace的V3 LP NFT 抵押借贷协议受到多方关注,最高时超过1k个MAYC被质押在Paraspace上;其次是Benddao和NFTfi,分别为1.07亿美元和0.76亿美元,三大借贷平台约占了市场65%的市场份额。

NFT周度各机构借贷市场份额 (美元,2023.01-2023.04),数据来源: Dune Analytics

2023年至今,在NFT借贷用户数上NFTfi仍旧以领先BendDAO一倍的用户数一马当先,七大借贷平台在第一季度总用户数提升了45%。其中ParaSpace总用户数约增加了一倍,X2Y2提升了80%,BendDAO和Arcade提升了45%,其余几家用户数也均有20%左右的增加,说明NFT借贷业务仍处于一个高速发展的趋势。

NFT 累计借贷用户数(2023.01.01-2023.04.26),数据来源: Dune Analytics

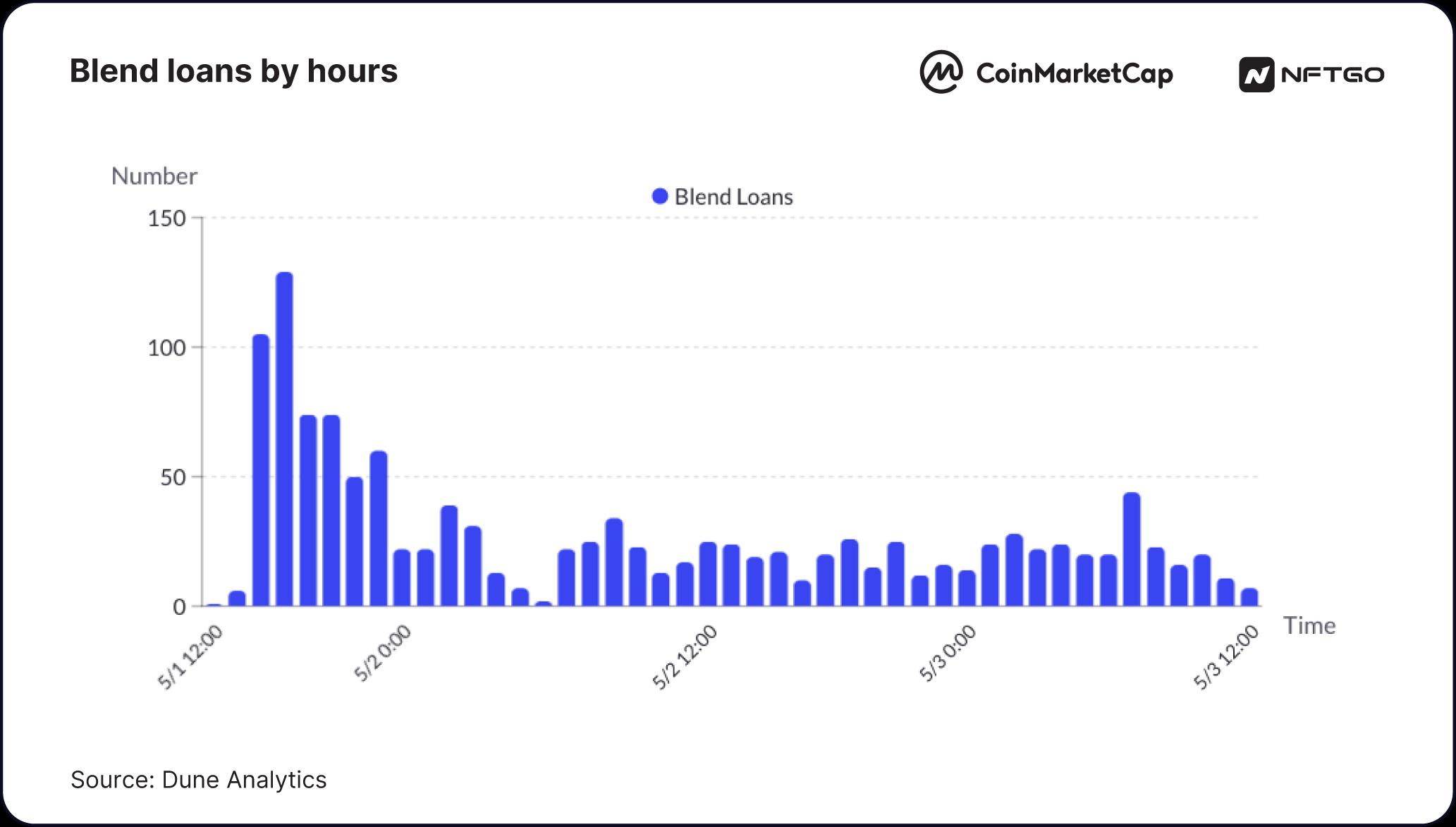

截止5月3日,Blend 贷出的 ETH 总量已突破 1 万枚,Blur 推出的 NFT 点对点永续借贷协议已经跃升成为以太坊上炙手可热的项目。在总共911笔贷款中,活跃贷款交易量约占50%,活跃贷款ETH总数为6047枚。Blend 为 NFT 持有人提供了获得流动性的机会,Blend 贷款没有到期日,而是有固定的金额和利率,在余额偿还之前一直计息。从其前三天每小时贷款的变化可以明显看出Blend流动性方面的优势对用户的强吸引力,每天约有500笔交易。

Blend每小时借贷次数,数据来源: Dune Analytics

NFT估值框架

目前,NFT估值普遍分为加权平均价,机器学习算法定价,行业评估定价,手动出价,博弈定价等几种方式。而每种方式都有相应的优缺点。首先,TWAP等预测,量化模型,很受数据量(市场交易数量、collection中的NFT数量等)的影响;且容易受到大盘影响,难以应对未来的突发事件,且受到人为操控(eg.wash trading)。

通过金融工具和同行评测也是方式之一。一方面可以通过博弈机制取得市场平衡,同时通过市场表现进行价格修正。然而该方法难以大范围对NFT进行估价,更适用于对于某个NFT进行pricing。

基于trait的机器学习,依据的是对于NFT价格影响较大的trait,对于没有trait的集合无法预测。但在受trait影响较大的集合里,机器学习算法应用效果很好。目前,NFTGo提供机器学习算法的API,涵盖大部分主流NFT,且准确率在90%以上。可以通过填写此表格获得该密钥。