币萌投研 - BendDAO (BEND)

出典:0xCike、コインモン TokenMore

01 プロジェクト概要

BendDAOは、ポイント対プールモデルを採用したNFT担保貸付プロトコルであり、ユーザーが保有するブルーチップNFTを担保にしてローンを取得し、NFTの流動性を解放することをサポートします。同時に、BendDAOは貸付を中心に、担保品の販売や頭金でのNFT購入という2つの追加機能も提供しています。

02 製品設計

貸付モデル

NFTは現実世界の不動産と同様に流動性が低いため、既存のNFTの流動性を合理的に解放するためにNFT貸付アプリケーションが誕生しました。AaveなどのDeFi貸付と同様に、NFT貸付も過剰担保の方法で一部の流動性を引き出します。現在主流のNFT担保貸付プロトコルは、主にポイント対ポイントとポイント対プールの2つのモデルに分かれています。

ポイント対ポイントモデルはNFTfiを先頭に、X2Y2のNFT貸付もポイント対ポイントであり、ユーザー同士が一対一で貸付を行い、プラットフォームは単なる仲介者として機能します。このモデルには以下の特徴があります:

効率が低い:貸付の両者のマッチングには時間がかかる可能性があります。

正確な評価:同じシリーズの異なる属性のNFTは価値が異なり、貸付の両者は特定のNFTの属性に基づいて評価(および貸出可能な金額)を協議し決定できます。全体のNFTシリーズの統一されたフロアプライスを唯一の評価基準として使用するのではありません。

高い安全性:個々の違約が発生した場合、その貸付の両者にのみ影響し、プラットフォーム内の他のユーザーにリスクを拡大することはありません。

まとめ:ポイント対ポイントモデルは流動性が乏しいベアマーケットにより適しており、極端な市場の影響を恐れません。

ポイント対プールモデルはBendDAOを先頭に、借り手がプラットフォームのローンプールと直接やり取りし、NFTを担保としてローンプールからETHを借り出します。担保のNFTの価格が一定の水準まで下落すると清算が発動します。ローンプール内のETHは預金者の預金から来ており、預金者はプラットフォームの流動性提供者として利息収入を得ることができます。このモデルには以下の特徴があります:

効率が高い:プールと直接やり取りでき、いつでも貸付が可能です。

評価が不十分:プラットフォームは各NFTの属性に基づいて詳細な担保評価を行うことができず、そのシリーズNFTのフロアプライスを基に評価を決定します。同じシリーズのどの属性のNFTでも得られる貸付額は同じです。

安全性の懸念:プラットフォーム上の各貸付は、プラットフォームのすべての預金者の利益に影響を与え、極端な状況下ではNFTの大量清算がシステムリスクを引き起こす可能性があります。

担保としてサポートされるNFTシリーズが少ない:安全性を考慮し、取引量が多く、流動性が良く、価格が比較的安定しているブルーチップNFTのみを担保としてサポートします。

まとめ:ポイント対プールモデルは流動性が豊富なブルマーケットにより適しています。

借入ルール

BendDAOプラットフォームは、BAYC、MAYC、CryptoPunks、Azuki、Moonbirds、Doodles、CloneXの7種類のブルーチップNFTの担保貸付をサポートしています。

借り手がNFTを担保にした後、借りられるETHの量はそのシリーズNFTのフロアプライスおよびプラットフォームが設定した担保比率に関連しています。例えば、現在のBAYCのフロアプライスが80 ETHで、担保比率が60%の場合、1つのBAYC NFTを担保に最大48 ETHを借りることができます。

現在、各NFTシリーズの担保比率は以下の通りです:

CryptoPunks:60%

BAYC:60%

MAYC:50%

その他:30%

NFTのフロアプライスデータはBendオラクルを通じて取得され、BendオラクルはBendDAOチームとChainlinkが共同で開発しました。オラクルの原データはOpensea、X2Y2、LooksRareのフロアプライスから来ており、原データをフィルタリングし、各プラットフォームの取引量に基づいて低価格を計算し、TWAP(時間加重平均価格)を採用してデータの操作を防ぎます。

清算ルール

BendDAOは健康因子をアカウントの安全性評価指標として導入し、計算式は以下の通りです:

健康因子 =(フロアプライス*清算閾値)/(ローン元本+利息)

式中の清算閾値は現在70%に設定されており、健康因子が1未満、つまり借りた債務の元本と利息が担保品のフロアプライスの70%に達した場合、清算が発動します。清算の方法は、担保のNFTを4時間のオークションにかけ、入札者(清算者)の入札額は債務の元本と利息の合計を上回る必要があります。

オークション期間中に借り手がローンを返済した場合、清算は停止されますが、借り手は清算者に対して罰金を支払う必要があり、罰金は総債務の5%または0.2 ETH(いずれか高い方)です。

担保品の販売

主流のNFT市場では、買い手としてNFTを販売することは即時ではなく(フロアプライス未満のオファーを直接受け入れない限り)、買い手の購入を待つ必要があります。BendDAOでは、ユーザーはNFTを担保品としてBendDAOに預け、販売することができ、フロアプライスの60%までのETHを即座に得ることができます。これは将来の買い手の前払いに相当し、実質的にはNFTを担保にしてローンを取得することになります。

取引が完了すると、売り手は次のように受け取ります:NFTの販売総額 - 債務の元本と利息(前払い元本+利息)

頭金でのNFT購入

買い手が特定のNFTを購入したいが資金が不足している場合、BendDAOを通じて最低40%の頭金を支払うことで購入でき、残りの部分はAaveのフラッシュローンを通じて支払います。購入したNFTはBendDAOに担保として預けられ、ユーザーはローンの元本と利息を返済した後に担保を解除することができ、いつでも販売することも可能です。

boundNFT

boundNFTはBendDAOの債務NFTであり、ユーザーがNFTを担保にするとboundNFT(例えば、BAYCを担保にしてboundBAYCを取得)を得ることができます。これは担保の元のNFTと同じメタデータとIDを持ち、同様の権利を有します。ソーシャルメディアのPFPとして使用したり、エアドロップを受け取ったり(例えば、以前にBAYCを保有していた場合にOthersideエアドロップを受け取る)、他のプロトコルで報酬を得ることができます。boundNFTは譲渡不可能であり、ユーザーをハッキングから守ります。

03 Bend Ape Staking

2022年12月、Yuga LabsはApeエコシステムのStakingインセンティブを発表し、ユーザーはAPEトークン、BAYC/MAYC/BAKCをステーキングしてAPE報酬を得ることができます。この際、APEは単独でステーキング可能で、BAYCまたはMAYCはAPEトークンとペアにしなければステーキングできず、BAKCはBAYCまたはMAYCとペアにした後にAPEトークンと組み合わせてステーキングする必要があります。同月、BendDAOはApe Stakingサービスを開始し、ユーザーがポイント対ポイントでペアリングできるよう支援しました。

BAYCまたはMAYCの保有者は、BendDAOでペアリングの要求を発表し、APEトークンおよびBAKC保有者とペアリングしてステーキング報酬を共同で取得できます。要求を発表する際には、APEの最低ステーキング量やステーキング報酬の配分比率を設定する必要があります。一方、APEトークンの保有者はペアリング市場で自分に合ったペアリング要求を選択できます。一般的に、より多くのステーキング報酬を配分できるペアリング要求を優先的に選びます。

すでにBendDAOで担保貸付を行っているBAYC/MAYC(すなわちboundBAYC/boundMAYC)もApe Stakingに参加できます。また、すでにApe Stakingに参加しているBAYC/MAYCもBendDAOで担保貸付を行うことができます。

現在、Bend Ape Stakingでは597万APE、507のBAYC、442のMAYC、135のBAKCがステーキングされています。

04 ビジネスデータ

基本データ

公式Duneデータボードのデータによると、現在(2023/2/7)BendDAOの総TVL(ETH預金+担保NFTの価値)は約2.03億ドルです。詳細データは以下の通りです:

ローンプールには75,873 ETHの預金があり、約1.24億ドル

担保NFTのフロアプライス合計は48,970 ETH、約7981万ドル

現在の債務残高は20,488 ETH、約3340万ドル

累計借入量は127,912 ETH

現在、BendDAOに担保として入っているブルーチップNFTの総数は1500個に近づいており、その中でBAYC/MAYCの数が最も多く、価値に基づくとBAYCは全プラットフォームの担保価値の65%を占めています。

BendDAOは累計で127,810 ETHを貸し出しており、その中でBAYCを使用して貸し出されたETHの量は総量の76.32%を占めています。

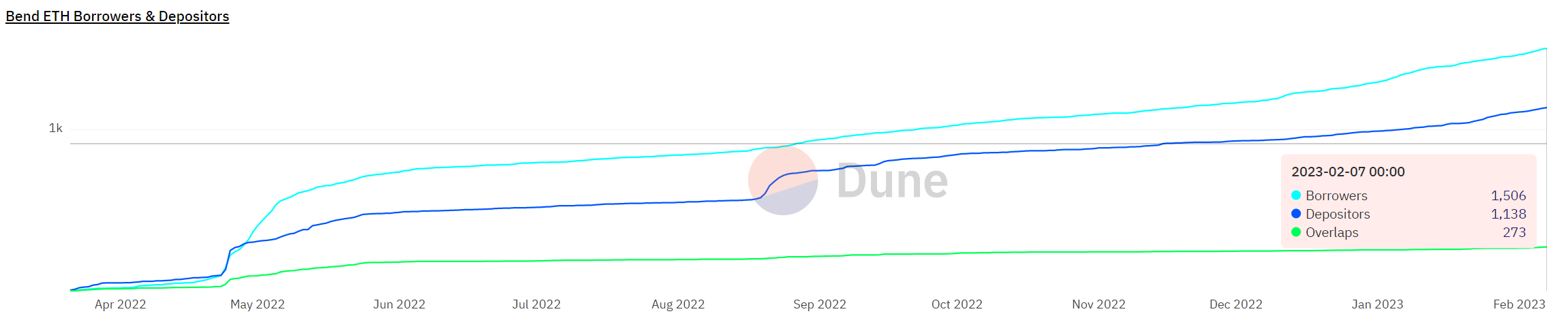

現在、BendDAOプラットフォームの預金者数は1138人、借り手数は1506人です。

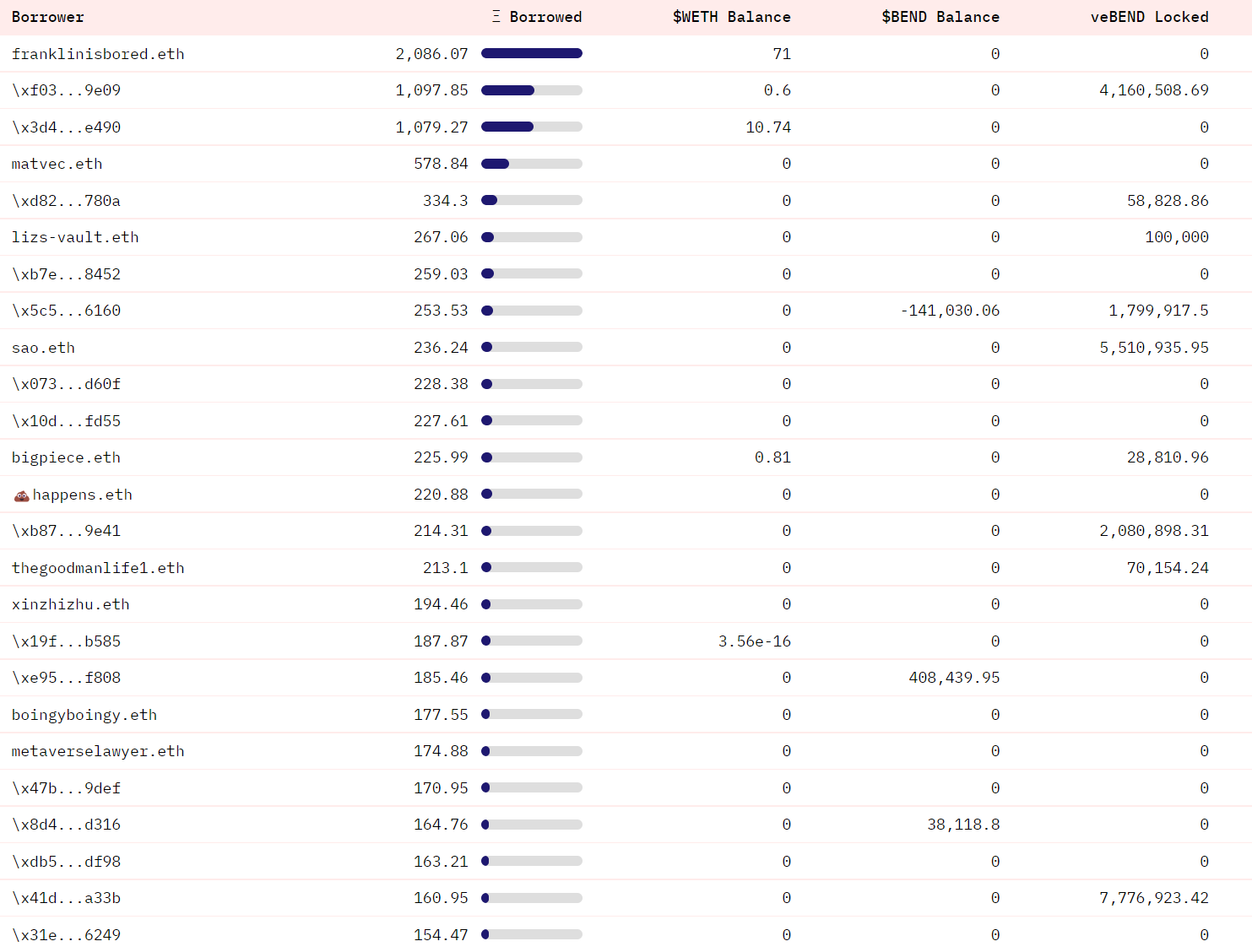

大口借り手

下の図はBendDAOプラットフォームの前25名の大口借り手で、上位3名の借入量はすべて1000 ETHを超えています。

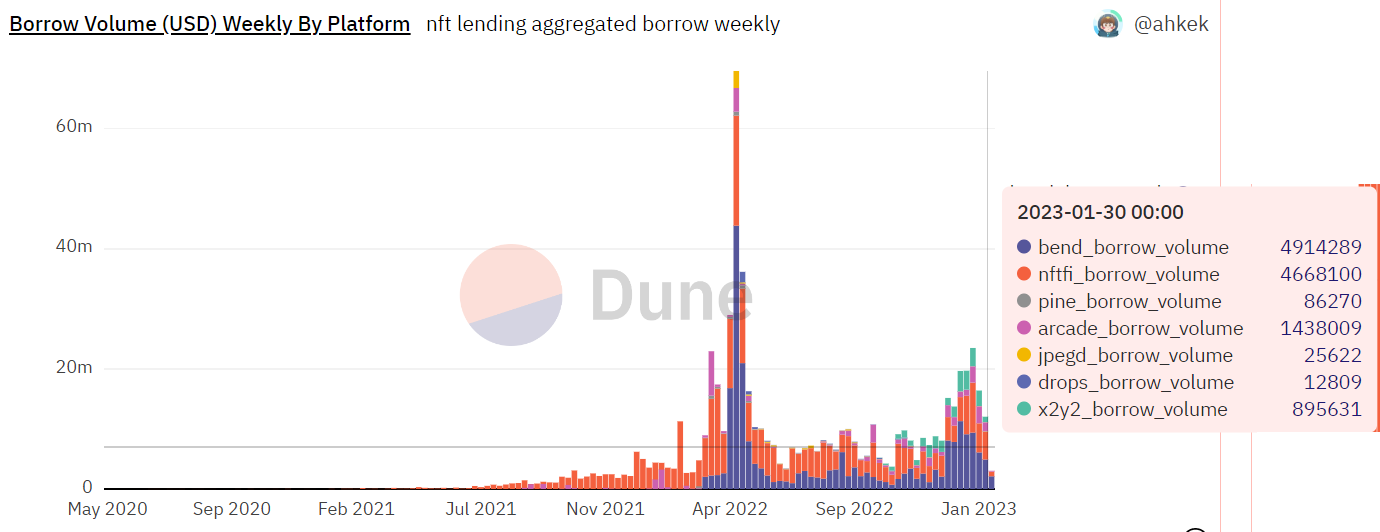

市場占有率

累計貸付量に基づくと、ポイント対プールモデルのNFT貸付プラットフォームの中でBendDAOは首位に立っています。全体のNFT貸付市場を見渡すと、BendDAOはポイント対ポイントモデルのNFTfiに次ぐ位置にあります。

週ごとの貸付量に基づくと、BendDAOは最近数週間で大幅に成長し、NFTfiを追い越し、貸付量が最も多いNFT貸付プラットフォームとなりました。

05 経済モデル

トークン配分

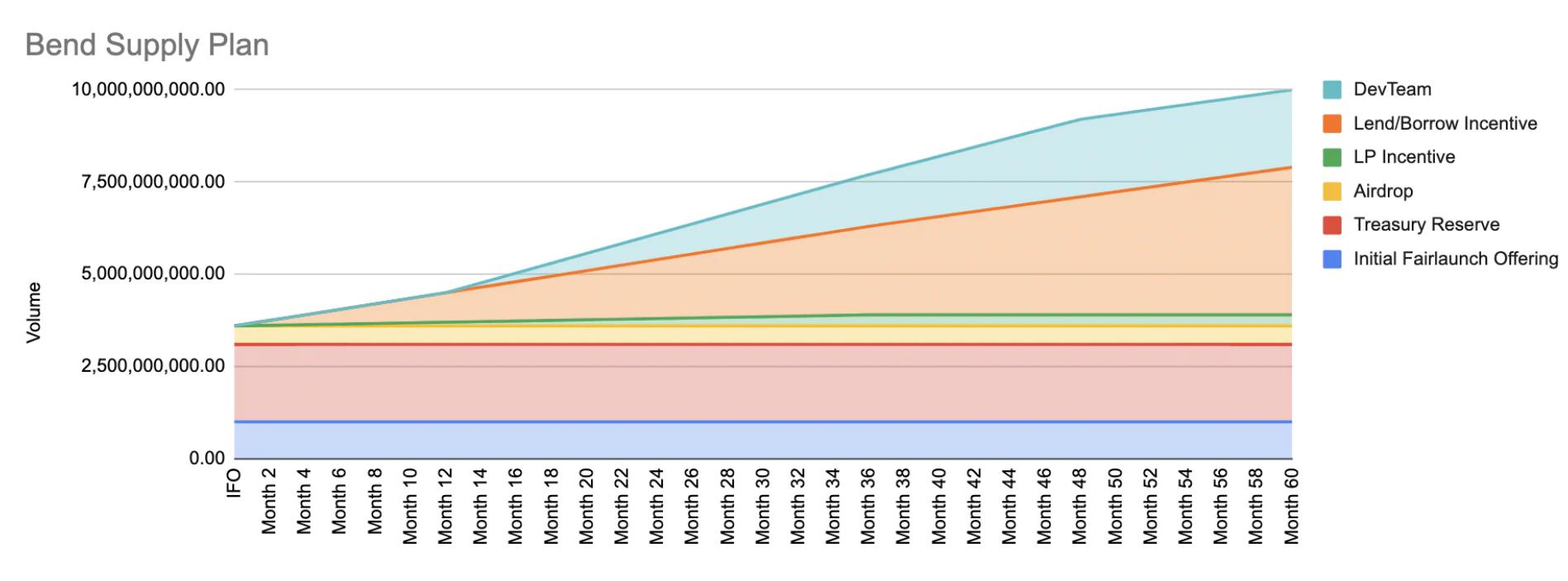

BendDAOのネイティブトークンはBENDで、発行総量は100億BEND、TGEの日付は2022年3月20日です。配分は以下の通りです:

公式が提供するトークンリリースのトレンドグラフは以下の通りで、TGEの日付に基づくと現在は11ヶ月目です。ただし、下の図の国庫準備/エアドロップ/IFO部分はすべてリリース済みと仮定されています。

veBEND

BENDトークンの保有者はロック(ステーキング)を行い、veBENDを得ることができます。ロック期間は1ヶ月から4年まで様々で、ロックするBENDの量が多く、ロック期間が長いほど、より多くのveBENDを得ることができます。veBENDはガバナンスに参加するために使用でき、BendDAOがどのNFTを担保品/担保比率としてサポートするかを投票で決定します。また、プラットフォーム収入の配当(すべてETH)を得ることもできます。これには以下が含まれます:

プラットフォームの貸付手数料の100%(貸付利息の30%)

プラットフォームがNFT取引から徴収する手数料の50%(取引価格の2%)

プラットフォームが頭金でのNFT購入機能から徴収する手数料の50%(取引価格の1%)

ここでIFOについて説明します:ユーザーはIFOに参加する際、ロック期間を自由に選択でき、他のトークン保有者のロックと変わりありません。

ロックのトレンド:下の図はBENDトークンのロックデータで、図からはロック量が安定して増加していることがわかります。現在のロック量は約12.5億BENDです。

収益データ:下の図のように、最近1ヶ月間の毎日のロック配当総量は約5 ETHであり、累計で993.3 ETHの配当が行われており、現在のロックAPYは8.9%です。

チップ分布

BENDトークンのオンチェーン保有ランキング上位16位は以下の通りです:

保有第1位:マイニング報酬プール、初期43%(40%ストレージ/借入報酬 + 3%LP報酬)、現在36.26%

保有第2位:国庫、初期21%、現在23.72%、未受領のエアドロップ(4.4%)が国庫に入っています

保有第3位:チーム、21%、ロック中

保有第4位:ロックアドレス

保有第5位:バグ報酬、国庫から支出

保有第6位:取引所

保有第7位:Uniswap LP

保有第8位:二次大口、コスト約0.015ドル

保有第9位:IFO大口、コスト約0.01ドル

保有第10位:二次大口、コスト約0.0089ドル

保有第11位:取引所

保有第12位:大口、すべて報酬で獲得

保有第13位:IFO大口、コスト約0.012ドル

保有第14位:二次大口、コスト約0.0074ドル

保有第15位:IFO参加後、2022年4月に約0.067ドルの単価で20万ドル相当のBENDを購入、その後0.06-0.03ドルの範囲で徐々に損失を出しながら売却、2022年6月から継続的に購入、コスト約0.08ドル

保有第16位:二次大口、コスト約0.007ドル

マイニングリリース

合計43億BENDトークンのマイニング報酬ウォレットは、過去10ヶ月間(2022/3/20-2023/1/21、305日)で約6.24億BENDを流出させ、平均して毎月約6400万BENDの報酬をリリースし、平均して毎日204.6万BENDをリリースしています。

国庫支出

国庫ウォレットには4つの流出があります:

バグ報酬ウォレットに1.66億BENDを転送、残りは1.62億、毎月定期的に少量の報酬を送信

個人ウォレットに約486万の3回の転送

合計で800万BEND以上

流通量及び時価総額

現在のBENDトークンの価格は約0.0266ドルで、FDVは約2.66億ドルです。

上記のデータに基づくと、BENDトークンの現在の未流通部分はマイニング報酬ウォレット、国庫ウォレット、チームウォレットおよびバグ報酬ウォレットの残高であり、流通部分は約17.4億BEND、流通時価総額は約4628万ドルです。ロックされている12.5億BENDを差し引くと、実際の流通部分は約4.9億BEND、実際の流通時価総額は約1303万ドルです。

06 プロジェクトのまとめ

NFT市場の発展に伴い、貸付ツールを使用してNFTの流動性を解放することが必須となるでしょう。BendDAOはこの分野のリーダーとして、千万ドル規模の流通時価総額を持ち、巨大な想像の余地があります。

ベアマーケットでのローン開始以来、BENDトークンのロック量は安定して増加しており、ユーザーの忠誠度が非常に高いことを示しています。貸付量も継続的に増加しており、特に最近の小さなブルマーケットに入ってからは、1月初めに貸付量が大幅に増加し、最近は減少しています。

この波の市場では、BENDの価格は底から約7倍に急騰しており、FOMOの感情が存在するため、短期的なリスクに注意が必要ですが、長期的には注目に値します。