ノイズを取り除く:2018年から2022年までのビットコインと株式市場の相関分析

著者:David、W3.Hitchhiker

著者の言葉:

一般的にヘッジファンドは、投資および資産配分の重要な参考として相関指標を導入します。過去4年間のBTCとナスダック100指数(NDX100指数)の相関の動向を振り返ることで、市場のノイズを排除し、真実を見極め、市場の動向に影響を与える重要な要因を抽出するのに役立ちます。

指標選定の説明:

ナスダック100指数(NDX100):

株価指数の選定において、主にナスダック100指数を考慮します。この指数は、ナスダック市場に上場している時価総額上位100の非金融大企業を含んでいます。現在、この指数の56%のウェイトはテクノロジー企業であり、テスラ、アップル、グーグル、エヌビディア、ネットフリックスなどが含まれています。次に消費サービス企業が続き、アマゾンやスターバックスなどがあります。BTCの暗号通貨市場における時価総額の地位とブロックチェーンの業界特性から、NDX100とBTCには強い類似性と比較可能性があります。

通貨政策およびマクロレベルの指標:

過去4年間、全体の暗号通貨市場および株式市場がマクロの動向や通貨政策の影響を大きく受けていることを考慮すると、情報面でのさまざまな関連解釈が氾濫し、一般の投資家はしばしばその中に深く入り込み、どうしてよいかわからない感覚を持つことが多いです。本分析では、マクロおよび通貨政策の主要指標も挙げ、長期的な時間軸の中で市場の動向とマクロの真の関係を探ることができます。

- フェデラルファンド金利 (Federal Funds Rate):

フェデラルファンド金利は、米連邦準備制度理事会が定期的に設定する目標金利の指針であり、商業銀行はこの金利に基づいて連邦準備制度または他の銀行から超過準備金を借り入れて準備金要件を満たします。これは米国金融システムの最低資金コストと理解できます。この金利は米国の通貨政策の重要なツールの一つです。

- 米国10年国債利回り:

10年国債利回りは、企業面での最低資金コストと理解できます。債券、株式、商品、不動産投資家は一般的に10年国債利回りを資金の機会コストの測定に使用するため、10年国債利回りの変動は通常、大類資産の価格設定に直接影響を与えます。

- 米連邦準備制度のバランスシート規模:

米連邦準備制度のバランスシートの拡大と縮小は、通貨政策の緩和と引き締めに相当します。米連邦準備制度自身の研究によれば、2.5兆ドルの資産縮小は0.5ポイントの利上げに相当します(バランスシートの縮小と政策金利の引き上げの代替性:いくつかの例と議論)。この指標はフェデラルファンド金利と一緒に考察する必要があります。

相関係数 (CC) およびBTCの独立した動向:

相関係数は、異なる2つの変数xとyの間の関係の強さを示す指標です。ゼロより大きい線形相関係数は正の相関を示し、ゼロより小さい値は負の関係を示します。ゼロの値は、2つの変数xとyの間に関係がないことを示します。注意すべきは、CCは2者の相関を測定することしかできず、それぞれの変化の比率を測定することはできません。

BTC価格とNDX100指数の関係を比較する際、CC指標(紫色の領域)を使用しました。紫色の領域が水平線上で大きいほど、両者の正の相関性が大きくなり、水平線下で大きいほど、両者の負の相関性が大きくなります。水平線に近づくほど、両者の相関性は小さくなります。

全体的に、下の図からわかるように、BTC価格と株価指数の正の相関性は徐々に強まっている傾向があります。しかし、その間にも複数の段階で両者の動向が正の相関性を弱め、さらには負の相関性の範囲に入ることもありました(赤い枠でマーク)。この範囲は、BTCが株式市場とは独立した動向を示していることを示しており、その背後にある理由を重点的に考察する価値があります。

2018年:

- 市場のまとめ:

2018年全体はBTCの大熊市であり、年初の16000から年末の3500近くまで下落し、下落幅は78%に達しました。同時期のNDX100指数は年初の6500ポイントから8月末の7660ポイントまで上昇し、最高で18%の上昇を記録しましたが、その後株価指数は下落し、年末には6500ポイントに戻りました。

- マクロの進展:

2018年2月3日、パウエルが就任し、タカ派政策を採用し、18年全体で5回の利上げを行い、バランスシートの縮小も大幅に加速しました。しかし、2018年1月にトランプの税制改革法案が通過し、税率が引き下げられ、2兆ドルの大規模インフラ計画が発表されました。通貨政策の保守と財政政策の積極的な相互作用により、通貨政策の保守は全体の市場への影響が限られていました。10月3日、米連邦準備制度のパウエル議長のタカ派発言により、米国債利回りが急上昇し、米国株式市場の3大指数が一斉に急落しました。月中に反発があったものの、多くの企業が10月下旬の決算シーズンで収益と前向きな指針が予想を下回り、新たな売りが発生しました。

2018年10月31日、米連邦準備制度は当日満期の国債から放出された230億ドルの額を新しい国債に置き換えず、単週のバランスシート縮小規模の記録を更新しました。その週、米連邦準備制度は合計338億ドルのバランスシートを縮小しました。11月7日までに、米連邦準備制度の総資産負債規模は4.14兆ドルに縮小し、2014年2月以来の最底部に達し、総計3200億ドル以上が減少しました。

- BTCの独立した動向:

2018年全体のBTCの動向は、17年のICOバブル崩壊の影響を受け、高値から大幅に下落し、年中数ヶ月にわたり株式市場が安定して微増している中でも、BTCはその上昇に従わず、底値での整理を続け、年末には通貨政策の引き締めが株式市場とBTCの動向に同時に影響を与えました。

2019年:

- 市場のまとめ:

2019年、BTC価格は再び上昇し、年初の3500から7月初めの11500近くまで上昇し、上昇幅は228%に達しました。下半期は下落し、11月初めには6900まで下がり、年末には8700近くで終了しました。同時期のNDX100は年初の6800から年末の9300近くまで上昇し、上昇幅は37%でした。

- マクロの進展:

7月31日、米連邦準備制度は政策決定会合後に25ベーシスポイントの利下げを発表し、フェデラルファンド金利の目標範囲を2%から2.25%に引き下げました。これは2008年12月以来の初めての利下げです。同時に、米連邦準備制度は市場で量的引き締めと呼ばれるバランスシート縮小政策を2ヶ月早く終了することを発表しました。

9月19日未明、米連邦準備制度は再度25ベーシスポイントの利下げを発表し、これは50日間での米連邦準備制度の2回目の利下げです。同時に、米連邦準備制度は超過準備金利を30ベーシスポイント引き下げました。パウエルは、資産負債表を拡大する時期について再度議論することを示し、拡大の時期が予想よりも早くなる可能性があると述べました。

10月31日02:00、米連邦準備制度は25ベーシスポイントの利下げを行い、フェデラルファンド金利の目標範囲を1.50%から1.75%に引き下げ、これは市場の予想に合致しました。そして、この利下げの後、米連邦準備制度は今後の利下げを一時停止することを示唆しました。米連邦準備制度の声明では、経済拡大を維持するために「適切な行動を取る」との表現が削除され、現在の緩和政策が終了した可能性があることを示しています。縮小は2年間続き、縮小規模は44600-37700(2019年9月)で、縮小の総規模は6900億ドルに達しました。

10月24日午後、中国共産党中央政治局はブロックチェーン技術の発展状況とトレンドについて第18回集団学習を行いました。中国共産党中央委員会の習近平総書記は、学習を主導し、ブロックチェーン技術の統合的な応用が新しい技術革新と産業変革において重要な役割を果たすことを強調しました。このような重要な好材料に対して、BTCの価格はこの発表後に上昇するどころか下落し始め、大口資金がニュースを売る可能性が排除できません。

- BTCの独立した動向:

BTCとナスダックの相関性は年初から一定の正の相関を維持していましたが、9月からBTCが下落し始め、株式市場は利下げやバランスシート拡大などのハト派政策により、逆に年内に大きな上昇を開始し、7800から9000ポイントまで上昇しました。BTCの上半期の動向は、2020年5月のBTC半減期に向けて資金が事前に配置されたことが部分的な原因であると考えています。そして年末にはBTCは株式市場の上昇に従わず、一部の原因は大口資金がニュースを売ったことによるものと推測されます。

2018/2019年のBTCの独立した動向を観察すると、通貨政策が改善された場合でも、BTCは株式市場の上昇に従わず、17年のICOバブル崩壊の影響を消化しているようです。

2020年:

- 市場のまとめ:

2020年、BTCは9300から年末の38000近くまで上昇し、上昇幅は4倍を超えましたが、大部分の上昇は第4四半期に発生し、前三四半期はBTC価格が10000近くで整理されていました。NDX100については、年初の新型コロナウイルスの影響で、指数は9000ポイントから3月中旬の7000ポイント近くまで下落した後、米連邦準備制度の緩和政策の刺激を受けて上昇し、年間13000ポイント近くで終了し、最低点からの上昇幅は85%で、ほぼ倍増しました。

- マクロの進展:

2020年3月15日、新型コロナウイルスの影響を緩和するために、米連邦準備制度は量的緩和の目標を経済支援に転換しました。米連邦準備制度は当日、フェデラルファンド金利を1.5ポイント引き下げ、0%から0.25%にしました。また、「今後数ヶ月で」少なくとも5000億ドルの米国債と2000億ドルの政府保証のモーゲージ担保証券を購入すると表明しました。これらの措置は市場の感情を迅速に高め、株式市場はV字反転を遂げました。

これらの政策により、米連邦準備制度のバランスシートは急速に拡大し、3月の4.2兆ドルから年末には6兆ドルを超え、1年足らずの間に50%以上の拡大を遂げました。これは世界的にも稀なことです。また、フェデラルファンド金利は年間を通じてほぼ0の水準を維持しました。

- BTCの独立した動向:

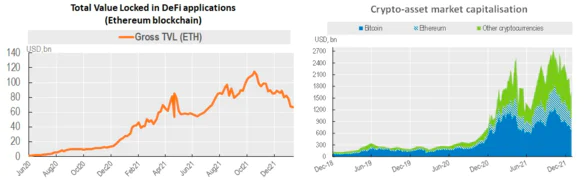

BTCは年間を通じてNDX100との高い相関性を維持し、第一四半期末に大勢に従って5000近くまで下落し、その後株式市場に従って上昇しました。第二および第三四半期のDEFIサマー期間中、BTCは基本的に10000近くで整理され、第4四半期には約4倍の大きな動向を示しました。DEFIサマー期間中、ETHチェーン上にロックされた資金量は年初の200億から6倍増の10月末には1200億に達し、大量の新規ユーザー、特に機関投資家を引き寄せ、これが第4四半期のBTC価格の急騰の一因となりました。

また、ビットコインは2020年5月に正式に半減し、2019年にはすでに半減の利益を予期する資金が存在しましたが、半減の前後5ヶ月間、価格の変動幅はあまり大きくありませんでした。BTCの動向は正式な半減が発生した後の5ヶ月目に始まりました。

この大きな動向は2020年10月から始まり、2021年3月まで続き、ビットコインは10000から60000に達し、その間に2回のマクロ好材料があったにもかかわらず上昇しなかった(前回のバブルを長期間消化)こと、史上最大の資金供給の一つを経験し、DEFIサマーによる新規投資家の大幅な増加、伝統的企業や機関投資家の大量流入(付録参照)、および半減の好材料が重なり、多くの好材料が集まった中で、やや遅れている感がありました。

2021年:

- 市場のまとめ:

2021年、BTCは年初の38000近くから上半期の高点近くの60000まで上昇し、その後7月中旬に年低点の32000まで調整し、再度11月初めの最高69000近くまで上昇し、年末には43000近くで終了し、年間の上昇幅は43%でした。NDX100指数は年初の13000から11月中旬の16500まで上昇し、年末には15600で終了し、年間の上昇幅は20%でした。

- マクロの進展:

新型コロナウイルスに対する緩和政策は2021年全体にわたって続きました。

2021年11月3日のFOMC会議で、米連邦準備制度はタカ派の信号を発し、資産購入のペースを段階的に縮小し、毎月100億ドルの米国債と50億ドルのMBSを購入することを発表しました。

2021年末、米国のインフレ率は6.8%に達し、米連邦準備制度の2%の目標を大きく上回り、全体の失業率は4.2%に低下し、労働市場は米連邦準備制度の「最大雇用」目標に近づいています。2021年12月の会議で、米連邦準備制度の政策決定委員会である連邦公開市場委員会は、その大多数のメンバーが2022年に3回の四分の一ポイントの利上げを予想していると述べ、同時に資産負債表の縮小規模の速度を倍増させ、毎月200億ドルの米国債と100億ドルのMBSの購入を減少させることを決定しました。この会議は、引き締めの正式な開始を示しました。

- BTCの独立した動向:

本年度、BTCは2回の独立した動向を示しました。1回目は2月中旬から7月中旬までで、相関性は正から負に徐々に変化しました。2回目は11月初めから年末までで、相関性は顕著に低下しました。

最初の独立した動向では、BTC価格は4回60000を突破しようと試み、5月3日から17日までの半月で57000から35000まで急落し、下落幅は39%に達しました。5月19日、中国がマイニングを禁止することを発表し、大量のマイナーがシャットダウンし、ハッシュレートは歴史的な低点に達しました。BTCは519以降、2ヶ月間の陰の下落を示し、35000から32000近くまで下落しました。

BTCが2月中旬に初めて60000を突破できなかった後、グレースケールのGBTC市場に顕著な変化が現れ、GBTCのプレミアムは正から負に転じ、大量の機関投資家が暗号市場への参入を停止し、さらには撤退を始めたことを示しました。

3月に2回目の60000突破に失敗した後、マスクはBTCを支持し始めました。テスラはBTCを支払い手段として受け入れるだけでなく、BTCを準備資産として購入することも発表しました。事後的に見ると、インフルエンサーが市場の感情を利用して呼びかけることは、通常、価格が段階的なピークに達することを意味します。

年末の2回目の独立した動向では、BTCは11月初めの歴史的な高点69000から年末の42000まで急速に下落し、下落幅は40%に達しました。同時期のNDXは高点16500から15600まで下落し、下落幅はわずか5%でした。事後的に見ると、この下落は米連邦準備制度の政策転換に対する反応であり、明らかにBTCはマクロレベルの変化に対して株式市場よりも敏感であることがわかります。

また、12月に米連邦準備制度が正式に転換を発表する前の11月3日の会議では、すでに債券購入の減少が行われており、BTCは5日後にピークに達しました。これはまず機関市場に表れました。11月の最初の2週間で、GBTCのディスカウント率は突然10%から25%に減少し、同時に12月4-6日にはBTC先物市場でも未決済ポジションが大幅に減少し、230億から160億に縮小し、現物市場の下落を加速させました。

2020-2021年のBTCの独立した動向を観察することで、前回の大幅な上昇後、BTCは段階的な価格圧力に制約され、数回の上昇後にのみ下方修正されることがわかります。また、今回の伝統的な機関の参入により、GBTCや先物などの関連デリバティブ市場からの資金の大幅な流出は、しばしば段階的な価格の高位を指し示します。伝統的な機関の介入により、BTCの価格動向は株式市場に比べてマクロレベルの変化に対してより強い敏感性を示しています。

まとめ:

BTC価格とNDX100指数の相関性を考察し分析することで、以下の結論をまとめることができます。

- BTCの価格の全体的な動向は、NDX100との相関がますます正になっています。相関性が低下する場合、一般的にはBTC市場の特定の要因がBTCを独立した動向に導いていることが原因です。

- BTCはバブル崩壊後の影響を消化するのに長い時間がかかることが多いです。2018/2019年のBTCの独立した動向を観察すると、通貨政策が改善された場合でも、BTCは株式市場の上昇に従わず、17年のICOバブル崩壊の影響を消化しているようです。2020年10月から2021年3月まで、ビットコインは10000から60000に達し、その間に2回のマクロ好材料があったにもかかわらず上昇しなかった(前回のバブルを長期間消化)こと、史上最大の資金供給の一つを経験し、DEFIサマーによる新規投資家の大幅な増加、伝統的企業や機関投資家の大量流入(付録参照)、および半減の好材料が重なり、多くの好材料が集まった中で、今回の大きな動向はやや遅れている感がありました。

- BTCはマクロレベルの変化に対して株式市場よりも敏感です。2020-2021年のBTCの独立した動向を観察することで、前回の大幅な上昇後、BTCは段階的な価格圧力に制約され、数回の上昇後にのみ下方修正されることがわかります。また、今回の伝統的な機関の参入により、GBTCや先物などの関連デリバティブ市場からの資金の大幅な流出は、しばしば段階的な価格の高位を指し示します。伝統的な機関の介入により、BTCの価格動向は株式市場に比べてマクロレベルの変化に対してより強い敏感性を示しています。

付録:DEFIサマーによる熱気の高まりとともに、2020-2021年度で最も注目すべきイベントは伝統的金融企業の迅速な参入です

Visaはイーサリアム上でUSDCステーブルコインを使用した決済ブロックチェーンを発表し、PayPalはユーザーが世界中のオンライン商人でトークンを使用して支払いを行うことを許可し始めました。上場ブルーチップ企業は、Microstrategyやテスラなど、直接保有する暗号資産を拡大しています。中央集権型取引所や他のフィンテック企業は、DeFiプロトコルやDeFiで発行されたネイティブ暗号資産に関連するユーザーフレンドリーなインターフェースの製品を提供しています(例:Metamaskウォレット)。

同時に、機関投資家の関心も高まり、多くのファンドが成熟した投資家が間接的に暗号資産のリスクエクスポージャーを得ることを許可する製品を発表しました:

CMEは2021年にビットコイン先物とオプションを導入し、ゴールドマン・サックスはビットコイン投資ツールを発表し、モルガン・スタンレーはプライベートウェルスマネジメントの顧客にビットコインや暗号通貨ファンドへのアクセスを提供しました。ブラックロックは、2つのファンドの潜在的な非主要投資(少額配分)としてビットコイン先物を追加し、一部の投資銀行はデジタル資産部門を立ち上げています。2021年10月、ProSharesビットコイン戦略ETFが発表され、これは米国市場で初めて上場されたCMEのBTC先物に連動するETFです。