Amara finance : アルゴリズム安定コインの発展とインフラ整備の概要

出典:Amara finance

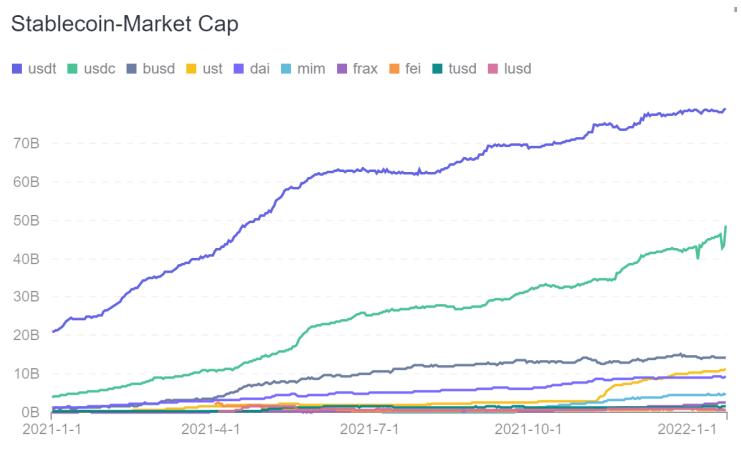

暗号世界のインフラとしてのステーブルコインは、市場の発展とオンチェーンアプリケーションの台頭に伴い、顕著な成長を遂げています。2021年12月29日現在、主要なステーブルコインの流通時価総額はそれぞれUSDT 782億ドル、USDC 421億ドル、BUSD 146億ドル、UST 101億ドル、DAI 93億ドル、FRAX 17億ドル、TUSD 13億ドル、USDP 9億ドルで、合計1582億ドル、過去1年間で全体の成長率は471%です。

ステーブルコイン時価総額 出典:Footprint Analytics

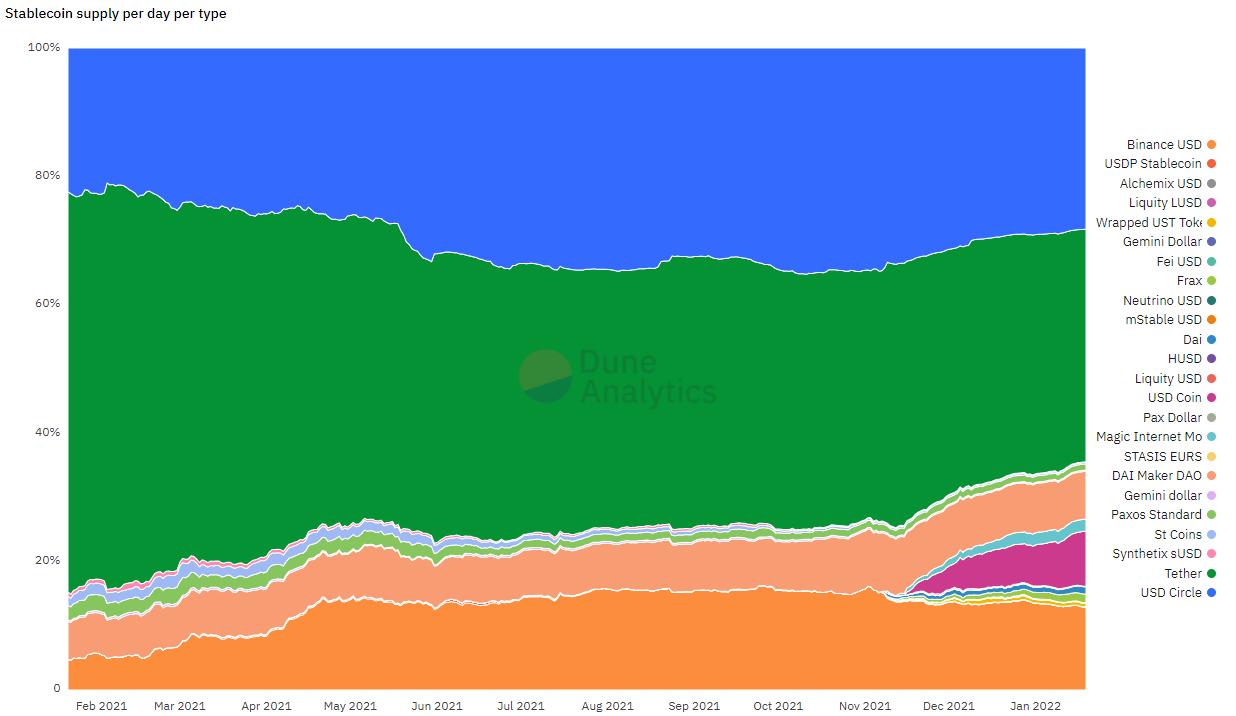

その中で、ステーブルコインの構成は依然として中央集権型ステーブルコインが主流であり、中央集権型ステーブルコインの時価総額の占有率は85%を超えていますが、コンプライアンスや資産の透明性に関する問題が次々と明らかになる中で、中央集権型ステーブルコインのリスクも徐々に露呈しています。したがって、暗号世界は分散型ステーブルコインの解決策を模索し始めました。

MakerDaoを代表とする過剰担保型ステーブルコインの登場は、分散型ステーブルコインに対する実行可能な道を切り開きましたが、過剰担保は資金効率が低く、その成長は担保資産の時価総額に制約されます。したがって、新しいアルゴリズムステーブルコインの解決策が次第に登場し、UST、Frax、Feiなどのアルゴリズムステーブルコインが登場しました。

異なるステーブルコインの時価総額の占有率 出典 Dune Analytics

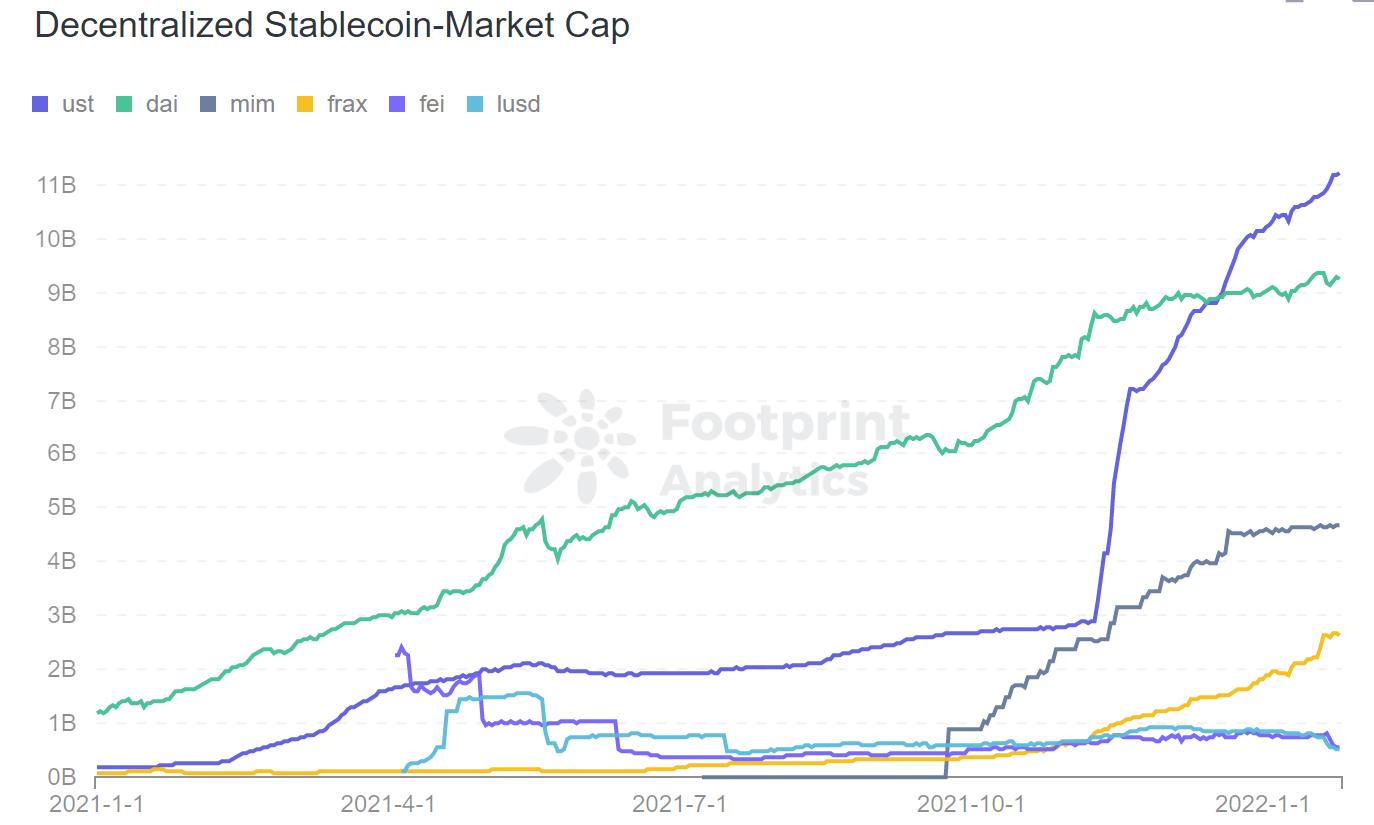

現在、USTの流通時価総額は$11.22Bに達し、DAIの発行量を超え、11月から2月の間に300%以上の成長を遂げています。間違いなく、アルゴリズムステーブルコインは急成長期に入り、その高い資金利用率と高成長性の特性が徐々に顕在化しています。

分散型ステーブルコインの時価総額 出典 Footprint Analytics

しかし、アルゴリズムステーブルコインの不足しているインフラは市場の発展を制約しており、ほぼすべてのプロジェクトが自らアプリケーションシーンを構築してステーブルコインに力を与え、大量の補助金プロジェクトトークンを通じてステーブルコインの利用率を向上させる必要があります。これは間違いなくプロジェクト側にとって重い負担となります。USTとMIMの例を分析します:

Lunaエコシステムは、USTに力を与えるためにエコシステムプロジェクトを育成し続けています。例えば、Lunaエコシステムの貸出プラットフォームAnchorは、USTの貸出に対して高額なトークン補助を行い、ユーザーがUSTを保持しAnchorプラットフォームで貸出を行うよう促し、USTの利用率を維持しています。

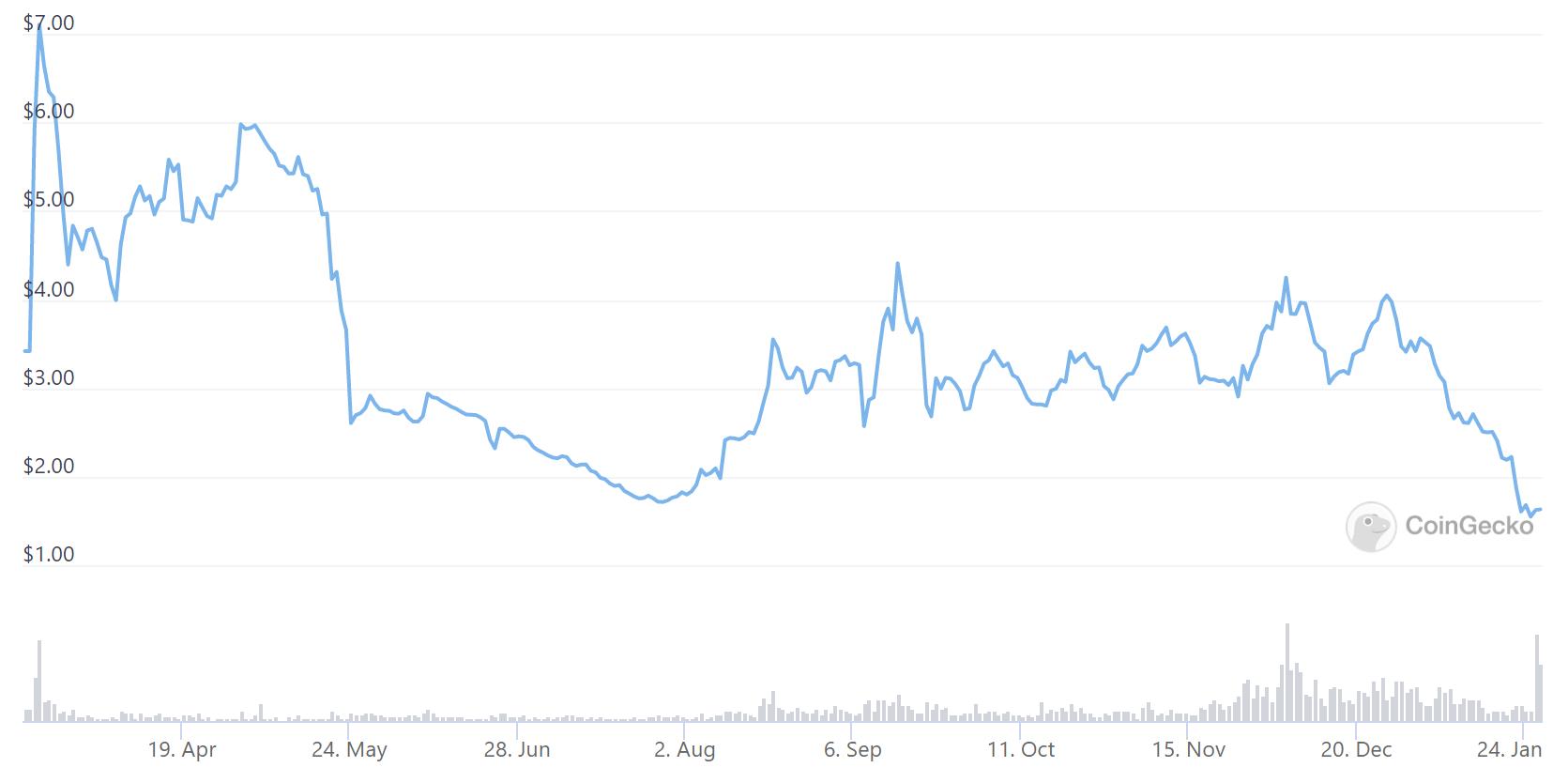

Lunaエコシステム内の各プロジェクトは、プロジェクトの利益を失いながらUSTを補助しており、最終的にはエコシステムプロジェクトの発展が阻害されることになります。Anchorはローンチ以来、トークン価格が常に下落しており、最高点から80.2%下落しています。

Anchorトークン価格はローンチ以来最高点から80.2%下落しました 出典 CoinGecko

MIMの革新的な利息トークン担保発行メカニズムは資金効率を大幅に向上させましたが、MIMエコシステムの発展におけるマイルストーンは、Curveの流動性インセンティブ戦争を捉えたことです。初期に大量のCRV投票権を獲得し、MIMプールに高額なCRVトークン報酬を提供することで補助し、ユーザーは高額な補助のためにMIMの利用率を増加させました。

以上の2つのケースから分析すると、ステーブルコインのエコシステムを成功裏に発展させるには、2つの条件を満たす必要があります:高額補助 + アプリケーションシーン。プロジェクト側にとって、他のエコシステムプロジェクトが自身の発展を犠牲にするか、CRVのような流動性インセンティブの機会を捉えなければ、冷静なスタートを切ることは非常に難しいです。もしプロジェクト側が一方的にトークン流動性インセンティブを補助するだけであれば、将来的には巨大なトークン売却圧力に直面し、価格のデススパイラルを引き起こす可能性が高くなります。

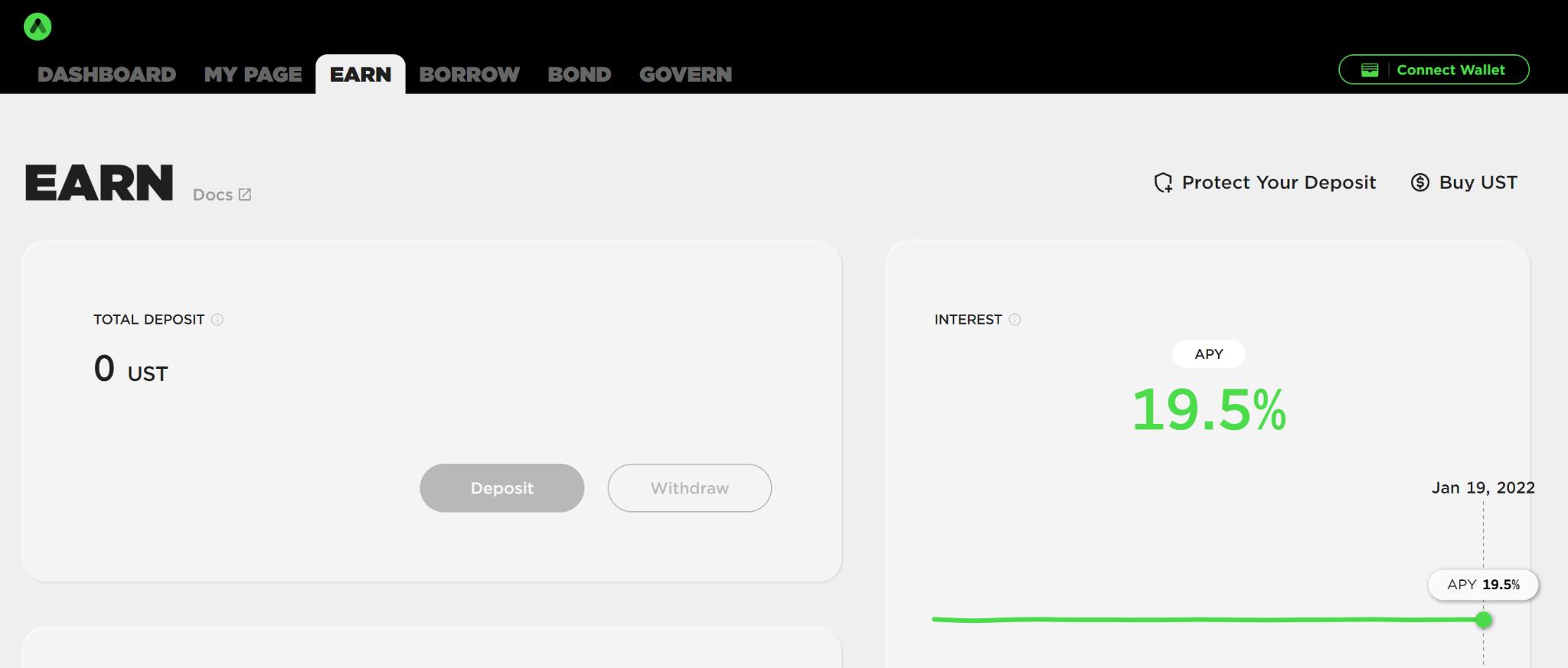

同時に、アルゴリズムステーブルコイン市場のボラティリティは主流のステーブルコインよりも高いため、保有者の金利は高くなります。USTを例にとると、Anchorでの補助後の金利は19.5%に維持されており、プロジェクト側がトークン補助を提供しなければ、ステーブルコインの利用を促進することは難しいです。

Anchorにおいて、Anchorの補助によりUSTの貸出収益は19.5%に維持されています

Amara Finance------ロングテール資産貸出とアルゴリズムステーブルコインインフラの構築

現在のアルゴリズムステーブルコインのアプリケーションシーンが不足しているという痛点に対処するため、Amaraは新しいロングテール貸出市場を構築します。ロングテールLP資産は担保としてアルゴリズムステーブルコインを貸し出すために使用されます。現在、ロングテールLP資産は流動性マイニングしか行えず、他の適用シーンはありませんので、資金の使用効率は非常に低いです。Amaraでは、ユーザーは流動性マイニングを行っているロングテールLPをAmaraプラットフォームに預け入れることができ、流動性マイニングの収益に影響を与えることなく、Amara市場でサポートされているアルゴリズムステーブルコインを借りることができます。

主流の貸出プロトコルでは、ロングテール資産はリスクが高いため担保として使用することが難しいですが、AmaraがサポートするロングテールLPには半分の価値の主流コインが含まれているため、資産のボラティリティはほぼ半分に低下し、価格変動リスクの問題を大幅に解決します。

同時に、借りられるコインはアルゴリズムステーブルコインであり、両者のリスクと深さはほぼ一致しているため、一定の悪用リスクを回避できます。金利の面では、ロングテールLPは流動性マイニング市場での年利が100%以上であることが多いため、やや高い金利でもステーブルコインの貸出利用率に影響を与えません。

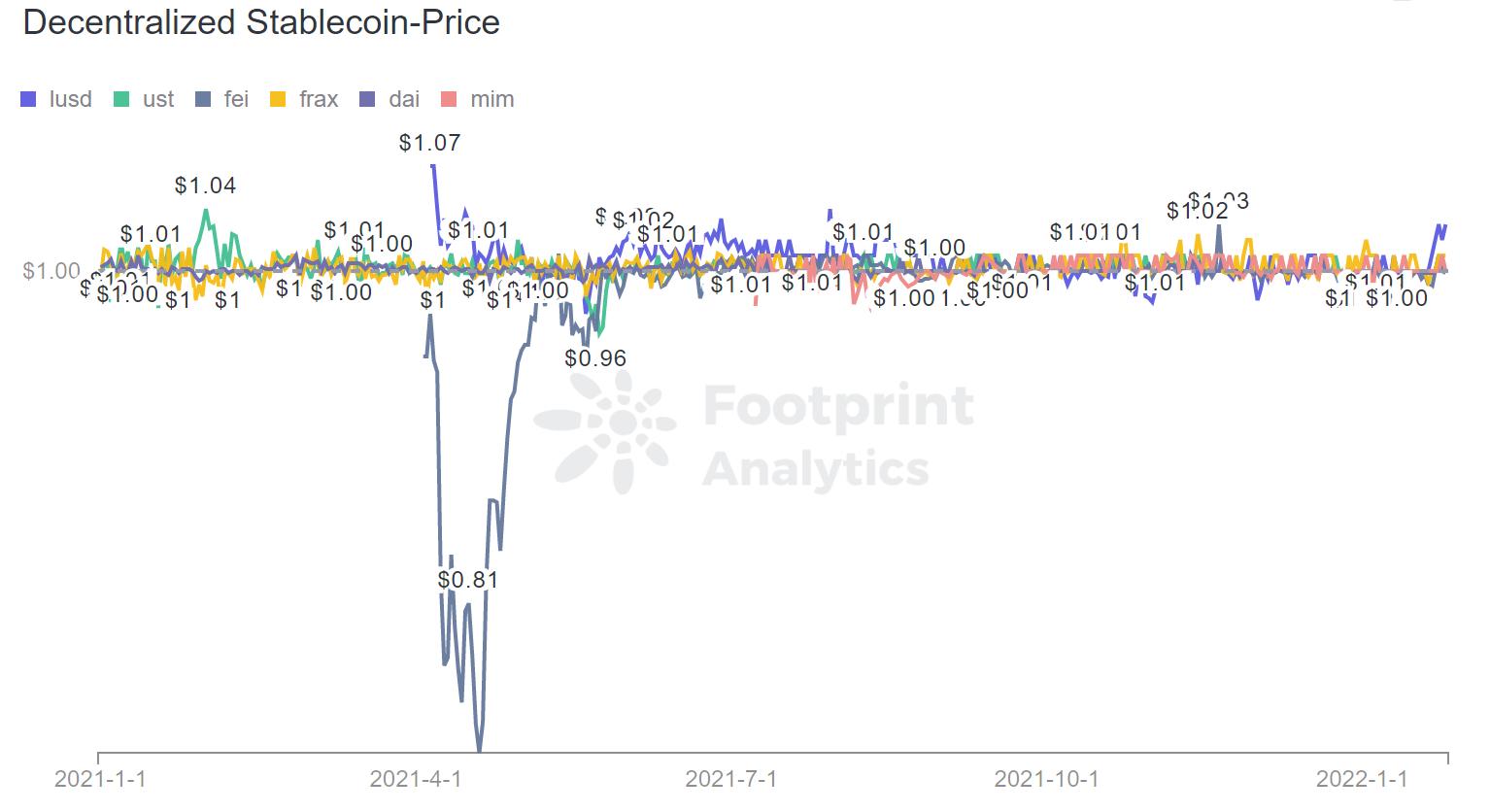

分散型ステーブルコインが直面する最大の問題は、強力なコミュニティの合意が形成される前に、熊市が訪れると、プロトコルが管理する資産が大幅に減少する可能性があることです。ステーブルコインの価格は恐怖によって容易に持続的な負のプレミアムに陥る可能性が高く、持続的な正のプレミアムの状況は非常に少ないです。LUSDは最高で$1.07に達しましたが、すぐに±3%の範囲内に戻りました。Feiは創世の初期に使用シーンが不足していました。

供給と需要の関係の不均衡が価格の脱ペッグを引き起こし、そのプロトコルが管理する資産は発行の初めから24億ドルが瞬時に5億ドルに減少しました。したがって、分散型ステーブルコインにとって、持続的な負のプレミアムのリスクは持続的な正のプレミアムのリスクよりもはるかに大きいです。

分散型ステーブルコインの価格変動 出典 Footprint Analytics

これは、どのステーブルコインプロジェクトにとっても非常に厄介な問題です。したがって、Amaraのロングテール貸出市場の存在は、ステーブルコイン発行者に大量の需要を提供します。Amaraプラットフォームでステーブルコインを借りたユーザーは、リアルタイムでUSDTなどの主流ステーブルコインに交換することでリスクを回避できます。

前述のように、アルゴリズムステーブルコインの負のプレミアムのリスクは正のプレミアムのリスクよりもはるかに高いです。同時に、アルゴリズムステーブルコインの負のプレミアムが発生した場合、LPに預け入れたユーザーは市場での買い戻しを通じてアービトラージを行うことができ、負のプレミアムはポジションの清算リスクを増加させることはなく、むしろ負債比率を低下させます。

例えば、Steveが$100のMARA-USDT LPを保有していると仮定します。元々は流動性マイニングで100%のAPYを得ることしかできませんでしたが、今ではLPをAmaraプラットフォームに預け入れることで120%の複利年利を得ることができ、同時に$50のアルゴリズムステーブルコインを借りることができます。

ここではUSTを例にとります。Steveは借りた後、USTを他のトークンに交換して投資するか、USDTに交換してリスクを回避することができます。もしこの時USTの価格が$0.94に下落した場合、彼は$47でUSTを買い戻し、すべての債務を返済し、6%の利益を得ることができます。

Amaraはロングテール流動性とアルゴリズムステーブルコイン市場に向けて、ロングテール資産の利用率を向上させると同時に、ステーブルコインにアプリケーションシーンを提供します。将来的には、より多くのアルゴリズムステーブルコインプロジェクトと協力し、ステーブルコイン市場の発展を共同で推進していきます。