【比特币现货ETF】实物赎回与现金赎回:哪种方式更具优势?

2025年2月6日,美国证券交易委员会(SEC)接受了纳斯达克股票交易所(Nasdaq)提交的规则变更提案,旨在修改iShares比特币信托(黑石公司推出的比特币现货ETF)的规则,允许将比特币以实物形式转移到信托基金中。换句话说,当投资者选择赎回ETF投资时,他们将直接收到比特币代币,而不是现金。在深入探讨这一提案之前,首先我们来了解一些与此相关的基本概念。

Source: SEC.GOV

ETF实物赎回

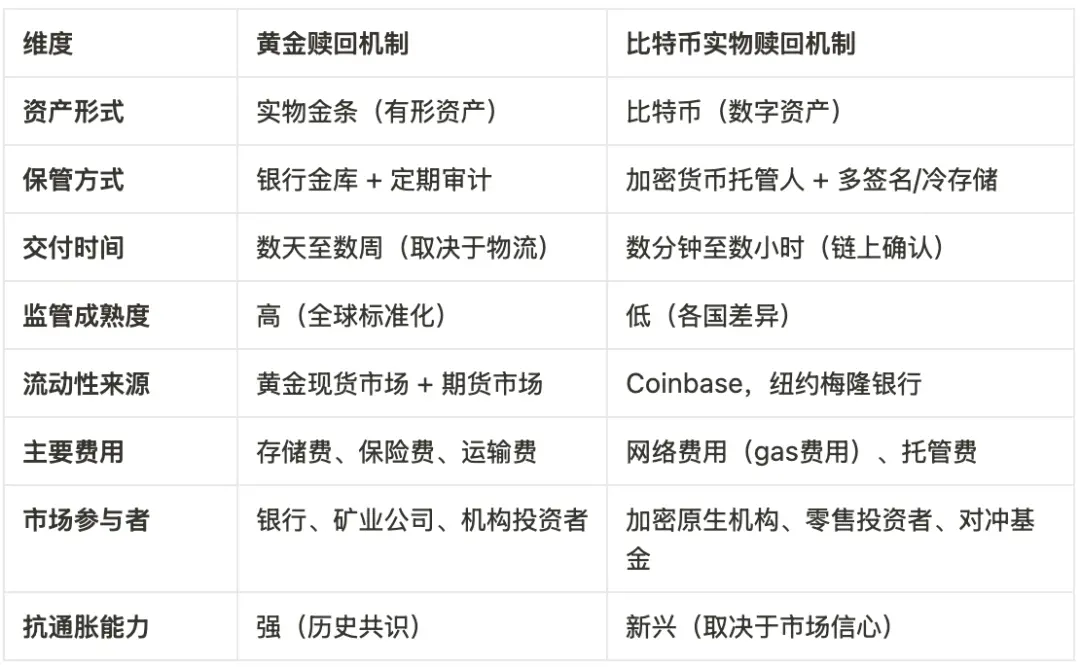

实物赎回指的是基金公司将基金所持有的证券或其他资产直接交给赎回的投资者,而不是现金。当提到实物赎回时,投资者脑海中首先想到的可能是黄金。黄金和比特币有一些相似之处:它们都具有基础资产的暴露,能在股票交易所交易,并且都用于投资组合的多样化。下表对比了黄金和比特币实物赎回机制的异同。结论是,最终投资者会获得实际的资产,尽管资产赎回的过程略有不同。

Source: BTX research

赎回方式

- 现金赎回:投资者收到现金,这是最常见的赎回方式。

- 实物赎回:投资者收到基金的证券组合,适用于特定类型的基金(例如ETF)或大额赎回。

- 赎回与回购:赎回的基金份额转换为其他基金产品。

赎回时间

-

T+1/T+2规则:投资者在交易日(T)提交赎回请求,通常在T+1确认,资金或证券在T+2到达。 -

大额赎回:当赎回请求超过基金总份额的10%时,可能会触发大额赎回规则,允许基金公司选择部分赎回或延迟处理。

赎回费用

- 短期持有:短期持有(如7天以下)赎回可能会产生较高的费用(例如1.5%)。

- 长期持有:长期持有(如超过一年)赎回可能不收取费用。

赎回限制

-

锁仓期:某些基金设有锁仓期,投资者在此期间无法赎回。 -

最小赎回金额:基金公司可能会设定每次交易的最小赎回金额。

什么是ETF?

ETF(交易所交易基金)是一种在股票交易所交易的投资基金,类似于个别股票。它旨在跟踪特定指数、商品、行业或其他资产的表现,让投资者无需单独购买每个成分就可以获得多样化的投资组合。近年来,随着比特币和以太坊等数字资产的流行,数字资产ETF逐渐出现在市场上。ETF的多样性

- 指数ETF:跟踪特定指数,如标准普尔500指数或纳斯达克指数。

- 行业ETF:聚焦于特定行业,如技术或医疗保健。

- 商品ETF:跟踪黄金、石油或农产品等商品的价格。

- 债券ETF:投资政府或公司债券。

- 国际ETF:提供外部市场的投资机会。

- 主题ETF:关注特定趋势或主题,如清洁能源或人工智能。

- 反向ETF:旨在从标的资产价值下跌中获利。

- 杠杆ETF:使用金融衍生品来放大标的指数的回报(和风险)。

专为数字资产设计的ETF

比特币现货ETF

比特币现货ETF直接持有比特币作为其基础资产。ETF份额的价值与比特币的实时市场价格挂钩。投资者将直接暴露于比特币的价格波动,而无需管理私钥或钱包。

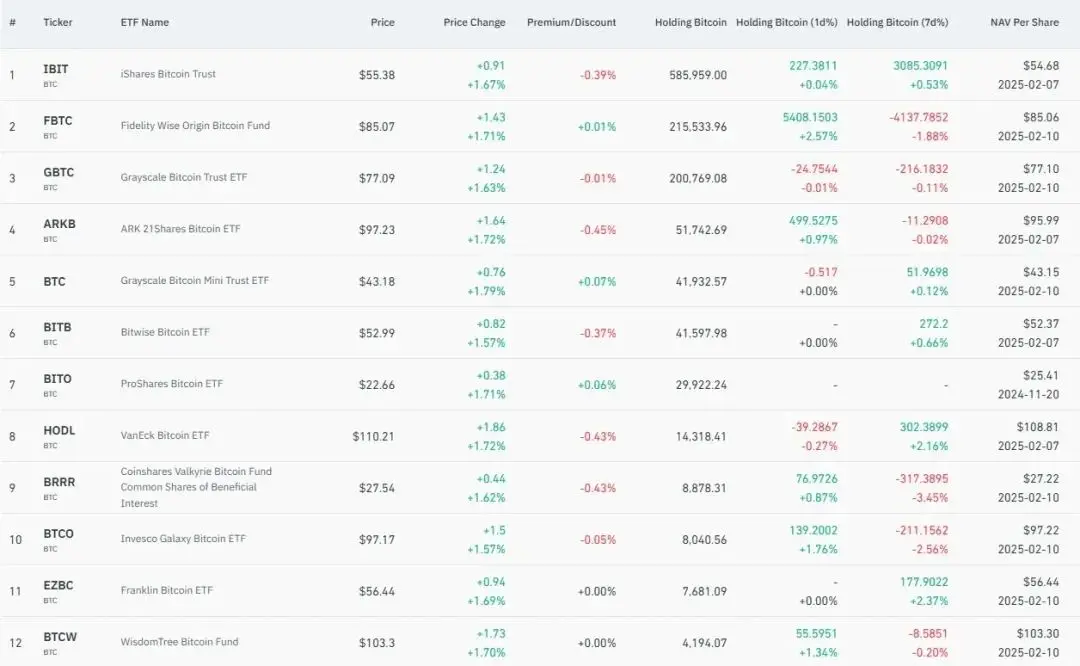

Source: coinglass

费用

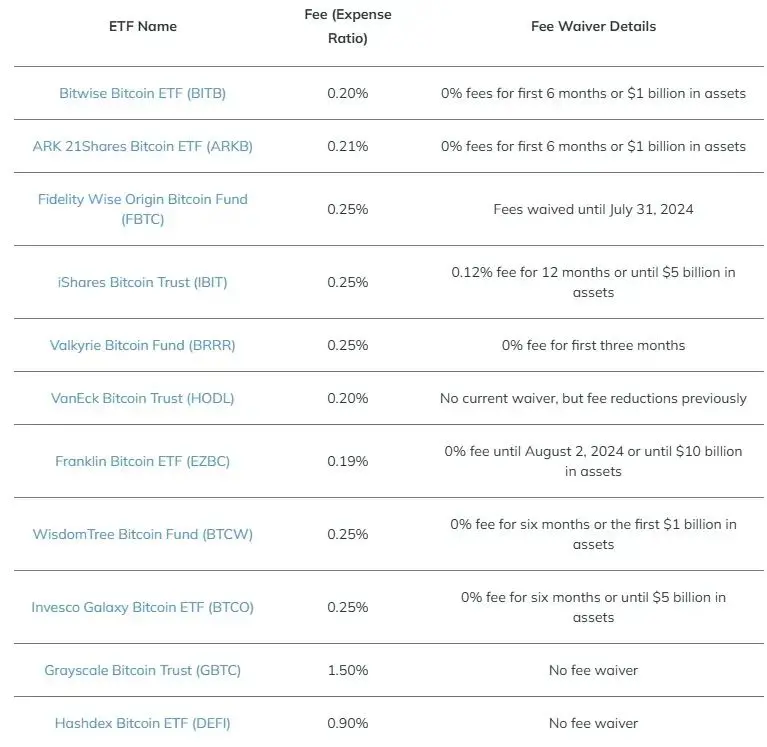

购买ETF时会产生费用,费用主要支付给管理基金的基金经理。

下表列出了比特币ETF的相关费用:

Source: Stashaway

比特币现货ETF的机制

比特币期货ETF并不直接持有比特币,而是投资于比特币期货合约,这些合约是以预定价格和日期买卖比特币的协议。由于期货合约的性质,这些ETF可能无法完美地跟踪比特币现货价格。

比特币期货ETF的机制

混合加密ETF

持有比特币、其他加密货币及与区块链相关股票的ETF。

提案的潜在影响

- 流动性风险:在赎回过程中,基金需要在市场上卖出资产以换取现金,以偿还投资者。这种卖压会增加市场的波动性并引发价格波动。

- 交易成本:赎回过程中会产生交易成本。

- 税收:在将资产转换为现金时,现金会被视为资本收益并会被征税,税率在0%至37%之间。

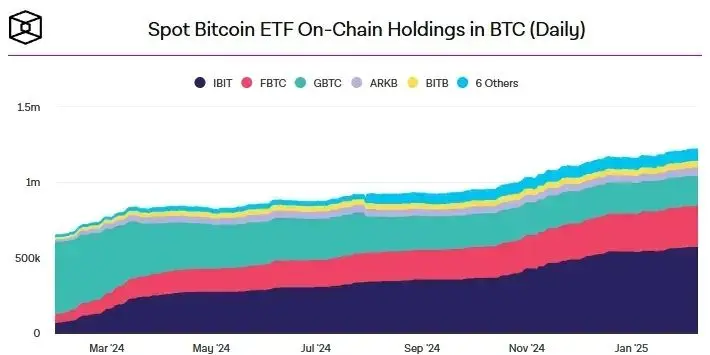

如下面的数据所示,现货比特币的日均链上持仓量呈正斜率增长,表明比特币变得越来越吸引人。目前,顶级现货ETF持有总计1,209,710个比特币。如果有投资者决定赎回大量比特币,流动性问题将会出现(基金需要出售资产并返还基金)。然而,如果这一提案通过,该问题将得到完美解决。

Source: Coinglass

Source: The Block

潜在影响

从投资者的角度来看,采用实物转移可以避免由于市场波动而引起的不必要的现金流损失,并可能为市场带来更大的流动性。这种方式类似于传统ETF中直接交换股票或其他资产的操作,而不像许多比特币ETF提案那样使用现金作为替代。因此,如果该提案得到批准,它可能会吸引更多的机构资金进入比特币市场,并使比特币投资更加接近传统投资工具。

此前,SEC在审议比特币现货ETF时倾向于采用现金赎回模式,并拒绝了几项包含实物转移的提案。此次接受该变更意味着SEC正在重新评估其在比特币ETF上的立场,特别是考虑到这一变更可能促进加密市场合规性并推动传统金融市场的融合。然而,这一变化仍处于公开征求意见阶段,因此是否最终获得批准仍存在不确定性。

总结而言,如果该规则变更通过,它将为零售投资者提供更便捷的市场进入方式。这一举措很可能会带来更多的新资本流入ETF,增加活跃地址数量,并进而推高比特币价格。最终,它还将为更多规模较大的机构资金进入比特币市场铺平道路。

参考资料

https://www.sec.gov/files/rules/sro/nasdaq/2025/34-102366.pdf

https://www.theblock.co/data/crypto-markets/bitcoin-etf

https://www.coinglass.com/bitcoin-etf

https://www.stashaway.hk/r/top-bitcoin-etfs

声明