SignalPlus宏观分析(20240916):50 is the New 25

上周大部分时间里市场表现平稳,但到了周五,市场预期 9 月降息 50 个基点的可能性突然从 15% 左右飙升至约 50% ,且几乎没有明确的消息可解释这一变化,经济数据基本符合预期,并非影响因素,而美联储仍处于缄默期,这让市场参与者猜测,这次的重新定价可能是由前美联储官员和记者的评论所引发的。

首先是《华尔街日报》的 Timiraros,他引用 Powell 的前高级顾问 Jon Faust 的话,表示“稍微倾向于从 50 个基点开始”,且他相信“有很大的机会 FOMC 会这样做”,此外,他提到美联储可以通过“大量言语解释来缓解...使得大幅度降息不会成为担忧的迹象”,以管理投资者对更大幅度降息的忧虑,如果美联储反而选择先小幅降息 25 个基点,可能会引发“尴尬的问题”。

接下来,英国《金融时报》也发表了一篇文章,称美联储在 9 月降息 25 或者 50 个基点是非常艰难的抉择。最后,前纽约联储主席 Dudley 进行了更强烈的评论,称“我认为有很强的理由支持 50 个基点降息,无论他们会不会这样做”,并补充说,考虑到当前的联邦基金利率比中性利率高出近 200 个基点,“所以问题是:为什么不现在就开始降息?”

由于利率重新定价,美债收益率曲线继续牛陡走势, 2/10 s 走升 4.5 个基点,使曲线达到 2 年来的最陡水平,并在长期的倒挂后(自 2021 年起)重新回到正值领域。

我们已经多次谈到美联储正式转向宽松倾向的“政策更迭”,这一点通过持续的收益率曲线走陡以及债券与股票相关性重新回到负值区域可以明显看出。

过去一年,股票和债券的走势几乎同步,两类资产都反映了市场对美联储政策的单向押注。然而,自 8 月“闪崩”以来,市场再次开始关注经济轨迹而非仅仅是美联储的刺激措施,使得这两类资产的走势重新回到风险分散模式。

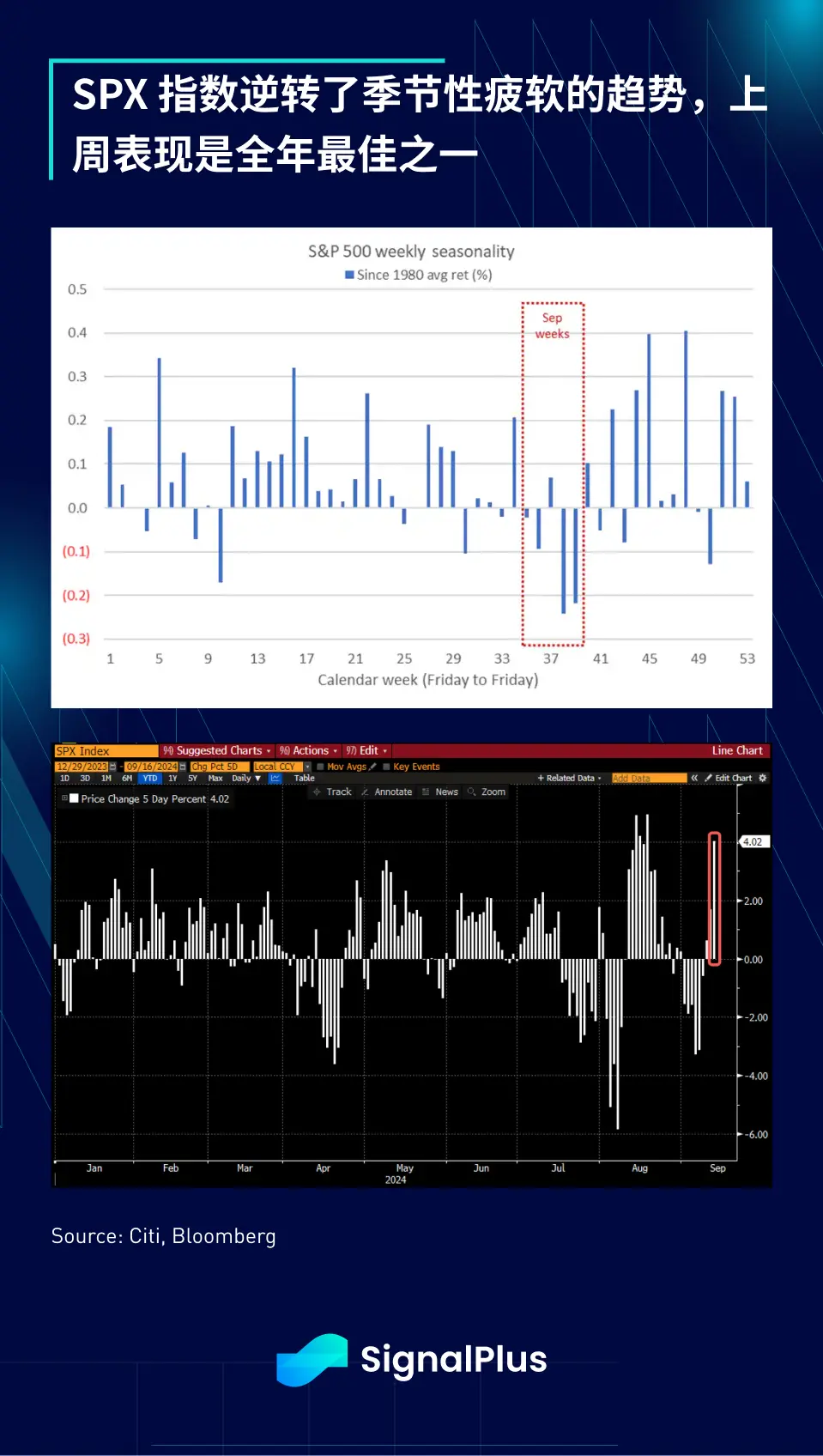

随著美国利率再次成为市场焦点,外汇市场也随之反应,美元指数(DXY)和美元兑日圆(USDJPY)均与收益率同步波动,分别在技术关键水平 100 和 140 附近徘徊。另一方面,美国股市至少暂时逆转了季节性疲软的趋势,SPX 上周表现是全年最佳之一。

强劲反弹的部分原因可能是基金经理人对收益的追逐,摩根大通报告称, 8 月份股票共同基金出现 550 亿美元的资金流出,这是 2022 年以来最严重的一次。在重要的 9 月末,无论是否降息 50 个基点,这种情况有机会出现大幅逆转吗?

在加密货币方面,随著宏观情绪继续主导价格走势,链上缺乏其他显著进展,BTC 与 SPX 的相关性已升至历史最高水平附近,由于市场情绪暂时有所改善,BTC 价格回升至 58-60 k 美元区间,BTC ETF 在上周五也流入 2.63 亿美元,甚至 ETH ETF 的资金流出也暂时停止,而随著交易员继续倾向卖出备兑看涨期权以获取收益,隐含波动率则有所下降。

然而,尽管暂时得到缓解,中期阻力和挑战依然存在,ETH 继续面临困境,ETH/BTC 已跌至 5 年低点,且目前仍看不到尽头。

在新闻方面,Coinbase 宣布推出自己的 wrapped BTC(cbBTC),SWIFT 宣布代币化资产转移基础设施的计划,加剧了人们对数字资产日益中心化的担忧,不过随著传统金融(TradFi)在加密货币领域的影响力不断增加,这种趋势可能会持续下去。

本周将是充满央行活动的一周,包括美联储、挪威、日本、英国、巴西、南非、泰国、台湾和印尼央行都将举行会议。在经济数据方面,中国的信贷供给和零售数据将受到关注,以了解经济持续放缓的情况,而周二的美国零售销售数据应该是 FOMC 会议前最重要的数据,有可能影响降息 25 或者 50 个基点的最终决策。

祝各位好运,SignalPlus 团队期待与您在本周的 Token 2049 活动上进一步交流!