以太坊大空头宣言:ETH/BTC 还得再跌一年

作者: Andrew Kang , Mechanism Capital 联合创始人

编译: Azuma , Odaily 星球日报

编者按:本文系 Mechanism Capital 联合创始人 Andrew Kang 就 ETH 后市表现的分析文章。在文章中, Andrew 着重分析了以太坊现货 ETF 的潜在资金流入规模,并结合 ETH 与 BTC 的市场结构区别,给出了「在接下来一年内, ETH / BTC 的汇率将持续下跌,区间可能在 0.035 到 0.06 之间」的激进预测。

以下为 Andrew 全文内容,由 Odaily 编译。

比特币现货 ETF 的推出为许多潜在的新买家提供了将 BTC 纳入其投资组合的机会,但相对而言,以太坊现货 ETF 对 ETH 本身的影响可能并不会那么明显。

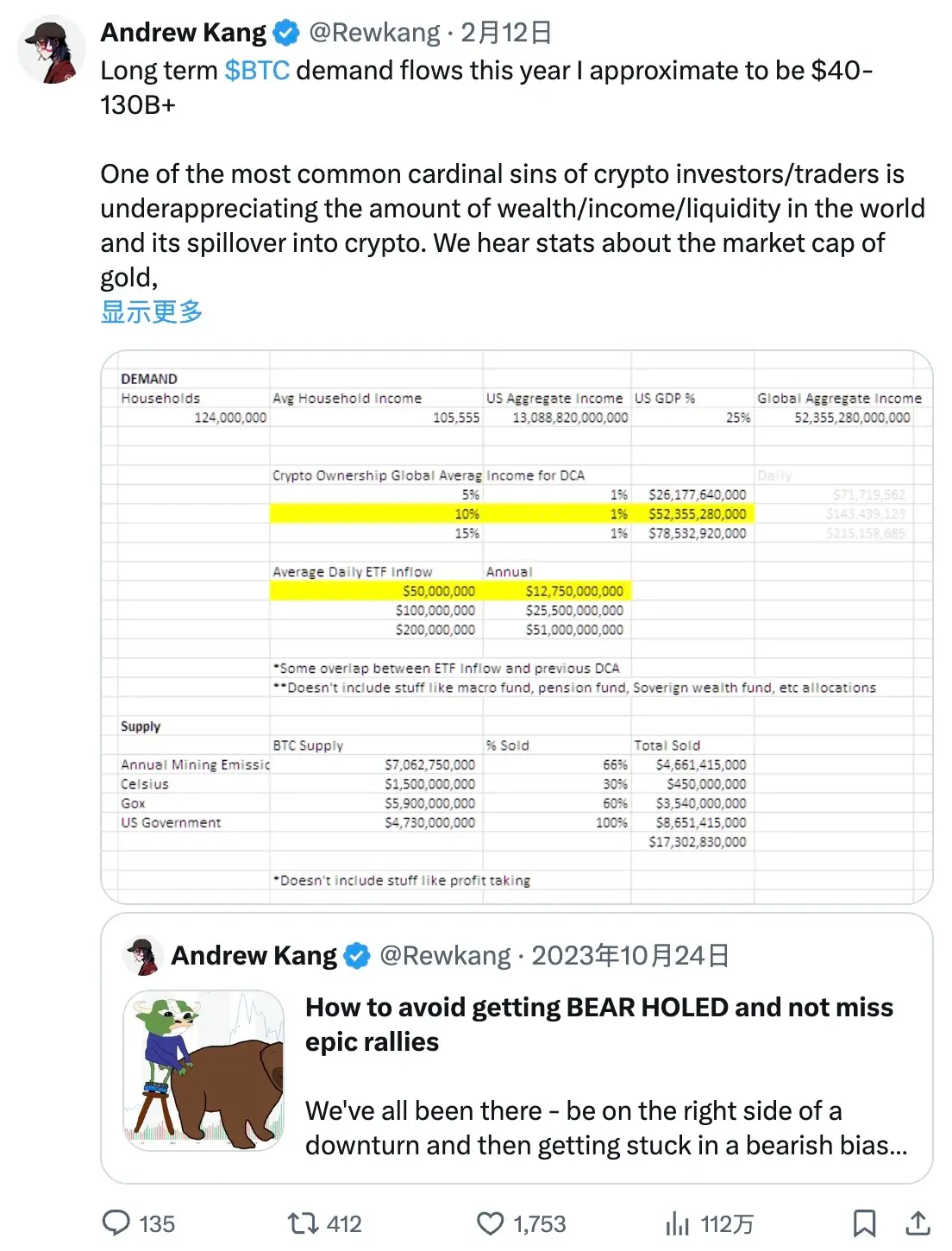

当贝莱德提交比特币现货 ETF 申请时, BTC 的价格大概在 25000 美元,我当时给出了乐观的预测。自那时以来, BTC 的回报率已达到了 2.6 倍, ETH 的回报率为 2.1 倍,如果从周期底部开始算起, BTC 的回报率则为 4 倍,以太坊同样也是 4 倍。

那么,以太坊现货 ETF 这次又能带来多大的增量呢?先说结论,我认为除非以太坊找到了改善其经济效应的有效途径,否则增长空间将非常有限。

ETF 净流入分析

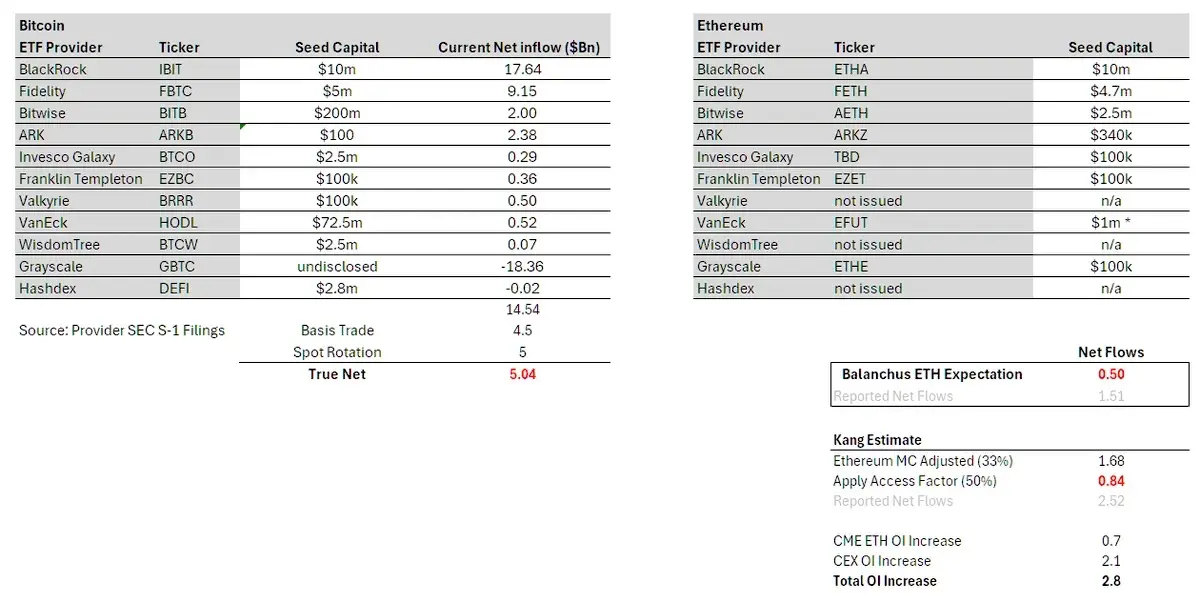

总体而言,比特币现货 ETF 如今已经累积了超 500 亿美元的 AUM (资产管理规模)。

这是一个令人相当乐观的数字。然而,如果将与 GBTC 相关的资金流转剥离而出,推算之后你会发现净流入的资金规模将缩减至 145 亿美元。

实际上,该数字仍需进一步删减,因为这里边仍然包括了许多「德尔塔中性」( delta neutral )的交易,特别一些「基差交易」( Basis Trade ,比如在卖出期货的同时买入 ETF )和「现货轮换」( Spot Rotation ,即卖出现货转而买入 ETF )。依据 CME 数据和对 ETF 持有者的分析,大约有 45 亿美元的资金流入与「基差交易」相关;此外还有一些 ETF 专家曾指出, BlockOne 等大型机构进行了巨额的「现货轮换」操作,预计此类交易的规模约为 50 亿美元。去除这些「德尔塔中性」的交易,我们可以推测比特币现货 ETF 的实净流入约为 50 亿美元。

以此数据为基础,我们可以继续预测以太坊现货 ETF 的潜在流入情况。

彭博分析师 Eric Balchunas 曾估测,以太坊现货 ETF 的资金流量可能是比特币现货 ETF 的 10% 。这意味着在以太坊现货 ETF 启动交易后的六个月内,明面上报告的净流入数字可能在 15 亿美元左右,但实际的净流入将为 5 亿美元左右。虽然 Balchunas 在关于 ETF 的批准预测上曾有过失手,但我认为他对以太坊现货 ETF 所表现出的悲观态度是有一定信息价值的,因为这可以反映出更广泛的传统金融市场对于该产品的兴趣。

就我个人而言,我的基本预设是:以太坊现货 ETF 的资金流量可能是比特币现货 ETF 的 15% 。还是以 50 亿美元为基础进行计算,加上以太坊市值约为比特币市值 33% 的调整系数,再加上 0.5 的「访问因子」( access factor ),我们可得出 8.4 亿美元的实际净流入和 25.2 亿美元的报告净流入。

注:这里的「访问因子」是指, ETF 可为 BTC 带来的潜在流量可能要大于可为 ETH 带来的潜在流量,因为二者的潜在购买主体不同。 BTC 作为一种偏宏观的资产,可能会对宏观基金、养老金、主权财富基金等更具吸引力,而 ETH 作为一种技术资产,可能会更受风投基金、加密基金、技术专家、散户等群体的欢迎,相对而言对 ETH 感兴趣的群体在交易加密货币时的限制会更小。50% 的数字则是通过比较 ETH 与 BTC 的 CME 未平仓合约与市值比率得出的。

考虑到有些分析师提出了一些合理的补充观点,即与 GBTC 相比, ETHE 的供应量相对较少,因此在偏乐观的情况下,我预测实际净流入为 15 亿美元,报告净流入为 45 亿美元。这大概是比特币现货 ETF 资金流量的 30% 。

无论如何,以太坊现货 ETF 的实际净流入都会远低于因 ETF 预期而产生的衍生品交易规模,后者的数字约为 28 亿美元,这里还没有计入一些现货抢跑交易。这表明 ETF 的预期已被市场充分消化。

从 CME 数据来看,在 ETF 推出之前, ETH 的未平仓合约占比也要远低于 BTC —— ETH 合约规模约占供应量的 0.3% , BTC 约占 0.6% 。起初我认为这只是因为 ETH 要相对更「早期」一些,但这也可能表明传统金融界对以太坊现货 ETF 不感兴趣。交易员们曾在比特币 ETF 的交易周期内获利丰厚,他们通常都拥有很准确的信息,如果他们没有在 ETH 之上重复相同的操作,这可能预示着以太坊现货 ETF 的流量表现会相对较差。

50 亿美元,如何拉动 BTC 上涨?

仅仅 50 亿美元,是如何将 BTC 从 4 万美元拉到 6.5 万美元的?继续先抛结论,它并没有做到。

现货市场上还有许多其他买家。比特币已经真正成为了在全球范围内具备一定认可度的投资资产,有着许多机构级的买家,比如 MicroStrategy 、 Tether 、家族办公室、高净值个人投资者等等。以太坊也有一些机构级买家,但其规模要远小于比特币。

需要注意的是,在比特币现货 ETF 启动交易之前, BTC 的价格就已经达到了 6.9 万美元,市值超过了 1.2 万亿美元。包括机构在内的各种市场参与者持有着大量的 BTC 现货, Coinbase 托管的资产高达 1930 亿美元,其中 1000 亿美元来自机构客户; Bitgo 曾报告其资产托管规模为 600 亿美元;币安的资产托管量则超过 1000 亿美元。在比特币现货 ETF 启动交易六个月后, ETF 「仅」托管了比特币总供应量的 4% ,这有一定意义,但只是市场需求构成的一小部分。

另一项需要注意的区别是,当比特币现货 ETF 启动之时,市场上的资金配置也略显不足。当时市场普遍认为 ETF 的启动在短线上会导致 BTC 出现「上线即巅峰」的下跌走势。因此,有大量资金在比特币现货 ETF 启动之前便已离场,随后又在下跌之时重新买入(放大了 ETF 的流入规模),而当 ETF 展现出了较好的的流动性后,也有一些空头不得不回补仓位。该数据的佐证是,在比特币现货 ETF 启动交易之前, BTC 的未平仓合约规模实际上出现了下降。

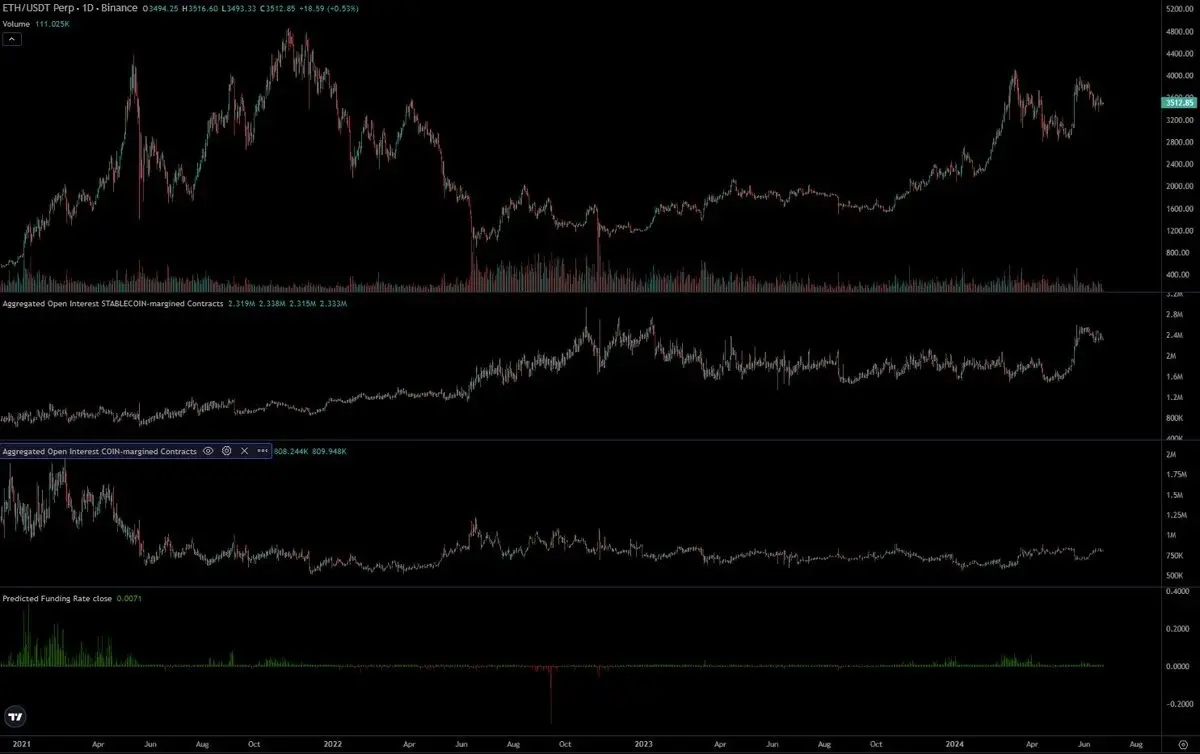

以太坊现货 ETF 的情况则完全不同。在 ETF 启动之前, ETH 的价格已经达到了本轮低点的 4 倍,而 BTC 当时的价格只有低点的 2.75 倍。衍生品市场上,加密货币原生交易所内的 ETH 未平仓合约( OI )规模已增加了 21 亿美元,使得未平仓合约规模接近历史最高水平。这意味着许多熟悉加密货币的交易者们在看到比特币 ETF 的成功后,也预期 ETH 能取得同样的效果,并就此进行了相应的布局。

但在我个人看来,加密货币从业者们的期望可能太高了,且该期望与传统金融市场的实际偏好并不相符。常年聚焦加密领域的人们通常对以太坊抱有较高的关注和信任,但实际上,在许多非加密货币领域的资本群体看来,以太坊作为关键资产的配置吸引力要比小得多。

当我们向传统金融推介以太坊时,常常会以「技术型资产」为切入点,强调其作为全球计算机、 Web3 应用商店、去中心化金融结算层等角色的价值。这种说法在此前的周期里还有一定吸引力,但如果你把实际数据摆在桌上,会发现这一推介模式并不是那么具备说服力。

在过去的周期中,你可以引用交易费用的增长速度,来展示 DeFi 和 NFT 将如何为以太坊创造更多的费用和现金流,从而将以太坊塑造成与科技股类似的「技术型资产」。然而在当前的周期内,这些费用的量化反而起到了反作用 —— 数据显示以太坊的费用正处于增长停滞甚至是负增长状态。尽管以太坊本身仍旧是是一台可持续制造「现金」的机器,但仅靠着每月 1.5 亿美元收入、 300 倍市销率、负值市盈率等数字,分析师们该将如何向他们的家族办公室或基金老板们证明 ETH 当前的价格是合理的?

此外,我认为出于两大原因,在 ETF 启动交易后的最初几周内围绕着 ETF 也不有太多的「德尔塔中性」交易。首先, ETH 的突然获批出乎了许多人的意料,发行方没有足够的时间向大型机构推销 ETF ;其次,对于普通的 ETH 持有者而言,将仓位转为 ETF 的动力也较小,因为这意味着他们需要放弃通过质押、 DeFi farming 等方式可实现的收益率。虽然当前 ETH 的整体质押率仅为 25% 。

这是否意味着 ETH 将归零?当然不是,在某个价格点位上, ETH 仍将被认为是有价值的,且当 BTC 未来继续上涨时, ETH 也将在一定程度上被带动上涨。

在以太坊现货 ETF 推出之前,我预计 ETH 的交易区间为 3000 美元到 3800 美元;当 ETF 推出之后,我的预期则是 2400 美元到 3000 美元。然而,如果 BTC 在第四季度或明年第一季度上涨至 10 万美元,这可能会带动 ETH 突破新高,但 ETH 和 BTC 的汇率却会更低。

我预期在接下来一年内, ETH / BTC 的汇率将持续下跌,区间可能在 0.035 到 0.06 之间。虽然我们可观测的样本不大,但我们确实看到 ETH / BTC 的汇率高点在每个周期内都会变低,因此再次出现这种情况也不会太令人意外。