Shell Finance: 为什么我们要在比特币一层构建无需信任的借贷协议?

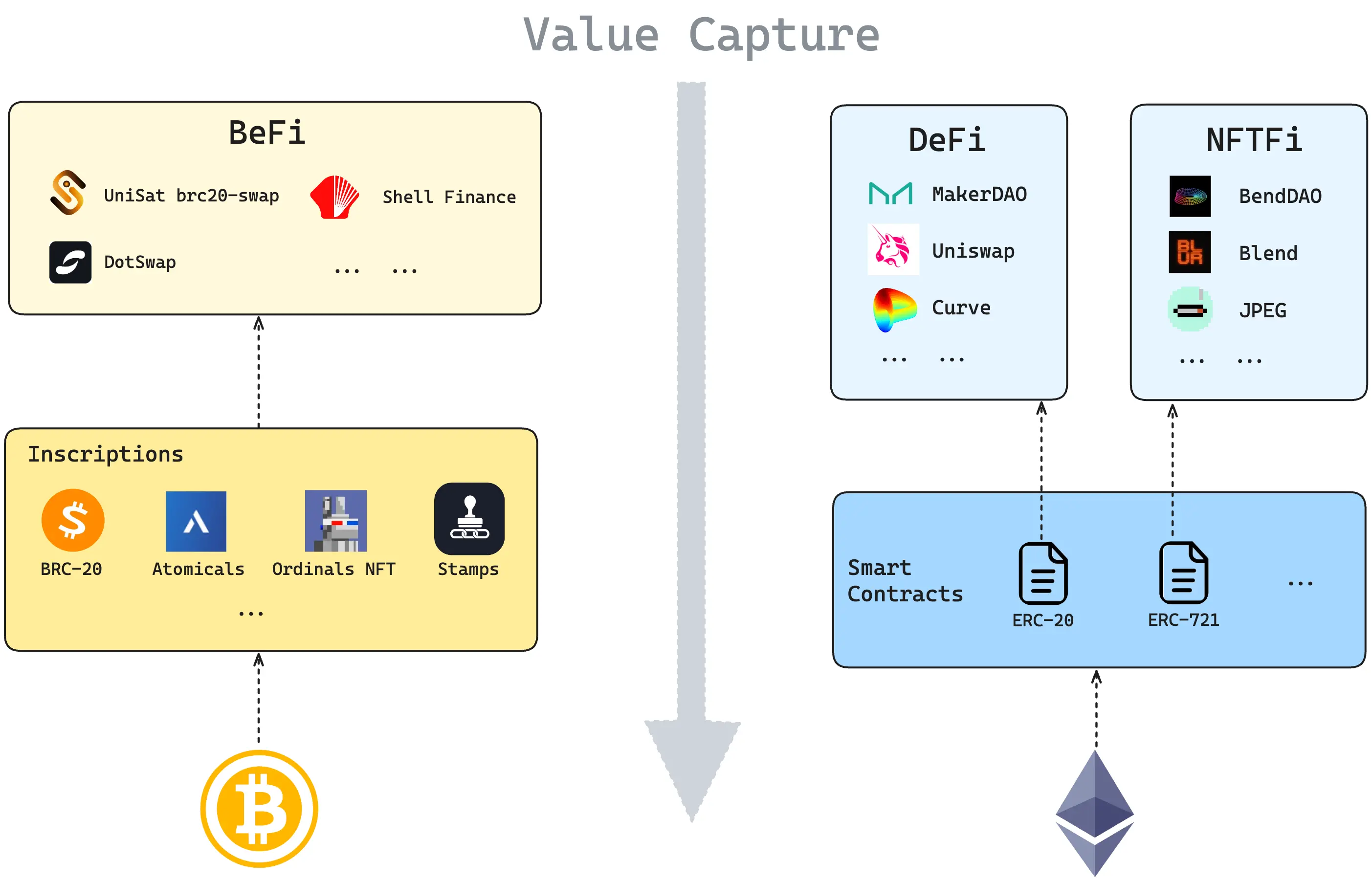

百亿美金级的机会:BiFi = DeFi + NFTFi

在区块链网络中,每一层应用搭建的核心都是为了尽可能地捕获上一层网络中的流动性价值。

以太坊作为拥有智能合约功能的公共区块链平台,自 2015 年建立初期就基于智能合约创建了 ERC-20 代币标准:

-

创新者们不仅仅满足于简单的资产买卖,为了捕获包括原生代币 $ETH 以及如雨后春笋出现的 ERC-20 的流动性价值,DEX / Stablecoin / Lending 等一大批优秀的 DeFi 项目应运而生

-

同样的,沉淀了大量资金的 ERC-721 市场也孕育出众多的 Lending / Fractional 等 NFTFi 项目

而比特币网络作为点对点的电子货币系统,它的设计初衷就是为了 $BTC 能够便捷的在使用者中转移,诸如闪电网络等创新型应用都是基于 $BTC 这一单一加密资产的。这一状况在 Ordinals 相关资产的出现后得到改变:

-

铭文的火热为激活比特币网络中天量资金的流动性价值提供了很好的抓手。铭文协议与资产的涌现,同时吸引了大量的场外资金与比特币持有者。

-

而铭文市场也同样不会满足于简单的资产买卖,需要有大量的 BeFi (Bitcoin Finance) 项目为用户提供优质的杠杆以及借贷场景。

铭文市场包括了同质化代币标准(BRC-20、ARC-20、SRC-20 等),以及 Ordinals NFT,Bitmap 等非同质化代币标准。正是因为这些代币标准的底层逻辑都衍生于 Ordinals,所以它们的交易范式与流动性特性十分相似且用户群体高度重叠。因此,我们讨论 BiFi(Bitcoin Finance)时,它所涵盖的市场范围包括了整个铭文市场。而这个市场已经迅速成长为一个百亿美元级别的市场。

也正是由于比特币网络的特殊性,其他一层网络上已有的基础设施和应用无法迅速迁移过来。因此,目前比特币生态中 BeFi 基础设施(包括 DEX、Stablecoin、Lending 等)依然缺位严重。Shell Finance 的出现有望填补无需信任的稳定币和借贷市场的空白,成为新一轮 BTC 生态的重要拼图。

BiFi: 比特币本位的延续

为了更好地捕获上层网络中资产的价值,协议与应用的设计应当符合上层网络中的用户习惯。

以太坊由于其本身的设计便是一个智能合约平台,因此它的用户群体具有极大的多样性,新老用户的差异导致以太坊上同时存在着币本位与 USDT 本位两大用户群体。即便如此,绝大多数 NFT 项目依然使用 ETH 作为币本位,也正因为这样的社区文化与用户习惯,NFTFi 项目几乎都会继续沿用 ETH 本位的计价思维,以降低获取用户的门槛。

而比特币网络是一个单一资产网络,用户群体习惯高度统一。换言之,比特币所创造的世界中,价值只有比特币本身一个计价标准。正是因为这种币本位计价的思维惯性,在铭文市场蓬勃发展的现在,铭文的计价方式依然采用 BTC 本位(聪本位)。因此铭文 BeFi 项目的计价逻辑更需要尊重这种高度重叠的用户习惯。这也是 Shell Finance 选择 $BTCx,这一锚定 BTC 价值的合成资产作为计价本位的根本原因。同时,从工程实现的角度上来看,使用 BTC 本位计价,可以使整套业务流程完全按照原生代币的转移方式来进行操作,而不用引入新的系统复杂度。

融合点对点、点对池借贷的优势

在加密货币借贷市场中,最常见的两种撮合方式为:

-

Peer-to-Peer: 点对点借贷,市场的双边参与者借款人与贷款人直接进行配对,当需求参数达成一致,借贷关系便可发生。

-

Peer-to-Pool: 点对池借贷,它使用户能够在不需要信任第三方的情况下借贷和出借资产。借贷平台根据流动性与市场情况提供收取借款人资金成本的同时,为贷款人提供利率激励。

显然, Peer-to-Peer 借贷协议效率相对较低。无论是对于借款人还是贷款人寻找合适的对手方和 offer 都需要一定的时间与精力。同时借贷双边市场的流动性都被点状分割,难以精准匹配用户需求。而在比特币网络中,由于 UTXO 模型本身无状态的特性,链上并不存在账户和余额的概念,因此也无法实现类似于以太坊智能合约这类可编程的状态数据。在以太坊上可以轻松实现的 Peer-to-Pool 借贷无法简单地应用到比特币网络中。

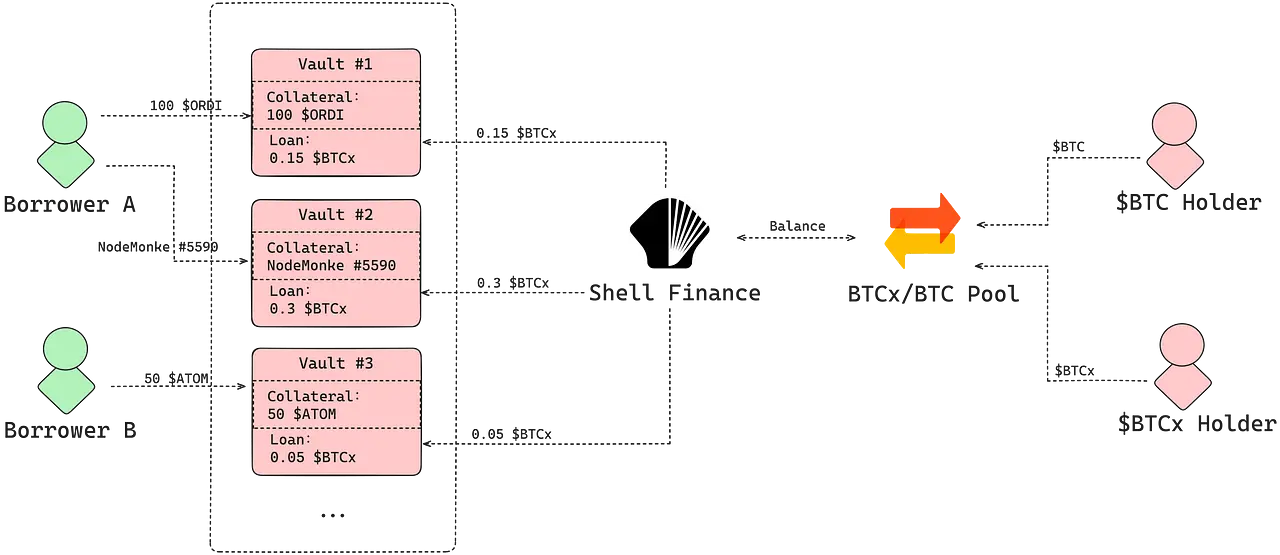

如何在 UTXO 模型的基础上实现类似于 Peer-to-Pool 的高效特性是 Shell Finance 在设计之初就着眼解决的问题,而解决这一问题的核心就在于引入金库作为每次借贷的单元,让协议作为参与方连接借方与贷方两个市场,构建 Peer-to-Protocol 这一独特的借贷结构:

通过这样的设计,在借款侧市场中,协议通过与每一个借贷仓位构建独立的借贷关系,满足多样化的借款需求;同时通过协议与流动性池主动维持 $BTC 与 $BTCx 的价格平衡,吸收来自贷方市场的流动性。在 UTXO 模型的基础上模拟出借贷池的高效特性,大大提升了双边市场的匹配效率与资金利用效率。

被高估的 BTC 链上成本

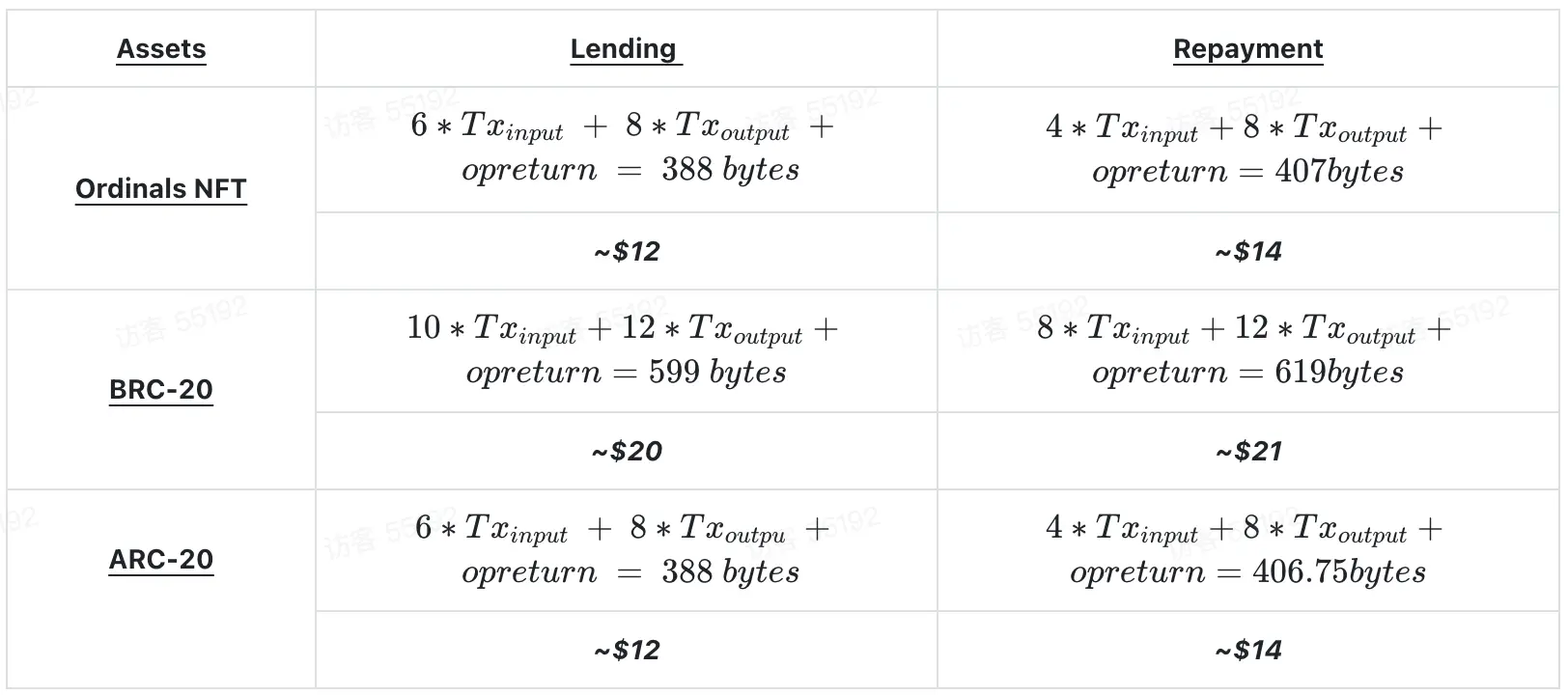

比特币主网上的操作成本常常被高估,这可能是比特币本身价值高昂与缺乏链上应用所造成的误解。然而,真实情况是,由于 UTXO 模型本身的特性,所有的计算和校验都发生链外,交易本身既是结果也是证明。因此 UTXO 承载的数据十分有限,链上操作成本其实并不高。

这里我们通过一个简单的对比来说明:假设此时比特币目前价格约为 $65,000,而网络的 Gas Price 为 50 sats/vB,以 Shell Finance 中一次抵押 $ORDI 借出贷款 $BTCx 的操作为例,需要上链的数据量约为 600 Bytes,根据公式:

我们可以估算出这次操作的成本约为 $20;同理可以计算出一次偿还 $BTCx 贷款赎回 $ORDI 的成本约为 $21 。

而如表格所示,针对 ARC-20 与 Ordinals NFT 作为抵押品的操作,因为上链数据量更少(每笔约为 400 Bytes),Gas 成本更低,每次操作成本仅为 $12~14:

反观以太坊上的借贷协议,以 AAVE 为例(以太坊价格约为 $3,800,Gas Price 约为 70 Gwei):

-

通过 AAVE 进行贷出 $USDT 0xb4cb51a...ba94629 的一次操作成本约为 0.028 ETH,合 $109.17;

-

而进行偿还 $DAI 债务 0xb0833aec...54d84fc 的一次操作成本约为 0.016 ETH,合 $63.85。

可见,即便是在如此高企的比特币价格下,在 Shell Finance 中的常规用户操作成本也大大低于以太坊上相同类型产品,节约近 75~80% 的 Gas 开销。

我们在构建什么产品?

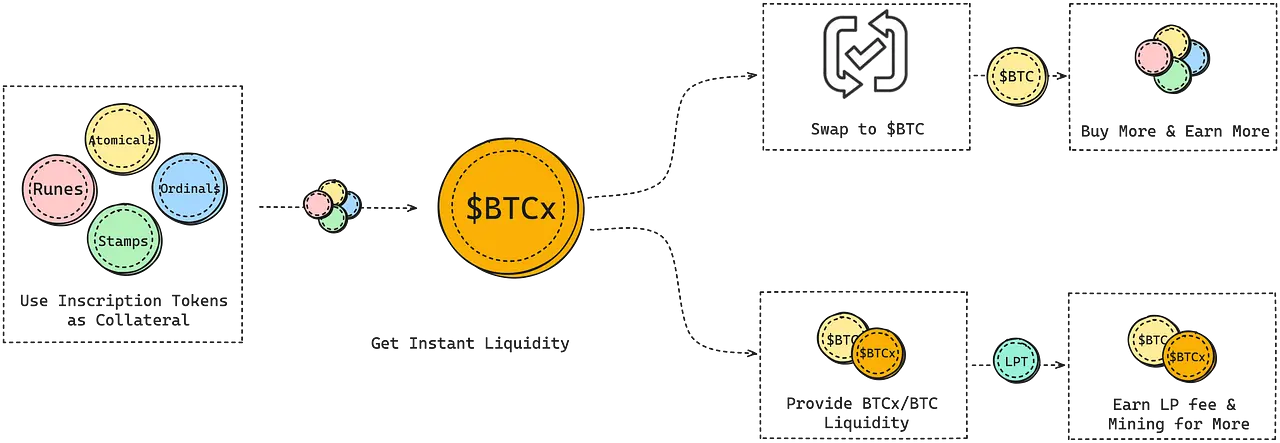

Shell Finance 是构建在比特币一层网络上的、无需信任的借贷协议,借助于 PSBT 与 DLC 技术实现了无需信任的借贷、清算流程。协议由两个重要模块组成,一是其锚定 $BTC 价值发行的合成稳定币资产 $BTCx;二是支持多种铭文资产(包括 Ordinals、Runes、Atomicals、Stamp 等)作为抵押物并借出 $BTCx 的借贷协议。其提供了以下核心功能:

-

0% interest loans: Shell Finance charges a one-time fee of 1% for borrowing BTCx, instead of highly fluctuating interest rates.

-

Peer to Protocol: Enhancing market matching and fund utilization efficiency in the lending market through Peer-to-Protocol strategies.

-

Trustless: Shell Finance leverages PSBT and DLC script contracts to enable secure trading of inscribed assets directly on Bitcoin Layer1.

显然,用户通过抵押借贷可以获取更多流动性,低成本地将流动性较差的铭文资产转化为流动性更好的比特币合成资产 $BTCx,真正地实现资金杠杆化。而当用户借贷得到的 $BTCx,无论是将其置换成为 $BTC 继续进行交易,还是去提供 BTCx/BTC 交易对的流动性,都可以产生更多的收益。

我们如何构建产品?

我们知道,比特币网络并不存在类似于 EVM 的图灵完备的虚拟运行环境,无法通过构建智能合约来处理复杂业务逻辑。目前市场上绝大多数项目都会选择通过借助跨链转移到便于开发的二层或者是其他网络中,然而因为跨链引入的信任前提与安全风险也成为了它们无法回避的阿克琉斯之踵。

基于信任最小化的原则,Shell Finance 借助于 PSBT 技术,在处理借款人、清算人以及协议等多方参与者的业务场景时,便捷地收集多方签名以保障用户与协议资金的安全,同时实现原子化的资产互换。同时,由于比特币网络上无法通过部署智能合约来管理用户的抵押资金,当借贷、期权、期货协议需要实现根据预言机价格对用户仓位进行清算时,无法避免地需要协议保留对于用户资产的操作权,而这无疑会增加不必要的信任成本。Shell Finance 通过引入谨慎日志合约(DLC)这一技术架构来解决这一问题,在 Bitcoin layer1上实现无需信任的清算机制。

以 Shell Finance 中常见的业务场景为例:

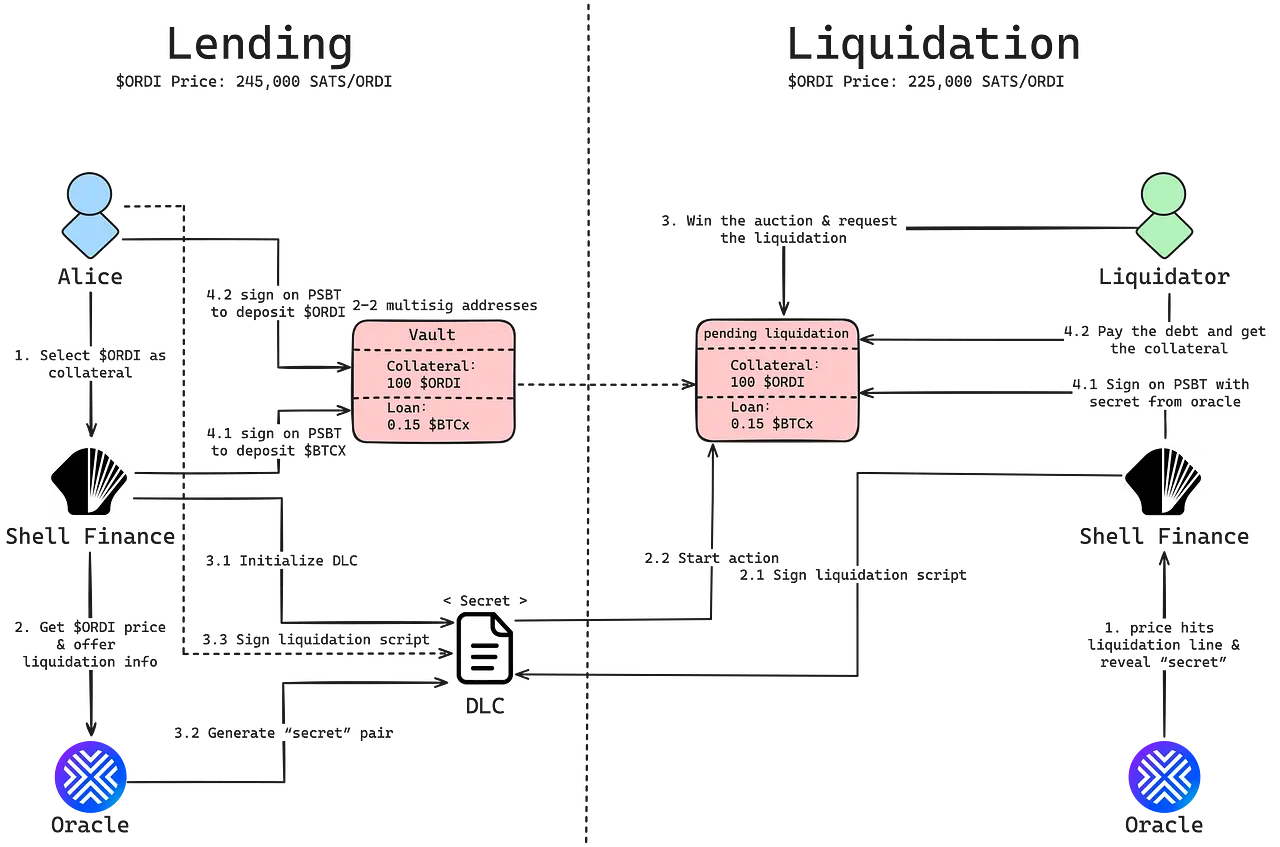

假定 Alice 以 100 枚 $ORDI 作为抵押资产,借出价值为 0.15 $BTC 的 $BTCx,根据最低抵押率为 150% 计算可得:当且仅当预言机对于 $ORDI 报价低于 225,000 sats/ordi 时,该借贷仓位将变更为待清算状态。我们希望清算人在待清算状态下,可以无需许可地清算该仓位,同时又能够保证其在价格未达到清算价格时没有任何人可以操作用户的抵押资产。针对于上述需求,DLC 被引入来解决这个问题。

在上述场景中,Alice 在产生借贷关系的同时,会请求价格预言机生成一个秘密值对并完成 DLC 的初始化。而这里的 DLC 就是用来与协议之间规定一个对于 $ORDI 价格的约定:

-

如果价格低于 225,000 SATS/ORDI,则协议可以按照事先预定的DLC合约,清算Alice的抵押物资产

-

如果价格大于等于 225,000 SATS/ORDI,则无事发生,资产归属关系不发生任何改变

DLC 一旦成立,Alice 和协议都需要为上述的约定结果创建一笔承诺交易,但双方交给对方的签名都不能直接用来解锁这个 DLC 中锁定的资金,而必须等待预言机揭晓一个秘密值才可以。那么,此处我们只需要预言机承诺在价格低于 225,000 SATS/ORDI 时,将会随价格公布出秘密值。从而协议可以在有清算人通过清算拍卖胜出后,利用这个秘密值可以补完 Alice 的签名,再加上自己的签名,使上述交易成为一笔有效交易,并广播到网络中、触发清算效果。

从本质上讲,DLC 允许用户与协议作为参与者使用比特币区块链进行约定,双方通过将资金锁定在多重签名地址中以构建 DLC 脚本。这些资金只有在预言机在指定时间发布指定信息时才能使用并按照某一规则进行重新分配。在 Shell Finance 中,协议借助于 DLC 实现了一套无需用户信任任何实体前提下的,外部价格预言机参与的清算机制。也使得 Shell Finance 的所有核心业务,直接在比特币一层即可实现,用户能全程控制自己的资产,规避中心化风险。Your keys, your coins.

关于 Shell Finance

Shell Finance是首个构建于比特币一层、无需许可的借贷协议,借助于 PSBT 与 DLC 技术实现了无需信任的借贷及清算流程。这也是首个 Runes 协议上的 DeFi 项目,支持 Ordinals, BRC-20, Atomicals, Runes, Stamps 等协议资产,即时解锁流动性,并为用户带来可观的原生 DeFi 收益。目前项目启动早期,核心NFT正在如火如荼发放中。

- 关注Twitter: https://twitter.com/ShellFinance_

- 加入Telegram: https://t.me/ShellFinance

- 关注Medium: https://medium.com/@shell.finance

- 行业合作Email: bd@shellfinance.xyz

链捕手ChainCatcher提醒,请广大读者理性看待区块链,切实提高风险意识,警惕各类虚拟代币发行与炒作, 站内所有内容仅系市场信息或相关方观点,不构成任何形式投资建议。如发现站内内容含敏感信息,可点击“举报”,我们会及时处理。