宏观月报:全球避险情绪抬头,风险类资产走势或短期承压

撰文: WealthBee

1 美国经济强劲势头放缓

从美国 8 月公布的经济数据来看,美国经济——这台疾驰的火车头——终于出现了一些减速的迹象。

美国 7 月 CPI 同比上升 3.2%,结束此前连续 12 个月回落,预估为 3.3%,前值为 3.0%;美国 7 月核心 CPI 同比上升 4.7%,预估为 4.8%,前值为 4.8%。 CPI 有所上升,但仍低于市场预期,美联储加息成效明显。

从就业方面来看,美国劳动力市场也表现出一定程度的放缓。7 月份美国非农业部门新增就业人数为 18.7 万,低于市场预期。在时薪方面,第二季度平均时薪同比增幅 4.5%,与前一季度的 4.8% 相比,增幅略有放缓。求职网站 Indeed 最新的薪资追踪数据显示,该网站招聘广告上的薪资年增长率为 4.7%,低于 4 月份的 5.8% 和去年 7 月的 8%。劳动力市场一直是美联储加息的重要参考,因为薪资和物价往往会呈现同步式的协同攀升。当下工资期望的降低,无疑使得劳动力市场站在了美联储这边。

同样,美国 8 月 Markit 服务业 PMI 初值为 51(预期 52.2,前值 52.3);8 月 Markit 制造业 PMI 初值为 47(预期 49.3,前值 49)。制造业陷入收缩,服务业扩张也不及预期。

众多经济数据表明美国经济本月有所放缓,然而单个月份的经济数据不足以确定经济中长期趋势,美国经济强劲程度目前仍处在较高位置。鲍威尔也在 Jackson Hole 会议上做出鹰派发言,称鉴于美国经济表现出的强劲,后续可能会继续加息。

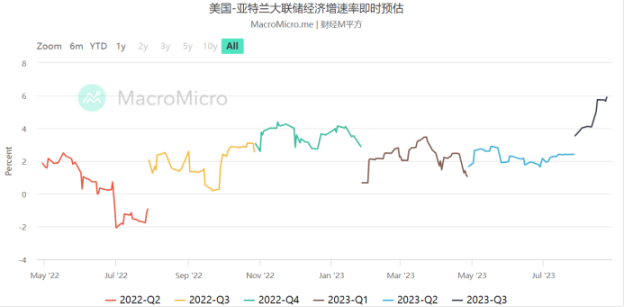

机构们意见“胶着”:亚特兰大 GDP 模型预测美国经济将增长 5.8%,但是惠誉却下调美国信用评级。

美国亚特兰大联储模型 GDP Now 基于当前可用数据预测的美国三季度 GDP 增速为 5.9%。不过市场认为,模型预测所采用的数据(7 月份零售销售、汽车销售、新屋开工等)仅反应短期状况,而且随着未来数据的出台和调整,模型预测结果会跟随调整。

一边是模型给出的超乐观预期,但另一边是惠誉下调了与美国主权评级相关的市政债券评级至“AA +”,这是惠誉 1994 年发布该评级以来首次下调美国信用评级。黑石集团苏世民也来附和,称惠誉的下调行为“符合数据”。惠誉不仅下调了市政债券,还表示可能下调包括摩根大通在内的美国数十家银行的评级。机构普遍对联邦政府长期存在的财政问题和债务问题颇有微词,惠誉的此次评级下调可能是这种不满情绪的一次集中体现。

2 债券市场收益率飙升,避险情绪较高

8 月份美债收益率疯涨已成为全球金融市场一道“亮丽的风景线”,无论是短期国债还是长期国债都在飙升。美国 10 年期和 30 年期国债收益率分别创下了 2007 年和 2011 年以来的最高;1 年期、2 年期与 5 年期等短期国债利率居高不下,高位横盘数月。

其实不光是美国国债,日本、德国等国家的债券收益率也是居高不下。

为何美债收益率飙升如此之迅猛?国债的本波利率上行大概率是对加息的快速反应。美国经济持续强劲,许多学者已不再预期美国今年可能发生衰退,而这又助长市场对美联储再次加息的预期,从而造成利率的持续上升。另外,惠誉认为政府财政风险持续恶化,这也降低市场对美债的信心,这也必然带来了美债融资成本的上升。

美债收益率飙升的结果就是风险资产大幅承压。本月美股三大指数全面收跌,比特币等加密资产风险也在 8 月 18 日得到了一次集中释放,但至今仍未收复跌幅。尽管“全球 AI 总龙头”英伟达持续高位横盘并创下新高,但其他科技权重却表现出持续阴跌走势。本月英伟达发布第二财季报告,其中营收同比翻倍,高出预期 22%, EPS 盈利同比增长超四倍,较预期高近 30%。三季度营收指引 160±2% 亿美元,同比增 170%,较预期高 28%,大超市场预期。随后,英伟达居然继续发布公告称将拿出 250 亿美元回购公司股份。这一行为更是震动市场,给投资者们带来无尽的想象。各家机构纷纷上调英伟达的股价预期,最乐观的多头已经将股价预期上调至 1100 美元( Rosenblatt )。

作为“AI 时代最大的军火商”,英伟达风头无尽。的确,目前 AI 仍然是最具确定性且市场极为广阔的新赛道。一般来讲,巨头企业连续两个财季超市场预期是一项重要信号,表明产业上下游出现较好的协同性,即产业链形成。 AI 或许是美债压制下的美股市场中最具有确定性的赛道,可能迎来机构抱团。

3 加密市场筑底:波动、情绪与新机遇

目前加密市场显现出底部特征。

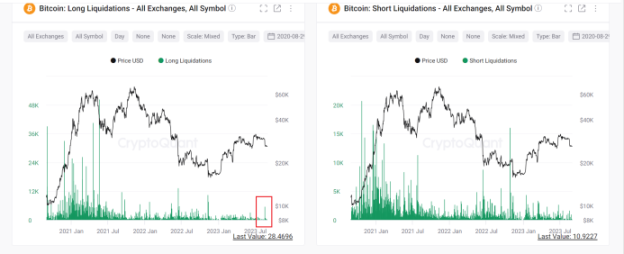

首先,8 月比特币价格突然暴跌,导致多头清算,场内博弈加剧。18 号,币市出现了一次“地震”:各大主流币闪崩,比特币最低跌至 24220 USTD , ETH 最低跌至 1470. 53USDT ,至今未收复跌幅。我们也在上面提到,本次暴跌主要是避险情绪的集中释放,并非由某些消息引起的。本次暴跌 24 小时全网爆仓 9.9 亿美元,比上一交易日增加 737.87%,多头清算明显放量。

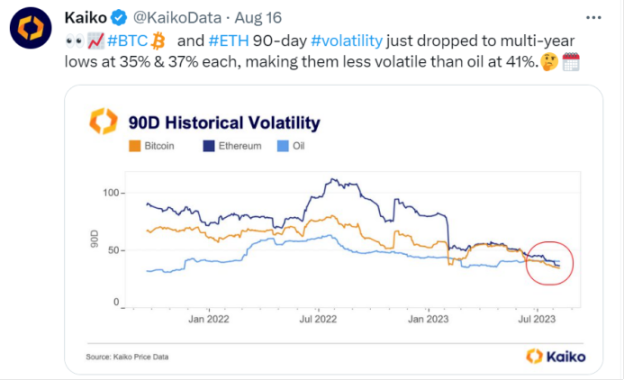

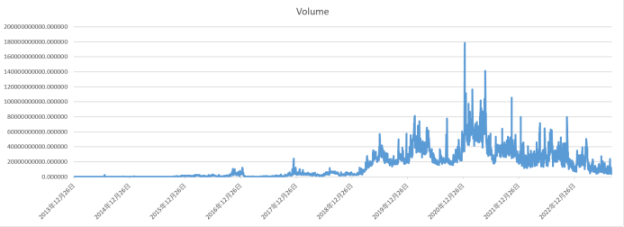

其次,比特币的波动率和成交量均处于历史低位,价格表现低迷。本月欧洲 Jacobi 资产管理公司推出了 Jacobi FT Wilshire 比特币现货 ETF ,已于 8 月 15 日在阿姆斯特丹泛欧交易所上线,但市场对此消息几乎没有反应,反而出现踩踏性暴跌。这已经体现出市场情绪较为敏感,信心不足。二级市场底部特征之一就是对利好不敏感,但是对利空很敏感,容易发生悲观踩踏性暴跌。目前不论是从市场面还是情绪面来讲,加密市场底部可能性较大。

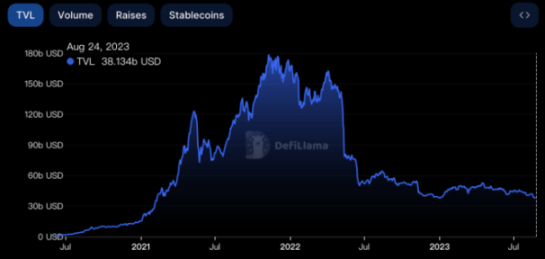

此外,本月 DeFi TVL 锁仓量也持续阴跌,创下了 2021 年 2 月份以来最低点,目前约为 381.34 亿美元。距离 2021 年 Defi Summer 时的最高超 1700 亿美元,降幅超 70%。

但另一方面,从全球范围内来看, Web3 行业的利好不断,今年以来,包括贝莱德在内已经有近 10 家大型金融机构向美国 SEC 提交了比特币现货 ETF 申请,8 月 30 日有消息报道称美国一家联邦法院批准加密货币基金 Grayscale Investments 在美国推出首只比特币 ETF ,而且美国法院推翻了 SEC 阻止该 ETF 的决定,为首个比特币 ETF 铺平道路。

同时各地加密法案日趋完善,尤其香港的加密市场加速推进,从港科大副校长再度发声建议政府加快港元稳定币支持,到李家超公开表示“正全力探讨稳定比监管事宜”,再到 HashKey Exchange 支持合规“港漂”开户交易,香港“加密友好”的步伐越来越快。目前,香港第一批“持牌”加密货币交易所已经落地, HashKey Exchange 、 OSL Digital Securities 在 8 月相继宣布,获得香港证监会批准,允许面向零售用户提供虚拟资产交易服务。香港作为全球三大金融中心,能在数字资产交易的合规性建设中做出表率,也让我们看到了加密资产未来的希望。

4 结语

中美经济正在经历“错位”,美国经济的韧性与中国经济的暂时承压交织在一起,给全球投资者蒙上了不确定的阴影。避险情绪主导本月全球二级市场走势,不论是美股还是中国 A 股,表现都差强人意,加密市场更是经历了让诸多人爆仓的暴跌。

然而,加密市场底部特征明显,情绪面上也在经历着最难熬的“黎明前的黑夜”。从香港第一批“持牌”加密货币交易所落地,到如今比特币现货 ETF 发布在即,这些都在预示着 Web3 的发展方兴未艾。从市场角度来看,本轮币市底部也一直在呈现震荡上行趋势,未来可能会有事件刺激带领币价冲破 30000 美元压力位,届时可能会迎来新一波上涨。