PawnFi:探索 NFT 流动性引擎的协议机制与代币价值

作者:PawnFi

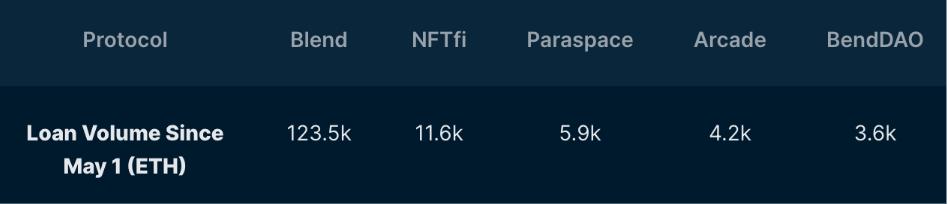

NFT 金融赛道增长

根据 Nansen 此前的数据显示, Blur 推出 NFT 永续借贷协议 Blend 后,该协议已为 120 万名独立借款人与 160 万名贷款人促成超过 15,800 笔贷款,总计 123,500 颗 ETH(2.244 亿美元)。

不久之后,币安交易所也宣布推出 NFT 借贷服务,说明 NFT 在金融领域的应用仍然具有需求与市场潜力。

与此同时,由 DCG、Coinbase Ventures 等多家顶级机构注资的 NFT 金融专案 PawnFi 也在近期抓住市场时机,将启动早鸟体验(Early Access)活动。但与 Blend 与币安不同的是, PawnFi 所构建的并不仅是「NFT 借贷」,而是格局更大的 NFT 金融生态系统。

想要全面理解 PawnFi ,我们就必须先从整个协议的核心机制「P-Token」开始。

P-Token 释放 NFT 流动性

P-Token 是 NFT 领域的一种新机制,能够将 NFT 「标准化分割」,从非同质性代币(非标准资产)置换为 ERC20 代币(标准资产),在赋予 NFT 流动性的同时,解决其在金融应用上的功能性问题。

置换流程

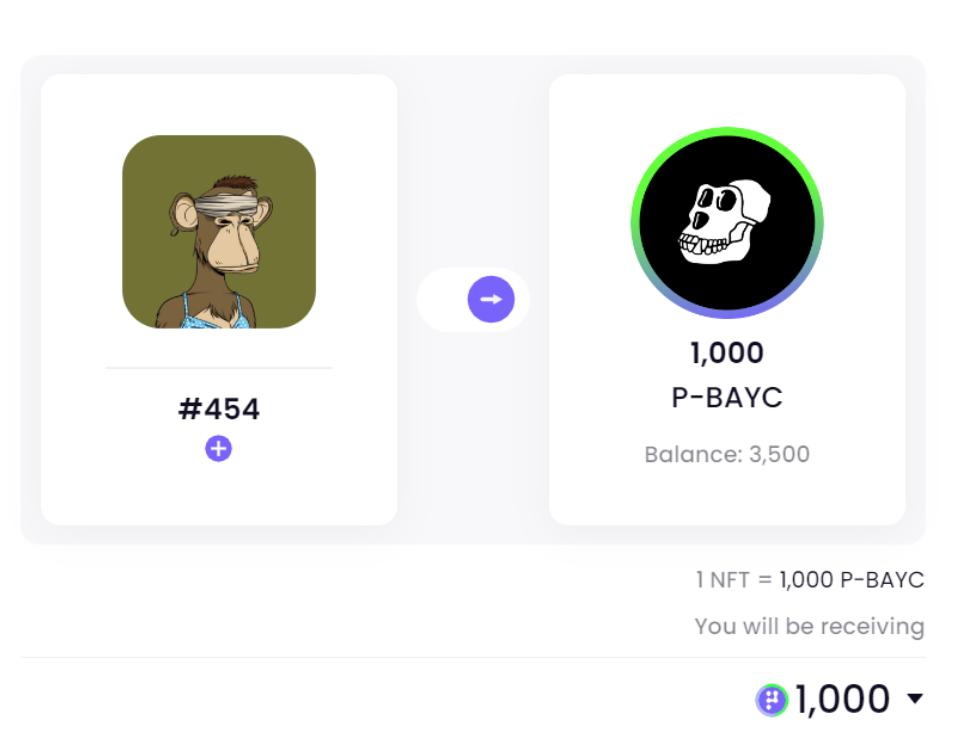

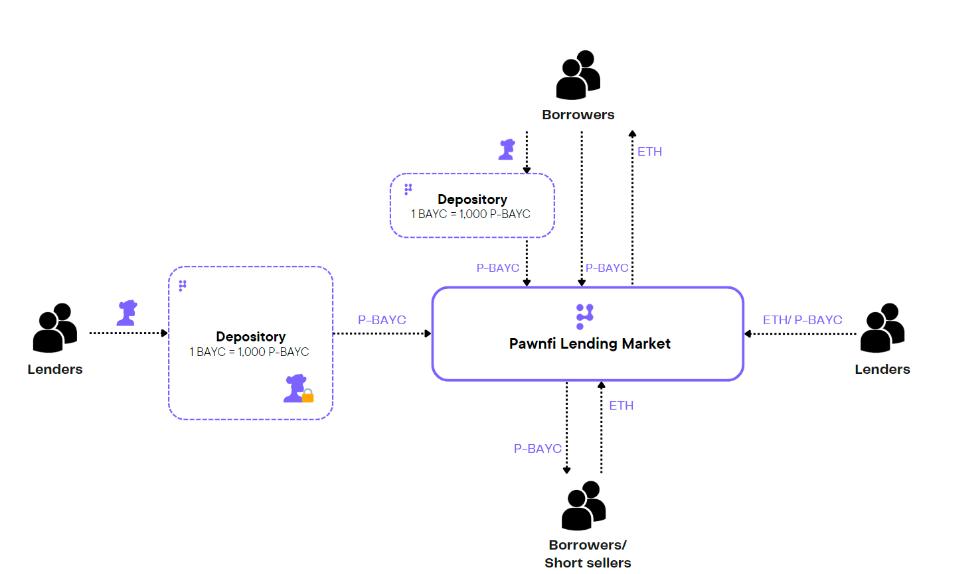

NFT 持有人可以透过 Flashtrade 将 NFT(如:BAYC)置换为 1,000 颗代表 BAYC NFT 所有权的 P-Token(P-BAYC)。以下为示意图:

需要强调的是,对协议而言,NFT 不会因为稀有度不同而有价值的差异,因此,所有 NFT 的置换都是恒定 1,000 颗。例如:任何一个BAYC = 1,000 P-BAYC、任何一个MAYC = 1,000 P-MAYC、任何一个Azuki = 1,000 P-AZUKI,以此类推。

如何换回 NFT?

谈到要将 P-Token 换回 NFT 时,大部分人都会连想到「赎回」这个词,但事实上这是错误的,因为 NFT 持有人并不是抵押 NFT 借出 P-Token,而是将 NFT 置换成 P-Token。

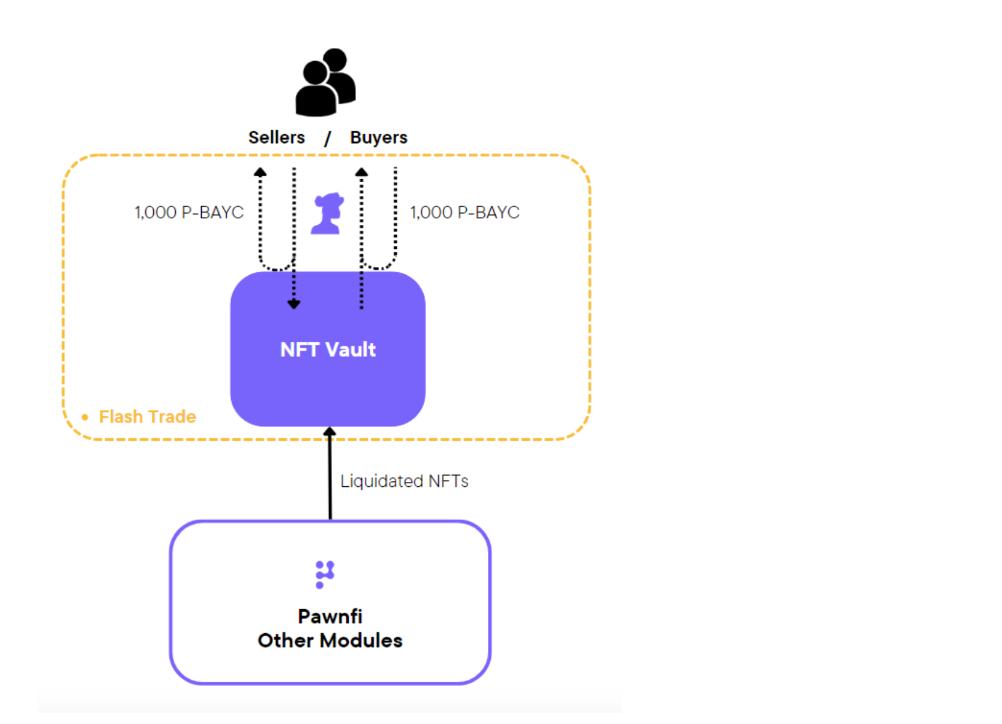

执行置换的步骤后,等同于是放弃了原 NFT 的所有权,而 NFT 会被托管在协议金库中,想要换回 NFT 时用户可以透过 Flashtrade 执行以下两种选项:

- 随机交换:支付 1,005 P-BAYC(0.5% 手续费),随机交换一只 BAYC。

- 指定交换:支付 1,015 P-BAYC(0.5% 手续费+1% 指定费),指定交换一只 BAYC(若原 NFT 仍在协议金库中即可取回原 NFT)。

需要强调的是,交换 NFT 并非 P-Token 生成者的专属权力,任何持有足够 P-Token 的人都能交换 NFT。这有助于推动市场套利,并维持 P-Token 的公允价值。

P-Token 价值从何而来?

P-Token 本质上就是 ERC20 代币,这意味着 P-Token 可以在任何 AMM 协议上交易,而官方预设的创建流动池在 Uniswap(如:P-Token/ETH),随时供 P-Token 持有人承兑价值,( 任何人都可以提供流动性赚取交易手续费与额外挖矿奖励)。且由于 P-Token 与 NFT 按照固定比例兑换,因此当 P-Token 偏离内在价值时,市场套利者就会介入,将 P-Token 的市场价格拉回其内在价值。

例如:BAYC 的地板价为 46 ETH,1,005 P-BAYC 的内在价值就相当于 46 ETH。当 P-Token 低于内在价值时,套利者就会买入 P-Token,将其置换回 BAYC 并出售,赚取中间价差的同时,拉回 P-Token 的市场价格,反之亦然。

基于 P-Token 实现 NFT 全方位金融应用

当 P-Token 的流动性建置起来后,基本上意味着 NFT 在金融领域的能力已经被完全释放了,目前市场上现有的 DeFi 玩法都能被套用在 NFT 上。目前 PawnFi 规划的金融应用包括:NFT 杠杆、NFT 全仓借贷、NFT 寄售等。

NFT 杠杆

尽管 Flashtrade 为 NFT 释放了流动性,并允许 NFT 实现多元的金融应用,但不可否认的是,仍然会有 NFT 持有人不愿意冒着失去 NFT 的风险获取流动性。对此类型的用户而言,「NFT 杠杆」会是更好的选择。

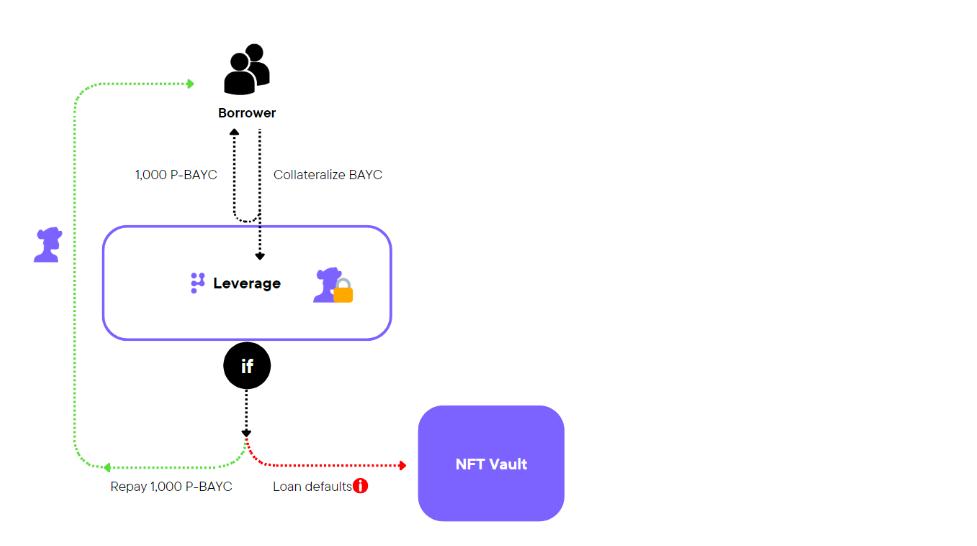

PawnFi 的 NFT 杠杆是一种类似于「点对点」的借贷模型架构,但贷款人的对手方不是用户而是协议本身。

具体来说,NFT 持有人可以使用 NFT 充当抵押品,向协议借出相对应的 P-Token。贷款价值比 (LTV) 接近 100%,但实际可借入的 P-Token 数量仍需视「杠杆天数(N)」与「协议保证金率」而定(根据官方文档,初始的保证金率为 10%),计算方式为:「1,000 x (1 - 10% x N /365)」,贷款人只需要在期限内偿还贷款,即可赎回原 NFT。举例:

BAYC 持有人想在未来 30 天借入 P-BAYC,则借入的数量为:

1,000 x (1 - 10% x 30 /365),即 991.78 颗 P-BAYC。

而在还款时则须偿还借入的数量外加额外利息(利息根据实际借款天数计算),根据官方文档,杠杆的年化利率为 10%。举例:

BAYC 持有人在第 20 天偿还 P-BAYC,则需偿还的数量为:

991.78 +1,000 x (10% x 20 /365),即 997.259 颗 P-BAYC。

另外,PawnFi NFT 杠杆最大的优势在于大幅降低了抵押品与借入资产的风险。由于杠杆借出的资产是 P-Token,因此无论抵押品(NFT)价格如何波动,贷款人也不会有清算风险。不过,如果贷款人在期限内未偿还贷款的话,NFT 抵押品仍会被清算,并移到置换池中供人置换。

NFT 借贷

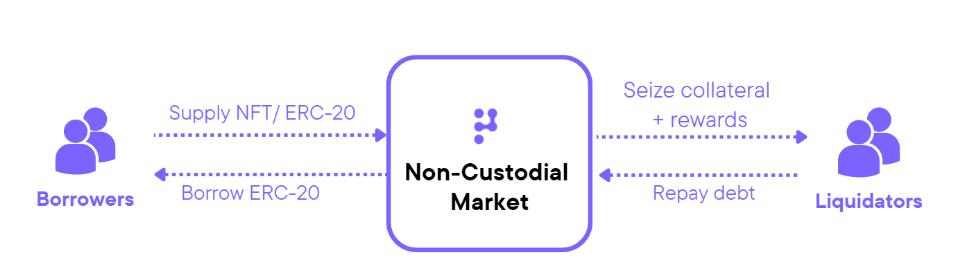

PawnFi 的 NFT 借贷属于「点对池」的借贷模型架构,其概念类似于 Compound 与 Aave 等 DeFi 协议,允许所有用户存入代币放款,或将存入的一篮子资产用于充当抵押品借款,这种做法能够确保即使在波动市场下也不会容易到达清算线。

但与传统 DeFi 协议的差别在于,PawnFi 的 NFT 借贷协议除了能够使用 ERC20 代币放款或借款以外,还能够同时使用 NFT 充当抵押品,与传统的 DeFi 借贷协议以及典型 NFT 借贷协议相比,在应用上更加多元。

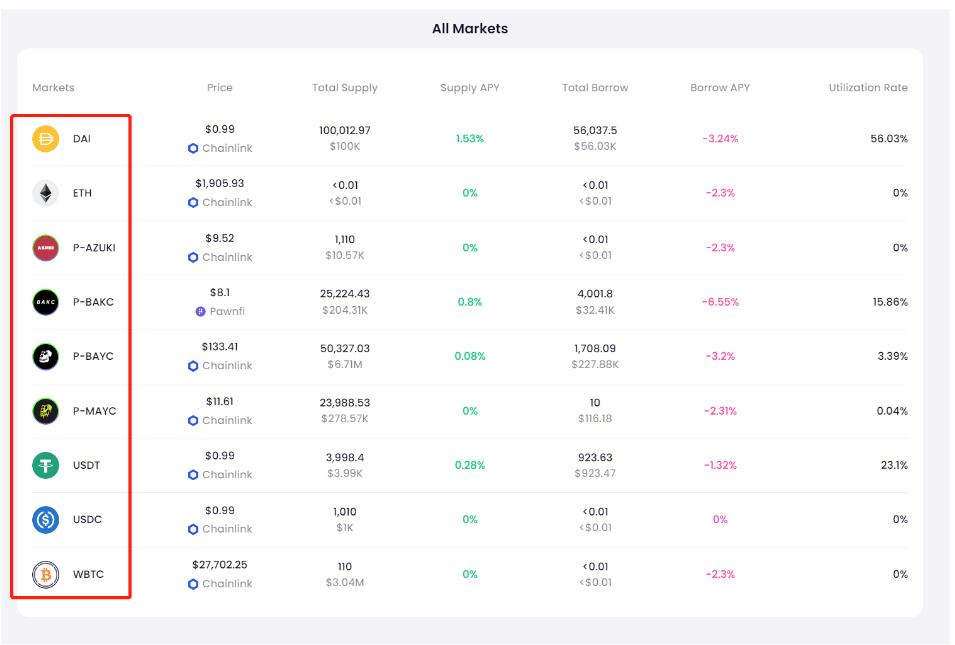

在协议部署的初期,PawnFi 支援的币种有限。目前预设支援的 P-Token 可参考此文档,而支援的借贷此可点此查看,但随着时间的推移支援的币种与 NFT 将持续增加。

值得一提的是,在 PawnFi 的 NFT 借贷协议中,使用 NFT 充当抵押品等同于在协议中存入 1000 颗 P-token。换句话说,抵押品本身能够为持有人提供额外的利息收益(以 P-token 的形式)。

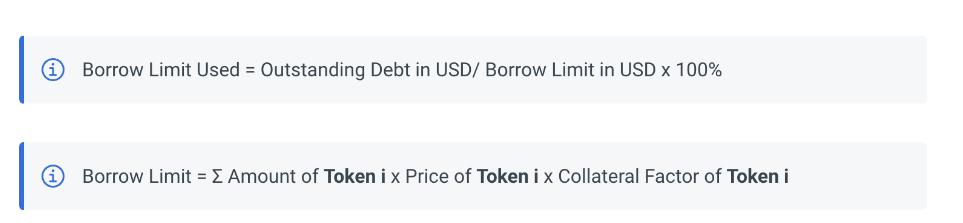

而在清算机制方面,当已使用的借贷限额超过 100% 时便会触发清算,实际计算公式如下。

与许多传统的借贷协议相同,清算的工作由清算人负责,当清算被触发时,任何人都可以充当清算人,协助偿还债务并获得略高于债务价值的抵押品作为奖励,而在过程中,协议将收取 2.8% 的抵押品价值充当清算罚金,并存入协议金库。

顺带一提,为了避免贷款人的头寸被全额清算,团队将单笔可清算的金额限制在债务的 50%。

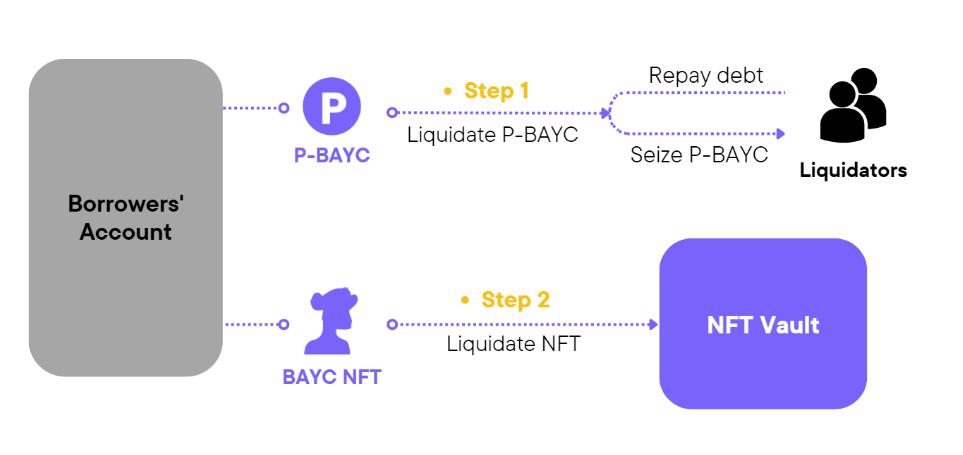

当用户的抵押品是 NFT 时,NFT 实际上是被以 P-token 的形式存入(不影响用户 NFT)。例如,使用一个 BAYC 当抵押品时,BAYC 会被托管在合约中,而协议则会同时帮用户向池子存入 1,000 颗 P-BAYC。

当清算发生时,协议会清算部分 P-token 偿还债务,只要用户剩余的 P-token 仓位在一定的阀值以上,用户就能随时补充相应的 P-token 并取回原有的 NFT,此设计是为了避免清算时用户立即失去他们的 NFT 抵押品,与其他 NFT 借贷协议相比,NFT 受保护的程度较高。

举例,当用户使用一个 BAYC 当抵押品时相当于存入 1,000 P-BAYC,当清算发生时,只要用户被清算后的剩余仓位 > 300 P-BAYC,就能随时补充 700 P-BAYC 并赎回原本的 BAYC。但是如果用户未补仓且发生了第二次清算,存入的 BAYC 就会被强制清算,并转移至置换池中供人置换。

另外补充一点,NFT 借贷在上线初期为避免 P-token 因流动性不足导致价格被恶意操纵,所有涉及 P-token 的价格数据将主要仰赖去中心化预言机 Chainlink 从 OpenSea、Looksrare 等平台抓取 NFT 的地板价数据。但随着时间的推移,P-token 在 Uniswap 上的 TWAP 预言机喂价权重将随之提升。

NFT 寄售

一般的 NFT 卖家只有在 NFT 完成出售后才能释放相对应的流动性,而为了满足部分卖家急于获取流动性的需求,PawnFi 将将「借贷」与「挂卖」结合在一起,推出了一种新的应用,名为「 NFT 寄售」。

具体来说,当用户在 PawnFi 寄售 NFT 时,能够以 P-token 的形式获得一笔来自协议的预付款,预付款的计算公式为: 1,000 x (1 - 10% 托管费 x 寄售天数/365)。举例:当用户想要在 30 天内以 2,000 P-BAYC 的价格寄售 BAYC,其将获得 1,000 x (1 - 10% x 30/365) 的预付款 ,即 991.78 颗 P-BAYC。

成功挂单寄售后,会有三种可能的场景发生:

- 成功售出

假设用户的 BAYC 在第 20 天被以 2,000 P-BAYC 的价格买走,平台会从中收取 1% 的价差做为手续费,并将扣除预付款后的剩余资金与未使用的托管费发送给用户。因此,用户实际获得的 P-BAYC = 2,000 - 1% 的价差手续费 - 20 天的托管费,即 1,984.52 P-BAYC。

- 反悔不卖

若用户在 N 天后反悔不卖,用户将必须偿还预付款外加 N 天的托管费才能赎回 NFT。

- 到期未售出

若到期未售出,则用户必须偿还 1,000 P-BAYC 才能赎回 NFT,否则 NFT 将直接流入置换池中供人置换。

PawnFi 代币

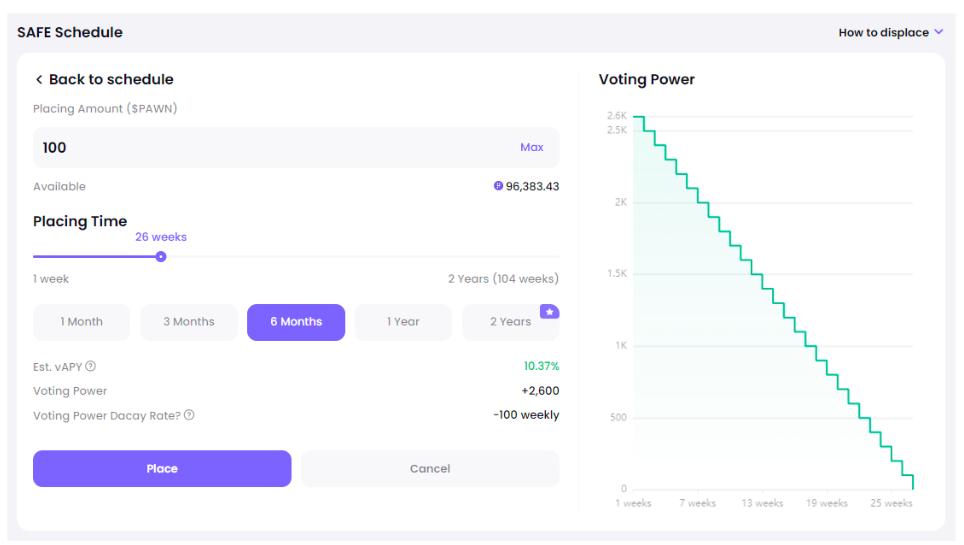

根据官方文档,PawnFi 将在不久之后发行治理代币 PAWN,该代币具有协议的治理功能,治理模块的设计参考了典型的 ve(Vote escrow)模型,持有人需要将 PAWN 代币锁定在 SAFE 合约中,并根据选择的锁仓期限获得相应的治理权。

同时,用户能够透过为 P-token 提供流动性、在 NFT 借贷池中提供流动性等方式,以流动性挖矿奖励的形式获得 PAWN 代币,

结合治理与流动性挖矿激励,PAWN 代币能够衍生出多元的价值捕获能力,其中包括:

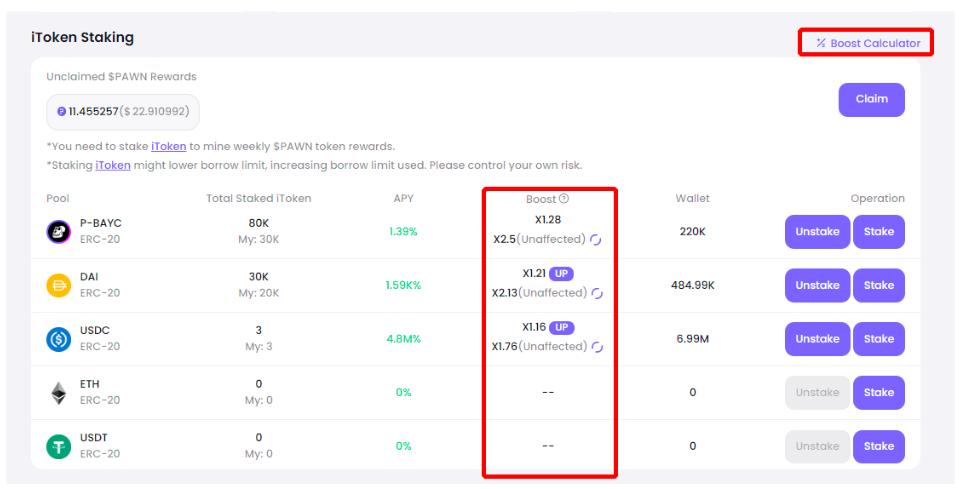

提升个人挖矿收益

当用户将 PAWN 锁定在 SAFE 合约中参与治理时,能够同时提升(Boost)个人的流动性挖矿奖励,根据锁仓份额与所选的锁仓期限,最高可提升 2.5 倍。

瓜分协议收入

PawnFi 的借贷模块会将 50% 的平台手续费收入每周按比例分配给将 PAWN 锁定在 SAFE 合约中的用户,这些收入的形式多元,包括 ETH、USDT、 DAI、P-Token,能够为治理参与者提供额外的激励。

开启「PawnFi War」

与 Curve Finance 等 DeFi 协议类似,PAWN 的治理权能够决定流动性挖矿的奖励分配。例如:PawnFi 的借贷池支援 P-BAYC 与 P-PUNK,为了提升各自的收益能力,社群便会互相竞争,投票给自己的池子,借此最大化收益能力。

例如,BAYC 社群可能会为了提升借贷池深度而选择「动用 DAO 金库买入 PAWN 代币为自己的池子灌票」、「为投票给自己的人提供 APE 代币奖励」,或「为流动性提供者提供额外的 APE 代币奖励」等,将 DeFi 生态系统中典型的「贿赂模型」带入 NFT 市场,并从中提升 PAWN 作为治理代币的价值。

总结

总体来说,由于团队的背景主要来自传统金融领域,因此 PawnFi 的设计几乎涵盖了所有与 NFT 相关的金融应用场景,整个生态系统的规模相当庞大,潜在的发展空间也相当值得期待。

然而,PawnFi 的设计上当然也有一些值得留意的地方,例如,P-token 是整个协议的核心,这意味着 P-token 的流动性将会成为成败的关键,但 NFT 本身的波动性似乎并没有代币来的大,在这样的情况下 LP 池的手续费收入相对来说也会比较低,额外的流动性挖矿奖励是否能为参与者提供足够的诱因入池,这方面值得留意。

不过,如果 PawnFi 能够获得 NFT 项目方的亲睐,让项目方愿意主动合作并在 PawnFi 建池为自己的 NFT 提供流动性,甚至加入「PawnFi War」争夺奖励份额,那协议的增长速度将超乎想像。

目前,PawnFi 正在进行早鸟体验(Early Access)活动,据称参与者有机会获得潜在的代币空投,有兴趣的人可以留意官方网站,并关注官方推特、加入Discord 社群以获取更多相关资讯。