第 8 章:去中心化衍生品

衍生品是一种合约,其价值来自于其他对标资产,例如股票、商品、货币、指数、债券或利率。期货、期权和掉期是几种常见的衍生品。每种衍生品的用途不同,投资者的交易目的也不一样。

投资者交易衍生品的原因包括:对抗对标资产的波动性进行套期保值、推测标的资产的定向移动或增加资产持有量。衍生品本质上极具风险,交易时必须具备丰富的金融知识和策略。

DeFi 衍生品 Dapps 的锁定资产总价值为1.143亿美元,占 DeFi生态系统的12%11。尽管与其他DeFi 市场(如贷款市场7.456亿美元)相比,这一数字相对较低,但值得注意的是,去中心化衍生品市场仅仅才出现一年,并且增长显著。Synthetix和bZx是目前两个主流的 DeFi衍生品项目。

在本书中,我们将深入研究最大的DeFi衍生品协议Synthetix。

Synthetix

顾名思义,Synthetix是以太坊上用于合成资产(称为Synths)的协议。Synthetix有两部分组成:合成资产(Synths)及其交易所Synthetix.Exchange。在Synthetix上,用户可以发行和交易合成资产。

什么是合成资产(Synths)?

合成资产是与另一资产具有相同价值或作用的资产或资产的混合物。合成资产跟踪对标资产的价值变化,并允许在无需持有实际资产的情况下对资产敞口。

当前有两种不同类型的合成资产——合成资产和反向合成资产。合成资产与对标资产呈正相关,而反向合成资产与对标资产呈负相关。

合成黄金(sXAU)是合成资产的一种,它跟踪黄金的价格表现。Synthetix利用Chainlink服务跟踪现实世界资产的价格,Chainlink的智能合约预言机从多个受信任的第三方来源获取价格信息以防数据被篡改。

反向合成资产的一个例子是反向比特币(iBTC),它跟踪比特币的反向价格表现。每个反向合成资产都有3个关键数据——入场价、下限和上限。

让我们以反向合成资产iBTC为例。假设在创建时,比特币(BTC) 的价格为10,600美元——即入场价。如果比特币下跌400美元至 10,200美元,那么iBTC反向合成资产价值将增加400美元,价格为 11,000美元。反之亦然。如果比特币上涨至11,000美元,那么iBTC 反向合成资产的价值将变为10,200美元。

反向合成资产的交易范围为入场价上下限的50%。这将限制用户在 反向合成资产上获得的最大盈亏。一旦达到任何一个限制,通证的 汇率将被冻结并清算头寸。一但发生冻结和清算,这些反向合成资 产只能以固定值在Synthetix.Exchange交易所进行兑换。然后它们会重新设置上下限。

为什么选择合成资产?

如上所述,合成资产使交易者可以对该资产进行价格敞口,而无需 实际持有基础资产。与传统的黄金经纪人相比,合成黄金(sXAU) 可使交易者以更低的门槛(无需注册、无需旅行、无需中间人等) 进入市场。

合成资产还有另一个用途——可以相互间自由交易,这意味着可以在Synthetix.Exchange上轻松地将合成黄金转换为合成日元、合成白银或合成比特币。这也意味着任何拥有以太坊钱包的人现在都可以购买任何现实世界的资产!

合成资产是如何生成的?

创建合成资产的背后逻辑与在Maker上发行DAI的逻辑相似。用户必须先将ETH作为Maker的智能合约的抵押品,然后才能基于发布的抵押品生成DAI。

对于合成资产,您首先需要抵押支持整个系统的抵押品Synthetix 网络通证(SNX)。与ETH相比,SNX的流动性较小,其价格通常波 动更大。为了解决这个问题,与Maker所需的最低150%初始抵押品 相比,Synthetic所需的最低初始抵押品至少为750%。

这意味着要发行价值100美金的合成美金(sUSD),您将需要至少价值750美金的SNX作为抵押。

注意:截至2019年11月27日,sUSD是用户可以发行(铸造)的唯一合成资产12。

合成资产的发行是一个相当复杂的系统。这需要抵押者承担债务,并且债务水平会根据全球债务池中合成资产的总价值发生动态变化 ,从而导致抵押者所欠的债务随着价值的变化而波动。例如,如果系统中100%的合成资产是合成以太坊(sETH),并且价格翻了一番,那么所有人的债务也将加倍,包括抵押者自己的债务。

一旦发行,这些合成资产通证就可以在Synthetix交易所或Uniswap 这样的去中心化交易所交易。

如果您想交易合成资产,但又不想承担债务也不想自己亲自发行合成资产,则可以在sETH Uniswap池中购买。Uniswap上的 sETH池是目前Uniswap上最大的资金池,流动性超过35,000 ETH(约8千万美 元,以每个ETH价格为200美元计算)。

合成资产目前支持哪些资产?

在撰写本文时,合成资产主要支持以下4种资产类别(完整列表):

(i) 数字货币:以太坊(ETH)、比特币(BTC)、币安币(BNB )、Tezos(XTZ)、Maker(MKR)、波场币(TRX)、莱特币(LTC)和Chainlink(LINK)

(ii) 商品:黄金(XAU)和白银(XAG)

(iii)法定货币:美元、澳元、瑞士法郎、日元、欧元和英镑

(iv) 指数:CEX指数和DEFI指数

指数合成资产

指数合成资产是Synthetix上最有趣的合成资产之一。在撰写本文时,有两种不同的指数合成资产,即sCEX和sDEFI。

指数合成资产使交易者无需购买所有通证即可拥有一篮子通证。指数将反映对标通证的整体表现。指数合成资产允许将风险暴露于该行业的特定领域并且分散化,而无需实际持有和管理各种通证。

sCEX

sCEX是一种指数合成资产,旨在使交易者可以接触一篮子中心化交易所(CEX)通证,大致与其加权市值接近。当前的sCEX指数包括币安币(BNB)、Bitfinex的LEO通证(LEO)、Huobi积分(HT)、 OKEx积分(OKB)和KuCoin通证(KCS)。

还有一个称为iCEX的反向合成资产,它与sCEX指数合成资产相反, 与其他反向合成资产运行原理一致。

sDEFI

随着DeFi关注度的日益增加,sDEFI指数合成资产应运而生,为交 易者提供生态系统中一篮子DeFi应用通证的指数敞口。当前的 sDEFI指数由以下通证组成:Chainlink(LINK)、Maker(MKR)、 0x(ZRX)、Synthetix网络通证(SNX)、REN(REN)、路印(LRC )、Kyber网络(KNC),Bancor网络通证(BNT)和Melon(MLN) 。

该指数反向合成资产被称为iDEFI。

有趣的事实:

这些指数合成资产是根据Twitter上一系列民意调查结果创建的。使用每个通证的市值同比例确定每个通证的权重,然后通过社区反馈进行修改。

Synthetix交易所

Synthetix交易所是一个去中心化交易平台,专门用于SNX和合成资产的交易,同时无需大多数去中心化交易所使用的订单簿技术。也就是说,Synthetix交易所不是依靠用户来提供流动性的点对点系统(如Uniswap和dYdX),而是允许用户直接与保持恒定且具有充足流动性的合约进行交易,因此理论上减少了价格跳动和缺乏流动性的风险。

由于用户购买的是合成资产的合约,而不是交易对标资产,因此用户可以在对合约价格没有任何影响的情况下购买系统中的全部抵押品。例如,价值1000万美元的BTC买/卖定单可能会导致传统交易所的价格大幅下滑,但不会导致Synthetix交易所的价格跳动,因为用户直接与Synthetix合约进行交易。

此外,Synthetix将在今年(2020年)推出一系列新的交易功能,包括支持合成指数和股票、杠杆交易、二元期权、合成期货以及触发定单之类的新资产。

这就是Synthetix的所有产品——如果您希望进一步了解或试用,我们提供了有关如何生成合成资产的分步指南。也可以直接进入下一章节,了解下一个 DeFi 应用程序的更多信息!

Synthetix:分步指南

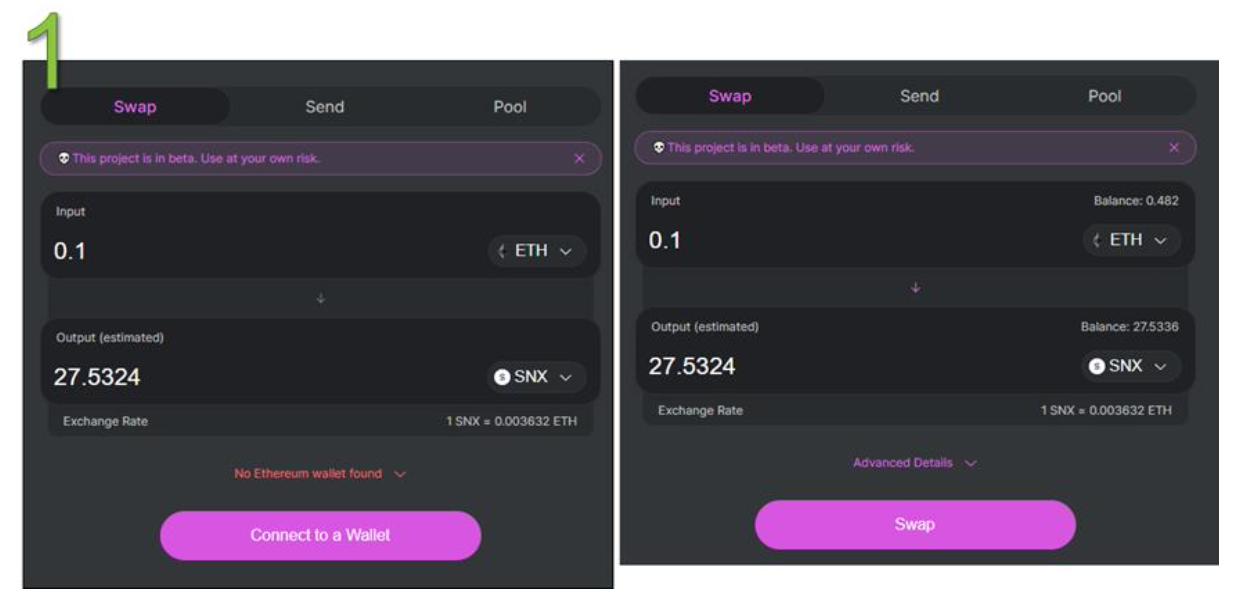

步骤1

- 在发行任何合成资产之前,您需要使用SNX通证用于抵押

- 如果您之前没有使用过交易所,可以在我们的SNX页面上查看

- 支持SNX通证的交易所列表

- 本教程中,我们使用Uniswap(https://uniswap.exchange/swap)将ETH兑换成SNX

- 连接您的钱包,然后输入您希望兑换SNX的ETH数量

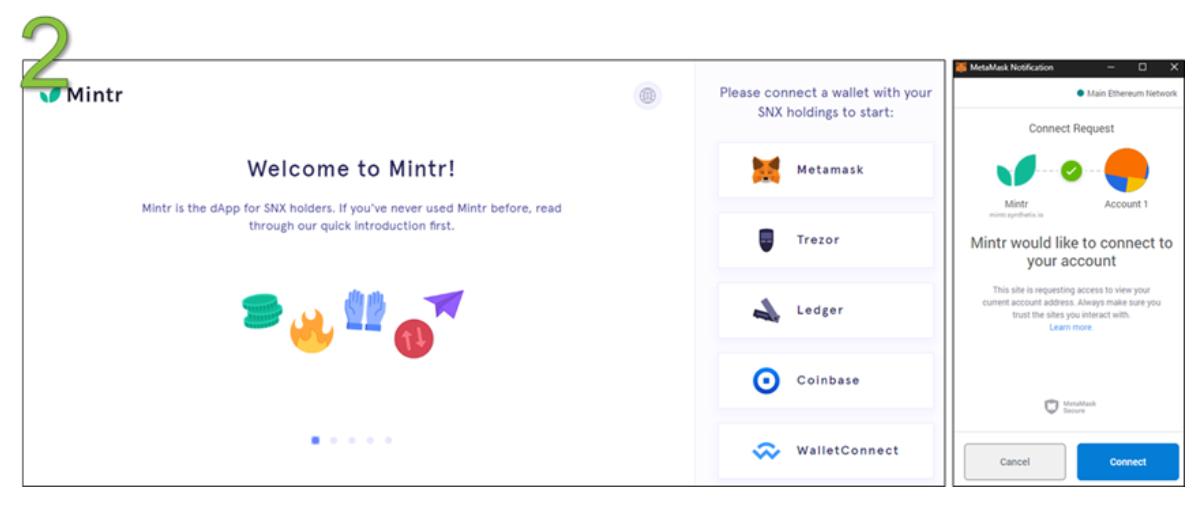

步骤2

- 创建您的合成资产,进入https://mintr.synthetix.io/

- 连接您的钱包

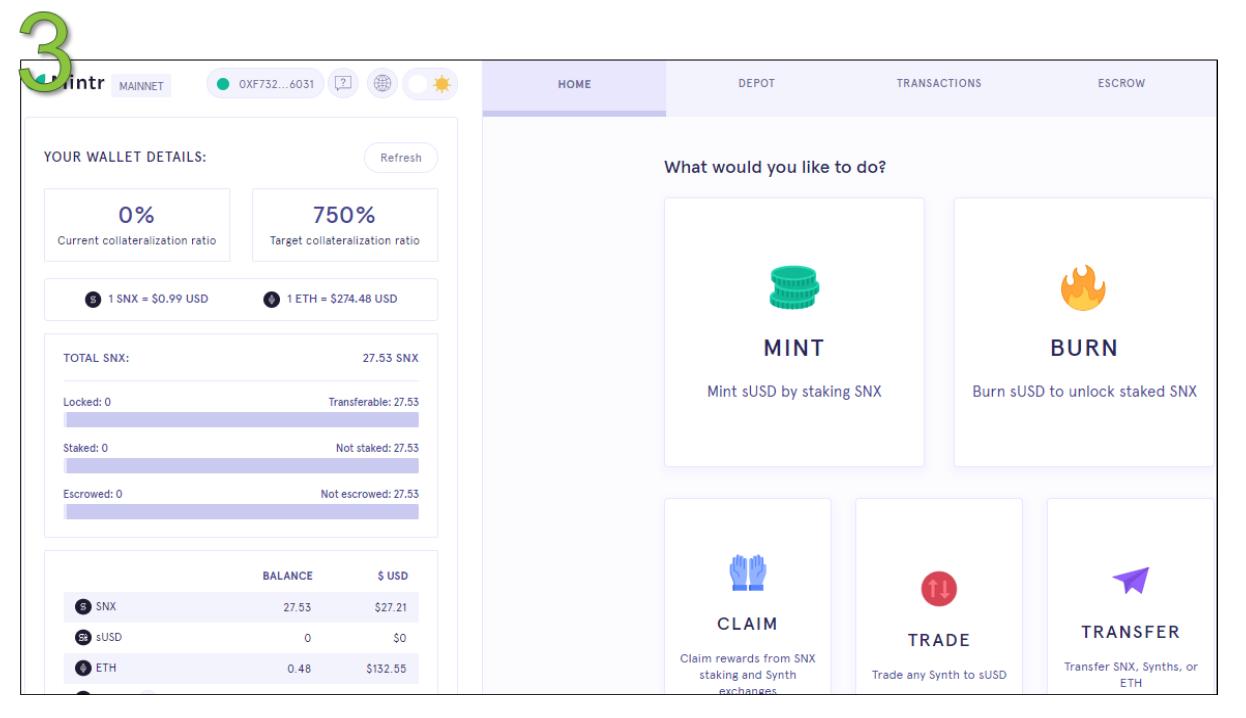

步骤3

- 进入页面后,单击“发行”

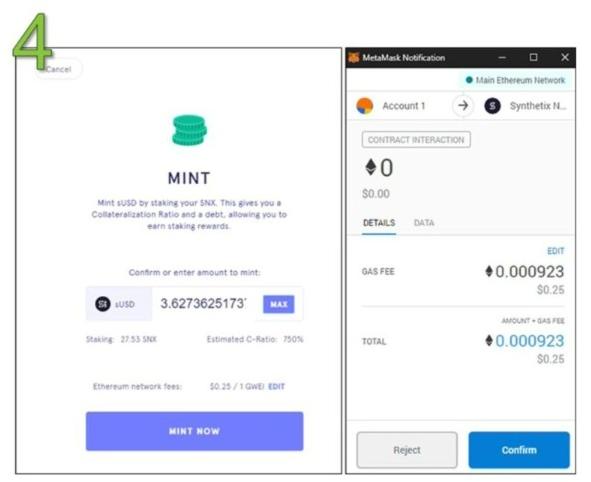

步骤4

- 输入您想要发行的数量。这里我选择最大额。

- 注意:可发行量取决于SNX与Synth的抵押比率

- 当前抵押比率为750%

- 因此$ 27.21 / 750%≈3.63 sUSD

- 如果您第一次使用,则需要在进行交易之前先启用它

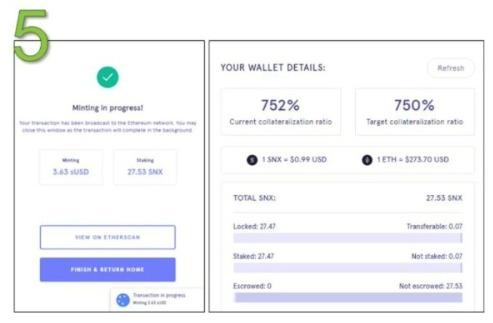

步骤5

- 确认后,您将看到如上所示的钱包余额。

推荐阅读

1. Crypto Derivatives, Lending, and a touch of Stablecoin (Gary Basin)

2. DeFi Use cases: The Best Examples of Decentralised Finance (Rajarshi Mitra) https://hackernoon.com/crypto-derivatives-lending-and-a-touch-of-stablecoin-59e727510024

3. The Ultimate Guide To Synthetix. (DefiZap and @DegenSpartan)

https://defitutorials.substack.com/p/the-ultimate-guide-to-synthetix

4. Synthetix (Cooper Turley and Lucas Campbell)

https://fitznerblockchain.consulting/synthetix/

5. Synthetix for dummies (TwiceCrypto)

https://medium.com/@TwiceCrypto/synthetix-for-dummies-477a0760d335

6. Synthetic Instruments In DeFi : Synthetix (Joel John)

https://www.decentralised.co/understanding-synthetix/amp/?

7. Synthetic Assets in DeFi: Use Cases & Opportunities (Dmitriy Berenzon) https://medium.com/zenith-ventures/synthetic-assets-in-defi-use-cases-opportunities-19b11f57a776

8. The Value and Risk of Synthetix (Gavin Low)

https://medium.com/the-spartan-group/the-value-and-risk-of-synthetix-45204346ce