灰度報告:解碼加密牛市周期,接下來市場還能漲多久?

原標題:《The State Of the Crypto Cycle》

編譯:深潮 TechFlow

從歷史上看,加密貨幣的估值通常呈現出明顯的四年週期,價格經歷了持續的上漲和下跌階段。Grayscale Research 認為,投資者可以通過監測一系列基於區塊鏈的指標和其他數據,來追蹤加密貨幣市場的週期變化,並據此優化風險管理策略。

隨著加密貨幣逐漸成為一種成熟的資產類別,市場正在發生顯著變化。例如,比特幣和以太坊的現貨交易所交易產品 (ETPs) 推出後,投資者進入市場的門檻進一步降低。同時,新一屆美國國會可能會為該行業帶來更明確的監管框架。基於這些因素,加密貨幣的估值可能會逐步擺脫早期歷史中反復出現的四年週期模式。

儘管如此,Grayscale Research 認為,目前的市場指標顯示加密貨幣市場處於週期的中間階段。只要這一資產類別仍然受到基本面因素的支撐,例如應用場景的擴大和宏觀經濟環境的穩定,牛市可能會一直延續到 2025 年及以後。

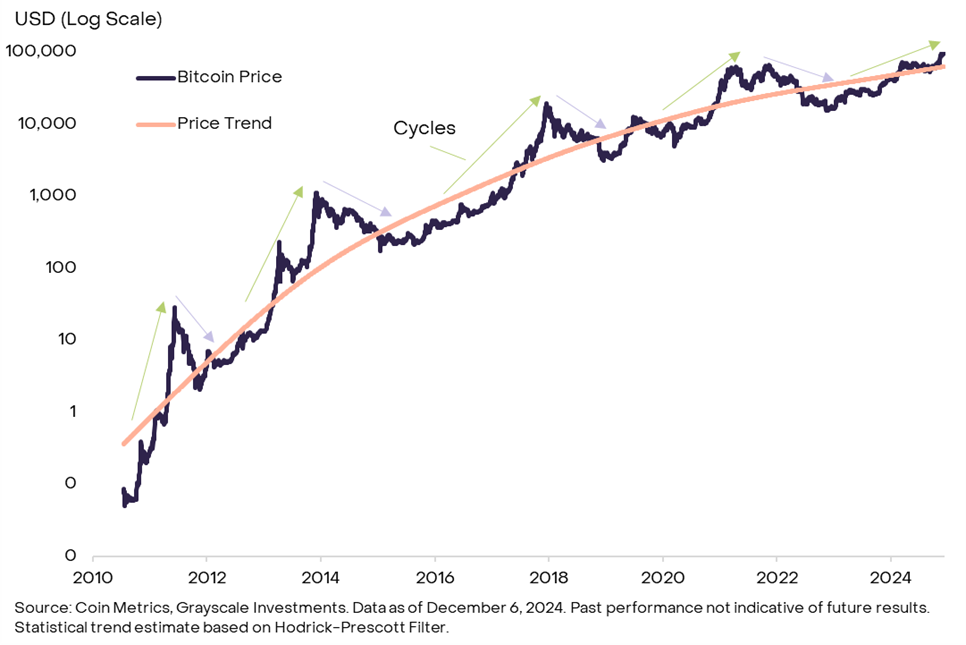

與許多實物商品類似,比特幣的價格並不完全遵循"隨機遊走"的模式。相反,數據顯示其價格具有統計上的動量效應:上漲趨勢往往會持續一段時間,而下跌趨勢也會延續。從更長時間來看,比特幣價格的這種週期性波動,呈現出圍繞長期上升趨勢的反復漲跌(見圖 1)。

圖 1: 比特幣價格圍繞長期上升趨勢的週期性波動

每個過去的價格週期都有其獨特的驅動因素,因此未來的價格表現並不會完全複製以往的經驗。此外,隨著比特幣逐漸成熟並被更多傳統投資者接受,以及四年一次的減半事件對供應的影響逐漸減弱,比特幣價格的週期性波動可能會發生改變甚至消失。儘管如此,研究過去的價格週期仍然可以為投資者提供參考,幫助他們理解比特幣的典型統計特性,從而更好地進行風險管理。

動量的衡量

圖 2 展示了比特幣在每個週期上漲階段的價格表現。為了便於比較,價格從週期低點(即上漲階段的起點)開始被標準化為 100,並追蹤到其峰值(即上漲階段的終點)。圖 3 則以表格形式呈現了相同的數據。

比特幣歷史上的早期價格週期相對較短且漲幅陡峭:第一個週期持續不到一年,第二個週期大約持續兩年。在這兩個週期中,價格從前一個週期低點上漲了超過 500 倍。隨後的兩個週期分別持續了不到三年。在 2015 年 1 月至 2017 年 12 月的週期中,比特幣價格上漲了超過 100 倍,而在 2018 年 12 月至 2021 年 11 月的週期中,比特幣價格上漲了約 20 倍。

圖 2: 當前比特幣價格走勢與最近兩個市場週期相對接近

在 2021 年 11 月達到峰值後,比特幣價格在 2022 年 11 月降至約 16,000 美元的週期性低點。從那時起,比特幣進入了新一輪的價格上漲階段,至今已持續兩年多。如圖 2 所示,最近的價格上漲趨勢與之前兩個比特幣週期的走勢相似,這兩個週期在價格達到峰值之前都持續了大約一年。從漲幅來看,本週期內比特幣的價格回報率約為 6 倍,雖然這一漲幅不容小覷,但顯著低於過去四個週期的回報率。總體來看,儘管我們無法確定未來的價格表現是否會重現過去的模式,但比特幣的歷史表明,本輪牛市在持續時間和漲幅方面可能仍有進一步發展的空間。

圖 3: 比特幣價格歷史中的四個獨特週期

關鍵指標的分析

除了評估過去週期的價格表現外,投資者還可以通過多種基於區塊鏈的指標來判斷當前比特幣牛市的成熟度。這些指標通常包括:比特幣價格相對於買家成本基準的漲幅、新資金流入比特幣市場的規模,以及比特幣價格相對於礦工收入的比例等。

其中一個常用的指標是 MVRV 比率,即比特幣的市場價值 (MV)(每枚比特幣按當前市場價格計算)與實現價值 (RV)(每枚比特幣按鏈上最後一次交易價格計算)之比。MVRV 比率可以理解為比特幣市值相對於市場總成本基準的溢價程度。在過去的四個週期中,MVRV 比率均達到了至少 4 的水平(見圖 4)。目前,該比率為 2.6,這表明當前週期可能還有進一步上漲的空間。然而,MVRV 比率在每個週期的峰值都逐漸降低,因此價格可能在該指標達到 4 之前就已見頂。

圖 4: MVRV 比率目前處於中間水平

其他鏈上指標則關注新資金進入比特幣生態系統的情況,這通常被資深加密貨幣投資者稱為 HODL Waves。這種框架認為,價格上漲可能是由於新資金以略高的價格從長期持有者手中購買比特幣所致。Grayscale Research 偏好使用過去一年內鏈上移動的比特幣數量與流通供應總量的比例來衡量這一點(見圖 5)。在過去的四個週期中,這一比例均達到至少 60%,這意味著在上漲階段的一年內,至少 60% 的流通供應發生了鏈上交易。目前,這一比例約為 54%,表明在價格見頂之前,可能還會有更多比特幣在鏈上易手。

圖 5: 過去一年內活躍的比特幣流通供應量低於 60%

此外,還有一些週期性指標專注於比特幣礦工的行為,這些礦工是負責維護比特幣網絡安全的核心參與者。例如,一個常見的指標是礦工資產價值 (MC) 與"熱力資本" (TC) 的比率。直觀上,當礦工持有的比特幣資產達到某一臨界值時,他們可能會選擇獲利了結。從歷史數據來看,當 MCTC 比率超過 10 時,比特幣價格往往會在該週期見頂(見圖 6)。目前,MCTC 比率約為 6,這表明當前週期可能仍處於中間階段。然而,與 MVRV 比率類似,MCTC 比率在每個週期的峰值都逐漸降低,因此價格可能在該指標達到 10 之前就已見頂。

圖 6: 基於比特幣礦工的指標目前也低於歷史閾值

鏈上指標種類繁多,不同數據來源之間的測量結果可能存在細微差異。此外,這些工具只能提供當前價格上漲階段與過去的粗略比較,並不能保證這些指標與未來價格走勢之間的關係會完全符合歷史規律。儘管如此,綜合來看,比特幣週期的常用指標仍低於過去價格達到峰值時的水平,這表明如果基本面因素能夠支撐,當前的牛市可能還會繼續。

放眼比特幣之外

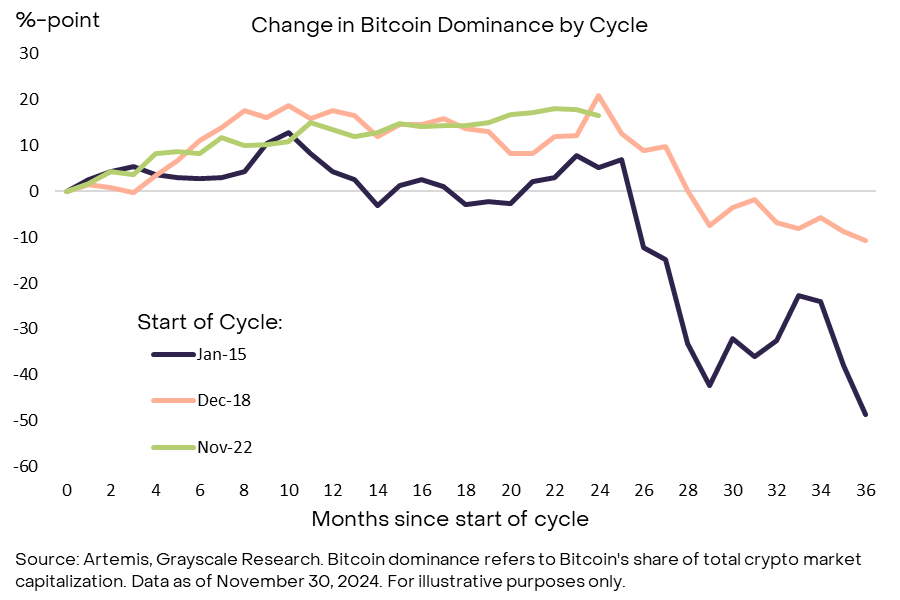

加密市場的範圍遠超比特幣,來自行業其他領域的信號同樣可以為市場週期的狀態提供線索。我們認為,由於比特幣與其他加密資產的相對表現,這些信號在未來一年可能尤為關鍵。在過去的兩個市場週期中,比特幣主導地位(即比特幣在加密市場總市值中的占比)通常在牛市開始兩年後達到峰值(見圖 7)。最近,比特幣主導地位開始下降,這一趨勢再次出現在市場週期的兩年點附近。如果這一趨勢持續下去,投資者應更廣泛地參考其他指標,以判斷加密貨幣的估值是否接近週期性高點。

圖 7: 比特幣主導地位在過去兩個週期的第三年下降

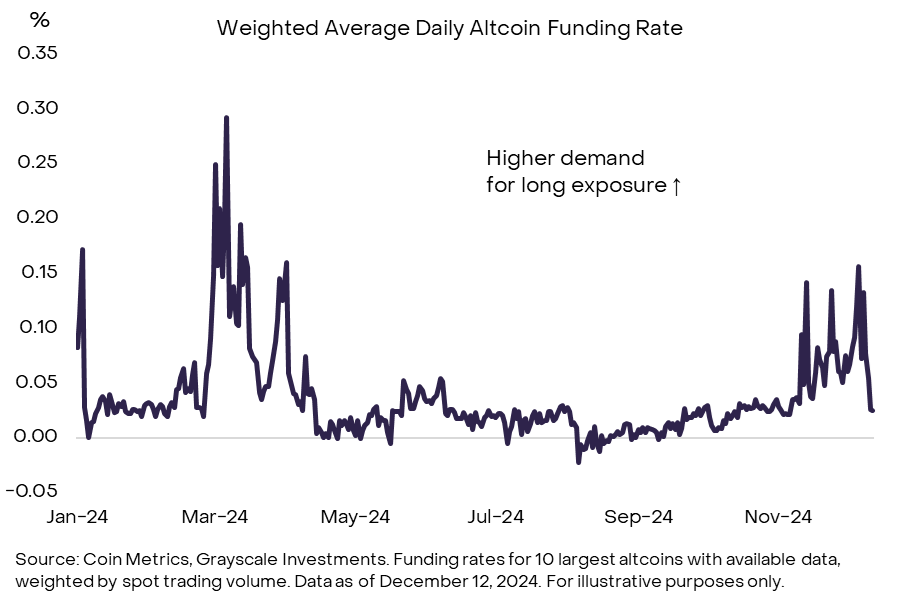

例如,投資者可以關注資金費率(即持有永續期貨合約多頭頭寸的成本)。當投機交易者對槓桿的需求增加時,資金費率往往會上升。因此,資金費率的高低可以反映市場中投機性多頭頭寸的總體水平。圖 8 顯示了比特幣以外最大 10 種加密資產(即山寨幣)的加權平均資金費率。目前,資金費率為正值,表明槓桿投資者對多頭頭寸的需求較高,儘管在上週的市場回調中資金費率有所下降。此外,即使在其局部高點,當前資金費率水平仍低於今年早些時候以及上一週期的峰值。因此,我們認為當前的資金費率水平反映了市場中等程度的投機性多頭頭寸,並不一定意味著市場週期已進入尾聲。

圖 8: 山寨幣資金費率顯示中等程度的投機性多頭頭寸

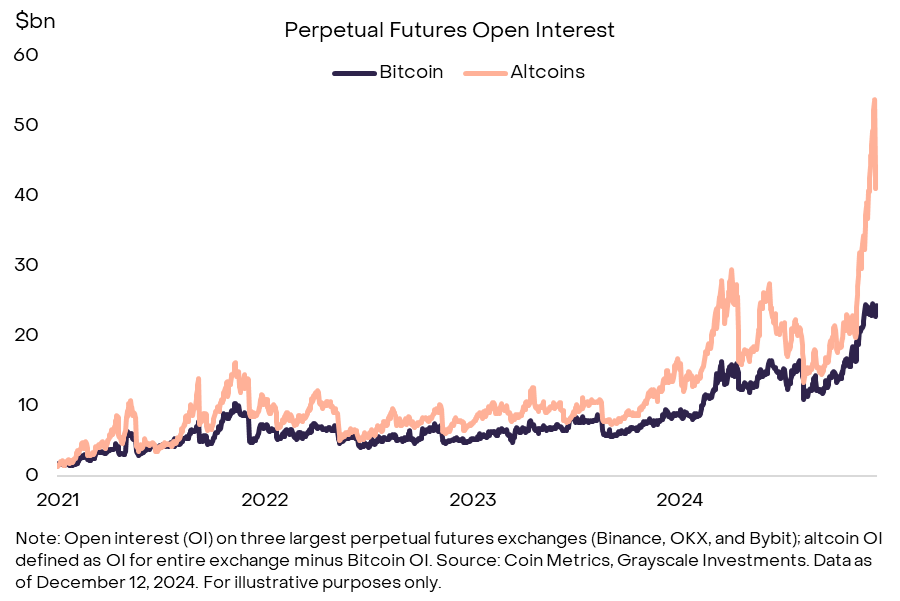

相比之下,山寨幣的永續期貨持倉量已達到相對較高的水平。在 12 月 9 日發生大規模清算事件之前,山寨幣的持倉量在三大永續期貨交易所中達到了近 540 億美元(見圖 9)。這表明市場中投機性多頭頭寸的規模較大。在本週早些時候的大規模清算後,山寨幣持倉量減少了約 100 億美元,但仍然處於較高水平。通常,高水平的投機性多頭頭寸預示著市場週期的後期階段,因此這一指標值得繼續關注。

圖 9: 最近清算前山寨幣持倉量達到較高水平

市場仍在發展

自 2009 年比特幣誕生以來,數字資產市場取得了顯著進步,目前的加密牛市與過去相比有許多不同之處。最顯著的變化是,美國批准了比特幣和以太坊現貨交易所交易產品 (ETPs),這為市場帶來了 367 億美元的淨資本流入,並將這些資產納入了更多傳統投資組合。此外,最近的美國選舉可能會為市場帶來更明確的監管框架,並鞏固數字資產在全球最大經濟體中的地位------這與過去人們反復質疑加密資產長期前景的情況形成了鮮明對比。基於這些原因,比特幣和其他加密資產的估值可能不再遵循其早期歷史中反復出現的四年週期模式。

與此同時,比特幣和許多其他加密資產可以被視為數字商品,類似於傳統商品,其價格可能表現出一定的動量效應。因此,鏈上指標以及山寨幣頭寸數據的分析,對投資者進行風險管理決策具有重要意義。Grayscale Research 認為,目前的指標組合與加密市場週期的中間階段相符:例如,MVRV 比率已顯著高於其週期性低點,但尚未達到以往市場頂部的水平。只要基本面因素,如應用的普及和更廣泛的宏觀經濟條件能夠支撐,牛市可能會繼續延續。