波場 TRON 行業週報:主流幣 8 月跑輸傳統資產 以太坊、MakerDAO 遭遇變革挑戰

一.結論

1. 宏觀層面總結以及未來預測

上週五,美聯儲首選的通脹指標溫和上升,家庭支出保持穩定,這表明政策制定者有可能實現軟著陸,因此也削弱了美聯儲9月降息50個基點的必要性。不過華爾街仍預計11月或12月可能會有大幅降息。

未來,市場將繼續密切關注勞動力市場的變化和即將發布的就業數據。儘管降息已成大概率,但經濟的韌性和通脹的溫和上升可能會限制降息幅度,尤其是在經濟基本面保持穩定的情況下。

2. 加密行業市場變動及預警

加密貨幣市場在經歷了多日的反彈行情後,上漲動力不足,上週繼續表現出弱勢狀況,絕大多數幣種漲幅持續回撤。BTC最低再次跌至57100美元左右,ETH最低跌至2400美元。多數觀點認為市場正處於二次探底過程中,市場情緒仍表現為恐慌情緒。市場仍在等待更多的宏觀數據信號指引。

值得注意的是,受8月最後兩週市場下跌拖累,8月比特幣、以太坊價格下跌了8.6%和17.3%,而同期全球股票和債券指數則上漲了大約2%,可以說主流幣8月顯著跑輸主流傳統資產。

3. 行業以及賽道熱點

以太坊持續表現頹勢,社區將部分原因指向了以太坊基金會和Vitalik Buterin。以太坊基金會最近轉出3.5萬枚ETH的行為引起了社區的廣泛關注和質疑。社區成員指出,基金會的年度支出報告缺乏透明度,這使得人們對其資金使用情況產生疑慮。

Vitalik Buterin在最近的討論中對去中心化金融(DeFi)的看法引發了爭議。他的言論被部分社區成員解讀為對DeFi的誤解,認為他未能清晰表達DeFi的潛在價值和應用。這種溝通不暢可能使得社區對他的領導能力產生懷疑,進一步加劇了對以太坊未來發展的不安。

此外,MakerDAO 的品牌升級及其推出的新穩定幣 USDS 和凍結功能引發了關於去中心化穩定幣的爭論。儘管穩定幣在加密貨幣市場中扮演著重要角色,但中心化控制的問題逐漸顯現,特別是當凍結功能被引入時,這與去中心化的初衷相悖,給 DeFi 的未來蒙上了一層陰影。

此次事件不僅表明 DeFi 項目在監管壓力下需要做出妥協,還可能導致社區的分裂。儘管如此,長遠來看,這可能促使 DeFi 領域進行更深入的創新和變革,探索新的技術解決方案以平衡合規性和去中心化的屬性。

二.宏觀數據回顧與下週關鍵宏觀數據發布節點

上週,美股迎來連續四個月上漲。道瓊斯工業指數上漲0.94%,創盤中歷史新高。歐洲方面,德國DAX30指數微跌0.02%,英國富時100指數微跌0.04%,法國CAC40指數下跌0.13%。亞太地區股市在經歷了月初的波動後也基本收漲,其中恆生指數表現尤為突出,上漲超過3.7%。日經225指數月內累漲1.5%;

比特幣8月走勢 來源:Investing.com

加密市場上週呈現波動性下跌趨勢。比特幣、以太坊的周內跌幅均在10%左右,比特幣盤中一度觸及57,230美元的低點。數據顯示,比特幣8月份跌幅達8.6%。

本週的焦點將是美國非農就業報告。美聯儲主席鮑威爾暗示9月降息,因通脹放緩和勞動力市場溫和增長。

美國就業增長放緩 來源:Bloomberg

下週將發布多個重要數據。美國將公布8月份非農就業報告、7月份職位空缺數據、每週初請失業金人數和ADP就業數據,這些數據將影響美聯儲的降息決策。市場預計加拿大央行將連續第三次降息。

歐洲將發布歐元區政策聲明、德國工廠訂單和工業生產數據,歐元區三個月GDP數據,以及英國製造業和服務業PMI最終數據。

三.行業數據分享

1.市場整體表現

1.1. 現貨BTC ETF

上週BTC現貨的主力掃貨者依然是Ishares,過去7天總共買入超$7.6B的BTC。因此表明即便BTC的價格再度跌破$60000大關,但下行幅度較慢,這類走勢通常是ETF不間斷的分批買入的結果,因此對整個市場來說可以解讀為利好。

1.2. 現貨ETH ETF

ETH買家顯然在上週的買入情緒仍然低迷,從圖表看幾乎趨平,各大ETF單週買入額總計甚至未達到$1B,可見資管巨頭目前對於ETH作為其資產配比的意願和比例都偏低,ETH想成為"數字白銀"的道路仍然艱辛。

2.公鏈數據

Layer1 Summary

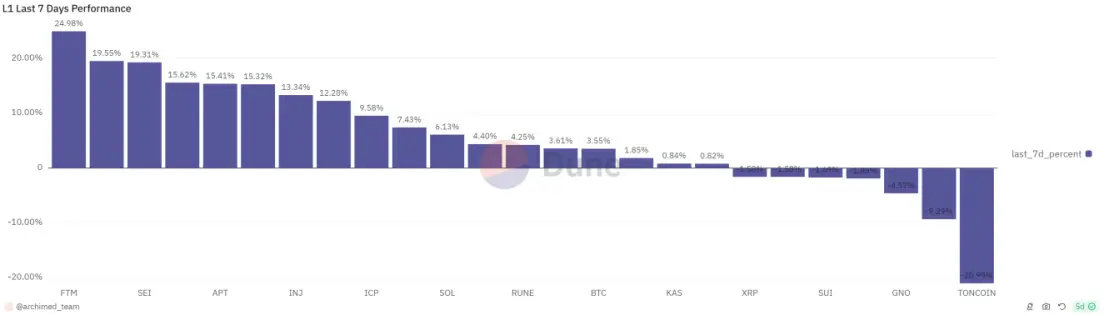

上週,EVM系新老公鏈走出了完全不同的行情,公鏈TON受其創始人被逮捕的影響遭到資金持續拋售,表現為最差,但隨著創始人被保釋後,TON預計有較強的反彈表現。

而老牌公鏈Fantom意外成為上週表現最好的公鏈,這或得益於其更名後的Sonic Labs即將上線新版測試網的利好消息。當然,AC被任命為CTO也是給Fantom的用戶吃下一顆定心丸。

而作為L1新貴的SEI和APTOS也因其生態的持續發展在過去一周交出了不錯的答卷。

Layer 2 Summary

本週隨著整個市場再度疲軟,L2資金全體出逃,整體TVL單週淨流出接近10%,前十大協議中,除開近期始終強勢的Base、ZK系的龍頭Scroll以及OP主網跌幅低於10%以外,其餘協議均跌幅達到10%以上。

其中值得被注意的是Blast,Blast 的總鎖定價值(TVL)從歷史最高點下跌 62%,每日活躍用戶數量降至六個月來的最低水平。8 月初,該網絡流失了超過 3 億美元的流動性,TVL 從 11 億美元降至 7.85 億美元,為六個月以來的最低點。

DEFI板塊

1.1.RWA

上週鏈上RWA資產整體平穩,但在週日突然出現斷崖式下滑,經分析,有可能是BTC生態再質押協議Solv protocol的RWA板塊在週末24小時內狂跌76%,因此DeFi用戶需注意該協議風險。

1.2. Restaking

本週再質押板塊迎來小幅走軟,因上週市場走勢低迷,DeFi收益率下降,導致鏈上交易以及借貸活動減少,Restaking收益率必然有一定的降低。

但隨著BTC生態BTCFi的崛起,BTC及其相關資產的Restaking將具備極強的想像空間。

3.熱點賽道及項目解析

1. TON創始人被捕對加密市場影響幾何,對哪些性質的meme Token有利好?

在TON創始人獲釋後,TON鏈上恐慌情緒逐步消退,TVL企穩,因此若後續無重大變動,TON生態大概率再度反彈。當然加密用戶應該意識到此事件的警報尚未完全解除。

而該事件或在未來一段時期將利好meme板塊中涉及到"自由","民主"等概念的token。

2. MAKER DAO更名SKY,TOKEN升級是利好還是利空?

MakerDAO 曾經是 DeFi 領域去中心化的先驅,其推出的 DAI 是一種不受中心化控制的穩定幣。然而,隨著 USDS 的推出,其理念似乎已經與初衷背道而馳。

據悉,USDS 將可能引入類似於中心化穩定幣 USDT 和 USDC 的凍結功能,在特定情況下,USDS 的發行方或相關治理實體可以凍結用戶的資金。

USDS 的設計者聲稱,凍結功能是為了防範風險,確保合規性。但這也引發了一個根本性問題:如果一個去中心化的穩定幣可以被遠程控制,且這種中心化控制使得用戶在某種程度上必須依賴發行方的善意與合規性,而非完全由用戶掌控自己的資產。這樣DEFI的意義便不復存在。

當然,我們可以理解為MAKER DAO因為其賴以生存的RWA板塊終將走向合規,而這次升級是MAKER DAO未來能夠繼續生存所不得不做的妥協,畢竟如果繼續堅持去中心化,那麼其RWA業務勢必要被砍掉,這部分龐大的利潤將銳減。

但對於加密行業的角度來說,MAKER DAO的"叛變"是一種發展的倒退。

3. Babylon能否引爆下一輪牛市?

Babylon 是一個旨在利用比特幣的安全性來為其他 PoS 鏈提供安全保障的協議。Babylon 可以為包括 BTC layer2 等 PoS 鏈提供安全、免跨鏈、免托管的原生質押解決方案,並促進跨鏈互操作性,通常被類比為以太坊生態的 Eigenlayer。

核心原理

遠程質押: 利用比特幣的 UTXO 模型和腳本系統,實現對比特幣的質押、罰沒和獎勵。

時間戳伺服器: 通過在比特幣區塊鏈上記錄 PoS 鏈的事件,為這些事件提供不可篡改的時間戳。

三層架構: 比特幣作為底層,Babylon 作為中間層,PoS 鏈作為上層。Babylon 負責將 PoS 鏈的檢查點記錄到比特幣上。

4.本週潛力板塊

Fractal Bitcoin

Fractal Bitcoin 是比特幣又一擴展解決方案,由 UniSat 團隊開發。通過使用 BTC 核心代碼,在主鏈上創新無限拓展層來提高交易處理能力和速度,同時與現有比特幣生態系統完全兼容。

目前測試網錢包地址已超千萬。分析其應用場景可能包括:作為 BTC 先行網,OP_CAT 試驗田;項目方及用戶低成本參與 BTC 生態方式;帶動微交易的發展。

其生態目前正處於非常早期的階段,因此提醒用戶在參與的同時防範風險。

Satlayer

基於 Babylon 的比特幣再抵押平台,SatLayer 發揮比特幣力量的通用安全層,通過在 Babylon 上部署為智能合約,SatLayer 使得比特幣質押者能夠將他們的 BTC 用作驗證服務,從而保護各類型的去中心化應用或協議。

SatLayer 的生態系統設計相對簡單,其中有幾個重要參與者:

再質押者:將 BTC 封裝資產再質押到 SatLayer。

运营者:選擇比特幣驗證服務(BSV)來提供安全性,並從中獲得再質押獎勵。

-BVS:使用 BTC 來啟動其加密經濟安全性的 PoS 網絡或應用程序。

SatLayer 的收益主要來自包括 Babylon 上的 BTC 質押收益,SatLayer BVS 的額外質押收益。此外還包括其可組合性,可用於在其他 BTCFi 中使用 satAssets 以產生進一步收益。

參考同賽道相似協議Solv protocol,Satlayer至少在早期能夠給再質押BTC用戶提供一個客觀的收益,因此能夠一定程度上成為短期內市場焦點。

四.監管政策

週內全球監管政策層面雖未發生顯著變化,但加密行業正以空前的速度滲透至各個領域,各國政府對於加密行業的監管態度亦在逐步轉變與完善。

俄羅斯

俄羅斯計劃開始測試使用加密貨幣進行跨境支付。根據總統普京簽署的新法律,這些支付將在俄羅斯中央銀行的監督下進行,但並未解除加密貨幣作為法定貨幣的禁令,仍僅限於跨境支付。這一舉措表明,俄羅斯希望通過加密貨幣,確保在國際制裁下的經濟活動不受影響。

新西蘭

新西蘭稅務部長引入了一項稅收法案,提議實施經濟合作與發展組織(OECD)的加密資產報告框架(CARF)。若法案獲通過,新西蘭的加密資產服務提供商(CASP)必須收集並報告可報告用戶的交易信息,對不合規的CASP和加密資產用戶處以罰款。

尼日利亞

尼日利亞區塊鏈倡導組織負責人奧賓納·伊烏諾 (Obinna Iwuno) 表示,尼日利亞最近批准了兩家數字資產交易所,這對該行業來說是一個可喜的發展。他認為,尼日利亞作為非洲加密貨幣交易的主要參與者,應該率先監管和頒發許可證。