Layer1 項目估值、盈利能力和代幣增發關係的深度辨析

原文標題:《Blockchain Profitability \& Issuance - Does It Matter ?》

撰文: DONOVAN CHOY 、 THOR 、 HYPHIN

編譯: Kate ,火星財經

一份探索區塊鏈盈利能力不同思想流派的報告。

介紹

PoW ( 工作量證明 ) 和 PoS ( 權益證明 ) 區塊鏈有多賺錢?以太坊與 Solana 的對比如何?區塊鏈的盈利能力對投資者來說是否重要? Vitalik 用以太坊的 gas 錢做什麼?

加密推特最近捲入了這些問題。本文試圖圍繞 Web3 中 L1 估值這個棘手的主題來解開這些大局問題。

PoW 以太坊盈利能力

假設我們想要確定哪個 L1 代幣具有最高的上行空間。研究的第一步是了解區塊鏈的潛在盈利能力。所以,如果你問華爾街的分析師區塊鏈有多賺錢,他們可能會這樣計算:

收入 ( 總交易費用 )- 費用 ( 總代幣發行 )=利潤

當應用於 PoW 以太坊時:

結論很簡單:以太坊 PoW 無利可圖,其商業模式從根本上被打破。100% 的交易費用支付給了礦工,因此以太坊的收入為零。更糟糕的是,激勵區塊鏈驗證的 ETH 發行非常高,使得該鏈無利可圖。當然,我們事後知道 ETH 的價格上漲了,但那些年的價格上漲純粹是來自投機狂熱的逆風,而不是內在因素。

EIP -1559 和合併後更新

在 2024 年的今天,對上述簡單分析的批評主要有兩種。第一種批評指出,自 PoW 以來發生了很多變化,而第二種批評則提出了更主觀的結構性論點 ( 下一節將對此進行更多討論 )。

是什麼改變了?

1.自 2021 年 8 月的 EIP -1559 以來,以太坊 gas 費被分為基礎費和優先費小費。基礎費用被燒毀,使得 ETH 更加稀缺,從而增加了 ETH 的價值,因此「真實」價值被低估。另一方面,優先級費作為小費支付給驗證者。

2.自 2022 年 9 月合併並轉向 PoS 以來,代幣發行大幅減少。

3.自從 Flashbot 為 PoS 以太坊發布了 MEV - Boost 軟件以來,用戶向驗證者支付了額外的區塊包含費用,因此收入被低估了。

綜上所述,有四個變量影響以太坊網絡的盈利能力:

- 基本費用 ( 已燒毀 )

- 優先權費 ( 支付給驗證者 )

- MEV ( 支付給驗證者 )

- ETH 發行 / 通貨膨脹 ( 支付給驗證者 )

當我們更新上面的表時:

- 自 EIP -1559 以來,一部分網絡交易費用被燒毀,如用戶支付的費用減去支付給驗證者的部分所示

- 2023 年是該網絡實現「盈利」的第一個完整年份,這在很大程度上要歸功於向 PoS 的轉變

- MEV 支付全部支付給驗證者,因此 ETH 持有者看不到任何收入

結論:以太坊 PoW 曾經非常無利可圖,其商業模式從根本上被打破。但由於 EIP -1559 更有效的 gas 定價以及自合併以來代幣發行的大幅減少,以太坊今天經營著一項有利可圖的業務。

請注意, PoW 礦工 / PoS 驗證者也會在電力和硬件上花錢,但這裡省略了,因為這是由驗證者承擔的外部成本,而不是「網絡」。自 2024 年 3 月以來, blob 費用也是 L2 rollup 向以太坊支付的收入項目,但這相對較小,因此也被省略了。

發行代幣是一種成本嗎?

第二種批評認為,將代幣發行視為一種成本是完全錯誤的。喬恩·夏博諾( Jon Charbonneau )、凱爾·薩馬尼( Kyle Samani )等著名人物都提出了這一論點,尤其是阿納托利( Anatoly ),這在最近與賈斯汀·德雷克( Justin Drake )關於 Bankless 的辯論中可以看出。

將代幣發行視為一種費用意味著代幣持有者被稀釋了------就像美聯儲用印鈔機稀釋你的美元儲蓄一樣。但事實並非如此,因為用戶有權通過像 Lido 這樣的流動性質押平台在 PoS 鏈上獲得網絡的通脹代幣發行。此外, ETH 的質押者還可以獲得優先費和 MEV 付款。

如果你有這種想法,那麼你要問自己的問題是:我在一個流動的投資平台上投資的 ETH 的實際收益是淨正的。既然我可以輕鬆獲得現金流,那麼作為 ETH 持有者,我為什麼還要關心以太坊是否「盈利」?

考慮這樣一個思想實驗:所有從央行印鈔機中膨脹出來的錢,同時被平等有效地分配給每個公民。在這種情況下,沒有人會變得更糟或更好。基尼系數沒有改變,每個人的法定持有量名義上更高了,但同樣數量的實際價值追求同樣數量的商品和服務。當然,現實世界並非如此。當印鈔機開動時,膨脹的貨幣供應在不同的時間到達經濟中的不同參與者,從而使那些首先獲得新貨幣供應的人受益 ( 稱為坎蒂隆效應 )。但這實際上是 PoS 區塊鏈經濟中正在發生的事情。

因此,當每個人都從央行的印鈔機中獲得等量的現金流時,痴迷於美國經濟的「盈利能力」是毫無意義的,同樣,關注以太坊區塊鏈的「盈利能力」也是毫無意義的。

這還沒完。如果這種分析的邏輯是正確的,並且代幣發行不是成本,那麼這意味著非質押者實際上正在被稀釋,因為他們沒有收到代幣發行。

那麼關鍵的分析問題是:以太坊持有者和以太坊質押者的價值流有什麼不同?

這裡有幾點需要注意:

- 優先費、 MEV 支付和 ETH 發行現在都從「成本」項目轉為「收入」項目

- 由於 EIP -1559 的燃燒和向 PoS 的轉變, ETH 持有者仍然是淨正的。但是 ETH 的質押者通過為網絡驗證做出貢獻而獲得了更大的價值份額。

- 對於這裡的質押者來說,一個可以忽略不計的成本項目是在 Lido 上質押的 ~10% 佣金率

總而言之,一個「無利可圖」的區塊鏈似乎很可怕,但質押者仍然從價值流中獲得淨收益。上述簡單的收入 - 成本=利潤框架在 TradFi 中是有意義的,因為股東對股息支付或資產有法律要求。但股票與 L1 代幣不同,因此「區塊鏈盈利能力」的宏觀經濟觀點不太相關。

Solana 網絡的盈利能力和價值流

現在讓我們看看 Solana 。

- Solana 的交易費模型將費用分為投票交易和非投票交易。投票交易由驗證者提交給網絡共識的投票簽名,而非投票交易是跟蹤網絡活動的主要指標,因為它指的是不同 Solana 賬戶 / 智能合約之間的 SOL 轉移。兩者在這裡都算作收入項目。

- 從網絡 POV 來看, Solana 根本無利可圖。

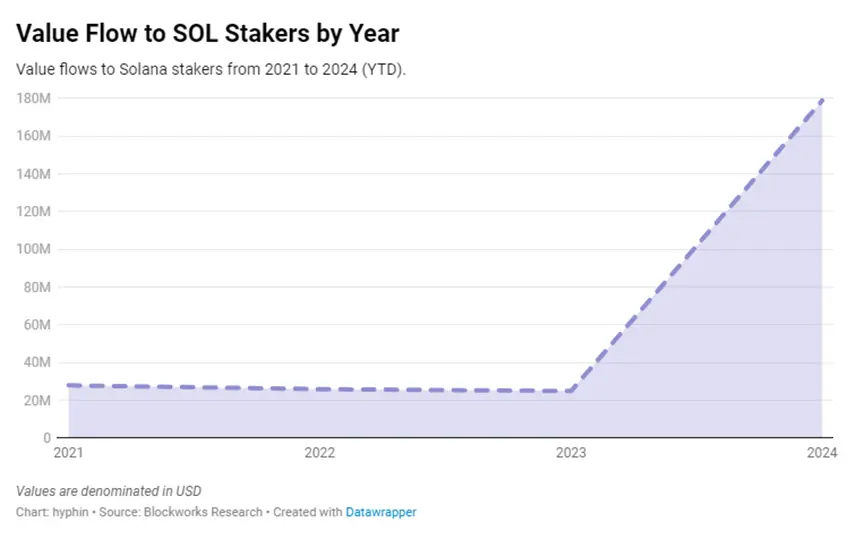

但正如 Solana 的支持者傾向於認為的那樣,上述估值模型是無關緊要的,因為 SOL 持有者可以通過質押來獲得網絡發行。因此,讓我們來看看價值流向 SOL 持有者和質押者:

- 正如預期的那樣,由於網絡發行大幅稀釋了 SOL 持有者的價值,因此持有者的價值流為負值。但 SOL 的質押者在收到網絡發行時是淨正的。

- 由於 Solana 的 gas 費用非常便宜,該網絡遭受了以先進先出為基礎的垃圾交易的反常激勵。為了緩解這個問題, Solana 開發者為用戶提供了一個選項,讓他們支付 50% 的優先費給區塊構建者 ( 稱為「領導者」),剩下的 50% 燒掉。這兩項都包含在收入項目中,因為 SOL 質押者從兩者中獲得價值。值得注意的是,在一周前,治理已經改變了這一點,將 100% 的優先級費用分配給驗證者。

關於 PoW 共識的簡要說明

為了讓這一點回到原點,請記住,價值累積僅適用於 PoS 鏈的 L1 代幣。

在像比特幣 ( 或以太坊合併前 ) 這樣的 PoW 鏈的情況下,沒有這樣的價值累積,因為沒有「 Lido 」,你可以選擇進入那裡獲得比特幣發行的份額。比特幣的發行是網絡的直接支出,類似於美聯儲印刷美元,稀釋任何持有美元的人的實際價值。

更糟糕的是,100% 的比特幣發行都支付給了礦工,他們花費大量的電力來提供服務,以換取獎勵。礦工將出售比特幣來支付他們的運營成本,因此會給市場帶來拋售壓力。總而言之,如果你持有比特幣,你不僅會從代幣發行獎勵中被稀釋,你的持有量也會受到礦工的巨大拋售壓力。

這一切都讓比特幣看起來像是一種建立在破碎的代幣經濟學基礎上的可怕數字資產。然而,這一結論源於試圖將用於 ETH 的相同估值模型硬塞到 BTC 中。比特幣最大化主義者可能會辯稱,這犯了一個嚴重的分析錯誤,即將 BTC 和 ETH 視為同一類型的資產,而 BTC 更像是一種類似大宗商品的貨幣資產。

如果是這樣,那麼對比特幣進行估值就需要一種不同的模型,這種模型可以合理地根據比特幣的貨幣溢價定價,而不是簡單的收入 - 成本=利潤框架。

比特幣貨幣通脹@_ BashCo

結論

無論你站在辯論的哪一邊,不可否認的是,在一個理想的世界裡,代幣發行將是零,或者至少接近於零。正如 Polynya 在這裡指出的那樣,即使代幣持有者有一種簡單的方法來避免稀釋,對於非質押者來說,仍然存在價值損失。所有非質押者都承受著代幣發行的通脹壓力------包括出於安全原因將代幣放在冷錢包中的人,不在鏈上的加密貨幣投資者,將 L1 代幣部署到風險收益更高的 DeFi 活動的人,等等。

以太坊社區的主要思想領袖通常會站在「代幣發行是一種成本」辯論的一邊,而 alt - L1 則站在另一邊。考慮到以太坊開發人員今天致力於使 ETH 通貨緊縮的大量努力,以及圍繞進一步降低 ETH 發行的持續討論,很容易理解為什麼以太坊領導者如此強調將發行視為成本。

另一方面, alt - L1 的代幣通貨膨脹率往往要高得多,與以太坊相比, Solana 等鏈的質押率往往要高得多,這可能解釋了將代幣發行解釋為成本的動機。